Scritto da: PANews, Zen

Recentemente, Akshat Vaidya, co-fondatore e Chief Investment Officer dell’ufficio familiare di Arthur Hayes, Maelstrom, ha reso pubblica su X una performance di investimento deludente, suscitando un ampio dibattito nella comunità crypto.

Vaidya ha dichiarato di aver investito 100.000 dollari quattro anni fa in un fondo di token early-stage di Pantera Capital (Pantera Early-Stage Token Fund LP), che ora vale solo 56.000 dollari, perdendo quasi metà del capitale iniziale.

In confronto, Vaidya ha sottolineato che nello stesso periodo il prezzo di Bitcoin è aumentato di circa due volte, mentre molti investimenti in progetti crypto in fase seed hanno registrato ritorni anche di 20–75 volte. Vaidya ha commentato: «Sebbene l’anno di ingresso nel mercato sia importante, perdere il 50% in qualsiasi ciclo è la performance peggiore». Questa valutazione tagliente mette direttamente in discussione la performance del fondo, scatenando un acceso dibattito nel settore sulle prestazioni e sulle strutture di commissioni dei grandi fondi crypto.

La “3/30” nell’era della crescita sfrenata del mercato

Vaidya ha menzionato e criticato in particolare la struttura di commissioni “3/30”, che prevede una commissione di gestione annua del 3% e una commissione di performance del 30% sui profitti. Questo è significativamente superiore al modello “2/20” tipico degli hedge fund e dei fondi di venture capital tradizionali, ovvero il 2% di commissione di gestione e il 20% di commissione di performance.

Durante i picchi di entusiasmo del mercato crypto, alcuni fondi istituzionali noti, forti di un ampio accesso a progetti e di risultati passati, hanno applicato commissioni superiori agli standard tradizionali, come il 2,5% o il 3% di gestione e il 25% o addirittura il 30% di commissione sui profitti. Pantera, criticata da Vaidya, è un esempio tipico di struttura di commissioni elevate.

Con l’evoluzione del mercato, anche le commissioni dei fondi crypto stanno cambiando. Dopo aver attraversato cicli rialzisti e ribassisti, sotto la pressione negoziale degli LP e le difficoltà di raccolta, i fondi crypto stanno generalmente passando a strutture più basse. I nuovi fondi raccolti negli ultimi anni hanno iniziato a ridurre le commissioni, ad esempio abbassando la gestione all’1-1,5% o applicando commissioni di performance più alte solo sulla parte eccedente, cercando di allinearsi maggiormente agli interessi degli investitori.

Attualmente, gli hedge fund crypto adottano solitamente la classica struttura “2% di gestione e 20% di performance”, ma la pressione nella distribuzione dei capitali ha portato a una diminuzione delle commissioni medie. Secondo i dati pubblicati da Crypto Insights Group, la commissione di gestione attuale si aggira intorno all’1,5%, mentre la commissione di performance, a seconda della strategia e della liquidità, tende al 15%–17,5%.

I fondi crypto faticano a scalare

Il post di Vaidya ha anche acceso il dibattito sulle dimensioni dei fondi crypto. Vaidya ha affermato senza mezzi termini che, salvo rare eccezioni, i grandi fondi di venture capital crypto hanno rendimenti generalmente scarsi, danneggiando gli investitori limitati. Ha spiegato che l’obiettivo del suo post era quello di ricordare/educare con i dati che il venture capital crypto non può essere scalato, nemmeno dai brand più noti con investitori di alto livello.

Una corrente di pensiero sostiene la sua opinione, ritenendo che la raccolta eccessiva di capitali nei primi fondi crypto abbia finito per penalizzare la performance. I principali istituti come Pantera, a16z Crypto e Paradigm hanno raccolto negli ultimi anni fondi crypto da diversi billions di dollari, ma è molto difficile allocare in modo efficiente così tanto capitale in un mercato crypto ancora relativamente giovane.

Con un numero limitato di progetti disponibili, i grandi fondi sono costretti a investire in moltissime startup, con conseguente bassa esposizione su ciascun progetto e qualità variabile, eccessiva diversificazione che rende difficile ottenere rendimenti superiori.

Al contrario, i piccoli fondi o gli uffici familiari, grazie a una dimensione del capitale più contenuta, possono selezionare i progetti con maggiore rigore e concentrare le scommesse su investimenti di alta qualità; i sostenitori ritengono che questa strategia “piccola ma raffinata” sia più efficace per ottenere performance superiori al mercato. Lo stesso Vaidya, nei commenti, ha affermato di essere più d’accordo con l’idea che “il problema non sono i token early-stage, ma la dimensione del fondo” e che “un fondo crypto early-stage ideale deve essere piccolo e flessibile”.

Tuttavia, non mancano voci critiche verso questa posizione radicale. Secondo alcuni, sebbene i grandi fondi possano incontrare rendimenti marginali decrescenti nell’inseguire progetti early-stage, il loro valore per il settore non dovrebbe essere giudicato solo da una singola performance negativa. I grandi fondi crypto dispongono spesso di risorse, team professionali e una vasta rete di contatti, potendo offrire servizi di valore aggiunto ai progetti e favorire lo sviluppo dell’ecosistema, cosa difficile da eguagliare per investitori individuali o piccoli fondi.

Inoltre, i grandi fondi possono partecipare a round di finanziamento più consistenti o a progetti infrastrutturali, fornendo il capitale necessario al settore. Ad esempio, alcuni progetti di blockchain pubbliche o piattaforme di scambio che richiedono finanziamenti da centinaia di milioni di dollari non possono prescindere dal coinvolgimento dei grandi fondi crypto. Pertanto, i grandi fondi hanno una loro ragion d’essere, purché dimensione e opportunità di mercato siano ben bilanciate, evitando un’espansione eccessiva.

Vale la pena notare che, in questa controversia, alcuni commentatori hanno suggerito che la critica pubblica di Vaidya ai concorrenti abbia anche una valenza “di marketing”—in quanto responsabile dell’ufficio familiare di Arthur Hayes, sta anche elaborando strategie differenziate e raccogliendo capitali per il proprio fondo—Maelstrom sta infatti preparando un nuovo fondo da oltre 250 milioni di dollari, con l’obiettivo di acquisire società crypto di infrastrutture e dati di medie dimensioni.

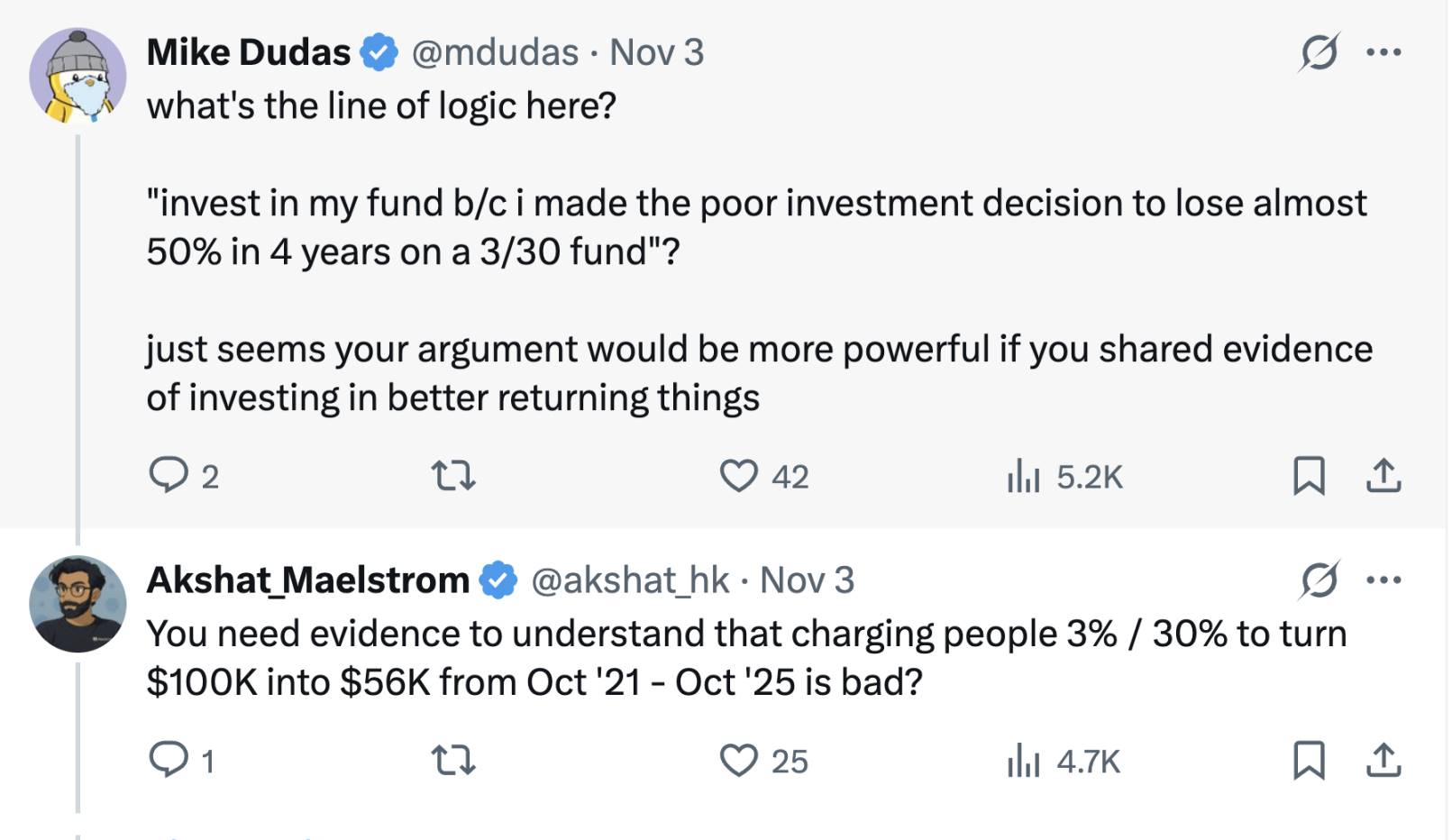

Di conseguenza, Vaidya potrebbe aver criticato i concorrenti per mettere in risalto il posizionamento differenziato di Maelstrom, focalizzato su value investing e cash flow. Mike Dudas, co-fondatore di 6th Man Ventures, ha dichiarato che se Vaidya vuole promuovere la performance del nuovo fondo dell’ufficio familiare, dovrebbe farlo mostrando i propri risultati, non attaccando gli altri per attirare l’attenzione.

“Nessuna strategia batte comprare BTC”

Vaidya, attraverso la sua esperienza personale, ha confrontato i rendimenti dei fondi con la semplice strategia di detenere Bitcoin, sollevando una questione ricorrente: per gli investitori, affidare i soldi a un fondo crypto è davvero meglio che comprare direttamente Bitcoin?

La risposta a questa domanda può variare a seconda del periodo.

Nei primi cicli rialzisti, alcuni dei migliori fondi crypto hanno effettivamente superato Bitcoin. Ad esempio, durante le ondate di mercato del 2017 e del 2020–2021, gestori di fondi abili hanno ottenuto ritorni ben superiori a quelli di Bitcoin grazie a investimenti anticipati in nuovi progetti o all’uso della leva finanziaria.

I fondi di qualità possono anche offrire una gestione professionale del rischio e protezione al ribasso: durante i mercati ribassisti, quando il prezzo di Bitcoin si dimezza o scende ancora di più, alcuni hedge fund sono riusciti a evitare perdite significative, o addirittura a ottenere rendimenti positivi, grazie a strategie di short selling e copertura quantitativa, riducendo così la volatilità complessiva.

Inoltre, per molte istituzioni e investitori ad alto patrimonio, i fondi crypto offrono esposizione diversificata e canali professionali. I fondi possono accedere a settori difficilmente raggiungibili dai singoli investitori, come progetti di token in private round, investimenti azionari early-stage, o rendimenti DeFi. Quei progetti seed menzionati da Vaidya, con ritorni di 20–75 volte, sarebbero difficilmente accessibili agli investitori individuali senza i canali e la competenza dei fondi—sempre che i gestori siano davvero in grado di selezionare e realizzare i migliori investimenti.

In una prospettiva di lungo termine, il mercato crypto è in continua evoluzione e sia l’investimento professionale che il semplice holding hanno i loro contesti di applicazione.

Per gli operatori e gli investitori del settore crypto, questa controversia intorno al fondo Pantera offre uno spunto di riflessione: solo valutando razionalmente e scegliendo la strategia di investimento più adatta alle proprie esigenze, si può massimizzare la crescita del proprio patrimonio nei mercati crypto, soggetti a continui cicli rialzisti e ribassisti.