Криптовалютная «ничейная зона»: сигналы нового цикла уже появились, но большинство этого не замечает

Если крипторынок 2019 года чему-то нас и научил, так это тому, что скука часто предшествует прорыву.

Оригинальное название: The Forgotten Phase: Why the Crypto Market Might Be Stuck Between Cycles

Автор: Christina Comben, The Coin Republic

Перевод: BitpushNews

Ключевые моменты:

· Криптовалютный рынок может находиться ни в бычьем, ни в медвежьем тренде, а в «забытой промежуточной фазе», напоминающей период затишья после окончания количественного ужесточения в 2019 году, который часто предвещает начало нового роста.

· Завершение политики количественного ужесточения Федеральной резервной системой, а также схожий уровень оценки рыночных рисков указывают на то, что крипторынок находится в фазе консолидации, а не на пороге краха.

· Несмотря на краткосрочные колебания, дружественная к криптовалютам регуляторная политика, запуск ETF и массовое внедрение институциональными инвесторами делают фундамент рынка в 2025 году гораздо прочнее, чем в 2019 году.

Текущее состояние рынка: неопределённость

«Сейчас бычий рынок или медвежий?» — этот вопрос, который чаще всего обсуждается на крипторынке, к концу 2025 года может утратить актуальность. Когда трейдеры и аналитики пытаются навесить ярлык на текущий рынок, они сталкиваются с тем, что рынок отказывается быть просто определённым.

Цены на криптовалюты не повторили параболический рост 2021 года, но и далеки от настоящего медвежьего отчаяния. Так что же происходит?

Криптотрейдер Dan Gambardello так это объясняет: возможно, мы находимся в «забытой главе» рыночного цикла.

Эта фаза затишья очень похожа на период с июля по сентябрь 2019 года: тогда рынок двигался в боковике, Федеральная резервная система завершила количественное ужесточение, и крипторынок, словно замер, готовясь к следующему крупному движению.

Призрак 2019 года

Взглянем на крипто-новости июля 2019 года: Федеральная резервная система официально объявила о завершении количественного ужесточения, и этот поворот в политике стал тонким, но важным изменением глобальной ликвидности.

В сентябре, спустя несколько месяцев, ужесточение окончательно прекратилось. Это открыло путь для последующего умеренного роста и, в конечном итоге, спровоцировало рыночный взрыв 2020-2021 годов.

Сегодня история, похоже, повторяется. Федеральная резервная система вновь объявила о завершении количественного ужесточения в декабре 2025 года. В обоих случаях макроэкономическая ликвидность начала меняться, но уверенность рынка в ценах на криптовалюты пока не догнала эти изменения.

«Новость о завершении количественного ужесточения только что была опубликована», — говорит Gambardello в видео. — «Это не пик бычьего рынка и не дно медвежьего, а некая размытая зона между ними».

Эта «промежуточная фаза» часто игнорируется в крипто-новостях, но именно она является ключевым этапом перезапуска цикла. В 2019 году риск-оценка Bitcoin держалась на уровне около 42, что почти идентично нынешним 43 баллам. Несмотря на разницу в ценах, рыночные настроения схожи по своей неопределённости.

Индикаторы риска крипторынка и ценность терпения

«Если вы верите, что завершение QT приведёт к росту ликвидности, рассмотрите возможность постепенного набора позиций на любых откатах до декабря 2025 года», — советует Gambardello.

Разработанная им AI-система под названием «Zero» рекомендует рационально размещать капитал, определяя зоны риска, а не гоняясь за рыночным импульсом.

Он отмечает, что в 2019 году риск-модель Ethereum оценивалась в 11 баллов, а сейчас — в 44. У Cardano — 29 баллов. Эти показатели, основанные на данных о волатильности и настроениях, помогают макроинвесторам планировать зоны входа, а не торговать на эмоциях.

Если оценка снизится до диапазона 30 или 20, это может стать возможностью для долгосрочного накопления, о которой мечтают холдеры.

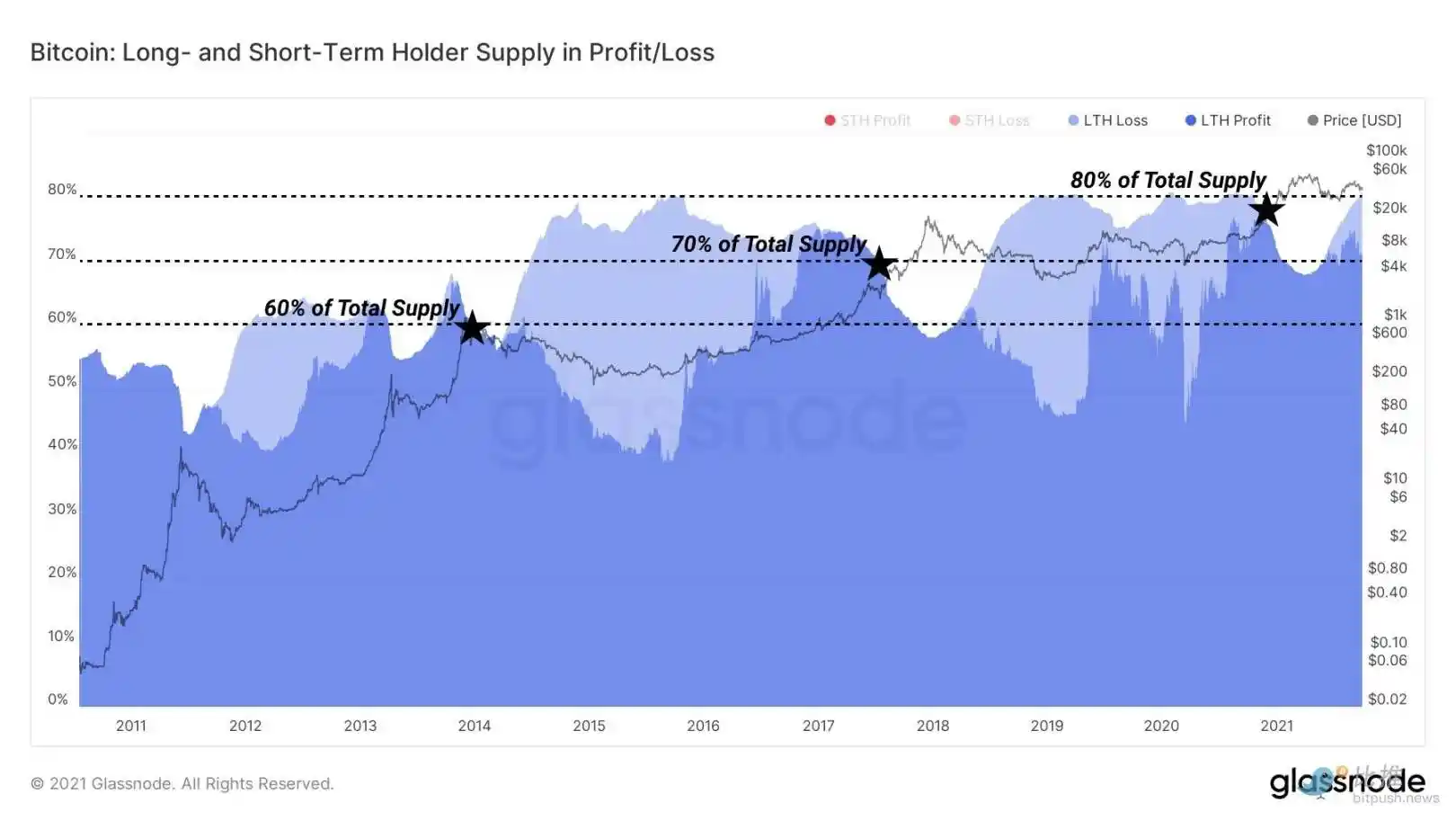

Данные Glassnode подтверждают эту модель. В период среднесрочной консолидации доля долгосрочных держателей обычно растёт по мере ухода спекулянтов.

В 2019 году доля долгосрочных держателей Bitcoin превышала 644% от объёма обращения; в 2025 году этот показатель снова приближается к тем же уровням. Терпение, похоже, — секретное оружие хладнокровных инвесторов.

Источник графика: studio.glassnode.com

Что показывают графики

На недельном графике Ethereum наблюдается поразительное сходство. В июле 2019 года, вскоре после окончания QT, Ethereum протестировал свою 20-недельную скользящую среднюю, отскочил, затем снова снизился и только через несколько месяцев восстановился.

Этим летом аналогичное пересечение 20- и 50-недельных скользящих средних повторилось; это снова напоминает нам, что циклы всегда балансируют между надеждой и усталостью.

Gambardello объясняет, что сигналом для осторожности станет способность Ethereum преодолеть 20-недельную скользящую среднюю. Это краткосрочный индикатор, подтверждающий, повторит ли рынок сценарий 2019 года.

В противном случае, если общая капитализация временно снизится до диапазона 3 триллионов долларов (по сравнению с текущими 3.6 триллионами долларов по данным CoinMarketCap), это может повторить сценарий тех лет: падение, достаточное, чтобы отпугнуть розничных инвесторов, но недостаточное для завершения восходящего тренда.

Другое десятилетие, та же рыночная психология

Конечно, 2025 год — это не простая копия 2019-го. Заголовки крипто-новостей уже другие, и макроэкономическая сцена сильно изменилась.

Власть в США перешла к крипто-дружественному правительству. Законопроекты Clarity Act и GENIUS Act фактически положили конец регуляторной неопределённости, которая не давала инвесторам спать по ночам. Ethereum ETF уже торгуется на бирже.

Эмитенты стейблкоинов регулируются. BlackRock теперь прочно удерживает 25 миллиардов долларов в крипто ETF.

Эта институциональная сила не исчезнет за одну ночь. Напротив, она изменила ритм рынка, превратив его из управляемого адреналином в управляемый электронными таблицами и стресс-тестами.

Мы, возможно, наблюдаем не очередной бычий или медвежий рынок, а нечто более тонкое: переходную фазу внутри более крупной денежной системы.

Поворот ликвидности Федеральной резервной системы, вступление в должность нового председателя до мая и нормализация регулирования могут вместе сделать 2025 год тихим подготовительным периодом перед следующим ростом.

Gambardello не считает, что мы входим в медвежий рынок, а скорее находимся в «раздражающей фазе консолидации».

Да, это раздражает. Но, возможно, это необходимо. Если крипторынок 2019 года чему-то нас научил, так это тому, что скука часто предшествует прорыву.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Ежедневные новости: Monad запускает основную сеть и airdrop 24 ноября, Ripple привлекает $500M, «момент IPO» для Bitcoin и другие новости

Monad запустит свою блокчейн Layer 1 и собственный токен MON 24 ноября в 9:00 по восточному времени, как сообщил участник команды The Block. Ripple привлекла 500 миллионов долларов при оценке в 40 миллиардов долларов в стратегическом инвестиционном раунде, возглавленном Fortress и Citadel Securities, с участием Galaxy, Pantera, Brevan Howard и Marshall Wace.

Galaxy снижает целевой уровень bitcoin к концу года до $120 000 на фоне продаж китов, конкуренции с AI и спроса на золото

Galaxy заявляет, что "эра зрелости" bitcoin замедлила рост, поскольку крупные держатели распродают активы, а ETF поглощают предложение. Аналитики отмечают, что исчезающая ликвидность и оттоки из ETF оставили рынок уязвимым вблизи зоны поддержки на уровне 100,000.

Когда казначейские компании начинают продавать токены, неужели ажиотаж вокруг DAT достиг переломного момента?

От накопления криптовалюты ради обогащения до продажи монет ради ремонта часов — рынок капитала больше не вознаграждает держателей токенов безусловно.

Bitcoin не удержал отметку в 100 тысяч: переломный момент между быком и медведем?

Ликвидность является ключевым фактором текущей динамики криптовалютного рынка.