Perché Wall Street è "fuori passo" rispetto all'economia reale

I mercati finanziari continuano a salire, ma un’analisi più approfondita rivela un quadro molto più rischioso per i prossimi mesi. Molti investitori ora avvertono che Wall Street sta ignorando le crescenti crepe nel mercato del lavoro statunitense e nell’economia reale, una disconnessione che in passato ha già portato a grossi problemi.

Perché Wall Street è così fuori passo

La storia mostra uno schema persistente. Come ha sottolineato EndGame Macro, quando le offerte di lavoro diminuiscono e la disoccupazione aumenta, il mercato azionario spesso continua a salire, finché la realtà non si impone.

Nel 2001, 2008 e ancora nel 2020, le azioni sono rimaste sostenute dalla speranza di un intervento della Fed o da narrazioni di una “nuova era”, solo per crollare quando dati occupazionali più deboli hanno iniziato a colpire gli utili aziendali. Tipicamente, questo “catch-down” è arrivato entro 6-12 mesi e:

“Non è stato delicato; è arrivato con un brusco calo e una recessione.”

Stiamo assistendo allo stesso scenario oggi. I dati sull’occupazione di agosto sono stati molto più deboli del previsto, con solo 22.000 nuovi posti di lavoro creati e il tasso di disoccupazione salito al 4,3%.

Nel frattempo, l’S&P 500 rimane vicino ai massimi storici. L’ottimismo di Wall Street si basa sulle aspettative di imminenti tagli dei tassi della Fed, liquidità facile e slancio incessante delle azioni tecnologiche.

I mercati stanno “guadagnando tempo” nella convinzione che i banchieri centrali risolveranno tutto, ma il mercato del lavoro sta già perdendo terreno.

Le aziende stanno rallentando le assunzioni e la disoccupazione di lungo termine è in aumento. Una volta che dati occupazionali più deboli colpiranno gli utili aziendali, Wall Street di solito si adegua rapidamente, e questo aggiustamento tende a essere brusco.

Questo divario tra l’ottimismo di Wall Street e la realtà di Main Street non è sostenibile. Quando arriveranno i tagli dei tassi della Fed, potrebbero attutire l’atterraggio o persino innescare rally di breve durata.

Eppure la storia mostra che i dati occupazionali in deterioramento finiscono per prevalere, trascinando i prezzi delle azioni verso il basso mentre gli analisti tagliano le previsioni sugli utili.

Il rischio: una correzione improvvisa

L’attuale rally di Wall Street è alimentato dalle aspettative di liquidità, non da solidi fondamentali. Nei cicli precedenti, queste disconnessioni hanno portato a dolorose correzioni quando i mercati hanno finalmente “raggiunto” la realtà economica.

Guardando oltre le azioni, Bitcoin e i mercati crypto più ampi hanno reagito prontamente a questi segnali macro. All’inizio di settembre, quando i dati deboli sull’occupazione hanno acceso le speranze di un taglio dei tassi, Bitcoin è balzato oltre i 113.000$.

Con i dati PPI e CPI che questa settimana hanno confermato le aspettative, la probabilità di un taglio dei tassi alla prossima riunione della Federal Reserve è superiore al 90%, e i mercati stanno prezzando l’aspettativa di maggiore liquidità nel sistema, con il prezzo di Bitcoin che ha superato i 116.000$ al momento della scrittura ed Ethereum oltre i 4.700$.

Gli asset digitali seguono la narrativa macro: quando l’economia reale rallenta e le banche centrali allentano, i trader si orientano verso asset rischiosi e coperture contro l’inflazione come Bitcoin.

Se la storia si ripete, una correzione improvvisa delle azioni potrebbe spingere più investitori verso Bitcoin e crypto, sia come copertura che come scommessa speculativa sull’allentamento monetario.

L’indebolimento del mercato del lavoro, nuovi stimoli della Fed e il rischio persistente del dollaro creano uno sfondo in cui gli asset digitali diventano alternative attraenti alle azioni.

L’attenzione degli investitori potrebbe spostarsi dall’inseguire le azioni tecnologiche al cercare rifugio in “hard money” come Bitcoin e oro se i rischi di recessione diventano concreti.

Una cosa è certa: Wall Street e Main Street si stanno allontanando. Le azioni potrebbero rimanere in quota ancora per qualche mese, ma dati occupazionali più deboli e tendenze negative sull’occupazione hanno una storia di inversione dell’euforia di mercato.

I trader che puntano sul supporto della Fed potrebbero non vedere subito i problemi, ma quando la disconnessione si chiude, può accadere rapidamente.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Il calcolo appartiene a tutti, decentralizziamolo | Opinione

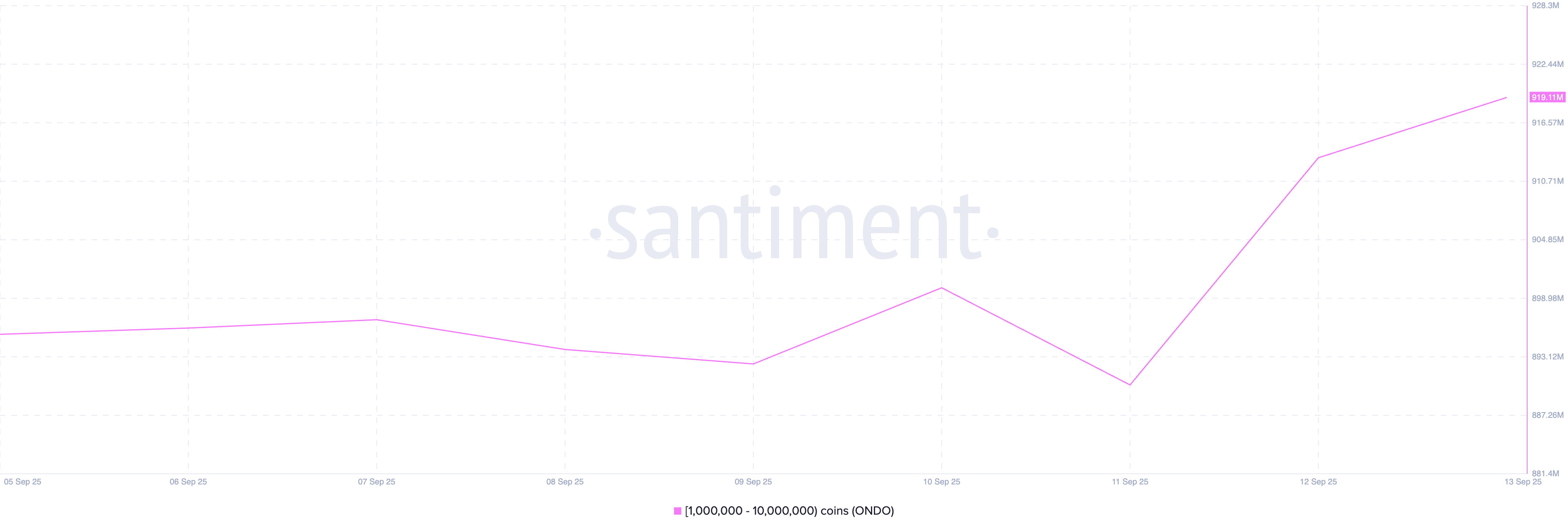

Le balene crypto hanno acquistato queste altcoin nella seconda settimana di settembre 2025

Il ritardo dell'ETF su Dogecoin fa poco per impedire una grande rottura

Il prezzo di Shiba Inu aumenta del 10,6% mentre la resistenza si avvicina a $0,00001477 in un mercato attivo