Cripto bajo presión: Lo que el cierre del gobierno de EE. UU. nos dice sobre la resiliencia del mercado

Durante el cierre del gobierno federal de EE. UU. que comenzó el 1 de octubre de 2025, la Securities and Exchange Commission (SEC) entró en modo de personal de contingencia. Casi un centenar de decisiones sobre ETF de criptomonedas quedaron atascadas en un limbo de aprobación como resultado, y la publicación de datos económicos clave de agencias como la Bureau of Labor Statistics y la U.S. Census Bureau fue pausada.

Para las criptomonedas, ese apagón se convirtió en una prueba de estrés no planificada, ya que la industria perdió repentinamente sus habituales elementos de apoyo regulatorio. Y dado que el mercado cripto a menudo se enorgullece de ser descentralizado y autosuficiente, este es un momento de verdad en el que puede demostrar esa afirmación.

¿Cómo se desempeñan los traders, exchanges y emisores de criptomonedas cuando la supervisión desaparece de repente? Veamos.

Qué se detiene realmente en un cierre de EE. UU.:

- Revisiones de solicitudes de ETF y tokens: El procesamiento rutinario de documentos de registro de ETF y tokens se suspende en gran medida, como lo refleja el anuncio de la SEC.

- Comunicaciones de emisores: Muchos canales de correspondencia entre la SEC y los solicitantes están inactivos durante el cierre.

- Publicación de datos federales: Informes como los de empleo, inflación y datos comerciales se retrasan, según los avisos de la Census Bureau y la Bureau of Labor Statistics previos al cierre.

Una pausa en la supervisión, no en la acción

El cierre no solo detuvo nuevas reglas; detuvo todo lo que da estructura y visibilidad al mercado. Y con la actividad de cumplimiento reducida al mínimo, eso deja a los emisores, exchanges y traders de criptomonedas navegando el silencio bajo sus propios términos.

Para los emisores, es un ejercicio de paciencia. No hay nada que hacer más que esperar. Los proyectos con solicitudes de ETF o tokens pendientes simplemente no pueden avanzar, sin importar cuán listos estén. Los tiempos burocráticos no discriminan: afectan a todo el impulso por igual.

Mientras tanto, los exchanges se mantienen estables. Los más experimentados entienden que operar sin problemas durante un apagón regulatorio es la mejor póliza de seguro. Si algo sale mal ahora, es muy probable que sea auditado más tarde. Así que los jugadores inteligentes se esfuerzan por mantenerse en cumplimiento y evitar cualquier cosa que pueda parecer cuestionable cuando las luces se enciendan de nuevo.

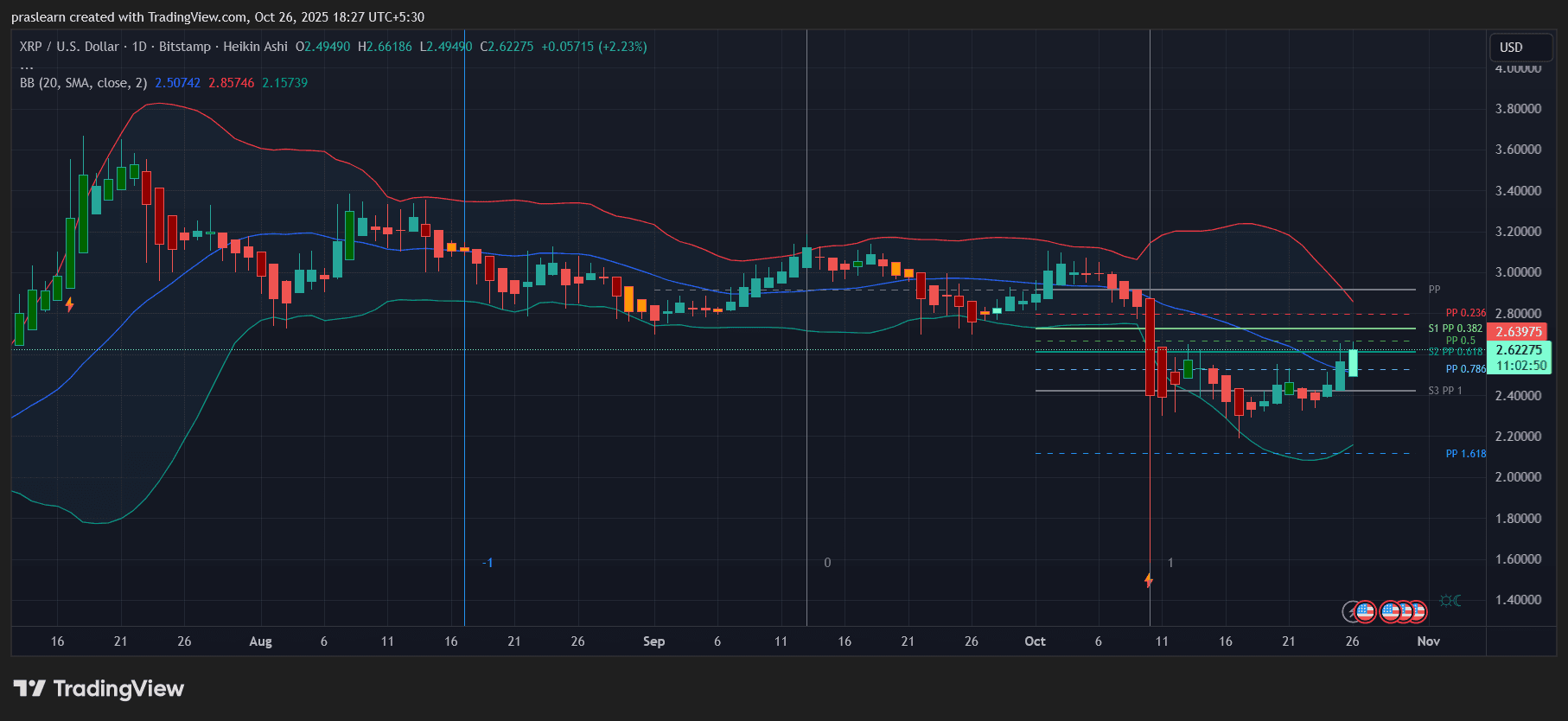

Sin embargo, los traders parecen inclinarse hacia el caos, tratando el cierre como una oportunidad en lugar de una razón para desacelerar. Tomemos a Bitcoin como ejemplo: durante las dos primeras semanas desde que comenzó el cierre (1–14 de octubre), BTC se negoció brevemente por encima de los $120,000, con un volumen de 24 horas de $60–70 billions, según informó CoinMarketCap.

Sin nuevos datos macroeconómicos ni titulares regulatorios para anclar las expectativas, los participantes del mercado confían en la única señal que queda: la acción del precio. En tiempos normales, los traders preguntan “por qué” algo se mueve. En un vacío, simplemente reaccionan al “qué”. Se convierte en un bucle de retroalimentación: el precio impulsa el sentimiento, el sentimiento impulsa el precio. El resultado es un mercado que se siente vivo e impredecible, pero también desconectado de los fundamentales. Lo que haga el mercado se convierte en el mensaje.

¿Una señal de fortaleza? ¿O de inmadurez?

Eso es fascinante de observar, pero también muy arriesgado. En la superficie, el mercado parece maduro. Los precios suben, la liquidez es alta y los exchanges no muestran signos de estrés. Considerando la ausencia de supervisión activa, sugiere que la infraestructura cripto se ha vuelto más resiliente que antes.

Pero si miramos bajo la superficie, vemos que el cierre también expone puntos débiles. Algunos traders actúan como si la ausencia de supervisión significara libertad para asumir mayores riesgos. Es el equivalente financiero de niños probando límites mientras los padres no están. Pero no te equivoques: cuando los reguladores regresen, revisarán cada rincón.

Los periodos de ausencia regulatoria tienden a invitar a un aumento del apalancamiento y a una disciplina de divulgación laxa. En los mercados de crédito, los analistas han observado que cuando las empresas operan fuera de la vista completa de los reguladores y la divulgación pública, actúan con una discreción sin precedentes, protegidas de la disciplina y el escrutinio que normalmente imponen los supervisores.

Y por lo que hemos observado hasta ahora, las mismas implicaciones se aplican al mercado cripto: cuando la supervisión es mínima, las pruebas de límites se aceleran. Pero cuando la SEC vuelva a operar con todo su personal, esas acciones no desaparecerán: simplemente se harán visibles para una revisión retrospectiva.

Así que sí, el mercado se mantiene, pero está siendo puesto a prueba. La verdadera madurez no es cómo actúas cuando alguien te observa, sino lo que haces cuando nadie lo hace.

Cuando los datos dejan de fluir

A pesar de su independencia, el mercado cripto no opera en un vacío. A medida que más actores tradicionales ingresan al espacio, los activos digitales se mueven cada vez más en sintonía con señales macroeconómicas: tasas de interés, informes de inflación y actualizaciones regulatorias. Estas señales moldean el sentimiento, la liquidez y la estrategia. Cuando desaparecen repentinamente, todo el marco de toma de decisiones cambia.

En su ausencia, otras señales están ganando importancia. Los traders prestan más atención a métricas on-chain como los flujos de billeteras o las tarifas de gas. El sentimiento social y los rumores en las noticias se convierten en sustitutos de los datos económicos. Ahora que los flujos de datos tradicionales se han apagado, el “ruido” de fondo ha pasado al primer plano y se ha convertido en la nueva brújula.

Pero esta sustitución tiene límites. Aunque los datos on-chain pueden revelar actividad, no siempre capturan la intención. Y por lo tanto, tampoco siempre capturan el riesgo. Sin un contexto macroeconómico confiable, incluso los traders experimentados pueden malinterpretar el tono del mercado.

Retrasos en ETF: el asesino silencioso del impulso

Quizás la víctima más visible del cierre es la línea de ETF spot y de futuros cuyas revisiones fueron detenidas por la SEC.

Estos no son solo productos financieros: representan validación institucional y confianza de los inversores. Cuando las aprobaciones se congelan, los constructores pierden impulso y los inversores pierden paciencia. A la gente no le importa por qué faltan las aprobaciones, solo que faltan. Y todo el sector empieza a sentir que vuelve a esperar permiso.

Es importante recordar que el retraso no significa un “no”; es un “todavía no”. Es una simple congelación burocrática en lugar de un juicio negativo del regulador. Pero la percepción importa, y en un mercado tan dinámico como el cripto, incluso el silencio puede sentirse como un rechazo.

Los cierres rara vez son buenos para alguien, pero pueden ser especialmente devastadores para sectores donde el tiempo, la confianza y el impulso lo son todo.

Conclusiones rápidas:

- El repunte de Bitcoin durante el cierre indica confianza, pero también un reflejo especulativo cuando la supervisión desaparece.

- Los retrasos en las revisiones de ETF reflejan problemas burocráticos y de personal, no la postura oficial de la SEC. Es importante no dejar que esto influya en el sentimiento general del mercado.

- Con los datos macroeconómicos en pausa, las señales on-chain y de sentimiento ganan influencia, pero pueden ser engañosas. Estas herramientas reflejan actividad, pero no siempre intención.

La visión general

Entonces, en última instancia, ¿qué nos dice esta prueba de estrés? Primero, que los días en que la incertidumbre regulatoria congelaba toda la actividad han quedado en gran parte atrás: la infraestructura cripto es ahora más fuerte, más resiliente.

Pero también muestra que la ausencia de supervisión no significa ausencia de riesgo. El mercado puede estar estable ahora, pero cuando las operaciones regulatorias normales se reanuden, queda por ver quién se excedió en silencio.

El cierre actual puede ser temporal, pero las lecciones que revela sobre la disciplina y madurez de este mercado tendrán consecuencias de largo alcance.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

¿Qué le espera al mercado cripto esta semana?

Las 5 principales criptomonedas para comprar en noviembre de 2025

El organizador revela la historia detrás de la Pendle War

Sí, fuimos nosotros quienes secretamente impulsamos la Pendle War; este es un guión escrito por nosotros.

Opinión: Uniswap cobra una tarifa adicional del 0,15%, lo que no parece una decisión inteligente

El autor opina que cobrar tarifas para Uniswap Labs en lugar de para UNI demuestra, por un lado, que UNI es realmente un "token de gobernanza sin sentido". Por otro lado, el equipo ha estado vendiendo grandes cantidades de UNI, por lo que los fondos no son un problema, pero aun así, en este momento han decidido sacrificar el crecimiento por ingresos, lo cual resulta una decisión desconcertante.