Французский банк с 175-летней историей выпустил первую стейблкоин в соответствии с новыми правилами ЕС

Развитие этой стейблкоина будет зависеть от степени принятия со стороны платежных провайдеров и инвесторов, которые ищут надежные альтернативные активы в евро для цифровой экономики.

Развитие этой стабильной монеты будет зависеть от степени принятия со стороны платежных провайдеров и инвесторов, которые ищут надежный евро-номинированный актив в цифровой экономике.

Автор: Blockchain Knight

Французская банковская группа ODDO BHF выпустила стабильную монету EUROD, обеспеченную евро. Этот токен представляет собой цифровую версию евро, соответствующую новому нормативному акту ЕС «Регламент о рынках криптоактивов» (MiCA).

Этот шаг банка с 175-летней историей подчеркивает, что традиционные банки постепенно выходят на регулируемый рынок блокчейн-финансов.

ODDO BHF, управляющий активами на сумму более 150 миллиардов евро, заявил, что EUROD будет размещён на бирже Bit2Me, базирующейся в Мадриде.

Bit2Me поддерживается такими компаниями, как Telefónica, BBVA и Unicaja, зарегистрирована в Национальной комиссии по рынку ценных бумаг Испании (CNMV) и является одной из первых бирж, получивших лицензию MiCA, что позволяет ей расширять свою деятельность по всему ЕС.

ODDO BHF сотрудничает с инфраструктурным провайдером Fireblocks для управления хранением и расчетами; EUROD выпускается на сети Polygon для обеспечения более быстрых и дешевых транзакций. Токен полностью обеспечен резервами в евро и проходит внешний аудит.

Генеральный директор Bit2Me Лейф Феррейра отметил, что на фоне принятия регулируемых цифровых активов в Европе этот листинг «строит мост между традиционными банками и блокчейн-инфраструктурой».

Вступивший в силу в этом году MiCA требует от эмитентов стабильных монет поддерживать резерв 1:1 и обеспечивать возможность выкупа, а также соблюдать строгие стандарты управления и прозрачности.

Запуск EUROD станет проверкой эффективности MiCA в координации регулирования цифровых активов по всему ЕС.

Президент Европейского центрального банка (ECB) Кристин Лагард недавно предупредила, что иностранные стабильные монеты без «надежных эквивалентных механизмов регулирования» могут вызвать отток резервов в еврозоне.

В письме Европейскому парламенту она призвала законодателей ограничить право выпуска стабильных монет компаниями, имеющими разрешение в ЕС, и привела в пример крах TerraUSD как доказательство рисков нерегулируемых проектов.

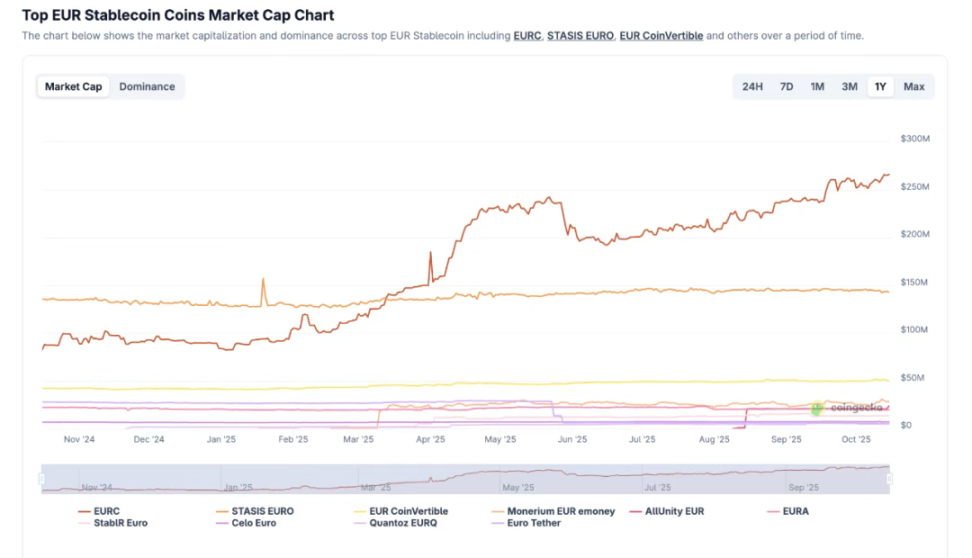

По данным CoinGecko, в этом году рыночная капитализация стабильных монет, привязанных к евро, удвоилась, а EURC, выпущенная Circle, занимает доминирующее положение на рынке с капитализацией около 270 миллионов долларов.

В то же время, в рамках MiCA, спрос на банковские стабильные монеты, такие как EUR CoinVertible, выпущенную Société Générale, остается относительно низким.

Советник Европейского центрального банка Юрген Шааф считает, что Европе необходимо ускорить темпы инноваций, иначе она рискует столкнуться с «эрозией валютного суверенитета».

Европейский совет по системным рискам (ESRB) предупреждает, что модель множественных эмитентов, при которой компании из ЕС и не из ЕС совместно выпускают одну и ту же стабильную монету, может привести к системным рискам и требует усиления регулирования.

Несмотря на эти предупреждения, ясность регулирования, обеспеченная MiCA, стимулирует конкуренцию на рынке:

Подразделение FORGE Société Générale выпустило евро-стейблкоин EURCV; Deutsche Börse совместно с Circle интегрировали EURC и USDC в свою торговую систему.

Девять европейских банков, включая ING, CaixaBank и Danske Bank, создали Dutch Alliance и планируют выпустить соответствующую требованиям MiCA евро-стейблкоин в 2026 году; Citigroup позже присоединилась к альянсу, и ожидается, что соответствующая стабильная монета будет запущена во второй половине 2026 года.

Тем временем десять банков из стран G7, включая Citigroup и Deutsche Bank, исследуют выпуск мультивалютных стабильных монет для модернизации процессов расчетов и повышения глобальной ликвидности.

По сравнению с долларовыми стабильными монетами, чей совокупный рыночный объем превышает 160 миллиардов долларов, общая капитализация стабильных монет, обеспеченных евро, остается небольшой — менее 574 миллионов долларов.

Регуляторы считают, что при условии прозрачного управления цифровые активы, номинированные в евро, могут способствовать укреплению финансового суверенитета.

Для ODDO BHF EUROD — это стратегический шаг по привлечению институциональных клиентов за счет соответствия нормативным требованиям и высокого уровня доверия.

Развитие этой стабильной монеты будет зависеть от степени принятия со стороны платежных провайдеров и инвесторов, которые ищут надежный евро-номинированный актив в цифровой экономике.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Scor Protocol расширяет свою платформу Web3 Gaming на Mantle Network для повышения масштабируемости и кроссчейн-интероперабельности

YouTube будет эксклюзивно транслировать церемонию вручения премии «Оскар», начиная с 2029 года