Bakit ang Wall Street ay 'hindi tugma' sa totoong ekonomiya

Patuloy ang pag-akyat ng mga financial markets, ngunit kung titingnan sa ilalim ng ibabaw, makikita ang mas mapanganib na larawan para sa mga susunod na buwan. Maraming mamumuhunan ngayon ang nagbababala na hindi pinapansin ng Wall Street ang lumalaking mga bitak sa job market ng U.S. at sa totoong ekonomiya, isang pagkakahiwalay na nagdulot na ng malaking problema noon.

Bakit hindi tugma ang Wall Street

Ipinapakita ng kasaysayan ang paulit-ulit na pattern. Tulad ng itinuro ng EndGame Macro, kapag bumababa ang mga job opening at tumataas ang unemployment, madalas na patuloy pa ring umaakyat ang stock market, hanggang sa dumating ang realidad.

Noong 2001, 2008, at muli noong 2020, nanatiling mataas ang stocks dahil sa pag-asang ililigtas ng Fed o mga “new era” na naratibo, ngunit bumagsak nang malaki nang magsimulang makaapekto ang mahihinang datos ng trabaho sa kita ng mga kumpanya. Karaniwan, ang “catch-down” na ito ay nangyayari sa loob ng 6-12 buwan at:

“Hindi ito banayad; dumating ito na may matinding pagbagsak at resesyon.”

Nakikita natin ang parehong senaryo ngayon. Ang datos ng trabaho noong Agosto ay mas mahina kaysa inaasahan, na may 22,000 bagong trabaho lamang ang nadagdag at tumaas ang unemployment rate sa 4.3%.

Samantala, nananatiling malapit sa record highs ang S&P 500. Ang optimismo ng Wall Street ay nakabatay sa inaasahang agarang pagbaba ng rate ng Fed, madaling liquidity, at walang humpay na momentum mula sa tech stocks.

“Bumibili ng oras” ang mga merkado sa paniniwalang masosolusyunan ng mga central banker ang lahat, ngunit ang labor market ay unti-unti nang humihina.

Bumabagal ang pagkuha ng mga kumpanya, at tumataas ang long-term unemployment. Kapag ang mahihinang datos ng trabaho ay nakaapekto na sa kita ng mga kumpanya, karaniwang mabilis na nag-aadjust ang Wall Street, at madalas ay matindi ang adjustment na iyon.

Hindi sustainable ang agwat na ito sa pagitan ng optimismo ng Wall Street at realidad ng Main Street. Kapag dumating ang mga rate cut ng Fed, maaaring mapagaan nito ang pagbagsak o magdulot ng panandaliang rally.

Ngunit ipinapakita ng kasaysayan na sa kalaunan ay nangingibabaw ang lumalalang datos ng trabaho, na humihila pababa sa presyo ng stocks habang binabawasan ng mga analyst ang forecast ng kita.

Ang panganib: biglaang correction

Ang kasalukuyang rally ng Wall Street ay pinapagana ng mga inaasahan sa liquidity, hindi ng matibay na pundasyon. Sa mga nakaraang cycle, ang mga disconnect na ito ay nagdulot ng masakit na correction kapag sa wakas ay “nahabol” ng mga merkado ang totoong kalagayan ng ekonomiya.

Kung titingnan lampas sa equities, mabilis na tumugon ang Bitcoin at ang mas malawak na crypto markets sa mga macro signal na ito. Noong unang bahagi ng Setyembre, nang magbigay ng pag-asa sa rate cut ang mahihinang datos ng trabaho, sumirit ang Bitcoin lampas $113,000.

Sa paglabas ng PPI data at CPI data na nagkumpirma ng mga inaasahan ngayong linggo, higit 90% ang tsansa ng rate cut sa susunod na pagpupulong ng Federal Reserve, at inaasahan ng mga merkado ang mas maraming liquidity sa sistema, na ang presyo ng Bitcoin ay umabot ng higit $116,000 sa oras ng pagsulat at Ethereum ng higit $4,700.

Ipinagpapalit ng mga digital asset ang macro narrative; kapag bumabagal ang totoong ekonomiya at nagpapaluwag ang mga central bank, mas pinipili ng mga trader ang risk at inflation hedges tulad ng Bitcoin.

Kung mauulit ang kasaysayan, maaaring itulak ng biglaang equity correction ang mas maraming mamumuhunan patungo sa Bitcoin at crypto, bilang hedge at bilang speculative play sa monetary easing.

Ang humihinang labor market, mas maraming stimulus mula sa Fed, at patuloy na panganib sa dollar ay nagbibigay ng backdrop kung saan nagiging kaakit-akit na alternatibo sa stocks ang mga digital asset.

Maaaring lumipat ang pokus ng mga mamumuhunan mula sa paghabol sa tech stocks patungo sa paghahanap ng kanlungan sa “hard money” tulad ng Bitcoin at ginto kung magiging totoo ang panganib ng resesyon.

Isang bagay ang tiyak: lalong lumalayo ang Wall Street at Main Street sa isa’t isa. Maaaring manatiling mataas ang stocks sa loob ng ilang buwan pa, ngunit may kasaysayan ang mahihinang datos ng trabaho at employment trends na baligtarin ang euphoria ng merkado.

Maaaring hindi agad makita ng mga trader na umaasa sa suporta ng Fed ang problema, ngunit kapag nagsara ang agwat, maaari itong mangyari nang mabilis.

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

Anim na kumpanya ang sama-samang nakalikom ng $4 bilyon sa pamamagitan ng IPOs ngayong linggo

Ang compute ay para sa lahat, gawing desentralisado ito | Opinyon

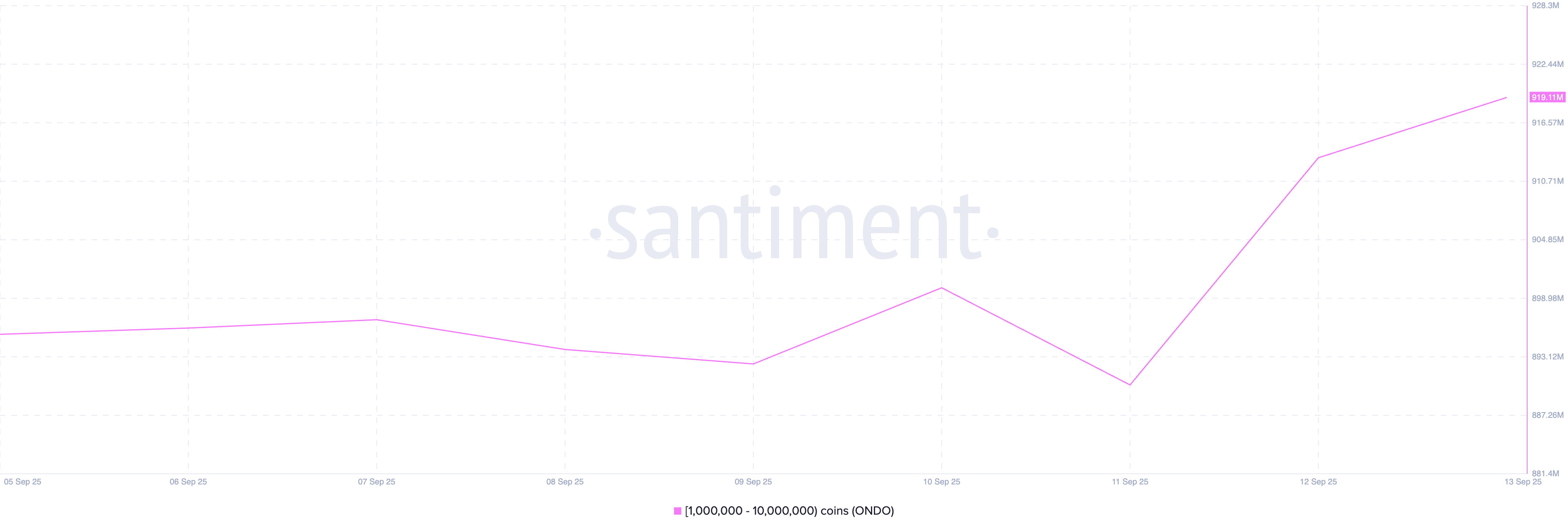

Binili ng mga Crypto Whales ang mga Altcoin na ito sa Ikalawang Linggo ng Setyembre 2025

Ang pagkaantala ng Dogecoin ETF ay hindi gaanong nakakaapekto sa malaking pagputok ng presyo