トレーディング戦略:xUSDフラッシュクラッシュの原因を徹底解説

「ハイリスク・ハイリターン」の法則は常に成り立ちますが、それを適用するための前提条件は、リスクを本当に理解していることです。

Original Title: Oct 10th Red Friday: the root cause of Stream xUSD blowing up, the longer version

Original Author: Trading Strategy

Original Translation: Kaori, BlockBeats

編集者注:xUSDの崩壊は、DeFi業界全体に大きな警鐘を鳴らしました。本記事では、Stream Financeがブラックボックス的な運用、極端なレバレッジ、清算優先権の設計を通じて、DeFiの中核的な精神にどのように反したかを掘り下げます。また、より厳格なトレジャリー技術リスク評価などの措置を導入することで、業界がどのようにして資本を本当に責任ある、透明性が高く堅牢なプロジェクトに流入させることができるかについても考察します。

偽りのニュートラル戦略

Stream xUSDは、DeFiステーブルコインを装った「トークン化ヘッジファンド」であり、その戦略を「デルタニュートラル」と称しています。しかし、Streamは最近、一連の疑わしい運用の末に支払い不能の状況に陥りました。

過去5年間で、いくつかのプロジェクトが同様のパターンを試みてきました。いわゆる「ニュートラルイールド戦略」によって収益を生み出し、ネイティブトークンの初期流動性を創出するというものです。成功例としては、MakerDAO、Frax、Ohm、Aave、Ethenaなどが挙げられます。

これらの比較的「本物に近い」DeFiプロジェクトとは異なり、Streamは戦略やポジションの開示において著しく透明性を欠いています。主張されている5億ドルのTVLのうち、DeBankなどのプラットフォームでオンチェーン上に確認できるのは約1.5億ドルのみです。後に、Streamが実際には一部の資金をオフチェーンのプロプライエタリ取引戦略に割り当てており、一部のトレーダーが清算され、約1億ドルの損失が発生したことが判明しました。

@CCNDotComNewsによると、今週月曜日にBalancer DEXで発生した1億2,000万ドルのハッキングは、Streamの崩壊とは関係ありません。

噂によれば(Streamが具体的な情報を開示していないため未確認)、損失の一部はオフチェーンの「ボラティリティ売り」戦略に関連しているとされています。

クオンツファイナンスにおいて、「ボラティリティ売り」(ショートボラティリティ、ショートボルとも呼ばれる)は、市場のボラティリティが低下または安定しているときに利益を得る取引戦略です。基礎資産の価格があまり変動しない場合、オプションの価値は縮小し、最終的にはゼロになることもあり、売り手はオプションプレミアムを利益として保持できます。

しかし、このような戦略は極めて高いリスクを伴います。市場が激しいボラティリティ(ボラティリティの急騰)を経験すると、売り手は莫大な損失を被る可能性があります。このリスクは「蒸気ローラーの前で小銭を拾う」とも例えられます。

システミックな崩壊

10月10日(UTC+8では10月11日)、いわゆる「レッドフライデー」に、私は激しいボラティリティの急騰を経験しました。

このシステミックなレバレッジリスクは、暗号市場で長らく蓄積されており、2025年のTrumpを巡る市場熱狂によって引火しました。10月10日金曜日の午後、Trumpが新たな関税政策を発表すると、すべての市場がパニックに陥り、そのパニックは瞬く間に暗号通貨市場にも波及しました。

パニックの中、早期に動いた人々は利益を得ました。誰もが流動性の高い資産を売却し始め、連鎖的な清算が引き起こされました。

以前から蓄積されていたレバレッジリスクによってシステミックレバレッジがピークに達していたため、パーペチュアル先物市場の深さはすべてのレバレッジポジションの円滑な清算を支えるには不十分でした。この状況下で、Auto Deleveraging(ADL)メカニズムが発動し、一部の損失が「社会化」され、まだ利益を上げているトレーダーに分配され始めました。

これにより、すでに狂乱状態にあった市場構造はさらに歪められました。

この出来事によるボラティリティは、暗号市場における10年に一度の大変動と表現できます。2016年の暗号初期にも同様の暴落がありましたが、当時は市場データが乏しかったため、現在のアルゴリズムトレーダーは過去数年の「穏やかなボラティリティ」データをもとに戦略を設計しています。

このような激しいボラティリティの歴史的サンプルが不足していたため、2倍程度のレバレッジポジションですら軒並み清算されました。

「レッドフライデー」の後、最初に「死体」として浮かび上がったのがStreamでした。

いわゆる「デルタニュートラルファンド」の定義は、理論的には損失を出さないことです。

もし損失が出るのであれば、それは定義上デルタニュートラルではありません。

Streamは常にデルタニュートラルファンドを自称していましたが、実際には資金を不透明なオフチェーンのプロプライエタリ戦略に密かに割り当てていました。

もちろん、「デルタニュートラル」という概念は絶対的な白黒ではありませんが、後から振り返ると、多くの専門家はStreamの戦略が過度なリスクを伴い、真にニュートラルとは言えないと考えています。なぜなら、この戦略が裏目に出た場合、その結果は極めて深刻だからです。そして実際、その通りになりました。

Streamがこれらのハイリスク取引で元本を失ったとき、即座に支払い不能に陥りました。

DeFiにおいてリスクは本質的なものです。損失を出すこと自体は世界の終わりではありません。

たとえ10%のドローダウンを経験しても、元本の100%を回収できるのであれば、それは壊滅的なことではありません。特に年率15%のリターンが見込める場合はなおさらです。

しかし、Streamの場合、問題はこれだけではありませんでした。リスキーな戦略を採用しただけでなく、もう一つのステーブルコインElixirとの「再帰的借入」レバレッジも行い、リスクを極限まで増幅させていました。

混沌としたリスクエクスポージャー

再帰的借入は、DeFiレンディング市場におけるレバレッジイールドファーミング戦略です。すでに預け入れた担保を繰り返し担保にして借り入れを行い、通常は借りた資産を追加担保として使い、金利や流動性マイニング報酬、またはAave、Compound、Eulerなどの他のレンディングプロトコルの利回りへのエクスポージャーを増幅させます。これにより「ループ」が生まれ、追加の外部資金なしで実質的に投資資本を倍増させることができ、ユーザーは自分自身から借りて再びプロトコルに借り戻すことができます。

StreamのxUSDウォレットは流通しているxUSDの60%を保有しており、そのすべてがレバレッジされています。

彼らのプロダクト間で資金が混在しているため、そのうちどれだけが再帰的借入によって自社のエンドースメントを支えているのかは特定できません。しかし、Plasma Euler上に9,500万ドルのポジションが含まれていることは確かです。

StreamのxUSD主なリスクエクスポージャー

xUSDの主なリスクエクスポージャーは以下の通りです:

mHYPE(流動性バッファが空のように見える)。

RLP(透明性ページの数字とウォレットデータに不一致があり、Binance上でマイナス2,500万ドルの残高を示している)。

もう一つ注目すべきリスクエクスポージャーは、rUSDなど他のイールドコインへの割り当てです。rUSDのサポートの約30%はrUSD自体です。

さらに、deUSDもあり、その30%はmF-ONEによって裏付けられています。

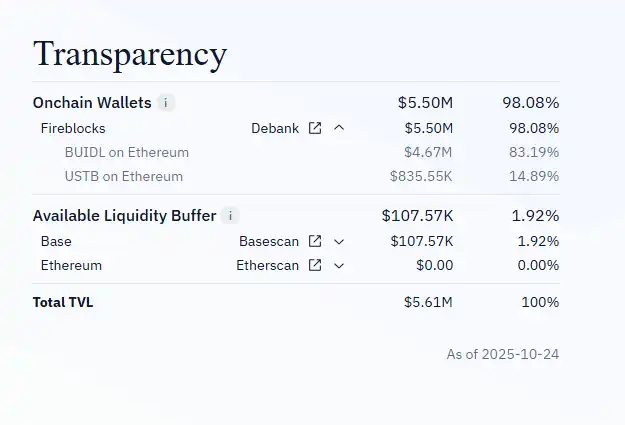

mF-ONEはほとんどの資産をオフチェーンに保有しており、1,600万ドルの「流動性バッファ」があると主張していますが、この資金は実際には100%がmTBILLに預けられています。

mTBILLは約1,500万ドルが不足しており、「流動性バッファ」は10万ドルしかなく、さらに500万ドルがBUIDLにあります。

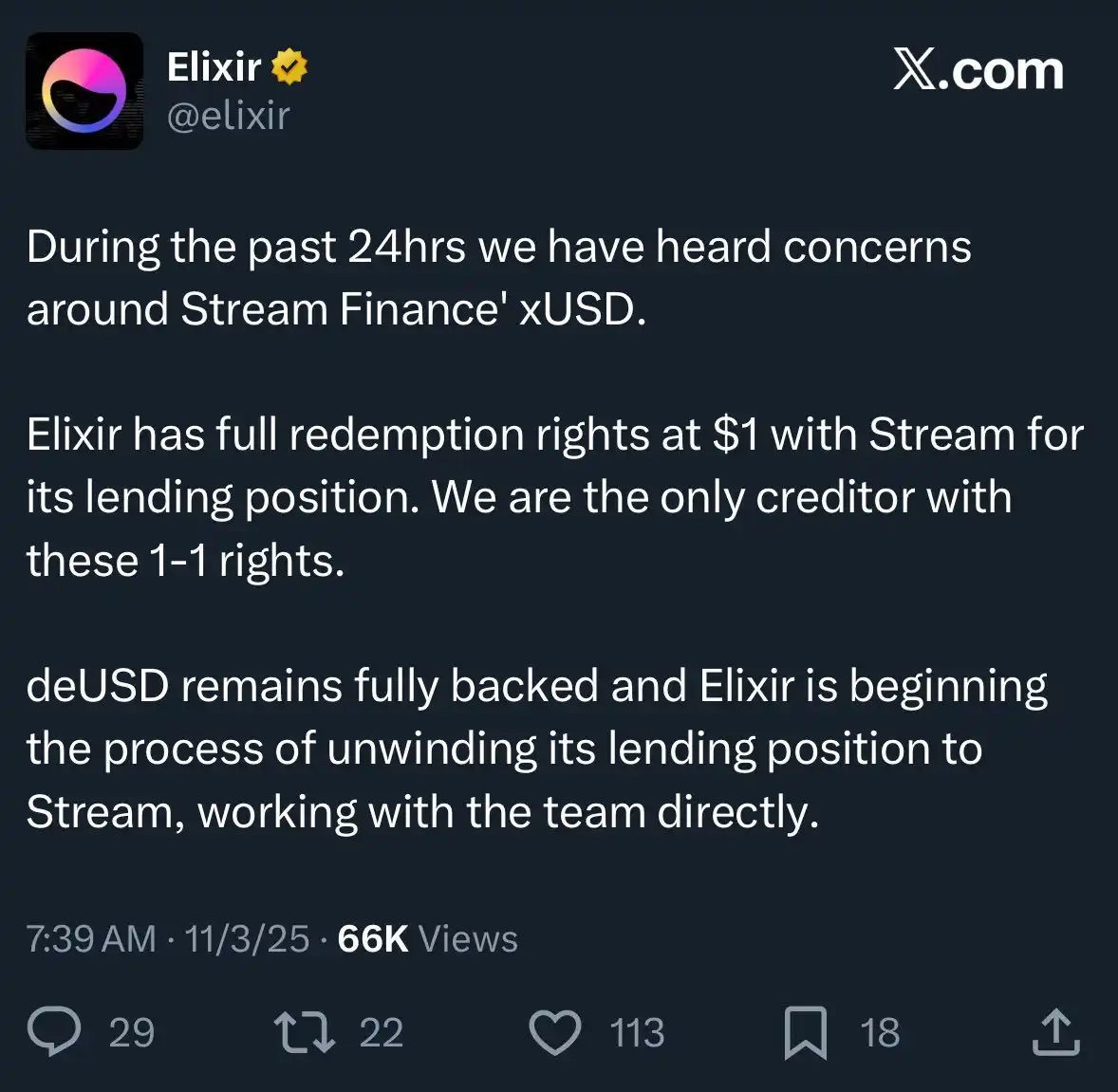

さらに悪いことに、Elixirはオフチェーン契約において「清算優先権」を有すると主張しています。つまり、Streamが破綻した場合、Elixirはまず元本を回収でき、Streamに投資した他のDeFiユーザーはより少額、あるいは全く回収できない可能性があります。

Streamの極めて不透明な運用、再帰的レバレッジやプロプライエタリ取引戦略の存在も相まって、実際に一般ユーザーがどれだけ損失を被ったのかは分かっていません。現在、Stream xUSDステーブルコインの価格は1ドルあたりわずか0.6ドルに暴落しています。

さらに腹立たしいのは、これらのことが事前に投資家に一切伝えられていなかったことです。多くのユーザーは現在、StreamやElixirに激怒しています。損失を被っただけでなく、自分たちの損失が「社会化」され、早期にキャッシュアウトしたWall Streetの人々が利益を持ち逃げしたことを知ったからです。

この出来事は他のレンディングプロトコルやそのアセットマネージャーにも影響を及ぼしています:

「Eulerで担保付き借入に参加していると思っていた全員が、実際にはエージェントを通じて無担保ローンを拡張していた。」—InfiniFiのRob

さらに、Streamがオンチェーンの公開透明なデータを持たず、ポジションや損益を開示していないため、ユーザーは今回の出来事の後、チーム運営や内部利用のためにユーザーの利益が流用されたのではないかと疑念を抱いています。

Stream xUSDのステーカーは、プロジェクトが自己申告する「オラクル」データに基づいて収益を計算していますが、このデータは第三者による検証ができず、計算が正確か公正かを確認する手段もありません。

この問題はどのように解決できるでしょうか?

Streamのような事例は完全に防ぐことができます。特に、まだ初期段階にあるDeFi業界においてはなおさらです。

「ハイリスク・ハイリターン」の法則は常に成り立ちますが、それを適用するにはリスクを本当に理解していなければなりません。

すべてのリスクが同じではなく、完全に不要なリスクも存在します。

実際、市場にはリスクや戦略、ポジション開示の透明性が比較的高い、信頼できるイールドアグリゲーション、レンディング、または「ステーブルコイン型ヘッジファンド」プロトコルも存在します。

Aaveの創設者@StaniKulechovは、DeFiプロトコルの「キュレーター」メカニズムと、過度なリスクテイク行動のリスクがいつ発生するかについて議論しています:

ボールトリスクフレームワーク

市場が「良いボールト」と「悪いボールト」をよりよく区別できるようにするため、Trading Strategyチームは最新のDeFi Vaultレポートで新たな指標「Vault Technical Risk Score」を導入しました。

いわゆる「技術的リスク」とは、DeFiボールト内の資金が不適切な技術実行によって失われる可能性を指します。

Vault Technical Risk Frameworkは、DeFiボールトをハイリスクとローリスクに分類する直感的なツールを提供します。

このスコアリングシステムは、市場リスク(取引ミス、連鎖リスクなど)を排除することはできませんが、

第三者がこれらのリスクを独立して評価・定量化できるようにし、ユーザーが自分のリスクエクスポージャーをより明確に把握できるようにします。

DeFiユーザーがより包括的かつ透明性の高い情報にアクセスできるようになれば、資本は自然と責任感があり、コンプライアンスを守り、健全に運営されているプロジェクトに流れるようになります。

その結果、Streamのような出来事は今後減少していくでしょう。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

Bitcoinは10万ドル以上を維持しているが、それはいつまで続くのか?

Bitcoinの採掘コストが高騰し、利益を出すのが難しくなっている:最初に崩壊するのはハッシュレート、ユーザー体験、それともイデオロギーか?

ウォール街のRippleへの賭けがXRPに大きな機関投資家としての役割を与える

マイナーはこれからさらにBitcoinを売却するのか?MARAの過去最高の四半期決算がその可能性を示唆