Quali giochi di potere finanziario si celano dietro le controversie sulle stablecoin?

Autore: Byron Gilliam

Traduzione: AididiaoJP, Foresight News

Titolo originale: Perché i media tradizionali criticano l’innovazione delle stablecoin?

«L’innovazione che un tempo toglieva il sonno ai banchieri centrali potrebbe alla fine diventare la forza solida che sostiene le fondamenta sotto i loro piedi.» — David Beckworth

Teoria del pericolo: una minaccia alla stabilità finanziaria

David Frum, collaboratore di The Atlantic, avverte che le stablecoin sono «la forma di criptovaluta più pericolosa mai esistita». Secondo lui, il «GENIUS Act» che le legalizza equivale a «innescare la miccia della prossima catastrofe finanziaria americana».

Frum prevede che la dimensione delle stablecoin salirà a 4.000 miliardi di dollari (secondo una previsione di Citi Bank), e che quasi tutti i fondi confluiranno nei Treasury a tre mesi, la categoria di asset più rischiosa consentita dalla legge.

Predice che il mercato dei Treasury rivivrà il crollo del 2022-2023. Quando i detentori si affretteranno a riscattare, gli emittenti di stablecoin saranno costretti a vendere 4.000 miliardi di dollari in Treasury con enormi perdite, innescando una crisi di liquidità.

Ancora più grave, Frum sottolinea che le stablecoin «possiedono tutte le caratteristiche di rischio dei titoli subprime», e che potrebbero costringere il governo a ripetere il 2008, coprendo le perdite private con i soldi dei contribuenti.

Voci critiche

Ma è importante notare che il calo dei Treasury nel 2022-2023 è durato 18 mesi. Perché un asset che scade ogni tre mesi dovrebbe causare panico tra gli emittenti che operano senza leva? Questa logica è discutibile.

Discutiamo il punto di vista di Frum non solo per il suo tono allarmistico e drammatico, ma anche perché riflette una preoccupazione diffusa tra la gente comune: le stablecoin sono destinate a fallire e quindi sono pericolose.

Teoria del successo: sovvertire il sistema esistente

Helen Rey del Fondo Monetario Internazionale avverte invece che le stablecoin, proprio perché troppo di successo, «minacciano le entrate fiscali dei governi e scuotono le fondamenta del sistema finanziario internazionale».

Secondo lei, quando i risparmi globali si sposteranno massicciamente sulle stablecoin, le banche perderanno la capacità di concedere prestiti, i governi avranno difficoltà a finanziarsi e gli strumenti di politica monetaria delle banche centrali diventeranno inefficaci.

Le reazioni a catena includono:

-

Rischi per la stabilità finanziaria

-

Svotamento del sistema bancario

-

Competizione e volatilità monetaria

-

Aggravamento del riciclaggio di denaro

-

Erosione della base fiscale

-

Privatizzazione del signoraggio

-

Proliferazione delle lobby di interesse

Helen Rey è particolarmente preoccupata che la privatizzazione del signoraggio porti a «una forte concentrazione della ricchezza nelle mani di poche aziende e individui», minando la natura pubblica del sistema monetario internazionale.

«Dobbiamo prepararci a conseguenze significative.» conclude.

Prospettiva neutrale: il valore dell’innovazione finanziaria

Steven Milan della Federal Reserve, come Rey, apprezza l’attuale sistema del dollaro: «La valuta e gli asset di riserva forniti dagli Stati Uniti sono un bene pubblico globale.» Ma arriva a una conclusione opposta:

«Le stablecoin possono consentire ai gruppi finanziariamente esclusi di accedere più facilmente a questi beni pubblici globali, liberandoli da restrizioni finanziarie severe.»

Nel mondo crypto, l’emissione monetaria della Federal Reserve è spesso vista come un danno pubblico, ma l’argomentazione di Milan è efficace sia nella sostanza che nella strategia: definire la valuta fiat come bene pubblico è il miglior quadro per contrastare la retorica anti-crypto.

A differenza delle opinioni precedenti, Milan ritiene improbabile una fuga massiccia di fondi dal sistema bancario, poiché il «GENIUS Act» stabilisce chiaramente che le stablecoin non pagano interessi e non sono coperte da assicurazione sui depositi.

«La vera opportunità delle stablecoin è soddisfare la domanda globale di asset in dollari, soprattutto nelle regioni dove i canali in dollari sono limitati.»

Per Rey, questa domanda minaccia la sovranità nazionale, mentre per Milan permette ai cittadini dei mercati emergenti di «evitare l’iperinflazione e la volatilità dei cambi».

Questa argomentazione è piuttosto convincente, ma presuppone che si accetti la natura pubblica della valuta fiat.

Teoria della funzione stabilizzatrice: regolatore dei cicli finanziari

David Beckworth sottolinea che i catastrofisti trascurano un punto chiave: «La diffusione delle stablecoin in dollari può effettivamente aiutare a smorzare la volatilità finanziaria globale.»

Cita la ricerca di Helen Rey sul debito in dollari nei mercati emergenti che destabilizza, suggerendo che le stablecoin possono risolvere il problema migliorando i bilanci del settore privato:

Quando il dollaro si apprezza e aumenta il debito in dollari, la contemporanea rivalutazione delle stablecoin offre un cuscinetto ai mercati emergenti. In altre parole, «le stablecoin possono diventare un dispositivo di stabilizzazione economica globale decentralizzato».

Combinando l’aspettativa che la Federal Reserve possa diventare prestatore di ultima istanza per le stablecoin — lo scenario temuto da Frum — l’espansione delle stablecoin «potrebbe diventare uno strumento per bilanciare i cicli finanziari globali».

Beckworth conclude: «L’innovazione che un tempo faceva tremare i funzionari delle banche centrali potrebbe alla fine diventare la loro base più solida.»

Teoria dello strumento criminale: canale per il riciclaggio nell’ombra

L’accusa di grave riciclaggio contro Firas Issa, fondatore di un ATM crypto in Illinois, ci ricorda che: nonostante la trasparenza e la tracciabilità della blockchain, i criminali la considerano ancora il primo approdo per il riciclaggio.

Il caso in cui l’imputato ha guadagnato 10 milioni di dollari convertendo contanti in crypto dimostra che: il crimine crypto non consiste solo nel rubare asset on-chain, ma anche nel portare denaro sporco tradizionale sulla blockchain.

Con l’espansione delle stablecoin e la loro profonda integrazione con la finanza tradizionale, gli esperti temono che il rischio di riciclaggio aumenterà. Helen Rey sottolinea che le stablecoin potrebbero «trasferire fondi illeciti, erodendo gravemente la base fiscale dei paesi». David Frum aggiunge: «Pensare che facilitare le attività criminali possa stimolare la domanda di Treasury è un errore grossolano.»

Al momento, non abbiamo trovato argomentazioni solide per confutare questa posizione.

Prospettiva pragmatica: uno strumento di pagamento ordinario

Quando il membro della Camera dei Lord britannica, Colwyn Range, ha interrogato il governo sulla posizione sulle stablecoin, il dibattito parlamentare potrebbe aver battuto il record per la discussione più noiosa della storia.

Lord Livermore, rispondendo per conto del Re, ha previsto che le stablecoin avranno un ruolo nel «ridurre i costi dei pagamenti internazionali e aumentare l’efficienza».

Rispetto alle previsioni di apocalisse finanziaria o rivoluzioni salvifiche, questa opinione è talmente banale da sembrare insignificante. Ma proprio questa banalità si avvicina di più alla verità del futuro.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

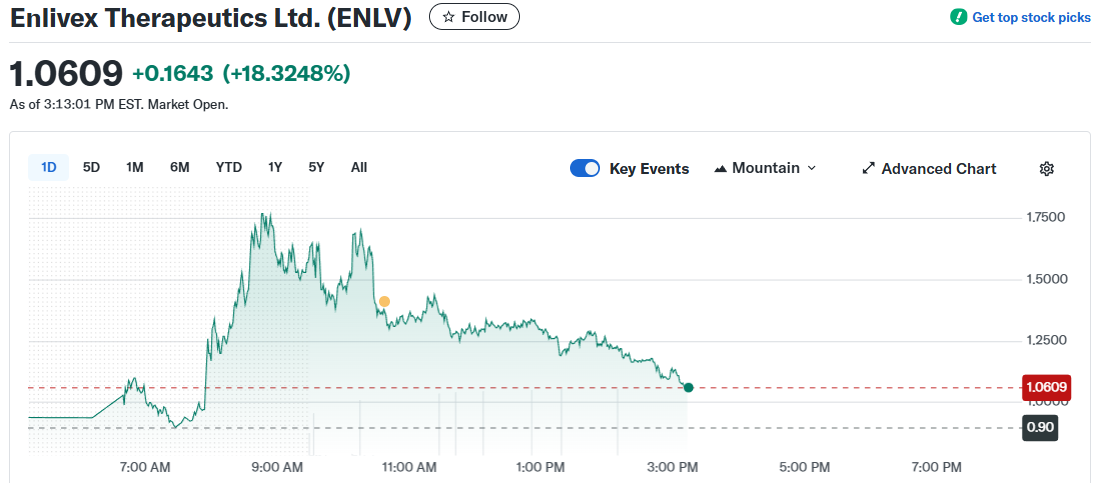

Enlivex svela la strategia DAT del token Rain da 212 milioni di dollari mentre RAIN aumenta di oltre il 120%

Enlivex Therapeutics annuncia una private placement da 212 milioni di dollari per istituire una tesoreria di asset digitali focalizzata su Rain token, diventando la prima società quotata negli Stati Uniti con una strategia di tesoreria orientata ai prediction markets.

L'accordo di rimborso da 25 milioni di dollari tra Berachain e Brevan Howard dipende da un deposito non verificato

Documenti legali mostrano che Berachain ha concesso a Nova Digital di Brevan Howard diritti di rimborso insoliti sul suo investimento di 25 milioni di dollari, anche se l’attivazione dipende da un deposito non confermato di 5 milioni di dollari.

Pacchetti Npm di ENS compromessi in un attacco informatico alla supply chain che ha colpito 400 librerie

Oltre 400 librerie di codice npm, inclusi i pacchetti di Ethereum Name Service, sono state compromesse in un attacco informatico alla catena di approvvigionamento rilevato il 24 novembre. ENS Labs riferisce che gli asset e i domini degli utenti non sono stati influenzati.

Bitcoin difende il supporto a 84.000 dollari come un campione: il rimbalzo da ipervenduto punta a 94.000 dollari questa settimana

Bitcoin ha mantenuto con successo il supporto a 84.000 dollari e potrebbe rimbalzare fino a 94.000 dollari questa settimana. Se scendesse sotto gli 80.000 dollari, potrebbe puntare ai 75.000 dollari. Il sentiment di mercato è estremamente ribassista, ma un eccesso di ipervenduto a breve termine potrebbe innescare un rimbalzo. Resoconto generato da Mars AI. Questo riassunto è stato prodotto dal modello Mars AI, la cui accuratezza e completezza sono ancora in fase di aggiornamento iterativo.