Tim Curve memulai kembali, akankah Yield Basis menjadi aplikasi DeFi fenomenal berikutnya?

Artikel ini menganalisis produk DeFi populer YieldBasis, yang bertujuan untuk mengubah volatilitas menjadi keuntungan melalui pool likuiditas Curve, sekaligus sepenuhnya menghilangkan risiko kerugian tidak permanen, sehingga mendefinisikan ulang cara penyedia likuiditas mendapatkan keuntungan. Proyek ini didirikan oleh tim inti Curve dan telah menunjukkan momentum yang kuat sejak peluncuran awalnya.

Penulis asli: Saint

Penerjemah asli: AididiaoJP, Foresight News

Pasar kripto secara berkala melahirkan produk DeFi yang menjadi hits.

Pumpfun memudahkan penerbitan token, sementara Kaito mengubah cara distribusi konten.

Sekarang, YieldBasis akan mendefinisikan ulang cara penyedia likuiditas mendapatkan keuntungan: dengan mengubah volatilitas menjadi hasil, dan menghilangkan kerugian tidak tetap.

Dalam artikel ini, kami akan membahas dasar-dasarnya, menguraikan cara kerja YieldBasis, dan menyoroti peluang investasi terkait.

Gambaran Umum

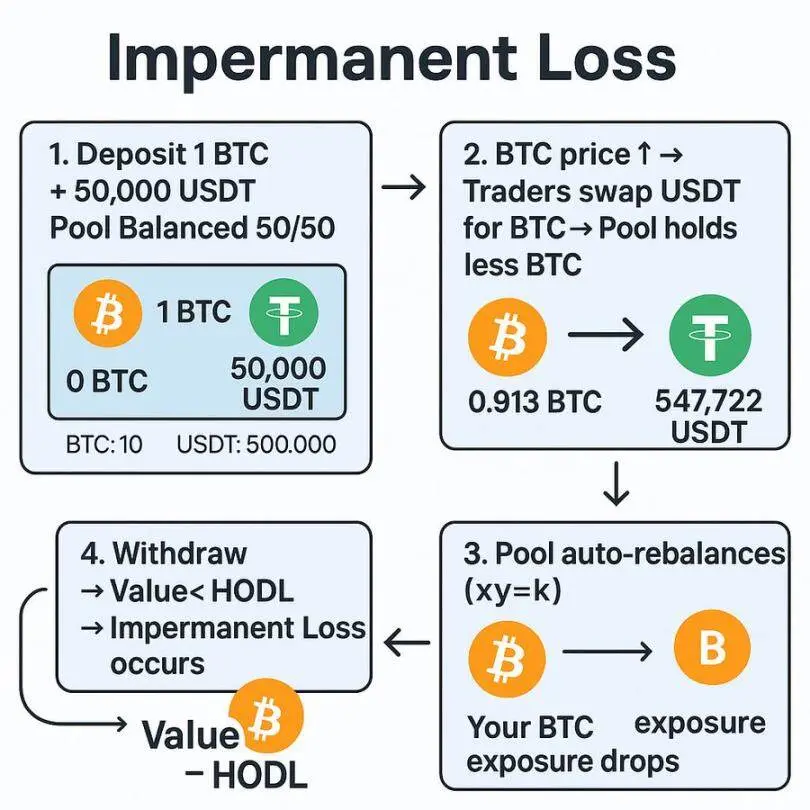

Jika Anda pernah menyediakan likuiditas ke pool dua aset, Anda mungkin pernah mengalami kerugian tidak tetap secara langsung.

Tetapi bagi yang belum familiar dengan konsep ini, berikut ulasan singkat:

Kerugian tidak tetap adalah penurunan nilai sementara yang terjadi saat menyediakan likuiditas ke pool yang berisi dua aset.

Ketika pengguna melakukan perdagangan antar aset tersebut, pool akan secara otomatis melakukan rebalancing, yang biasanya menyebabkan penyedia likuiditas memegang lebih banyak aset yang dijual.

Misalnya, di pool BTC/USDT, jika harga BTC naik, trader akan menjual BTC ke pool untuk mendapatkan keuntungan, dan pada akhirnya penyedia likuiditas akan memegang lebih banyak USDT dan lebih sedikit BTC.

Saat menarik dana, nilai total posisi biasanya lebih rendah dibandingkan hanya memegang BTC saja.

Pada tahun 2021, hasil persentase tahunan yang tinggi dan insentif likuiditas cukup untuk menutupi hal ini.

Namun seiring dengan matangnya DeFi, kerugian tidak tetap menjadi kekurangan yang nyata.

Berbagai protokol telah memperkenalkan solusi, seperti likuiditas terpusat, penyedia likuiditas delta netral, dan pool satu sisi, namun setiap metode memiliki komprominya sendiri.

YieldBasis mengadopsi pendekatan baru, bertujuan untuk membuat penyediaan likuiditas kembali menguntungkan dengan menangkap hasil dari volatilitas, sekaligus sepenuhnya menghilangkan kerugian tidak tetap.

Apa itu YieldBasis?

Sederhananya, YieldBasis adalah platform yang dibangun di atas Curve, menggunakan pool Curve untuk menghasilkan hasil dari volatilitas harga, sekaligus melindungi posisi penyedia likuiditas dari kerugian tidak tetap.

Saat peluncuran, Bitcoin adalah aset utama. Pengguna menyetor BTC ke YieldBasis, YieldBasis mendistribusikannya ke pool BTC Curve, dan menggunakan struktur on-chain unik untuk menerapkan leverage, sehingga menetralkan kerugian tidak tetap.

Didirikan oleh tim yang sama di balik Curve, termasuk @newmichwill.

YieldBasis telah mencapai tonggak penting:

• Mengumpulkan lebih dari 50 millions USD dari pendiri dan investor papan atas

• Mencatat komitmen lebih dari 150 millions USD dalam penjualan Legion

• Pool BTC-nya terisi penuh hanya dalam beberapa menit setelah peluncuran

Lalu, bagaimana sebenarnya mekanisme ini bekerja?

Memahami Alur Kerja YieldBasis

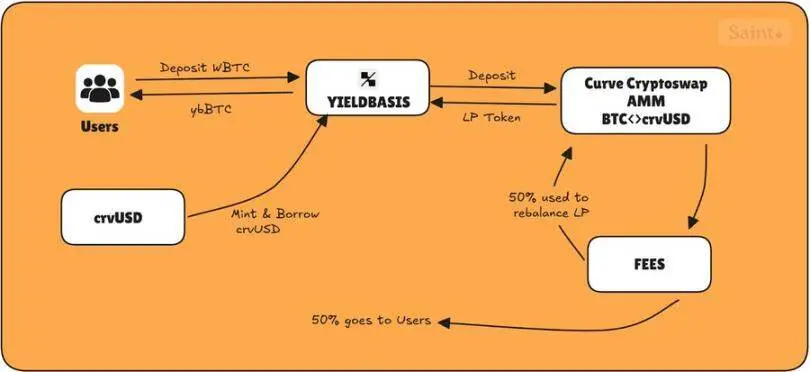

YieldBasis beroperasi melalui proses tiga langkah, bertujuan untuk mempertahankan posisi leverage 2x, sekaligus melindungi penyedia likuiditas dari risiko penurunan.

Deposit

Langkah pertama pengguna adalah menyetor BTC ke YieldBasis untuk mencetak ybBTC, yaitu token tanda terima yang mewakili bagian mereka di pool. Aset yang didukung saat ini meliputi cbBTC, tBTC, dan WBTC.

Flash Loan dan Pengaturan Leverage

Protokol melakukan flash loan crvUSD senilai sama dengan nilai USD dari BTC yang disetor.

BTC dan crvUSD yang dipinjam dipasangkan, lalu disediakan sebagai likuiditas ke pool BTC/crvUSD Curve.

Token LP yang dihasilkan disetor sebagai jaminan ke Curve CDP (Collateralized Debt Position) untuk mendapatkan pinjaman crvUSD lain, yang digunakan untuk melunasi flash loan, sehingga posisi menjadi sepenuhnya leverage.

Ini menciptakan posisi leverage 2x dengan rasio utang tetap 50%.

Rebalancing Leverage

Seiring perubahan harga BTC, sistem secara otomatis melakukan rebalancing untuk mempertahankan rasio utang-ekuitas 50%:

- Jika BTC naik: Nilai LP meningkat → protokol meminjam lebih banyak crvUSD → eksposur risiko di-reset ke 2x

- Jika BTC turun: Nilai LP menurun → menebus sebagian LP → melunasi utang → rasio kembali ke 50%

Ini menjaga eksposur risiko BTC tetap konstan, sehingga Anda tidak kehilangan BTC meskipun terjadi volatilitas harga.

Rebalancing ditangani oleh dua komponen utama: Automated Market Maker rebalancing dan pool virtual.

Automated Market Maker rebalancing melacak token LP dan utang crvUSD, menyesuaikan harga untuk mendorong arbitrator mengembalikan keseimbangan.

Sementara itu, pool virtual membungkus semua langkah flash loan, pencetakan/pembakaran token LP, dan pelunasan CDP menjadi satu transaksi atomik.

Mekanisme ini mencegah terjadinya likuidasi dengan menjaga leverage tetap stabil, sekaligus memberikan insentif keuntungan kecil bagi arbitrator untuk menjaga keseimbangan.

Hasilnya adalah sistem yang menyeimbangkan diri sendiri, secara terus-menerus melakukan lindung nilai terhadap kerugian tidak tetap.

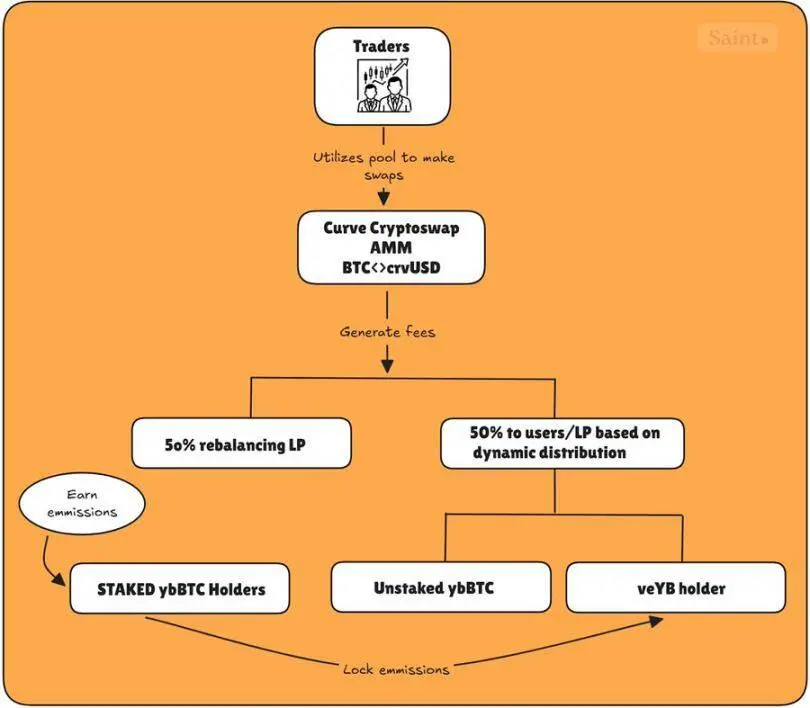

Biaya dan Distribusi Token

YieldBasis memiliki empat token utama yang mendefinisikan sistem insentifnya:

- ybBTC: klaim atas LP BTC/crvUSD leverage 2x

- ybBTC yang di-stake: versi staking untuk mendapatkan emisi token

- YB: token asli protokol

- veYB: YB yang dikunci untuk voting, memberikan hak tata kelola dan peningkatan reward

Semua biaya transaksi yang dihasilkan dari pool BTC/crvUSD dibagi rata:

- 50% untuk pengguna (dibagi antara pemegang ybBTC yang tidak di-stake dan veYB)

- 50% kembali ke protokol, untuk mendanai mekanisme rebalancing

50% yang dikembalikan ke pool rebalancing memastikan tidak terjadi likuidasi karena kurangnya arbitrator untuk menyeimbangkan pool; sehingga protokol menggunakan 50% biaya protokol untuk melakukannya sendiri.

Sementara 50% sisanya yang dialokasikan ke pengguna dibagi antara ybBTC yang tidak di-stake dan tata kelola veYB, mengikuti distribusi dinamis.

Sederhananya, protokol melacak jumlah ybBTC yang di-stake, dan menggunakan rumus berikut untuk menyesuaikan biaya yang bisa diperoleh setiap pemegang (ybBTC yang tidak di-stake dan veYB):

Jika tidak ada yang staking (s = 0)

Maka, 𝑓ₐ = 𝑓𝑚𝑖𝑛 = 10%, pemegang veYB hanya mendapatkan sebagian kecil (10%), sementara pemegang ybBTC yang tidak di-stake mendapatkan sisanya (90%).

Jika semua staking (s = T)

Maka, 𝑓ₐ = 100%, pemegang veYB mendapatkan seluruh biaya sisi pengguna, karena tidak ada yang tersisa untuk mendapatkan biaya transaksi.

Jika setengah pasokan di-stake (s = 0.5 T), biaya manajemen naik (≈ 36.4%), veYB mendapatkan 36.4%, pemegang yang tidak di-stake berbagi 63.6%.

Bagi pemegang ybBTC yang di-stake, mereka menerima emisi YB, yang dapat dikunci menjadi veYB, minimal 1 minggu, maksimal 4 tahun.

Pemegang ybBTC yang di-stake dapat mengunci emisi yang mereka terima untuk menikmati biaya dan emisi sebagai pemegang veYB sekaligus, menciptakan efek flywheel yang memungkinkan mereka memperoleh biaya maksimum dari protokol, seperti yang ditunjukkan pada gambar berikut.

Sejak peluncuran, yieldbasis telah mencatat beberapa statistik menarik:

- Total volume transaksi mencapai 28.9 millions USD

- Lebih dari 6 millions USD digunakan untuk rebalancing

- Menghasilkan lebih dari 200 ribu USD biaya.

Pemikiran Pribadi

YieldBasis merupakan salah satu desain paling inovatif dalam penyediaan likuiditas sejak model stable swap asli Curve.

Ia menggabungkan mekanisme yang telah terbukti; tokenomics voting escrow, rebalancing otomatis, dan penyediaan likuiditas leverage, ke dalam kerangka baru yang mungkin menetapkan standar berikutnya untuk strategi hasil yang efisien secara modal.

Mengingat ini dibangun oleh tim yang sama di balik Curve, optimisme pasar tidaklah mengejutkan. Dengan pendanaan lebih dari 50 millions USD dan pool yang terisi dalam sekejap, investor jelas bertaruh pada potensi penerbitan token di masa depan.

Meski demikian, produk ini masih dalam tahap awal. Sifat BTC yang relatif stabil menjadikannya aset uji yang ideal, namun jika pasangan perdagangan dengan volatilitas tinggi diperkenalkan terlalu dini, hal ini dapat menantang mekanisme rebalancing.

Meski begitu, fondasinya tampak kokoh, dan jika model ini dapat berkembang dengan aman, ia bisa membuka frontier hasil baru bagi penyedia likuiditas DeFi.

Disclaimer: Konten pada artikel ini hanya merefleksikan opini penulis dan tidak mewakili platform ini dengan kapasitas apa pun. Artikel ini tidak dimaksudkan sebagai referensi untuk membuat keputusan investasi.

Kamu mungkin juga menyukai

Ethereum dan Polkadot Menguat, sementara LINK Muncul sebagai Crypto Terbaik untuk Dibeli – Prediksi Harga Memicu Antusiasme

TAO Bittensor Menguji Batas Atas saat Momentum Meningkat di Atas Dukungan $409

Harga DASH Melonjak 130% dalam Beberapa Hari, Bulls Menargetkan $66 saat Momentum Breakout Meningkat

Cardano Melonjak 11% saat ADA Menargetkan $0,90 dalam Lonjakan Pasar Baru