¿MSTR está comprando en la caída o esperando? Tres cuestiones clave de Strategy que debes conocer

Original / Odaily

Autor / Wenser

Como el "barómetro de las criptomonedas", el precio de las acciones de Strategy siempre afecta los nervios del mercado, y su desempeño está estrechamente relacionado con factores clave como la estabilidad del flujo de caja y su posición en los índices. Las últimas noticias muestran que, del 15 al 21 de diciembre, Strategy recaudó 748 millones de dólares mediante la venta de acciones ordinarias, elevando sus reservas de efectivo a 2.19 mil millones de dólares, y ha suspendido la compra de bitcoin; actualmente, la empresa posee bitcoin por un valor aproximado de 60 mil millones de dólares.

Actualmente, el mercado cripto y Strategy enfrentan una cuestión clave: ¿cuándo podrá el precio de las acciones salir de la tendencia bajista? ¿Y cuándo deberían los inversores posicionarse en las acciones de MSTR? Odaily analizará brevemente estas cuestiones a través de las siguientes tres preguntas.

Primera pregunta: El origen de la caída de Strategy: controversia por la exclusión del índice MSCI

Al repasar las caídas del precio de las acciones de Strategy en el tercer y cuarto trimestre, además del "gran desplome del 11 de octubre" que provocó una caída sistémica en la industria y la disminución de la fuerza compradora en el mercado cripto, la causa más directa fue el incidente de octubre sobre la posible exclusión de Strategy del índice MSCI.

Situación actual de Strategy: ganancias no realizadas superiores a 10.1 mil millones de dólares, rentabilidad anual de aproximadamente 24%

Según el analista on-chain Yu Jin monitorizó, hasta el 22 de diciembre, Strategy (MSTR) aún posee 671,268 BTC, valorados en 60.441 mil millones de dólares, con un precio promedio de compra de 74,972 dólares y una ganancia no realizada de 10.114 mil millones de dólares. En contraste, la empresa líder de tesorería de ETH, BitMine, tiene un precio promedio de tenencia de ETH de hasta 3,884 dólares, generando una pérdida no realizada de 3.37 mil millones de dólares. En este aspecto, la solidez de BTC en comparación con ETH sigue siendo evidente.

El 15 de diciembre, el fundador y presidente ejecutivo de Strategy, Michael Saylor, declaró que Strategy posee 671,268 bitcoins, con un precio promedio de compra de 74,972 dólares, y que el rendimiento de bitcoin en lo que va del año es del 24.9%. Según los datos contables, Strategy sigue siendo una acción blue chip de excelente desempeño.

No obstante, según los datos generales de las empresas de tesorería de BTC, limitados por la caída anual del 6% de BTC, según el informe de BitcoinTreasuries.net , en 2025, solo una empresa de tesorería de bitcoin superó el rendimiento del índice S&P 500 (con un retorno anual del 16%), es decir, The Blockchain Group, con sede en Francia, cuya acción se disparó aproximadamente un 164% desde el 1 de enero. En comparación, el precio de las acciones de Strategy cayó un 12%, las de Metaplanet cayeron casi un tercio, y Nakamoto, que recaudó más de 600 millones de dólares para comprar bitcoin, vio su capitalización de mercado desplomarse más del 98%.

Controversia por la exclusión del índice MSCI: propuesta para prohibir la inclusión de empresas con más del 50% de activos digitales

En octubre de este año, tras responder a consultas de clientes, MSCI propuso excluir de su índice global de referencia a empresas cuyo porcentaje de activos digitales represente el 50% o más de sus activos totales. MSCI considera que estas empresas se asemejan más a fondos de inversión, los cuales no se incluyen en su sistema de índices. Sin embargo,

esta medida pronto fue criticada y refutada por las empresas implicadas: Strategy advirtió que esto provocaría una gran volatilidad en los índices y contradeciría la política del gobierno estadounidense de promover la innovación en activos digitales; además, Strategy instó enérgicamente al comité del índice de acciones de MSCI a abandonar la propuesta; muchas empresas señalaron que se dedican a operaciones reales y al desarrollo de productos innovadores, y que la propuesta discrimina injustamente al sector cripto.

Ambas partes debatieron intensamente: MSCI argumentó que empresas de reservas de activos digitales (DATs) como Strategy y BitMine se parecen más a fondos de inversión que a negocios operativos tradicionales; Strategy señaló que, dado que las empresas que reportan bajo IFRS pueden valorar bitcoin a costo, mientras que US GAAP exige valoración a valor razonable trimestral, la regla es difícil de aplicar de manera uniforme. Si el precio de bitcoin fluctúa o las normas contables difieren, las empresas que poseen bitcoin entrarían y saldrían "bruscamente" de los principales índices, causando confusión a los proveedores de índices e inversores.

El mercado reaccionó de manera diversa y con muchas discrepancias.

Impacto potencial de la exclusión de Strategy del índice MSCI: podría provocar ventas de criptomonedas por hasta 15 mil millones de dólares

Tras la controversia por la exclusión del índice MSCI, varios analistas institucionales ofrecieron sus opiniones:

- Los analistas de JPMorgan estiman que, si Strategy es excluida del índice MSCI, los fondos pasivos que siguen el índice podrían verse obligados a vender hasta 2.8 mil millones de dólares en acciones de Strategy, lo que supondría una salida de fondos pasivos de aproximadamente 2.8 mil millones de dólares del mercado.

- Si MSCI sigue adelante con la exclusión de las empresas de tesorería de criptoactivos de su índice, las empresas afectadas podrían verse obligadas a vender hasta 15 mil millones de dólares en criptomonedas. El grupo opositor "BitcoinForCorporations", basándose en una "lista preliminar verificada" de 39 empresas, predice que el valor ajustado de capitalización de mercado circulante de estas empresas es de 113 mil millones de dólares, y que enfrentarán salidas de fondos de entre 10 y 15 mil millones de dólares; Strategy representa el 74.5% del valor ajustado de capitalización de mercado circulante afectado.

- Algunos analistas afirman que esta medida podría hacer que la empresa con grandes reservas de bitcoin pierda hasta 9 mil millones de dólares en demanda de acciones y debilite el atractivo de todo el sector.

- En diciembre, Strategy superó con éxito el ajuste del índice Nasdaq 100, siendo esta la primera vez que supera la prueba desde que se unió al índice en diciembre pasado.

- Los analistas de los bancos de inversión de Wall Street Jefferies y TD Cowen señalaron que, si Strategy finalmente es excluida por MSCI, otros índices en los mercados financieros globales podrían seguir el ejemplo, incluidos principalmente: el índice Nasdaq 100, el índice CRSP Total Market de EE. UU. y los índices FTSE Russell del London Stock Exchange Group.

- Hasta el 20 de diciembre, el índice Nasdaq 100 ha mantenido a Strategy, CRSP se negó a comentar sobre si consideraría excluir a Strategy, y un portavoz del London Stock Exchange Group indicó que seguirán monitoreando el asunto, pero las respuestas a las consultas seguirán su proceso interno de gestión.

- El presidente ejecutivo de Strategy, Michael Saylor, y el CEO Phong Le han enviado cartas a MSCI argumentando que la empresa es una entidad operativa y no una herramienta de inversión pasiva.

Actualmente, MSCI está realizando una consulta pública y anunciará su decisión final el 15 de enero del próximo año.

Segunda pregunta: Validación del efecto Lindy en el sector DAT: ¿puede Strategy ser "demasiado grande para caer"?

El efecto Lindy sostiene que cuanto más tiempo ha existido algo, mayor es la probabilidad de que continúe existiendo en el futuro.

Por ejemplo, clásicos como la "Biblia" o los "Analectas" tienen más probabilidades de perdurar que los bestsellers actuales o autobiografías de influencers.

Anteriormente, el fundador de Strategy, Michael Saylor, afirmó públicamente que "si MicroStrategy logra acumular el 5% del suministro total de bitcoin, el precio de bitcoin alcanzará 1 millón de dólares. Además, si la proporción de tenencia alcanza el 7%, cada bitcoin valdrá 10 millones de dólares". Describió esta acción como un impulso para el crecimiento de la red.

Anteriormente, el presidente de BitMine, Tom Lee, analizó positivamente la "acumulación de 1.4 mil millones de dólares en reservas de efectivo" por parte de Strategy, señalando: "Aunque el precio de las acciones de Strategy cayó más del 50% en los últimos 6 meses, esta reserva de efectivo permitirá a la empresa seguir pagando dividendos a los accionistas durante las caídas del precio de bitcoin, sin tener que vender sus tenencias de bitcoin valoradas en 61 mil millones de dólares". También señaló que, en el ciclo anterior de caída de bitcoin, el precio de las acciones de Strategy llegó a cotizar por debajo de su valor neto de activos (NAV), y la acumulación de reservas de efectivo es una preparación para este tipo de situaciones.

Según el analista de TD Cowen, Lance Vitanza, Strategy debe pagar aproximadamente 824 millones de dólares anuales en intereses y dividendos.

Considerando el aumento de las reservas de efectivo de Strategy a 2.19 mil millones de dólares, la "crisis de flujo de caja" de Strategy puede posponerse al menos hasta la segunda mitad de 2027.

Tercera pregunta: ¿Sigue habiendo demanda de acciones de Strategy?: Fondos de multimillonarios y fondos nacionales siguen comprando

Además de la información sobre los accionistas del tercer trimestre mencionada en nuestro artículo anterior "El precio de las acciones se reduce a la mitad pero recibe apuestas de capital a largo plazo, revelando el 'misterioso grupo de accionistas' de Strategy", las acciones de Strategy siguen teniendo buena demanda en el mercado reciente. Las últimas noticias de hoy muestran que el volumen diario de negociación de Strategy (MSTR) ya supera al del gigante bancario JPMorgan. Además, otras compras provienen de fondos con gran volumen de activos bajo gestión:

El fondo de cobertura de un multimillonario compra más de 390,000 acciones de MSTR, valoradas en 65 millones de dólares

El 17 de diciembre, el fondo de cobertura Point72 Asset Management, propiedad del multimillonario Steve Cohen, compró 390,666 acciones (aproximadamente 65 millones de dólares) de la empresa de tesorería de bitcoin Strategy (MSTR).

Fondo Nacional de Pensiones de Corea del Sur: la tenencia de acciones de Strategy aumenta a 93 millones de dólares

El 10 de diciembre, BitcoinTreasuries.NET reveló que el Fondo Nacional de Pensiones de Corea del Sur (NPS), con activos por valor de 1 billón de dólares, ha aumentado su tenencia en la empresa cotizada de bitcoin Strategy (MSTR) a 93 millones de dólares.

Conclusión: el 15 de enero podría ser el momento final para tomar posiciones en las acciones de MSTR

Anteriormente, aunque Citi redujo drásticamente el precio objetivo de las acciones de Strategy de 485 a 325 dólares, aún mantuvo su calificación de "compra", lo que demuestra la confianza a largo plazo de las instituciones de capital en MSTR. El 15 de enero del próximo año, la decisión de MSCI sobre si mantener a Strategy en su índice podría convertirse en el momento final para tomar posiciones en las acciones de MSTR.

Antes de eso, elegir comprar en la caída o esperar el momento adecuado depende de la tolerancia al riesgo de cada inversor.

Disclaimer: The content of this article solely reflects the author's opinion and does not represent the platform in any capacity. This article is not intended to serve as a reference for making investment decisions.

You may also like

Bitcoin se estanca por debajo de los $90K mientras los traders observan el soporte de $86K, dice Michaël van de Poppe

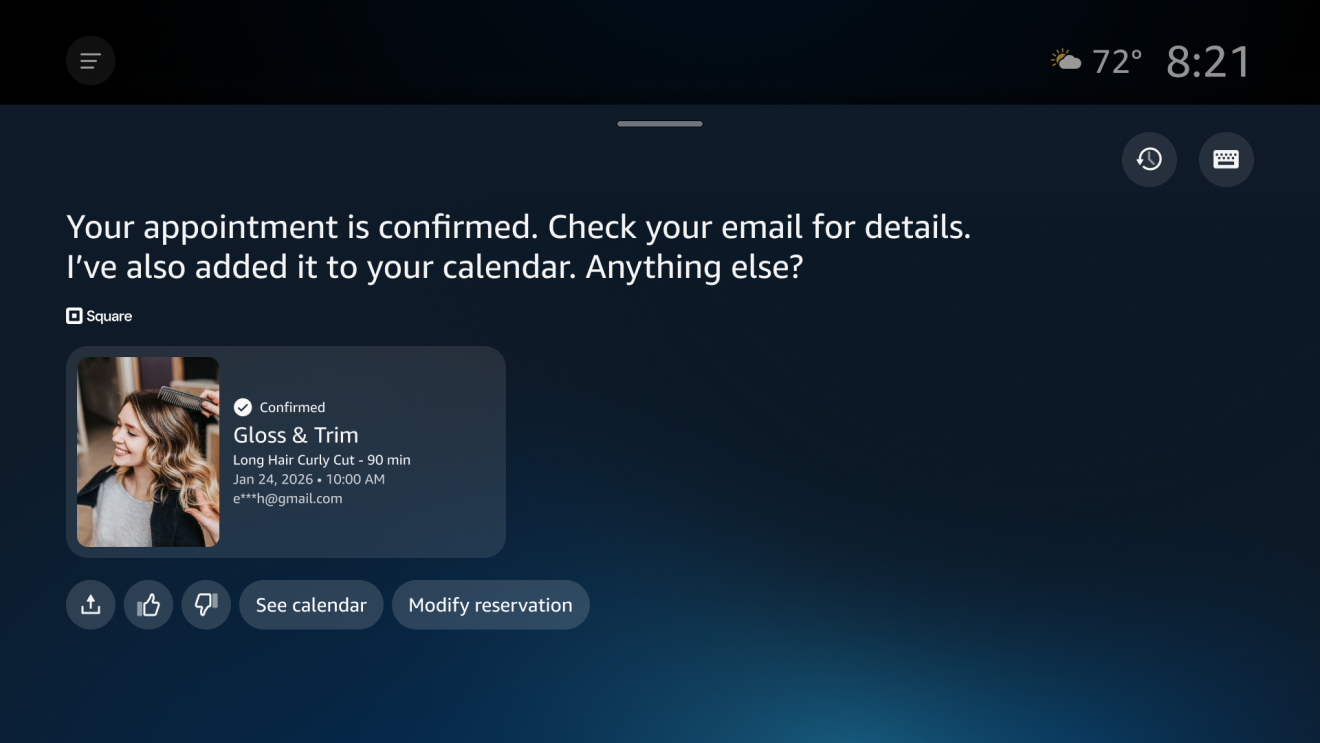

El asistente de IA de Amazon, Alexa+, ahora funciona con Angi, Expedia, Square y Yelp

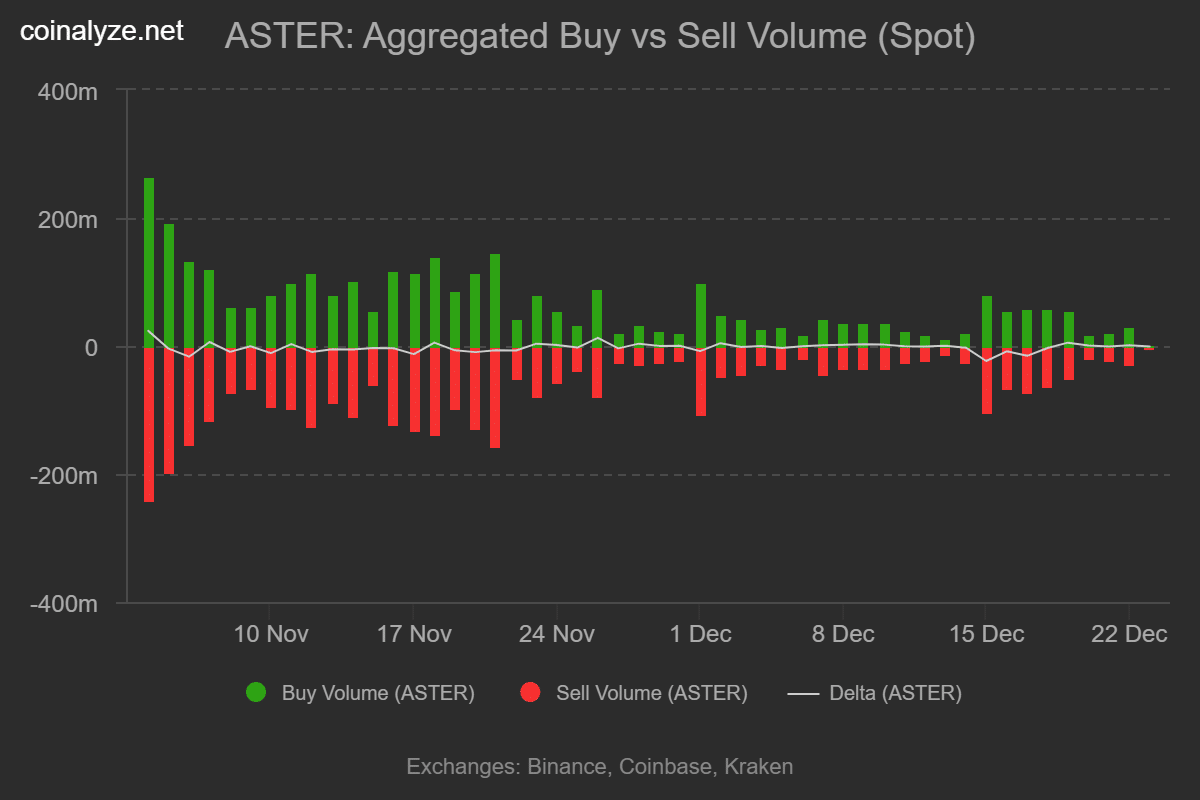

Aster DEX recompra tokens por 140 millones de dólares, pero los precios se estancan: ¿por qué?