如何度過「比特幣寒冬」?投資策略、建議與底部判斷

作者:Dyme

編譯:深潮 TechFlow

目前來看,加密貨幣市場似乎正經歷一次顯著的「規則轉換」。先前的市場熱潮令人興奮,但現實是,真正的挑戰才剛開始。

等待。

目前的所有的跡象都表明,比特幣正處於「避險」模式,而 2021 年的市場迴聲也再次浮現:比特幣在股市見頂之前大幅走高,而過去幾個月股市的表現並不理想。

截至撰寫本文時,比特幣價格與歷史高點相比已下跌約 30% 。我們在 10 月初達到了預期的市場高點。有些人成功在 10 萬美元以上賣出或獲利了結但現在,不可避免的問題擺在眼前:「接下來怎麼辦?」

與今年 4 月不同的是,我並沒有急於配置一個長期持有的部位(雖然我目前持有多頭部位,目標是反彈至 9.5 萬美元至 10 萬美元區間)。

我知道許多讀者以比特幣為核心資產,可能也會涉足一些競爭幣交易。你們可能在思考:「底部在哪裡?」或「什麼時候買?」

正確答案是,沒有人能完全確定。但有很多策略可以幫助你將回報最大化,同時確保不會錯過下一波行情。我的目標是為你提供一些見解,幫助你形成自己的市場判斷,並了解市場規則何時可能再次轉變。我是一名「左腦型」交易者,不會深入研究訂單簿之類的複雜數據。

我是「市場氛圍」專家兼數據簡化派,以下是我的經驗分享:

首先,這篇文章的核心假設是,比特幣將會創下新的歷史高點,而且市場週期仍然有效。基於當前所有資訊和市場反應,我們應該將此視為現實基礎。

本文也承認,比特幣對於耐心的投資人來說是一種卓越的儲蓄技術,而對於缺乏耐心或過度槓桿的人來說,則是一種「財富毀滅」工具。

這篇文章將以比特幣為核心展開討論,因為坦白講,過去 36 個月裡,除了 Solana 和一些短期炒作熱點外,你 90% 的競爭幣幾乎毫無表現。我們還有 1 到 2 年的時間來等待新的競爭幣敘事形成,屆時你可以再選擇是否押注這些機會。

接下來我們將探討以下幾個面向:

- 投資策略

- 週期性預期與時間節點

- 等待期間的資金停泊之地

- 市場底部的關鍵指標

投資策略

當我提到「策略」時,我指的是你在買入、賣出和持有方面的態度與方法。在這個市場中,有許多進出方式,而最終的選擇權在你手中。

你的策略歸根究底取決於一個問題:「你是否有信心精準把握市場時機?」並且能夠執行你的市場判斷。如果沒有,那麼還有哪些可行的選擇?

目前,已經有多種經過時間驗證的比特幣投資方法,其中最受歡迎的是 HODLing(長期持有)。

HODLing 是比特幣社群中最早的投資信條之一。如果你對比特幣的長期前景充滿信心,並且日常的貨幣需求已經得到滿足,這種策略可能對你來說非常有吸引力。

此外,HODLing 也是一種稅務效率極高的投資方式,因為只要你不賣出,就不需要繳稅。

有些投資人能夠承受投資組合回檔 80% 的痛苦,並在每次市場下跌時戰術性地加倉。如果你的法幣需求已經滿足,並且能夠堅持多年,這種方法幾乎可以在足夠長的時間內為你帶來跨世代的財富累積。

這種策略特別適合那些希望透過時間的力量來成長財富並逐步增加比特幣持有量的人。當然,這種方式對耐心有極高要求,有些人可以做到,有些人則無法堅持。但如果你夠耐心,這確實是可行的。

堅持 HODLing 是我進入這個領域時的起點,但顯然,隨著時間的推移,我的策略發生了轉變。

定投(Dollar Cost Averaging,DCA)策略與 HODL(長期持有)群體的理念非常契合,但不限於此。有些人無論價格如何,每天都會購買比特幣;有些人選擇每週、每月購買,或在市場波動時買入。

定投的目標

- 持續增加你的比特幣持倉,同時盡量減少對平均成本的上行壓力;

- 如果你先前在高點買入,也可以透過定投降低你的持倉成本。

舉個例子,我在 2013 年的頂部買入了比特幣,隨後一路定投,直到價格跌至 200 美元。最終,這個策略證明是成功的。

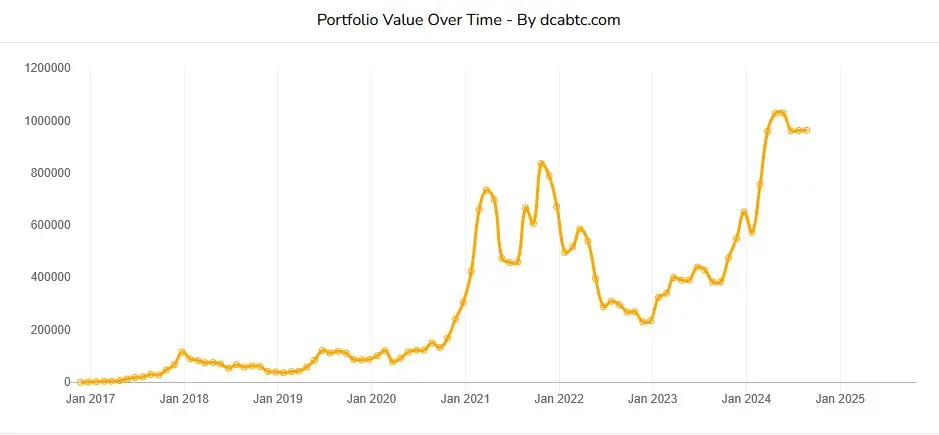

圖:每月投資 1000 美元,9 年後達到 100 萬美元峰值

圖:每月投資 1000 美元,9 年後達到 100 萬美元峰值

上圖展示了一個典型的定投(DCA,Dollar-Cost Averaging,美元成本平均法)案例。雖然這個結果顯然是基於事後視角得出的,但它清楚地表明,堅持定期購買比特幣的投資者,即使經歷本月的市場回調,依然實現了財富增長,並且沒有繳納任何稅款。

如果你對市場有一定的理解,調整定投策略的時機可以顯著放大你的未實現法幣收益。

當然,你不需要完全機械化地進行投資,如今你有更多的選擇。但對於那些想要「設定後就忘記」的投資人來說,有一些簡單的工具可以幫助實現這一目標。

Coinbase 、 Cash App 、 Strike 等平台提供自動購買選項,你可以隨時依照需求開啟或關閉。不過,這些服務各有不同的權衡點、費用和限制,因此在設定前建議先進行充分的研究。特別是手續費,如果你持續運行自動購買數月甚至數年,手續費可能會累積成一筆不小的開支。

你可以設定一個低頻的小型方案,或是設定一個執行時間短的大規模激進方案。如果你擅長市場時機判斷,並且認為底部即將到來,但不知道具體時間,我會傾向於選擇後者。

你也可以跳過第三方平台,自己手動定投。透過你喜歡的交易所,在認為比特幣價格「折扣」的時候下單,甚至根據自己的市場分析和技術指標設定階梯式買入訂單。這完全取決於你的個人偏好。

無論是自動化還是手動操作,只要保持一定的一致性,最終的效果是相同的。

關於定投(DCA)的核心理念是:「時間在市場中」勝過「試圖精準擇時」,而數據通常支持這一觀點。

無論是長期持有(HODL)還是定投(DCA),都可以根據你的資金狀況彈性調整規模。市場可能比預期跌得更深,也可能比預期更快觸底,因此找到適合自己的平衡點尤其重要。

並不是每個人都能完全歸入 HODL 或 DCA 的框架。許多投資者更傾向於一種介於兩者之間的混合策略:

- 你不試圖完美地擇時,但也不會盲目買入。

- 你的買入決策是基於流動性狀況、波動性激增,或是市場情緒完全崩潰的時機。

這種方法是一種有效的策略,往往能夠超越極端的兩種方式,因為它同時尊重了耐心與機會。可以將其視為基於規則的積累,而非單純的盲目猜測。

另一個很少被討論的角度是:一次性買入和分批入場的選擇。

從純粹的預期收益來看,在長期上漲趨勢的市場中,一次性買入往往勝出。然而,大多數人無法承受一次性「梭哈」帶來的情緒衝擊。

分批入場可以減少後悔情緒,讓整個投資過程更容易堅持下去。如果你手邊有一筆可觀的現金,將其中一部分用於初始買入,並將剩餘資金分階段逐步投入,是對普通投資者來說更現實的選擇。

你需要認真對待自己的流動性紀律。被迫賣出的最大原因之一是人們將日常營運資金、緊急儲蓄和比特幣投資混為一談,放在同一個「心理帳戶」中。

當生活不可避免地為你帶來財務上的意外時,比特幣可能會變成你從未想過的「自動提款機」。為避免這種情況,請將現金分成不同的用途,這樣你就不必在脆弱或絕望的時刻賣掉資產。這一點本身就是一種競爭優勢。

除此之外,你的投資策略還需要具備一定的比例感。人們並不是因為比特幣下跌而「爆倉」,而是因為他們:

- 情緒化地加大了部位;

- 轉向競爭幣(Alts)追逐短期刺激;

- 使用槓桿試圖「翻本」。

熊市最嚴厲的懲罰往往是針對過度自信的投資人。保持倉位的理性,警惕那些「聽起來很美」的敘事,並且始終腳踏實地。

比特幣週期與擇時:週期會變短嗎?

我已經多次談論過比特幣的「週期性」,但現在稍微令人擔憂的是,似乎所有人都對這些週期瞭如指掌。那麼,這次週期會不會變短呢?不知道。

給不熟悉的人簡單科普:

比特幣,無論是好是壞,都是一種基於時間的周期性資產,其漲跌與減半週期息息相關。

到目前為止,比特幣的價格走勢仍然遵循這些週期法則。正如之前提到的,我們應該暫時假設這種規律性會繼續存在。如果週期繼續起作用,那麼我們可能會在 2026 年第四季初迎來一個宏觀底部。

不過,這並不意味著你應該等到 2026 年第四季的第一天再開始買入,而是為你提供了一個參考,告訴你現在可能還為時過早。當然,週期可能已經結束,底部可能會提前到今年夏天,這時其他技術分析(TA)和訊號就需要重新納入考慮。

總的來說,我並不認為比特幣會在 2026 年底或 2027 年之前重返長期牛市。當然,如果我錯了,我也樂見其成。

等待市場機會時,資金該停泊在哪裡?

隨著利率不斷下調,「安全但無趣」的收益變得不再吸引人。不過,在聯準會主席鮑威爾(Jerome Powell)「出手」前,我們還有幾個月可以享受超過 3% 的收益率。以下是一些可以考慮的選項,適合那些已經從市場中撤出部分資金、正在等待時機的人。請務必自行研究這些選項。

SGOV 和 WEEK 提供最簡單的月度和每週派息選項,持有的是無趣但穩定的國債。

其他選擇包括超短期國債 ETF,例如 SHV 和純短期國債基金,或是稍長久期的債券 ETF,例如 ICSH 或 ULST 。 SHV 提供了與 SGOV 幾乎相同的曝險,因為它持有的是非常短期的國債,表現得像一種現金替代品,但有一小部分收益提升。

WEEK 也屬於同一類別,但以每週分配為結構,適合需要更頻繁現金流的投資者。然而,代價是每週的派息可能會隨著利率波動而有所起伏。

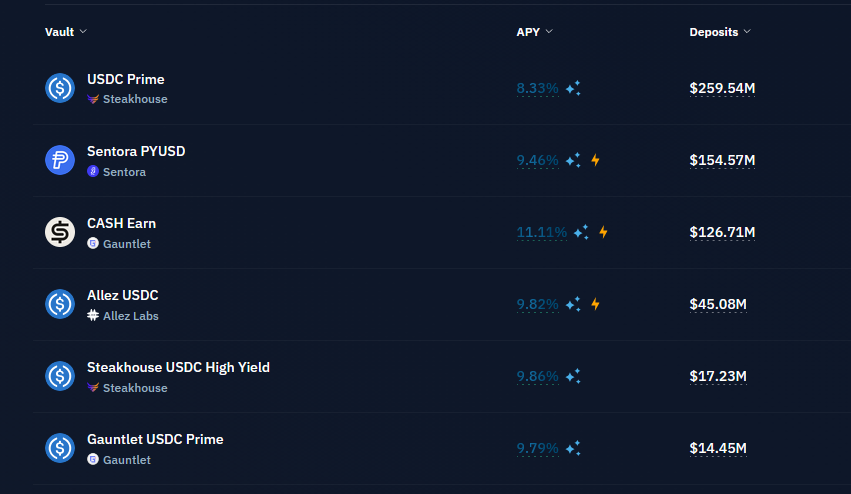

如果你熟悉鏈上操作,儘管 DeFi 的收益率有所下降,但仍然提供了一些選擇:

AAVE

- 目前 AAVE 對 USDT 提供約 3.2% 的收益率。

Kamino

- Kamino 提供更高風險但回報更高的選項,收益率通常高於「無風險」回報率,但也伴隨著額外的風險因素。

要注意的是,這些鏈上平台雖然是可選項,但並不適合全倉投入。如果選擇 DeFi 路徑,建議分散投資以降低風險。

圖:收益越高,風險越大

圖:收益越高,風險越大

許多交易所(例如 Coinbase)會為你將 USDC 停放在平台上提供獎勵。而 Robinhood 如果你擁有 Gold 會員,也能提供 3%-4% 的收益率。

在經濟下行趨勢中,你無需過度思考,目標非常明確:在對抗通膨的同時保護購買力。

如何判斷市場底部?

假設現在是九個月後,市場經歷了多重不利因素,也許比特幣的價格已經接近 50,000 美元。在這種情況下,如何判斷是否接近底部?

需要注意的是,市場底部從來不是由單一訊號決定的。透過以下幾個指標形成一個多方共振的投資邏輯(THESIS WITH CONFLUENCE),可以幫助你更有信心地入場並等待回報。

1. 時間(Time)

距離歷史高點(ATH)已經多久了?如果超過 9 個月,可能是時候開始考慮買入了。

2. 動能(Momentum)

比特幣通常在動能耗盡時見頂,反之亦然。在周線 RSI(相對強弱指數)低於 40 時買入比特幣,往往是個不錯的選擇。

放大視角,結合你常用的動能指標腳本,找到適合自己的分析方法。

3. 市場情緒(Sentiment)

週期往往伴隨著某些災難事件,這些事件會引發極為不安的市場情緒。例如 FTX 崩盤、疫情爆發、 Terra Luna 事件等。

當市場籠罩在黑暗時刻,沒有人願意買入比特幣時,正是你可以大膽出手的機會,尤其當你能從多個訊號源得到共振時。

舉個例子,上一個週期的底部,我們曾經看到某位無名網紅在推廣床墊。如果你當時買入了比特幣,現在應該已經非常滿意了。

4. 不一定要抄底

你無需執著於買在市場的最低點。如果你希望更穩妥,可以等待比特幣重新站上 50 週指數移動平均線(50W EMA)或 365 日成交量加權平均線(VWAP),這些都是很好的確認訊號。

5. 比特幣的風險偏好指標(Beta)

如果像 MSTR(MicroStrategy)這樣的比特幣相關股票重新站上 200 日簡單移動平均線(SMA),這可能意味著市場對比特幣的興趣和溢價回歸。

我的目標是在市場頂部時幫助一些人鎖定收益,希望這篇文章可以幫助你為未來做好準備。

免責聲明:本文僅供資訊分享和教育用途,不構成任何財務、投資或法律建議。在做出任何財務決策之前,請務必自行研究並諮詢持牌專業人員。市場有風險,投資需謹慎。記住,「賭場裡沒有眼淚」。

(以上內容獲合作夥伴 PANews 授權節錄及轉載, 原文連結 | 出處:深潮 TechFlow )

免責聲明:本文只為提供市場訊息,所有內容及觀點僅供參考,不構成投資建議,不代表區塊客觀點和立場。投資者應自行決策與交易,對投資者交易形成的直接或間接損失,作者及區塊客將不承擔任何責任。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

聯準會主席熱門人選與關鍵時程解析:誰上任對加密市場最有利?

下調 USDT 評級至「最弱」!標普:比特幣曝險過高、行情大跌恐抵押不足

Tom Lee 不喊「25 萬美元」了!比特幣年底創高從「篤定」變「有機會」

SpaceX 又轉出逾 1 億美元比特幣,市場揣測動機