Solana最新提案旨在降低通脹率,但反對者的想法是什麼?

Solana社群已提出SIMD-0411提案,將通膨減速率從15%提升至30%,預計未來六年內將減少2,230萬枚SOL,並加速在2029年前達到1.5%的通膨率目標。

Original Article Title: "SOL's Latest Proposal Aims to Reduce Inflation Rate, What Are Opponents Thinking?"

Original Article Author: CryptoLeo, Odaily Planet Daily

虔誠的SOL持有者最近再次找到了一些安慰,因為Solana社群提出了一項名為SIMD-0411(譯為雙倍通膨率抑制,可理解為尚未達到通縮但降低通膨率)的新提案。該提案由Solana社群貢獻者Lostin和helius Dev Ichigo發起,目前正處於治理討論階段,預計近期將進行投票。

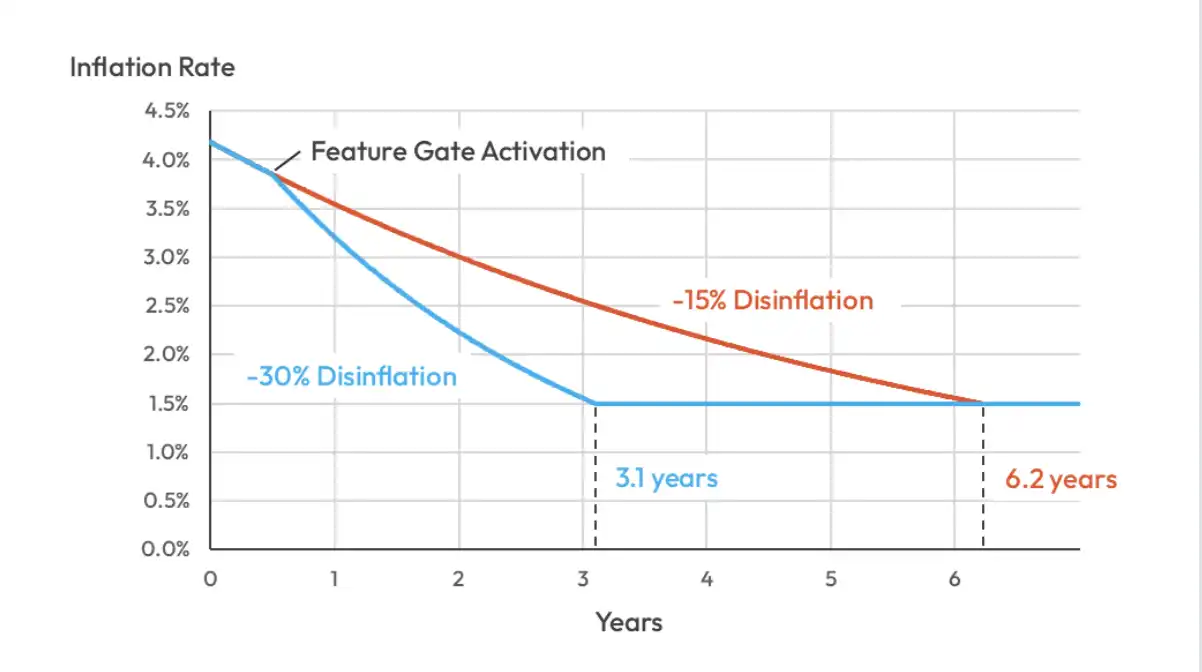

該提案建議將SOL的通膨減速率從-15%直接提高到-30%。經過參數調整後,這一變化將使SOL的通膨率從目前的4.18%降至1.5%,並將目標日期從2032年初提前至2029年初,意味著僅需3.1年即可實現1.5%的通膨率目標。

根據這一參數調整,預計未來6年SOL的發行量將減少2,230萬枚(以現行機制計算,6年後SOL供應量為72.15億枚,而SIMD-0411機制下則為69.92億枚),以當前SOL價格140美元計算,總價值約為312億美元。

SOL SIMD-0228的簡化安全版,SIMD-0411有何不同

我們先回顧一下SOL代幣的通膨計畫,最初設計如下:初始通膨率為8%,通膨減速率為15%,逐步降低至最終通膨率1.5%,目前為4.18%。

SIMD-0411並非首個優化SOL通膨機制的提案。今年初,早期SOL投資者如Multicoin Capital曾發布名為SIMD-0228的提案,同樣旨在修改Solana通膨模型。該提案通過將SOL發行率調整為動態變化模式,設定50%的質押率目標以提升網路安全性和去中心化程度。如果超過50%的SOL被質押,則通膨率下降以減少獎勵,進一步激勵質押;若低於50%,則通膨率上升以提升獎勵並鼓勵質押。根據當時Solana網路狀況,最終通膨率將設定為0.87%。

然而,由於該提案過於複雜且遭遇社群強烈反對,最終未能通過。當時多數社群成員反對的主要原因體現在大型驗證者與小型驗證者的利益衝突:

大型驗證者支持SIMD-0228提案,因其能快速降低通膨,推高代幣價格,從而獲得更大回報;

而小型驗證者則擔心質押獎勵減少會大幅降低其收入,一些DeFi項目則擔心流動性問題。如果小型驗證者退出,Solana的權力將集中於少數大型驗證者手中,影響網路去中心化。

與此同時,SIMD-0411可視為SIMD-0228的簡化安全版。在此基礎上,SIMD-0411提出的解決方案更具針對性,將通膨減速率加倍,同時維持現有共識的1.5%最終通膨率。它僅通過調整單一參數實現,而非像SIMD-0228那樣重新設計整個通膨系統。這為SOL代幣的通膨設計提供了一種最小化、可預測且低風險的強化方式,不會增加協議複雜度,使其更簡單、更有利於治理。

社群怎麼看?

針對本輪SIMD-0411,社群意見不一:

積極觀點:機構支持,鼓勵創新與DeFi活躍

SOL Treasury公司DeFi Dev Corp(DFDV)也表態支持SIMD-0411。DFDV的分析指出:

1. 除了2,230萬SOL的發行減少外,SIMD-0411採用單一且易於理解的參數調整,避免任何複雜或動態的貨幣邏輯,提升可預測性。此外,SIMD-0411還設有6個月的啟動寬限期,方便網路參與者準備;

2. 關於質押獎勵,DFDV表示,高質押獎勵在區塊鏈網路發展初期是合理的,有助於吸引開發者、加速去中心化並刺激代幣需求,但Solana已經過了這一階段。數據對比如下:

「Solana協議收入從2023年的2,900萬美元增長至2024年的14.2億美元,2025年迄今已達13.8億美元:一年內增長近50倍。到2025年,Solana協議收入已超過Ethereum兩倍。Solana約用4年時間實現10億美元收入(Ethereum則花了6年)。」

「Solana的DEX交易量從2022年的1,200億美元增至2023年的5,500億美元,2024年進一步達到6.94萬億美元,預計2025年將達14.5萬億美元。Solana目前的處理量約為今年Ethereum DEX交易量的1.6倍。」

「2023至2025年間,Solana處理了約6860億筆交易,而Ethereum僅有127億筆,相差高達50倍。Solana年交易數從2023年的1,230億增至2024年的2,590億,今年迄今已達3,050億,而Ethereum年交易量始終低於50億。Solana已實現可擴展性(Ethereum尚未達成)。」

Solana在網路收入、交易數據、DEX交易量、新錢包等幾乎所有關鍵指標上,連續多年優於Ethereum;

3. 目前高通膨也壓制了SOL代幣價格表現,亟需解決;

4. 機構投資者、DEX和ETF發行商更傾向於發行可預測、具長期經濟效益、可靠且結構性通膨較低的資產;

5. 質押獎勵下降也將促使更多SOL流入DeFi產品,如借貸、LP、穩定幣等;

6. 減少對代幣通膨的依賴,鼓勵網路驗證者創新。

擔憂觀點:質押獎勵減少帶來的一系列問題

根據Pine Analytics數據,SIMD-0411通過後,對應的名義SOL質押獎勵率將穩步下降:

· 第一年約為5.04%;

· 第二年約為3.48%;

· 第三年約為2.42%。

此外,根據0xSpade的分析,SIMD-0411通過後,第一年將有10個驗證者從盈虧平衡轉為虧損,第二年為27個,第三年為47個。

對此,DFDV也表示:

1. 較低的通膨率將使驗證節點的經濟收益更具挑戰性,質押參與度下降,經濟安全性降低,並導致短期波動;

2. 隨著收益下降,部分驗證節點可能出現虧損甚至關閉;

3. Solana通膨計畫突然調整的不確定性可能導致市場波動;

5. ETF、質押產品和DAT的收益將下降;

6. 干預代幣機制可能樹立不良先例,並非所有網路都能採用此機制,多數網路動態和代幣設計應保持不變。

DAT、ETF與通膨降低:SOL將迎來大漲?

雖然今年SOL代幣價格表現不佳,但實質進展顯著:首先是DAT Treasury,雖然SOL Treasury聲量不如BTC和ETH,但也在持續購買;

其次是SOL ETF,根據SOSOValue數據:SOL現貨ETF單週(美東時間11月17日至11月21日)淨流入1.28億美元。截至撰稿時,SOL現貨ETF總淨資產價值為7.19億美元,ETF淨資產比率(市值佔比Bitcoin總市值)為1.01%,歷史累計淨流入已達5.1億美元。

Strategic SOL Reserve數據顯示,SOL Treasury公司與ETF合計持有2,558.1萬枚SOL,價值約35.5億美元。在其他加密貨幣遭拋售並持續流出之際,SOL獲得了更堅實的支撐,機構買盤充足。

作為SOL Guardian,我認為:「短痛好過長痛,反正我們最終都要走向1.5%的通膨率。我對SIMD-0411持樂觀態度。當然,質押獎勵下降可能影響ETF數據,這些擔憂是合理的。但長遠來看,『全新透明可預測的通膨機制』將吸引更多散戶和機構投資者——這一前景遠大於『質押獎勵下降導致部分退出』的風險,尤其考慮到短期潛在拋壓帶來的波動之後,很可能迎來未來『持續新高』。」

希望SIMD-0411能順利通過投票,不要像SIMD-0228那樣以失敗告終。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

華爾街空頭盯上哪些目標?高盛揭露 AI 浪潮下的做空暗線

數據顯示,美股賣空水準升至五年高點,但資金並未貿然挑戰AI巨頭,而是轉向尋找那些受AI概念推動但缺乏核心競爭力的「偽受益者」。

Aethir 以企業級增長確立 DePIN 計算領導地位:真實收入驅動的新一代算力基礎設施模式

在全球 AI 基礎設施需求持續爆發的背景下,傳統中心化雲端運算體系已逐步顯現容量瓶頸與效率天花板。隨著大型語言模型訓練、AI 推理與智能體應用的快速滲透,GPU 正從「算力資源」轉變為「戰略級基礎設施資產」。在這一市場結構性變革中,Aethir 以去中心化實體基礎設施網絡(DePIN)模式,構建了目前業界規模最大、商業化程度最高的企業級 GPU 運算網絡,迅速確立行業領先地位。 規模化算力基礎設施的商業化突破方面,截至目前,Aethir 已在全球部署超過 435,000 個企業級 GPU 容器,涵蓋 H100、H200、B200 與 B300 等最新一代 NVIDIA 硬體架構,累計為企業客戶交付超過 1.4 billions 小時的真實運算服務。僅在 2025 年第三季度,Aethir 實現營收 3,980 萬美元,推動平台年經常性收入(ARR)突破 1.47 hundreds millions 美元。Aethir 的增長來自於真實的企業級需求,包括 AI 推理服務、模型訓練、大型 AI Agent 平台以及全球遊戲發行商的生產級負載。這一收入結構,標誌著 DePIN 賽道首次出現以

BlackRock大規模拋售比特幣?真相、風險與2025年末BTC走勢全解析

比特幣礦工轉向AI,但收入仍然落後