獨家|比特小鹿:從比特幣礦工到「AI二房東」

AI 真正的瓶頸不是資本,不是大模型,而是電。

文 | 林晚晚

編輯 | Sleepy.txt

所有人最初都沒想到,AI 真正的瓶頸不是資本,不是大模型,而是電。

大訓練長期滿載,AI 推理 24/7 連軸轉,帶來一個問題:電不夠用,晶片被迫擱置吃灰。美國過去十年電網基建相對落後,新增大負載併網動輒 2–4 年,這讓「現成可用電」成了全行業的稀缺品。

生成式 AI 把一件原始又殘酷的事推到台前:缺的不是模型,缺的是電。

故事也因此拐了彎,加密礦企,這群最早把電當「生產資料」的人,開始從邊緣走向資本舞台中央。

Iris Energy(IREN)是這條路線的樣本。今年 IREN 股價一度年內暴漲近 600%,52 週區間從 5.12 美元觸及 75.73 美元。它在比特幣漲幅仍有吸引力時,毅然抽出電力,改造自建的 AI 資料中心。

當微軟等巨頭拿著總價值 97 億美元長期訂單出手,市場第一次直觀理解到「從礦到 AI」的現實路徑,先有電與土地,後有 GPU 與客戶。

但並非所有礦商都像 IREN 一樣,選擇將全部身家押注在 AI 上。在這場由電力驅動的算力大遷徙中,還有一股穩健力量,值得我們關注──比特小鹿。

比特小鹿(Bitdeer Technologies Group, NASDAQ: BTDR),這家由加密傳奇人物吳忌寒創立、總部位於新加坡的公司,手握遍布全球的近 3GW 電力資源,從一開始就避開了依賴他人「供電」的淺層陷阱。當 AI 的浪潮襲來,比特小鹿沒有選擇 IREN 式的激進“All-in”,而是保留了盈利豐厚的比特幣挖礦作為“基本盤”,同時穩健地將部分礦場升級為 AI 數據中心。

這種「進可攻,退可守」的策略,使其成為觀察這場算力競賽中,全球玩家如何思考與佈局的最佳樣本。

為此,我們採訪到了礦企比特小鹿全球資料中心業務副總裁王文廣,希望能對全球 AI 電力短缺的現狀,以及他們如何看礦企轉 AI 資料中心,認為是資本炒作,還是 AI 的切實需求?關於這一系列的問題,我們進行了一場深度對話。

美國缺電為什麼這麼嚴重?

動察:先問個大方向的基礎問題,您判斷電價以後會不會持續漲?

比特小鹿:我覺得會,因為這是未來很重要的供需關係。

動察:關於美國缺電,市場有一個說法是,在美國拿到「電力許可」很難?

比特小鹿:不是這個所謂「電力許可」批不下,而是電網擴容的物理速度跟不上。美國重工業外遷後的多年裡,美國電網建設並未繫統擴張。 2021 年礦場遷入美國後,許多「已併網、已簽 PPA」的電力被礦商鎖住。隨著 ChatGPT 的影響力,純 AI 玩家進來,才發現可立即使用的大量電力,在礦場。

這就解釋了為何大廠願意找礦商合作,與其等 2–4 年把 500MW 從零拉起,不如用 12 個月把現有園區改造好。

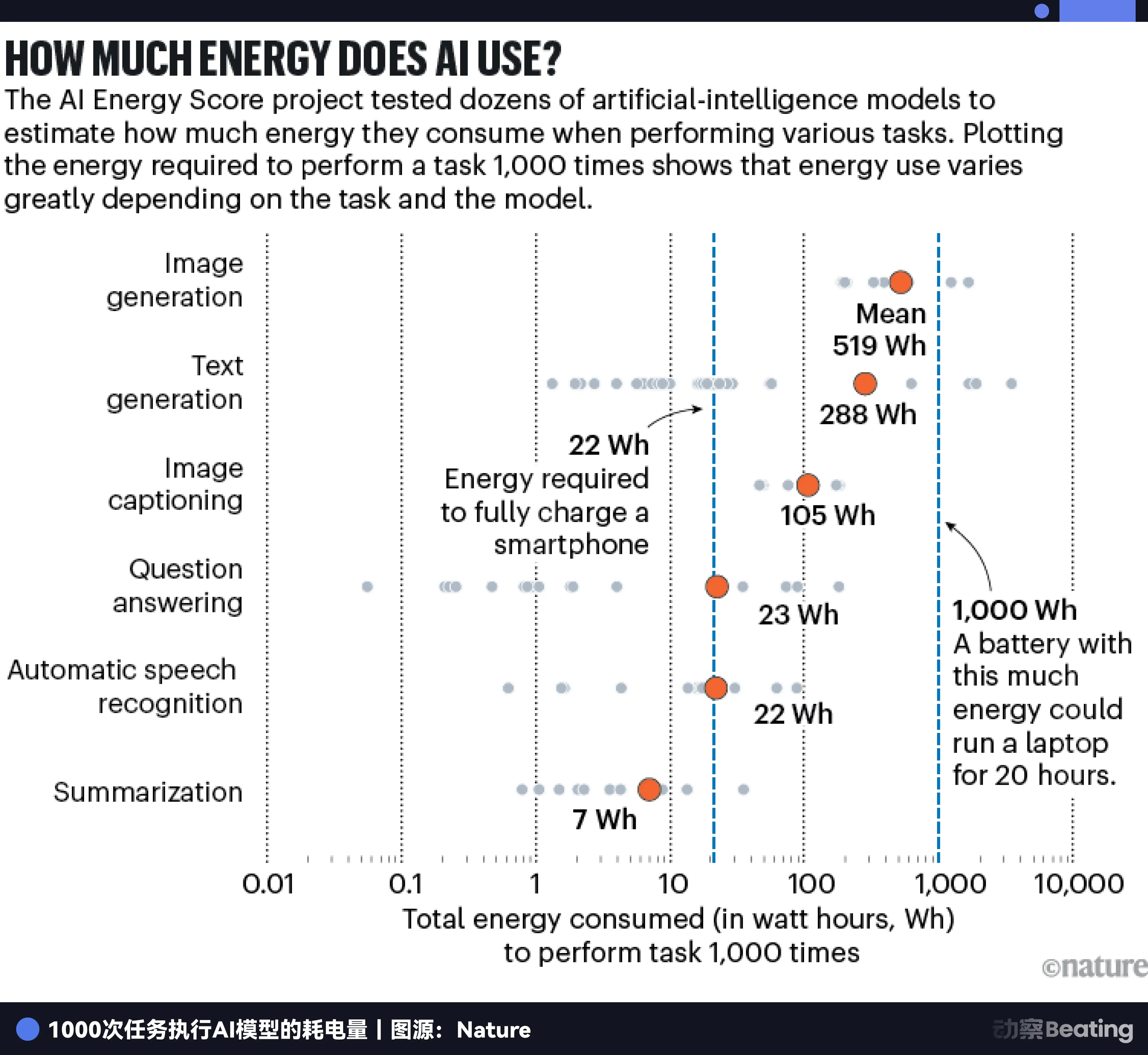

動察:產業是什麼時候真正意識到「推理同樣很耗電」?

比特小鹿:大概在 GPT-4 普及後。隨著企業把模型嵌入客服、辦公室、搜尋、風控等,推理需求長期化、場景化,電力消耗並沒有像早期設想那樣下降。

因此帶來兩類變化。

一個是工程升級:從更強風冷到液冷/混合散熱,機櫃功率、配電路徑、消防與監控全面抬升到 AI 資料中心 水位。

另一個是資源策略:電力成為真正的一號瓶頸。大家不再只談「買卡」,而是前置到拿電與併網,長協 PPA、併網排期、跨區域容量備份,必要時像礦企那樣上游拿電(自發電/直採)。

其實在挖礦產業我們早就看到同樣的趨勢,晶片可以無限擴(矽來自沙),但電擴不動。我們在加拿大做過天然氣自發電來保礦場供電,就是這個邏輯。今天的 AI,幾乎一模一樣。

動察:AI 資料中心的用電規模和傳統傳統網路資料中心有何差異?

比特小鹿:不是量變,而是量級變。過去,傳統網路資料中心的 20-30 MW 已不小,如今 AI 資料中心動輒 500MW、甚至 1GW 的需求。 AI 把資料中心從「機櫃生意」拉成「電力工程」,一切都要重新計量:線路、變電站、散熱、消防、冗餘、PUE……傳統互聯網數據中心的經驗依然有用,但不再夠用。

動察:為什麼「電力」成了上游最稀缺的要素?

比特小鹿:晶片可以擴,因為它來自矽與產能管理;電力很難擴,因為它來自發電與電網升級。過去礦業已經試過「向上游找能源」,包括在加拿大做自發電項目;AI 的路徑與此雷同——誰先把電抓在手裡,誰就先拿到部署時間。

AI 新戰場:從「搶 GPU」到「搶電網」

動察:礦商轉做 AI 資料中心,具體要改什麼?以前大家說「比特幣算力能用來跑 AI」,但挖礦晶片(ASIC)和 AI 需要的 GPU 並不相容。那為什麼現在礦企又能「提供 AI 算力」了?

比特小鹿:全球挖礦曾經一分為二,比特幣靠挖礦晶片 ASIC,效率高但用途單一;以太坊靠 NVIDIA GPU,通用但已在改為 PoS 後退出挖礦舞台。

所以,今天市場上所謂「礦場轉 AI」,幾乎都指比特幣礦場在轉型。核心重點是,礦場不再「算哈希」,而是把自己升級成 AI 資料中心。

這是基礎設施換代,把 ASIC 機架撤下,換上 GPU 伺服器;把「夠用就行」的電力系統,提升為帶有 N+1/2N 冗餘的專業級供配電;把傳統風冷的散熱,升級到能承載高密度 GPU 的散熱系統;

完成這四步,加密礦場就從「挖礦車間」,變成「AI 機房」。

為什麼礦企能比 AI 大廠自建更快?電力。

AI 是一門「電與熱」的生意,AI 機房搭建的時間週期是 3-4 年,時間成本是最大的門檻。礦商手裡正好握著這些「硬資產」,因此轉型的起跑線更靠前。

動察:前幾日,微軟和亞馬遜相繼與加密礦企簽約多年的 AI 合約。 Iris Energy(IREN)簽約微軟,總價值 97 億,共 5 年;另一家 Cipher 簽約亞馬遜雲,價值 55 億,15 年。這被視為礦場與大廠合作的首批案例,您怎麼看?

比特小鹿:Iris Energy 是前瞻性的澳洲公司,長期在美國挖礦。

Iris Energy 的選擇轉向 AI 像一個信號彈,在比特幣價格高位、同行還在擴礦的時候,它把一部分電力抽走投入自建 AI 數據中心。隨之而來的,是 AI 企業主動上門。

真正的引爆點來自 Hyperscaler 的真金白銀——例如微軟約 97 億美元的承諾——市場據此第一次清晰地看到,礦企與超大廠之間,不只是「技術對接」,而是「電力與時間的交換」。

AI 的熱度把基礎設施需求放大,合作空間隨之打通。

動察:頭部礦企為何在目前階段更容易被美國 AI 大廠選擇?

比特小鹿:因為「可用電 + 工程交付速度」。礦商上一周期的選址與併網,如今成了 AI 資料中心的前置資本。時間是最大的折現因子,它直接決定誰能在窗口期間內上線、拿到客戶、形成滾動現金流。

動察:那麼 AI 資料中心的土地選址要求難度高嗎?

比特小鹿:整體不大。在美國乃至多數國家,真正稀缺的是電,不是地。

原因很簡單,能接到大電的地方,多數是能源富集區(天然氣氣田、煤礦帶、靠近水力發電廠等),人煙稀少、地價便宜。

例如 Bitdeer 在挪威和不丹的大型資料中心位於遠離人口中心的地方,電力資源集中、土地成本低。美國同理,這類園區不會在城市核心區,而是更偏的位置,地容易找、價也便宜。選址的「第一原理」是電力與併網,土地通常跟著電走,並非主要瓶頸。

動察:AI 現在被說成「鋼鐵、電力、土地」的上游生意,甚至像另一種房地產。您怎麼看?

比特小鹿:大模型出來以後,AI 的用電強度遠超多數人的預期。

最初大家以為「訓練耗電、推理會輕」,但事實相反,推理在走向大眾化後同樣長期高耗電。當 ChatGPT、DeepSeek 進入日常,終端接入越來越多,推理的底噪持續拉高。

從工程視角來看,AI 本質是資源消耗型行業:

· 晶片側:訓練時加速卡基本 100% 負載在跑,天然高功耗;

· 房側熱電身本身也要耗電,傳統

· 規模側:AI 資料中心 的用電訴求一下從傳統互聯網資料中心 的 20–30MW,躍遷到 500MW、甚至 1GW 級別,這在傳統互聯網資料中心時代幾乎不可想像。

所以把它類比「房地產」只對了一半,確實需要土地、廠房和長週期(建造週期往往要 3–4 年),但決定生死的是電與熱,能否按時散大容量並做出高量就這一點上,它與鋼鐵、電力、土地的強烈依賴非常像。

AI 資料中心有什麼特色?

動察:美國在建資料中心的模式為何特色?

比特小鹿:美國因電力掣肘與歷史路徑,Hyperscaler 常需親自下場並與礦企合作獲取可用電。

動察:外國企業是否有可能在美國做 AI 資料中心?

比特小鹿:簡單說,AI 資料中心是強區域性的生意。真正動輒上百兆瓦、上千卡的落地,還是美國本土大廠在主導。我們只討論 AI 資料中心,不涉及傳統網路資料中心。

動察:AI Data Center 會不會演變成地緣政治的工具?這會影響你們的決策嗎?

比特小鹿:我同意這個判斷。

AI 的底層就是數據,而數據天然受主權與安全約束。為了防止資料外洩和安全風險,各地區也在收緊相關政策:即便美國允許外資建資料中心,隨著 AI 掌握的資料越來越多,各國大機率都會走向「在地部署、本地合規、資料不出境」。

簡單說,美國的 AI 在美國,中東在中東,歐洲在歐洲,區域化將是長期趨勢。

產業格局與潛力

動察:除了 IREN 與比特小鹿,礦企裡誰更有潛力轉 AI 資料中心?

比特小鹿:要看誰有戲,先看手上有沒有大電,再看能不能把礦場快改成 GPU 機房。一種有併網+地+變電、還能搞 N+1/2N 冗餘、液冷/高密度的,這類最容易接到 AI 單。

另一種純託管/輕資產的,自己不掌握電和園區,轉 AI 資料中心就被動。

美國這邊,像 Riot、CleanSpark、Core Scientific、TeraWulf、Cipher 這種資源在自己手上、擴容可靠的,更容易被大廠盯上。

所以結論很直白,電是門票,改造力是速度;兩樣都齊了,才輪得到你跑在前面。

整體而言,關鍵看誰掌握「高品質、可持續的大負載可用電」。例如這些自有併網資源較多的公司更有潛力;以託管為主、缺乏自有能源與園區的模式,在這輪結構性轉型裡不佔優勢。

比特小鹿在想什麼?

動察:比特小鹿在「礦業轉 AI」的策略與路徑?

比特小鹿:吳忌寒老闆的想法一直是做全產業鏈,比特小鹿手裡掌握了約 3GW 的電力與園區資源,這是我們最大的底層優勢。

最初進入 AI 時,我們並沒有預料到「電」會成為核心瓶頸,所以一開始走的是自建自營:我們與 NVIDIA 建立合作,成為 NVIDIA PCSP,在新加坡部署了一套小規模 H100 集群,推出自有的 AI Cloud 並對外承跑通,並對這個項目已承接通。

接著我們在馬來西亞也佈置了第二個資料中心。隨著 Hyperscaler 進入這個賽道並開始與礦商合作,我們同步推進把大負載園區升級為 AI 資料中心:已公告將挪威約 180MW 的站點整體改造為 AI DC,並把美國華盛頓州約 13MW 的站點一併轉換。

歸根結底,AI 的本質和 Crypto 挖礦很像——都是「電力 + 基礎建設」的生意;我們具備從電力、園區到算力運營的全鏈條能力,因此轉向 AI 相對順暢。

動察:比特小鹿與 IREN 等其他礦企的核心差異?

比特小鹿:三點。第一,不會 100% 轉成 AI 企業;基於測算,當前階段 Crypto Mining 的利潤仍優於 AI 資料中心,且礦業具備穩定現金流量與較好回報。

我們的第二個優勢是國際化的工程組織能力。比特小鹿團隊的工程組織與執行能力在世界上都無與倫比。同樣的 AI 資料中心,在美國常見節奏要兩年,我們通常可以做到一年半。靠的是並行推進和供應鏈協同,把土建、機電、配電、散熱等關鍵環節同步拉齊,將常規約 24 個月的周期壓縮到約 18 個月,更快形成可用產能。

第三公司策略保持穩健:AI 產業很年輕,比 Crypto 還年輕,不做「all-in」,追求更長久的發展節奏。

動察:目前比特電力基建的分佈主要在哪?

比特小鹿:比特小鹿現在主要在全球佈局約 3 GW 電力與相關基礎設施,涵蓋美國、加拿大、挪威、衣索比亞、不丹五個國家,用於支撐礦業與 AI 資料中心的建設與營運。

成本與融資

動察:看到高盛報告提到,一棟 AI 機房可能就要花 120 億美金,真這麼燒錢嗎?

比特小鹿:確實大,量級上就是「幾十倍」。給你一個方便直覺對比的「人話數字」: 比特幣礦場(美國):建 1 MW,約 35–40 萬美元。但 AI 資料中心建 1 MW,約 1,100 萬美元。因為 AI 資料中心 的投入是「重機電 + 重標準」的複合體:,再加上併網排隊、環評/能評、區域合規,週期通常 18–36 個月。

你會發現,AI 資料中心本質不是「多買幾張卡」,而是把一片地接成能吞下 500MW–1GW 的「電之城」,把電接對、把熱排掉、把冗餘做足、把合規打穿,這些都非常燒掉。

動察:錢從哪裡來?需要融資嗎?

比特小鹿:老實說,都要融資。

分享一下,目前業界常見融資的幾招:

1. 專案融資/基建貸:拿園區+設備做抵押,靠長期租約或算力 offtake(客戶承諾多年買你的算力)來給銀行吃定心丸。

2. 設備租賃/回租:把 GPU 和部分機電做租賃,攤長週期,不用一次性掏那麼多現金。

3. 長協 PPA:先把電價和可用容量鎖死,債端才願意給低利率。

4. 和大廠綁定:大客戶/大廠提供最低消費、預付、擔保、甚至合資(JV),你拿到更便宜的資金。

IREN、CoreWeave 和 Google/Microsoft 的合作裡,這些條款都能看到影子。

動察:比特小鹿會不會也要融資?會不會很快公佈和大廠的落地?

比特小鹿:這現在還不能公開多說。

結語

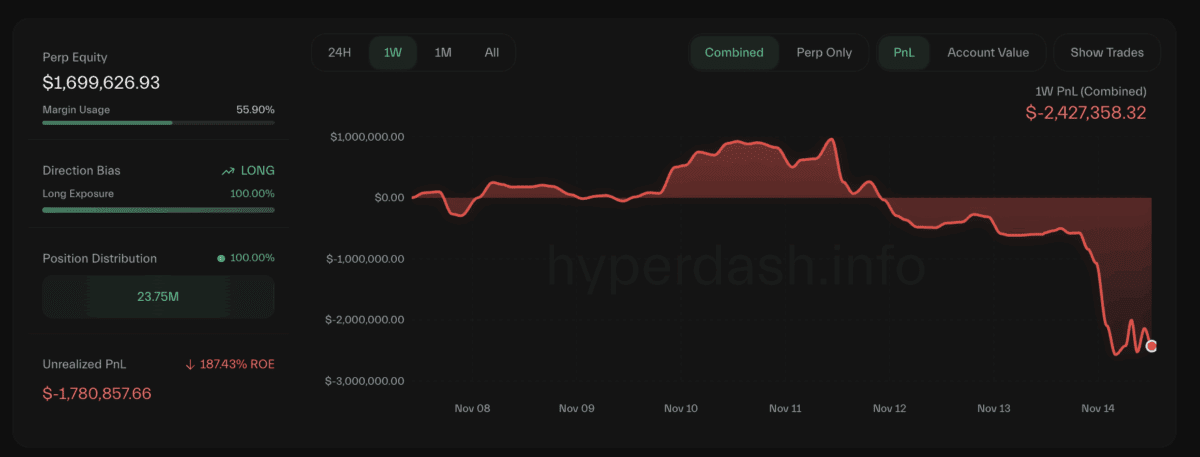

採訪結束沒多久,比特小鹿就在資本市場上交出了它的下一步答案。

11 月 13 日,比特小鹿宣布,將透過發行可轉換優先票據募資 4 億美元,並授予初始購買方在 13 天內追加認購最多 6000 萬美元票據的選擇權,募資規模最高可達 4.6 億美元。新資金將用於資料中心擴建、ASIC 礦機研發、AI 和 HPC 雲端業務拓展,以及一般公司用途。

在電力已成為 AI 產業最緊缺上游資源的當下,這 4.6 億美元最終砸在哪幾塊地、接起多少兆瓦的新負荷,很大程度上會決定比特小鹿在下一輪算力競爭中的座次。

對比特小鹿來說,這筆錢,更像是把訪談裡的判斷,寫進資產負債表:一頭連著礦業這塊現金流基本盤,一頭連著 AI 資料中心這條長坡厚雪的業務線。它未必馬上反映在下一季財報的收入和利潤上,卻會在未來幾年,慢慢改寫算力生意的權力結構——誰有資格坐在談判桌前,誰只能在併網名單上排隊等電。

從結果往前看,這一輪 AI 基礎設施的故事並不復雜:電力成了真正的上游,時間成了新的貨幣,礦商手裡的園區和併網指標,變成了別人拿錢也買不來的“老資產”。

等關於模型和應用的喧囂慢慢退潮,市場大概率還要再翻一遍賬本:誰的敘事講得響不再重要,能在電荒的世界裡,把每一兆瓦電都接上去、穩穩跑起來的公司,才有資格留在下一階段的牌桌上。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

UFC 擁抱加密預測市場!與 Polymarket 簽署多年合作協議,將預測數據帶入賽事轉播

合作夥伴推動 USDC 擴張!摩根大通將 Circle 評級上調為「增持」,年底目標價調升至 100 美元

本多終勝大法!麻吉大哥再入金 340 萬美金,加碼抄底以太幣

Canary XRP 現貨 ETF 首日成交額逾 5850 萬美元,創今年新上市 ETF 新高