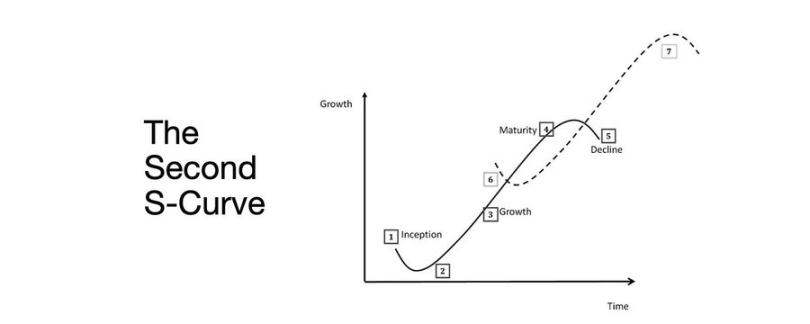

熊牛轉變的關鍵:第二條 S 型成長曲線

第二條 S 成長曲線是在實際限制下透過殖利率、勞動力和可信度將金融的結構性正常化的結果。

第二條 S 成長曲線是在實際限制下透過殖利率、勞動力和可信度將金融的結構性正常化的結果。

撰文:arndxt|編譯:AididiaoJP,Foresight News

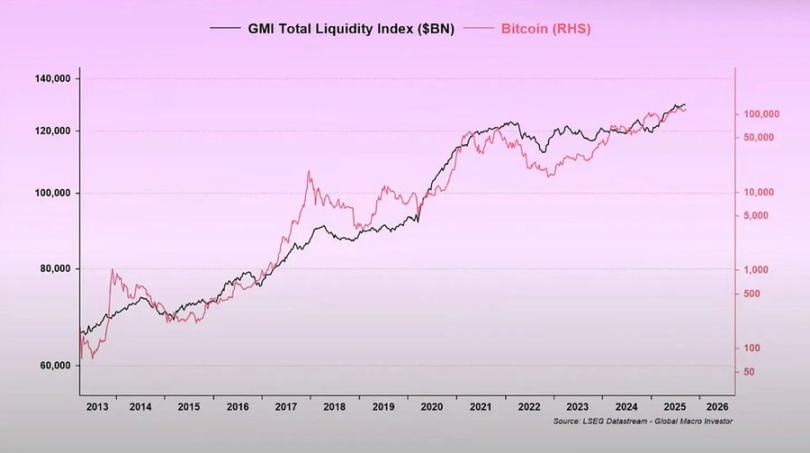

流動性擴張仍然是主導性的宏觀敘事。

衰退訊號滯後,結構性通貨膨脹具有黏性。

政策利率高於中性水平但低於緊縮門檻。

市場為軟著陸定價,但真正的調整是制度層面:從廉價流動性到有節制的生產力。

第二曲線並非週期性。

它是在實際約束下透過收益率、勞動力和可信度將金融的結構性正常化。

週期轉換

Token2049 新加坡會議標誌著從投機性擴張到結構性整合的轉捩點。

市場正在對風險重新定價,從敘事驅動的流動性轉向收入支持的收益率數據。

關鍵轉變:

- 永續去中心化交易所保持主導地位,Hyperliquid 確保了網路規模的流動性。

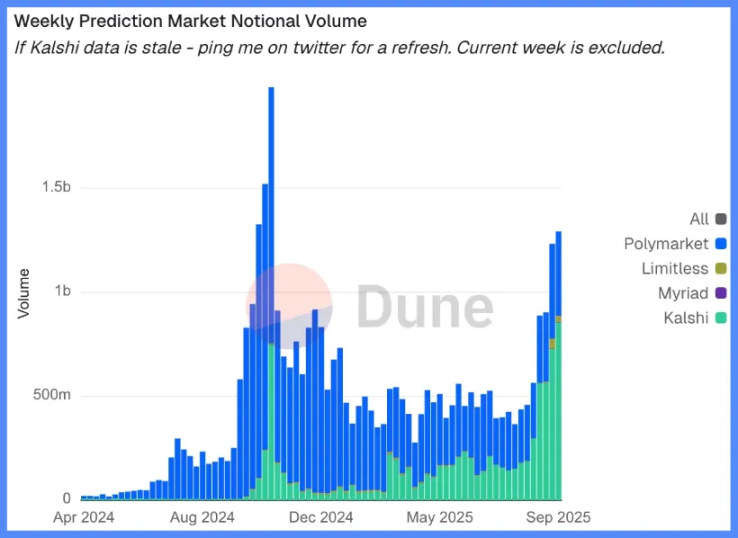

- 預測市場正作為資訊流的功能性衍生性商品而興起。

- 擁有真實 Web2 應用場景的 AI 相關協議正在悄悄擴大收入。

- 再質押和 DAT 已見頂;流動性分散化顯而易見。

宏觀制度:貨幣貶值、人口結構、流動性

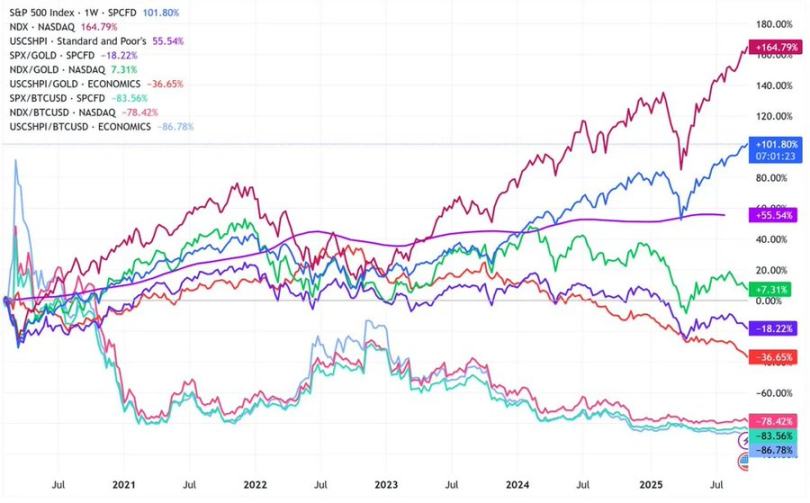

資產通膨反映的是貨幣貶值,而非有機成長。

當流動性擴張時,久期資產表現優於大盤。

當流動性收縮時,槓桿和估值會被壓縮。

三個結構性驅動因素:

- 貨幣貶值:償還主權債務需要持續的資產負債表擴張。

- 人口結構:人口老化降低生產力,強化了對流動性的依賴。

- 流動性管道:全球總流動性即中央銀行和銀行系統儲備的總和自2009 年以來追蹤了90% 的風險資產表現。

衰退風險:滯後數據,領先訊號

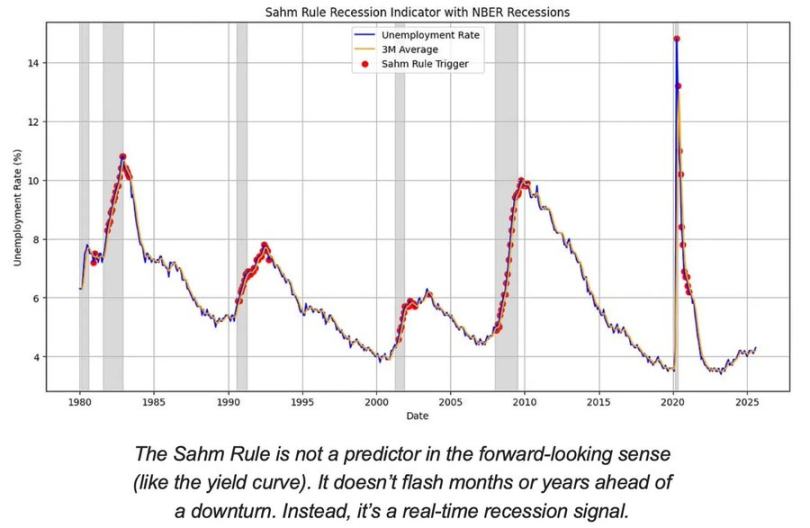

主流的衰退指標是滯後性的。

CPI、失業率和薩姆規則在經濟下滑開始後才會確認。

美國處於經濟週期後期,而非衰退期。

軟著陸的可能性仍然高於硬著陸風險,但政策時機是限制因素。

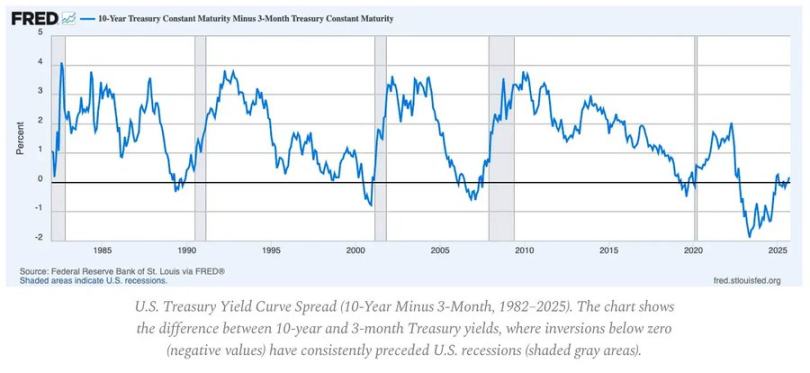

領先指標:

- 殖利率曲線倒掛仍然是最清晰的先行訊號。

- 信用利差得到控制,顯示沒有迫在眉睫的系統性壓力。

- 勞動力市場正在逐步降溫;就業在周期內仍然緊張。

通膨動態:最後一哩問題

商品反通膨已完成;服務通膨和工資黏性現在將整體CPI 錨定在3% 附近。

這「最後一哩路」是自1980 年代以來反通膨最複雜的階段。

- 商品通貨緊縮現在抵消了部分CPI 的影響。

- 薪資成長接近4% 使服務通膨維持在高位。

- 房屋通膨在測量上滯後;真實的市場租金已經降溫。

政策意涵:

- 聯準會在可信度與成長之間面臨權衡。

- 過早降息有再次加速的風險;維持過久則有過度緊縮的風險。

- 均衡結果是新的通膨底線接近3%,而非2%。

宏觀結構

三個長期通膨錨點仍然存在:

- 去全球化:供應鏈多元化提高了轉型成本。

- 能源轉型:資本密集的低碳活動增加了短期投入成本。

- 人口結構:結構性勞動力短缺造成持續的工資剛性。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

比特幣現金(BCH)價格預測,比特幣跌破87,000美元

沒有NPC社會再defi透過數位意識和去中心化治理建構新迷因文化

簡單來說 沒有NPC的社會,一個 Web3 該運動透過社群驅動的迷因代幣和去中心化治理,促進數位意識和反NPC文化。

Byrrgis 獲得 MiCA 許可證,並在混合加密平台發布前開放候補名單

簡單來說 Byrrgis 已獲得符合 MiCA 標準的歐盟許可證,並於 1 月 15 日推出受監管的混合加密貨幣交易平台,該平台融合了中心化和去中心化模型,同時正在尋求 CASP 3 級認證。

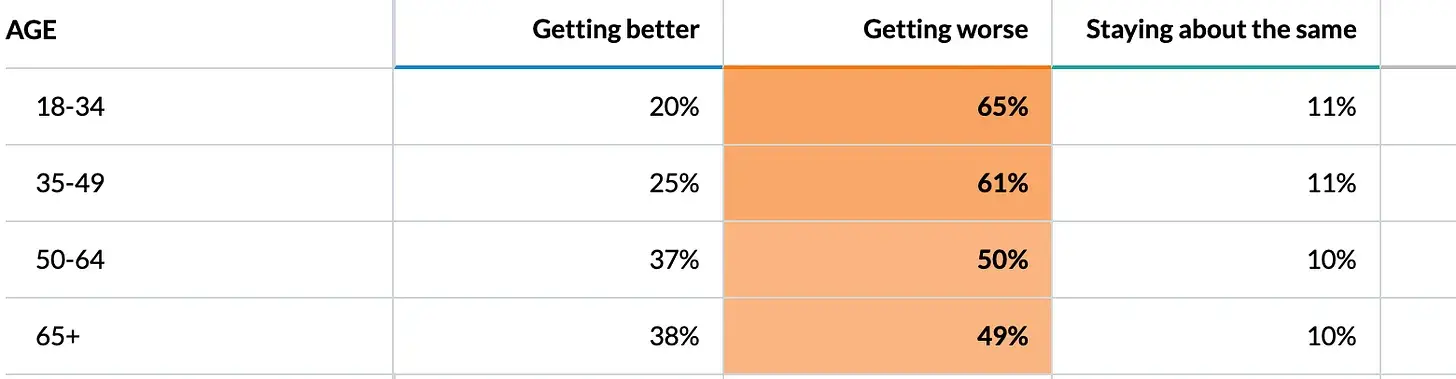

沒人快樂的賭場經濟,美國年輕人對未來正喪失信心

在經濟壓力、認知過載與榨取型商業模式的疊加下,年輕人對制度失去信任,理性選擇正在被迫滑向賭博式生存。