穩定幣正逐漸成為銀行,隨著Ripple申請OCC許可、Tether推動USAT,以及英國央行提出錢包上限建議

穩定幣發行商正朝著在美國獲取銀行執照的方向邁進,Tether 正計劃推出美國產品,而英格蘭銀行則提議對系統性穩定幣的持有量設置上限。

Ripple 已申請成立 Ripple National Trust Bank,這是一家聯邦信託機構,可託管資產,並可在聯邦儲備系統作出單獨決定的情況下,尋求接入中央銀行支付系統的賬戶權限。

Tether 計劃推出一款名為 USAT、註冊於美國的穩定幣,DBS、Franklin Templeton 及 Ripple 已同意推動代幣化貨幣市場基金份額的交易,這將銀行級現金等價物更貼近鏈上支付與結算。

英格蘭銀行提議對系統性穩定幣設置每個個人錢包 10,000 至 20,000 英鎊的上限,企業則為 1,000 萬英鎊,此結構旨在促進支付用途及金融穩定保障,而非大規模儲蓄餘額。

美國的發展路徑現取決於兩個相關結果:聯邦信託銀行的邊界,以及是否有發行商能獲得聯邦儲備賬戶接入權。

Ripple 所尋求的信託執照將帶來 OCC 監管、信託義務、定期審查,並正式規範發行商如何以現金及短期國債持有儲備。

第二步,聯邦儲備接入權,則屬於酌情決定,並受中央銀行的賬戶接入指引約束。法院已確認聯邦儲備在新型案例中有權拒絕接入,這意味著執照是前提但非保證。

若支付型穩定幣發行商獲准加入,儲備可直接存放於聯邦儲備,並獲得儲備餘額利息。這將降低久期及銀行對手風險,並簡化贖回時的流動性管理。

若未獲接入權,儲備模式則繼續依賴國庫券階梯、政府貨幣市場基金及系統性重要託管機構。

收益機制簡單明瞭,政策利害關係可量化

儘管政策利率已從 2023 年高點回落但仍為正值,完全儲備餘額的利差在規模化下依然可觀。根據聯邦儲備數據,儲備餘額利息約為 4.4%,而 3 個月國庫券約為 4%。

這一利差為 2026 年美元穩定幣提供了簡單的雙軌模型。若如 Ripple 的 RLUSD 這樣的發行商持有 50 億美元平均儲備並獲得聯邦儲備接入權,按 4.4% 計算,年總收益約為 2.2 億美元。

若無接入權,儲備存於 3 個月國庫券,總收益約為 2 億美元,淨收益則取決於託管及管理成本,通常討論區間為 10 至 20 個基點,尚未計入營運及合規開支。

| Fed access, IORB | $5.0B | 4.4% | $220M | $5–10M | $210–215M |

| No access, T-bill ladder | $5.0B | 4.0% | $200M | $5–10M | $190–195M |

這一收益計算也闡明了競爭條件。聯邦儲備接入權將允許獲銀行執照的發行商宣傳其現金儲備存於中央銀行,簡化流動性風險,並可能壓縮外部託管費用。

若無接入權,經濟效益則趨向於短期國債收益減去費用,這在規模化下可行但差異化較小。

因此,政策問題不在於穩定幣是否能完全儲備,而在於儲備是存放於中央銀行還是由託管機構持有的市場工具。這一區別決定了壓力情況下贖回速度及中介機構需為結算背書的資本量。

Tether 計劃中的 USAT 為美國市場帶來第二條路徑。

Tether 計劃發行一款符合聯邦監管及披露制度的美國產品,這將允許與美國本土託管夥伴合作進行境內發行。

若 USAT 上線後能在美國券商、支付及金融科技網絡廣泛掛牌,美國市場份額可能在數個季度內發生轉變。

基準情境下,至 2026 年底美國市場份額達 5% 至 10%,假設批准及整合週期逐步推進;高情境下,若商戶接入及錢包分發加速,則可達 10% 至 20%。

分拆模式下,USDT 專注於離岸市場,USAT 則聚焦境內,這有助於分散監管風險,並可能縮小率先獲得美國牌照的現有競爭者在美國分發上的優勢。

在英國,擬議的上限將重新定義 GBP 錨定穩定幣的用途。英格蘭銀行的做法旨在強化支付功能及壓力下有序贖回,而非鼓勵大額自由餘額。

上限限制了消費者價值儲存及企業財務餘額,金融行為監管局的諮詢建議則提出同日或次日贖回預期,這將推動支持資產組合轉向極短久期工具。

這種組合限制了收益,使商業模式更像窄幅銀行或電子貨幣計劃。英國本地 DeFi 流動性將面臨自然上限,因為本地用戶、交易場所及流動性提供者無法在鏈上持有大量 GBP 餘額。

跨境用戶及歐盟或美國交易場所則可繼續中介更大資金池,不受英國上限約束,這將使英國本地 GBP 交易對的深度轉移。

簡單的使用模型展示了上限如何影響可用浮動資金。

以每錢包 15,000 英鎊為中位數,並考慮合規及出金行為帶來 25% 至 40% 的使用折扣,即使採用率提升,零售浮動資金也會趨於平穩。

這一平穩期並非永久,因為新增錢包及商戶餘額會增加容量,但上限改變了增長斜率。

| 4 million | £15,000 | 25–40% | £15B–£24B |

| 6 million | £15,000 | 25–40% | £22.5B–£36B |

這些限制將重心轉向商戶收單、卡網絡及銀行代幣化存款,因為支付用途可通過交易量擴展,而非依賴緩存餘額。

對於加密原生活動,英國錢包將通過 GBP 支付通道完成結算,然後在允許的情況下再轉入 USD 或 EUR 穩定幣或代幣化貨幣市場基金。DBS、Franklin Templeton 及 Ripple 的合作在此具有參考意義。

代幣化貨幣市場基金為交易所及支付公司提供了一種可兼容區塊鏈結算及經紀業務的現金等價物持有方式。

在一個由受監管發行商處理支付代幣、受監管資產管理人處理現金等價物的組合架構下,貨幣市場工具與交易性資金的距離被縮短,儘管治理及贖回機制仍有區別。

誰將成為贏家,取決於司法管轄區。

在美國,結合全國信託執照及遵循聯邦穩定幣規則,將有利於能達到銀行級合規、每月公開儲備披露並能與傳統支付網絡整合的發行商。

若首家發行商獲得聯邦儲備賬戶接入權,儲備優勢將重塑競爭格局,因為資產負債表將以中央銀行資金為核心,而非託管的市場工具。

在英國,上限及贖回標準則有利於支付服務商、銀行及代幣化存款模式,同時限制了用於投機或流動性提供的大額鏈上 GBP 餘額。

兩種情況下,若利率下跌,儲備收益將被壓縮,這將使規模、營運效率及分發能力變得更為重要。

本文《Stablecoins are becoming banks amid Ripple’s OCC bid, Tether’s USAT push, and BoE’s proposed wallet caps》最早發表於 CryptoSlate。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

中國央行重申加密貨幣禁令,多部門會議後警示穩定幣風險

中國中央銀行在週五的一次多部門會議後重申,數字資產在該國沒有法律地位。PBoC特別指出,穩定幣未能滿足反洗錢和客戶身份識別的要求,並稱其對金融穩定構成威脅。

Visa攜手Aquanow擴展穩定幣結算至歐洲、中東及非洲

Visa與加密基礎設施供應商Aquanow合作,將穩定幣結算能力擴展至中東歐、中東及非洲地區。此次擴展正值Visa穩定幣結算量達到25億美元的年化運營規模。

比特幣挖礦狂奔:如獵人追蹤獵物般追逐被浪費的電力

Kalshi交易員押注2025年bitcoin反彈至10萬美元的機率偏空

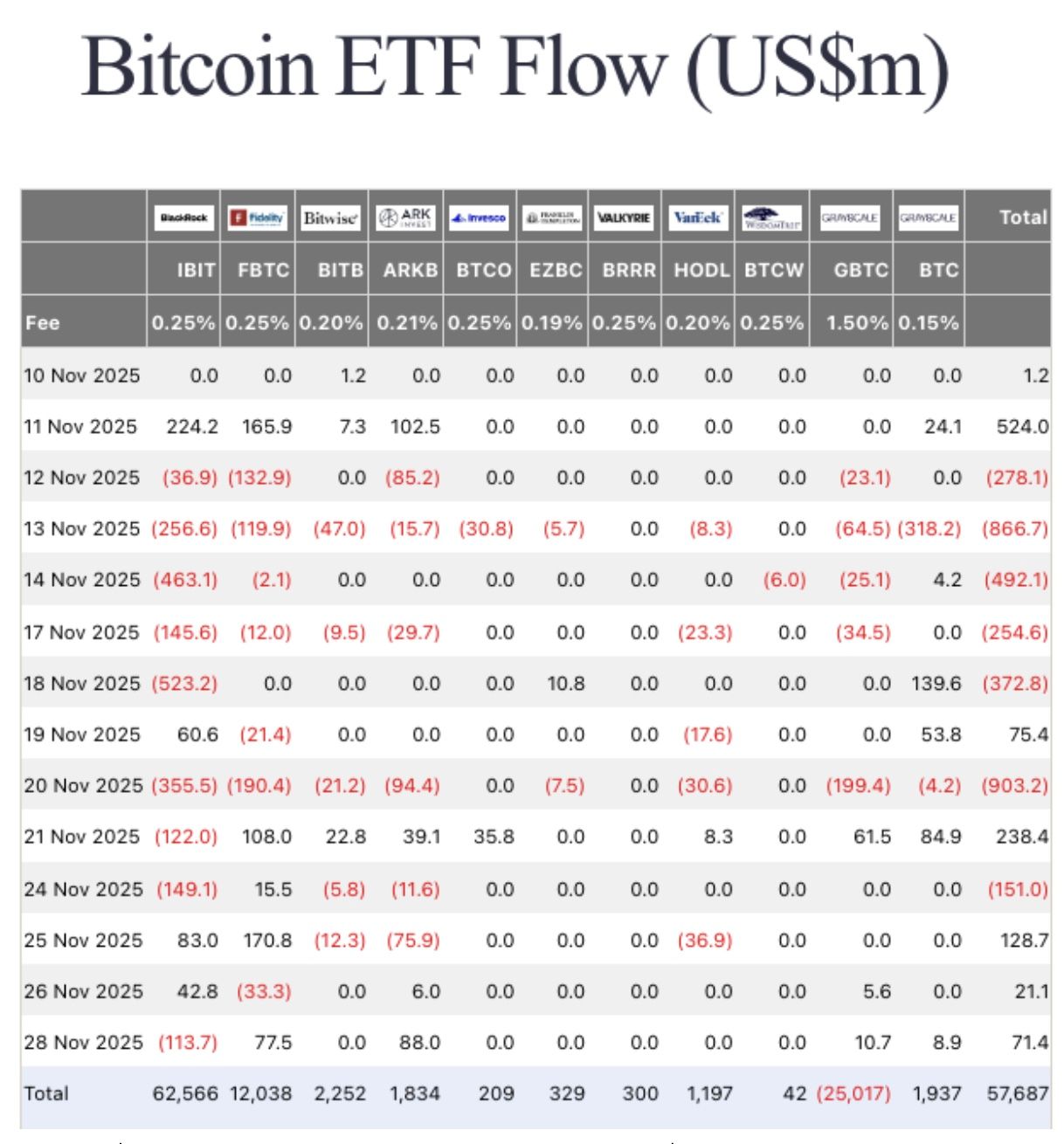

儘管bitcoin價格自上週的拋售低點反彈了17%,但預測市場依然保持謹慎,ETF資金流入未能帶來明顯突破。