华尔街正指望靠比特币的高波动率发年终奖

ETF 并未“驯化”比特币,波动率才是资产最性感的指标。

本文来自: Jeff Park ,Bitwise 顾问

编译:Moni,Odaily 星球日报

短短六周,比特币市值就蒸发了 5000 亿美元,ETF 资金流出、Coinbase 折价、结构性抛售、仓位不佳的多头头寸被清算,同时也没有明显催化剂刺激市场反弹。不仅如此,巨鲸抛售、亏损严重的做市商、缺乏防御性流动性供应、量子危机带来的生存威胁,这些持续存在的担忧仍然是比特币可能迅速复苏的阻碍。然而在本次下跌过程中,有一个问题始终困扰社区,即:比特币波动性究竟发生了什么?

事实上,比特币的波动机制已悄然发生了转变。

过去两年,人们普遍认为:ETF 已经“驯服”比特币,抑制了波动,并将这种曾经对宏观经济高度敏感的资产,转变为一种受到机构监管、波动抑制机制约束的交易工具,但如果将目光聚焦于过去 60 天,你会发现情况并非如此,市场似乎又重新回到过去的波动状态。

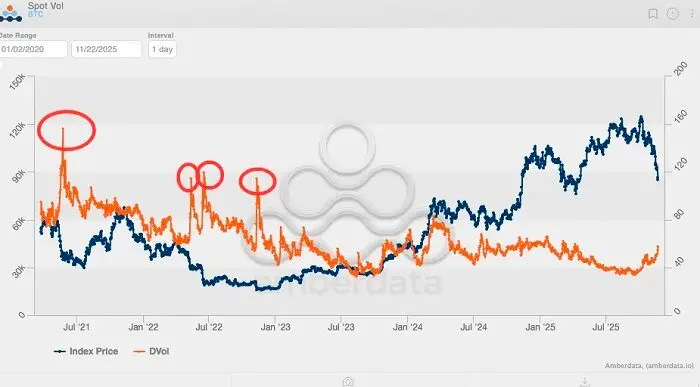

回顾最近五年比特币的隐含波动率,可以发现该指标峰值有迹可循:

第一个峰值(也是最高峰值)出现在 2021 年 5 月,当时由于比特币挖矿遭遇打击,导致隐含波动率飙升至 156%;

第二个峰值出现在 2022 年 5 月,由 Luna/UST 崩盘引发,峰值达到 114%;

第三个峰值出现在 2022 年 6 月至 7 月, 3AC 遭清算;

第四个峰值出现在 2022 年 11 月,FTX 崩盘。

自那以后,比特币波动率从未超过 80%。最接近 80% 的一次是在 2024 年 3 月,当时现货比特币 ETF 经历了三个月的持续资金流入。

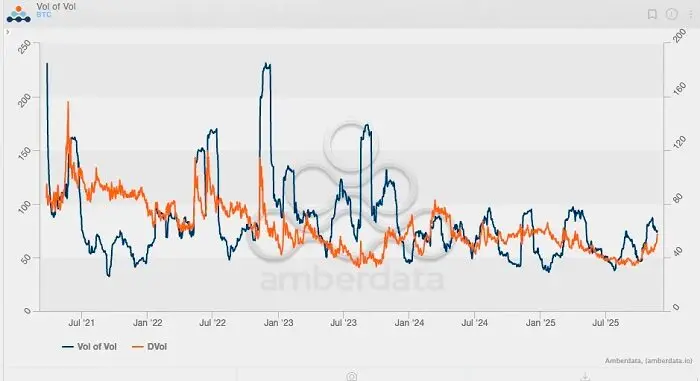

如果观察比特币波动率指数(vol-of-vol index)时会发现更清晰的模式(该指数本质上是波动率的二阶导数,或者说是波动率本身变化速度的体现),历史数据显示,比特币波动率指数的最高值出现在 FTX 崩盘期间,当时该指数飙升至约 230。然而自 2024 年初 ETF 获得监管批准上市以来,比特币波动率指数从未突破 100,隐含波动率也持续走低,与现货价格走势无关。换句话说,比特币仿佛不再出现 ETF 推出前市场结构中标志性的高波动行为。

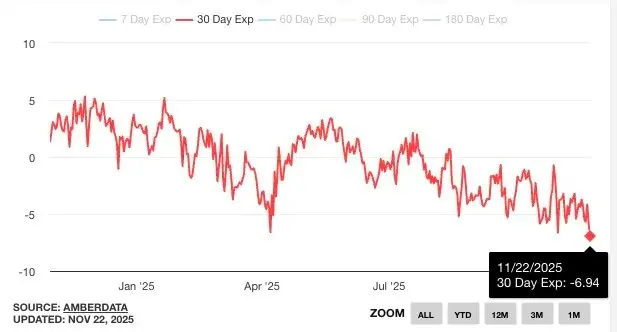

但是,过去60天情况发生变化,比特币波动率出现2025年以来的首次上升。

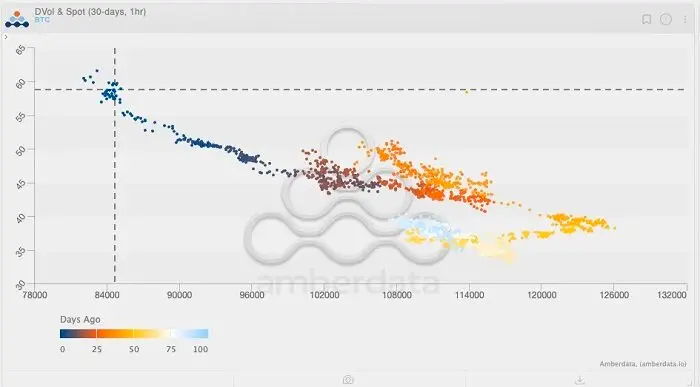

查看上图,并注意颜色渐变(浅蓝色到深蓝色分别代表“几天前”)。追踪近期走势,你会注意到一个短暂的窗口期,现货比特币波动率指数攀升至 125(UTC+8) 附近,同时隐含波动率也在上升。当时比特币的波动率指标似乎暗示市场或有潜在突破,毕竟此前波动率与现货价格呈正相关性,然而事与愿违,现在每个人知道,行情随后并未如期上涨,而是逆转下跌。

更有趣的是,即使现货价格下跌,隐含波动率(IV)却持续上升。自 ETF 时代以来,比特币价格持续下跌而隐含波动率却持续上升的情况实属罕见。可以说,现阶段可能是比特币波动规律的另一次重要“拐点”,即:比特币隐含波动率再次回到 ETF 出现之前的状况。

为了更好地理解这一趋势,我们用偏度图(skew chart)来做进一步分析。在市场大幅下跌期间,看跌期权的偏度通常会迅速飙升——可以看到,在前文中三个重大事件中,偏度都达到了-25%。

但最值得关注的数据点并非市场下跌时的偏度,而是2021年1月,当时看涨期权的偏度峰值超过了+50%,当时比特币出现近年来最后一次真正意义上的超级伽玛挤压(mega-gamma squeeze):比特币价格从 2 万美元飙升至 4 万美元,突破了 2017 年的历史最高点,并引发了一波趋势跟踪者、CTA 和动量基金的涌入,实际波动率爆炸式增长,交易员被迫买入现货/期货以对冲空头头寸的伽玛风险,这反过来又推高了价格——这也是 Deribit 首次出现创纪录的零售资金流入,因为交易员们发现了价外看涨期权的威力。

分析可见,观察期权仓位变化非常重要。归根结底,正是期权仓位——而不仅仅是现货交易——造就了推动比特币价格创下新高的决定性走势。

随着比特币波动率趋势“拐点”再次出现,预示着价格可能再次由期权驱动。如果这种转变持续下去,比特币的下一波上涨行情不仅来自 ETF 资金流入,更将来自一个波动的市场(有更多投资者入场寻求在波动中获利),因为市场终于意识到比特币的真正潜力。

截至2025 年 11 月 22 日,Deribit 平台上美元未平仓合约名义金额排名前五的交易如下:

1、将于 2025 年 12 月 26 日到期,8.5万美元的看跌期权,未平仓合约规模10 亿美元;

2、将于 2025年12月26日到期,14万美元的看涨期权,未平仓合约规模 9.5 亿美元;

3、将于 2025年12月26日到期,20 万美元的看涨期权,未平仓合约规模 7.2 亿美元;

4、将于 2025年11月28日到期,8 万美元的看跌期权,未平仓合约规模 6.6亿美元;

5、将于 2025年12月26日到期,12.5 万美元的看涨期权,未平仓合约规模 6.2亿美元。

此外,截至 11 月 26日 贝莱德 IBIT 十大期权持仓如下:

由此可见,年底前的期权配置需求(按名义价值计算)比期权配置需求(按名义价值计算)要多,而且期权的行权价范围比期权的行权价范围更偏向价外期权。

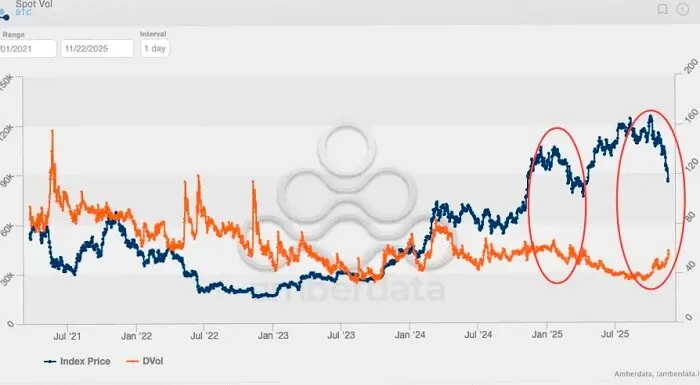

如果进一步观察比特币两年隐含波动率图表走势,会发现过去两个月持续的波动率需求与 2024 年 2 月至 3 月期间图表上的类似走势最为接近。许多人应该还记得,这正是比特币 ETF 资金流动推动的暴涨时期。换句话说,华尔街需要比特币保持高波动率才能吸引更多投资者入场,这是因为华尔街是一个趋势型行业,他们喜欢在年底奖金发放前实现利润最大化。

波动率,就像一台自发的利益驱动机器。

当然,现在断言波动率是否已形成突破趋势以及 ETF 资金流动是否会跟进还为时尚早,也就是说现货价格可能继续下跌。然而,如果现货价格从当前位置继续走低,而隐含波动率(IV)在此期间攀升,则更有力地表明价格可能出现大幅反弹,尤其是在交易员仍然倾向于做多期权的“粘性期权”环境下。但如果抛售持续,而波动率停滞甚至下滑,那么走出下跌区间的路径将大大收窄,尤其是在近期的结构性抛售引发一系列负面外部效应的情况下。在这种情况下,市场与其说是在寻找反弹点,不如说是在逐渐形成潜在的熊市趋势。

接下来的几周将会很有意思。

推荐阅读:

重写 18 年剧本,美政府停摆结束=比特币价格将狂飙?

10 亿美元稳定币蒸发,DeFi 连环爆背后真相?

MMT 轧空事件复盘:一场精心设计的圈钱游戏

免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。

你也可能喜欢

Hotcoin Research | Fusaka升级在即,以太坊多空博弈分析与展望

本文将通过回顾以太坊近期表现,深度剖析当前以太坊所面临的利好和利空因素,并展望以太坊年底、明年乃至中长期的前景和走势,希望为普通投资者厘清迷雾、把握趋势,助力在关键转折期作出更理性的判断提供一定的参考。

Visa Crypto 负责人 Cuy Sheffield 谈稳定币的现在与未来

全球范围的美元可得性、与稳定币挂钩的银行卡、跨境支付流动,以及下一阶段的发展方向(链上信贷与智能代理支付)。