Aethir 的硬件金融化革命:如何把 GPU 变成链上资产?

Chainfeeds 导读:

最近关注 AI infra 赛道的朋友可能注意到, Aethir Cloud 交出了年化 1.41 亿美元 ARR 的成绩单,GPU 利用率达到 70%。而与此同时, ATH 上线 Solana,在实现多链扩展的同时无疑为其发展 DePIN 选定了一个更合适的主战场?

文章来源:

文章作者:

Haotian

观点:

Haotian:作为最早一批的 AI 算力聚合平台,Aethir 已经聚合了全球 94 个国家 43 万个高性能 GPU 容器,包括最新的 H100s、B200s 等企业级芯片。这无疑是其发展一切后续平台功能的前提。之所以能够吸引 GPU 提供商连昂贵的企业级硬件都接入 Aethir 网络,我觉得主要得益于它设计的激励机制够实在。首先是双重收益保障。GPU 提供商通过 PoC(容量证明)获得设备在线时长奖励,通过 PoD(交付证明)获得实际使用量奖励。这种设计让闲置算力也能产生收益,同时鼓励提供高质量服务,采用了「按需付费 + 持续激励」的模式对 GPU 提供者更有吸引力。另外其收益分配也足够透明,客户用 ATH 预订算力时,80% 直接分给 GPU 提供商,只有 20% 归基金会。这要换做是在传统云服务商的成本结构里,硬件提供方通常拿不到这么高的分成。 Aethir 在收益创新上确实下了功夫。除了基础的算力收益外,它还在几个方向同时发力:RWAFI 方向,与 Plume 合作直接将企业级 GPU 代币化,让物理硬件变成可切割、可交易的链上资产。同时推出原生稳定币 AUSD,为生态提供价格锚定。这相当于把算力租赁做成了类 REITs 的投资产品。NodeFi 方向,91,000 个 Checker 节点不仅获得日常 ATH 奖励,还能通过 MetaStreet 的 Yield Pass 平台将未来收益代币化交易。这意味着「验证工作」本身也被资产化了,持有者可以获得即时流动性而不损失长期收益。此外,Aethir 还加入了加入 EigenLayer 生态,ATH 持有者不仅能获得算力收益,还能通过再质押赚取 EIGEN 奖励。这种「多重质押收益叠加」直接拉高了 ATH 的收益天花板,也让它在 DeFi 生态中有了更多可组合性。 这套组合拳背后的逻辑很清楚:Aethir 正在把传统的卖算力生意,重构成一个可分层、可组合、可交易的金融产品矩阵。以前的思路是有硬件就能挖矿赚钱,现在变成了围绕硬件构建多层次收益结构。GPU 不再只是生产工具,而是可以切割、抵押、衍生的底层资产。验证工作也不再只是网络维护,而是可以预售、质押、流动性挖矿的收益来源。你看,这和 PayFi 赛道主打的为 DeFI 注入实体经济的收益是不是有异曲同工之处?从实际业绩数据看,在一片市场低迷中,Aethir 却能维持年化 1.41 亿美元的 ARR,且生态系统已扩展到 150 多家 AI、游戏和 Web3 企业。这种业务基本盘的稳固性在 DePIN 赛道里也算是稀缺的。而且,Aethir 已经率先提供 GB200 和 B200 集群服务,这些专为万亿参数模型设计的芯片训练速度比 H100 快 4 倍。加上 1 亿美元生态系统基金的持续投入,整个飞轮效应正在加速形成。

内容来源免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。

你也可能喜欢

AiCoin 日报(12月14日)

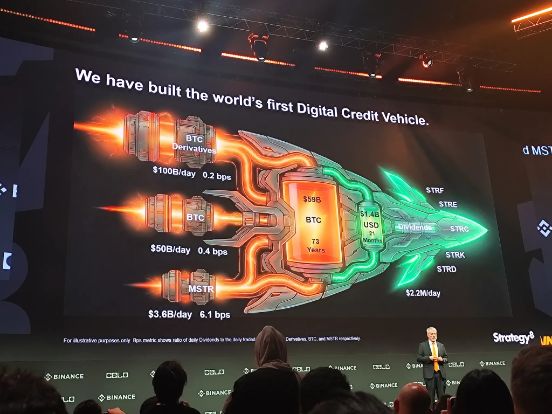

比特币的金融战争:数字黄金如何颠覆传统银行体系?

“金融主�义者”们并非因为比特币构成威胁而与其对抗,他们是为了从中分一杯羹而战,因为他们意识到比特币是下一个体系的基石。

比特币:新数字文明的基石