币股炒作热潮下,上市公司也靠炒币“逆天改命”?2025上市公司加密财库战略大盘点

作者:Weilin,PANews

“山寨季来了,只是没发生在加密货币,而是发生在币股。”随着美股上市公司SharpLink(SBET)宣布融资购买ETH后一周上涨10倍,加密社区内如此调侃到,加密概念股的热度可见一斑。

微策略的成功转型,让上市公司看到将加密资产纳入企业财务战略的甜头,越来越多的全球上市公司,主动将比特币、以太坊、SOL和 XRP 等加密资产纳入财库,无论是市值千亿美元级的科技巨头,还是原本处于边缘的小型上市企业。

本文,PANews根据市值、加密资产持仓数量及2025年以来的增持变化,对当前加密持仓活跃的上市公司进行了梳理,涵盖电商、金融科技、传统银行、矿业等多个行业,主要数据来自Bitcoin Treasuries网站。

盘点中不难发现,以加密为主营业务的公司(如 Coinbase)尽管自身拥有强大的财库配置,但其股价仍与加密市场波动高度相关。而一些中小市值公司则因突然“买币”而获得资本市场的热炒,股价短期内实现翻倍甚至数倍的涨幅。不少此前陷入增长困境的公司,正通过发布数字资产储备策略实现“财务转向”,股价走势出现显著逆转。

一线公司:高市值+大额持仓

Strategy(MSTR)|市值:1033亿美元|持仓:580,955 BTC

作为“比特币财库”战略的先驱,MicroStrategy依然是全球上市公司中持有比特币最多的企业。截至6月3日,公司累计购入580,955枚BTC,总成本为406.7亿美元,平均买入价达70,023美元。今年以来,公司持续小幅加仓,目前账面浮盈49%。

尽管已进入高位买入区间,但公司仍保持对BTC的坚定信仰。其CEO Michael Saylor 在比特币 2025 大会上接受采访时表示他的比特币增持计划没有上限,随着比特币价格会持续上涨,未来购买比特币的难度会呈指数级增长,但Strategy会以更高的效率购买比特币。截至6月1日,MSTR股价年内上涨23.02%,体现出资本市场对其比特币战略的部分认可。

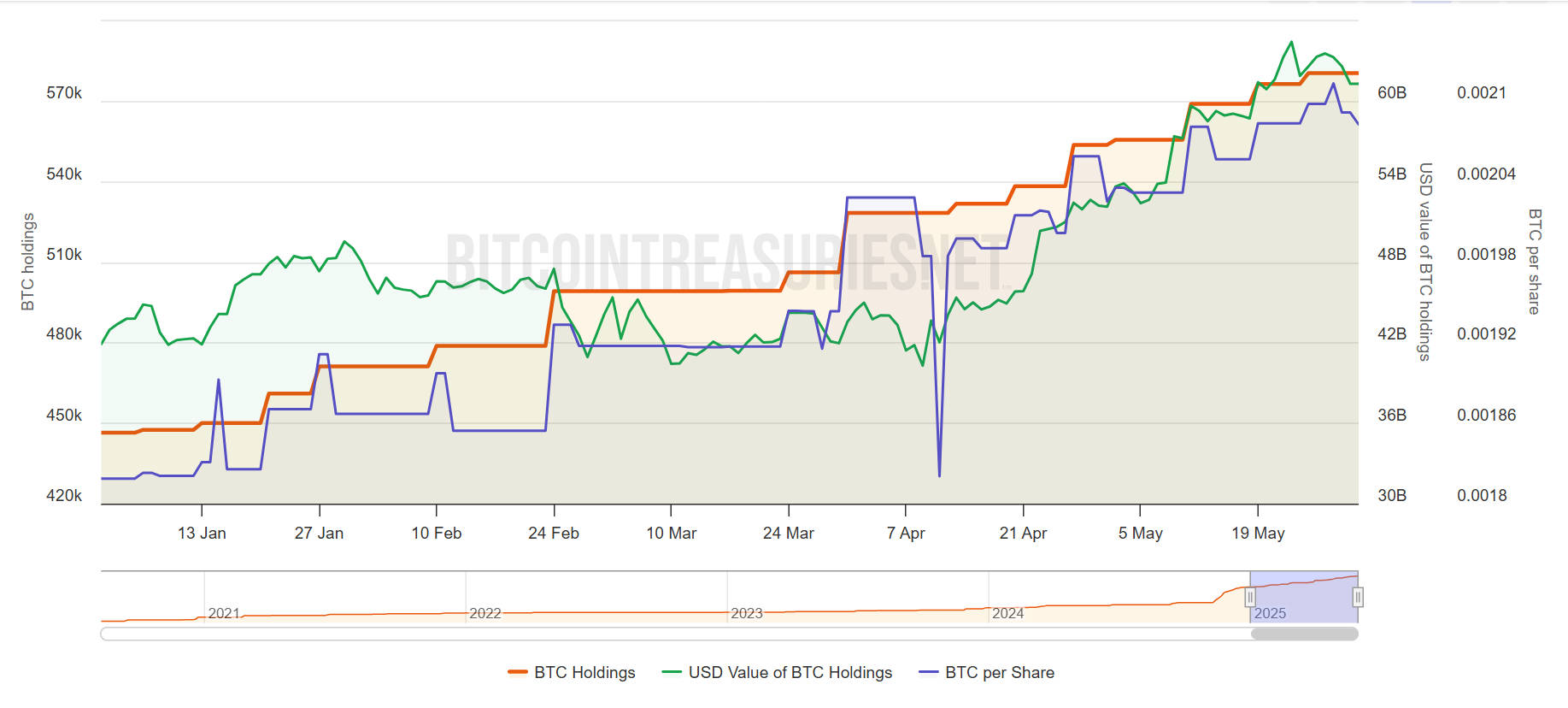

Strategy年内的BTC持仓变化(红色)

Strategy年内的BTC持仓变化(红色)

MercadoLibre(MELI)|市值:1300亿美元|持仓:570.4 BTC

拉美电商与金融科技巨头MercadoLibre自2021年起就将比特币纳入财务资产。2025年一季度末,公司持仓从412.7枚增至570.4枚,反映出其加密资产配置的持续配置。

虽然 MercadoLibre 通过其支付平台MercadoPago允许用户在巴西等地使用比特币、 以太坊和稳定币进行支付,但这些用户支付的加密货币主要用于平台上的交易(如购买商品或房地产),而非直接进入 MercadoLibre 的资产负债表。该公司一季度财报表现强劲,活跃买家数达6700万,金融科技用户月活跃增长31%。在强劲基本面支撑下,其股价年内上涨45.23%。比特币的平均持仓成本为38,569美元,账面浮盈达169.06%。

Coinbase(COIN)|市值:628亿美元|持仓:9,267 BTC

作为美国最大加密交易平台,Coinbase不仅作为交易入口,更以实际行动表达对比特币的信心。2025年3月31日,公司增持2,382枚BTC,持仓升至9,267枚,平均成本为55,937美元。

不过,受Q1业绩下滑及市场低迷影响,Coinbase股价年初至今下跌4.12%。4月18日一度跌至151.47美元低点,随后逐步回升。尽管如此,其比特币持仓仍账面浮盈85%以上。

Block(前Square)|市值:380亿美元|持仓:8,584 BTC

Jack Dorsey领导的Block,正将比特币战略融入产品与生态。截至今年3月底,公司持仓8,584枚BTC,平均成本仅为30,405美元,账面浮盈达243.15%。Block生态系统包含诸多广受欢迎的产品,如Cash App、Square销售点系统,以及最近推出的Bitkey比特币自托管钱包。

不过,尽管公司基本面稳健,但2025年以来股价累计下跌28.82%,反映出投资者对宏观环境与支付业务盈利能力的双重担忧。

传统金融巨头的加密尝试

Intesa Sanpaolo(ISP.MI)|市值:991亿美元|持仓:11 BTC

意大利最大银行Intesa Sanpaolo于2025年1月14日首次购入11枚比特币,市值约合100万欧元,标志着传统银行开始以“测试型操作”形式探索加密货币。该举措虽规模较小,但释放出重要信号——合规化持币正成为趋势。

作为意大利资产规模最大的银行,Intesa Sanpaolo是该国金融体系的重要支柱。凭借在零售、企业及投资银行业务上的强大布局,服务着意大利及国际市场上的数百万客户。

截至6月1日,其股价年内上涨27.1%。

Virtu Financial(VIRT)|市值:62亿美元|持仓:235 BTC

做市与执行服务商Virtu Financial成立于2008年,总部位于美国纽约市。该公司正试水数字资产交易与储备。截至目前,其比特币持仓为235枚,平均购入价为82,621美元。尽管成本偏高,但浮盈仍达到26.47%。Virtu也将比特币作为策略性风险对冲工具的一部分。

年初至今,Virtu股价上涨11.42%。

矿业龙头与新晋持币公司

MARA Holdings(MARA)|市值:51亿美元|持仓:49,228 BTC

美国最大比特币矿商之一MARA今年持续大幅扩张财库。2025年以来,公司分别于1月、2月、3月、4月和5月多次购入比特币,仅5月30日当日即增持1003枚BTC,总持仓已达49,228枚,位列全球上市比特币持仓数量第二大公司。

MARA Holdings总部设在美国,以其大规模、机构级的比特币挖矿业务而著称,依托先进技术和战略合作伙伴,最大化提升挖矿效率与产出。MARA的商业模式以保障和验证比特币交易为核心,依靠区块奖励和交易手续费获利,同时将相当一部分挖出的比特币作为财库资产长期持有。

GameStop(GME)|市值:133亿美元|持仓:4,710 BTC

GameStop Corp.是一家专业零售商,通过其在美国、加拿大、澳大利亚和欧洲的门店及电子商务平台,提供游戏及娱乐产品。公司销售全新和二手的游戏平台,配件(如手柄和游戏耳机)、全新和二手的游戏软件,以及游戏内数字货币、数字可下载内容和完整游戏的下载版本。GameStop公司前身为GSC Holdings Corp.,成立于1996年,总部位于美国德克萨斯州。

这家以“散户神话”著称的游戏零售商,正在向数字资产转型。当地时间3月25日,据GameStop官方公告,该公司董事会已一致通过更新投资政策,将比特币作为公司储备资产之一。5月28日,GameStop宣布将比特币纳入公司储备,并迅速购入4,710枚,成为今年加仓速度最快的传统企业之一。尽管年内股价仍下跌2.80%,但其市场关注度大幅提升。

除了以上提及的高市值企业及知名上市公司,与此同时,市值相对较小但在2025年积极增持比特币的公司还包括 Metaplanet、Core Scientific、Rumble 和 Bitdeer Technologies 等。此外,近期市场热度较高的一些企业也开始布局加密资产,展现出对该赛道的浓厚兴趣。

市值较小但动作大的“新势力”

SharpLink(SBET)|市值:5358万美元|ETH财库战略

5月27日,原本鲜有人问津、股价徘徊在退市边缘的小型美股公司SharpLink,宣布完成约4.25亿美元的私募融资,并将大举购入ETH作为其主要财库储备资产,许多人甚至称其为“以太坊版Strategy”。

押注ETH为财库储备资产,以200万市值获得4.25亿融资。本轮融资阵容堪称豪华,以太坊基础设施开发商ConsenSys领投。融资消息公布当天,SharpLink股价最高暴涨至50美元,创2023年5月以来新高。

相关阅读: 《ETH版微策略来了!美股SharpLink获以太坊支持者超4亿融资,曾濒临退市》

Trump Media & Technology Group(TMTG)|市值:47亿美元|比特币财库计划

由美国总统特朗普创立的特朗普媒体科技集团(TMTG)于5月下旬宣布将启动25亿美元融资计划,用于建立比特币财库,打造以加密金融为核心的“Truth Social生态”。其政策方向也引发业界对政治与加密交集的持续讨论。

Asset Entities(ASST)+ Strive|市值:合并后待更新|BTC财库目标

5月7日,数字营销及内容交付服务商Asset Entities(纳斯达克代码:ASST)宣布,已与Strive Asset Management达成最终合并协议。合并后公司将更名为Strive,继续在纳斯达克上市,并转型为上市比特币财务公司。5月27日消息,Strive Asset Management已完成7.5亿美元的私人股权投资 (PIPE) 轮融资,认购价1.35美元/股,较ASST前收盘价溢价121%,并有机会通过认股权证扩展至15亿美元。资金将用于收购被低估的生物科技公司、抄底Mt. Gox等比特币债权、及折扣结构性BTC信贷产品,构建其比特币金库。

Upexi(UPXI)|市值:4亿美元|Solana战略

4月21日,知名加密货币交易与投资公司GSR宣布,已向纳斯达克上市的消费品公司Upexi, Inc.(股票代码:UPXI)进行了一笔高达1亿美元的私募股权投资(PIPE),押注其即将全面转型的Solana财务战略。受消息影响,Upexi股价日内一度暴涨逾六倍。

VivoPower(VVPR)|市值:4692万美元|XRP财库战略

5月29日,纳斯达克上市能源公司VivoPower International(VVPR)宣布完成1.21亿美元私募融资,将转型为以XRP为核心的加密资产储备战略。沙特王子Abdulaziz bin Turki Abdulaziz Al Saud领投1亿美元。

结语

随着比特币逐渐从“边缘”资产进入主流,从MicroStrategy到MercadoLibre,从银行巨头Intesa到SharpLink,越来越多的上市公司正以不同方式拥抱加密资产。它们有的将比特币视为价值储备,有的试图围绕以太坊或Solana构建新型财务体系,有的甚至以“财库战略”推动公司转型。

这不仅是财务多样化的体现,更反映了加密资产正在成为全球资本市场新趋势的一部分。而未来,随着监管进一步清晰、基础设施持续完善,更多市值百亿甚至千亿级别的公司或将加入“持币俱乐部”。

免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。