Автор: Ignas

Переклад: AididiaoJP, Foresight News

Чому класична ротація криптовалют у цьому циклі не спрацювала

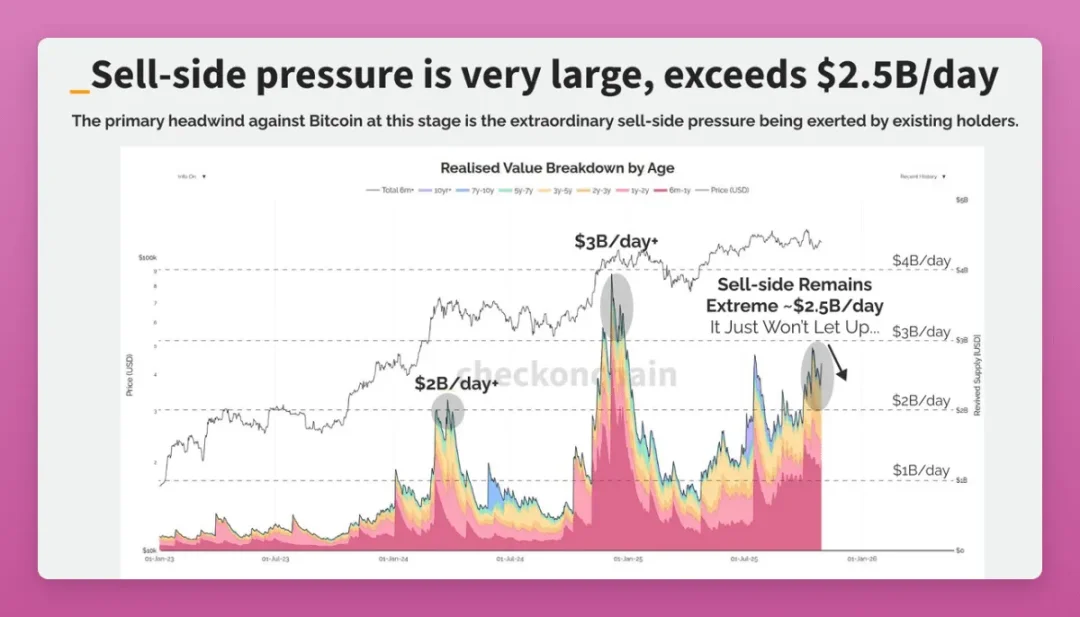

Власники BTC вже отримали надприбутки, а ранні прихильники фіксують прибуток. Це не панічний розпродаж, а природний процес переходу від концентрованого володіння до більш розподіленого.

Серед багатьох ончейн-індикаторів найважливішим сигналом є продажі з боку китів.

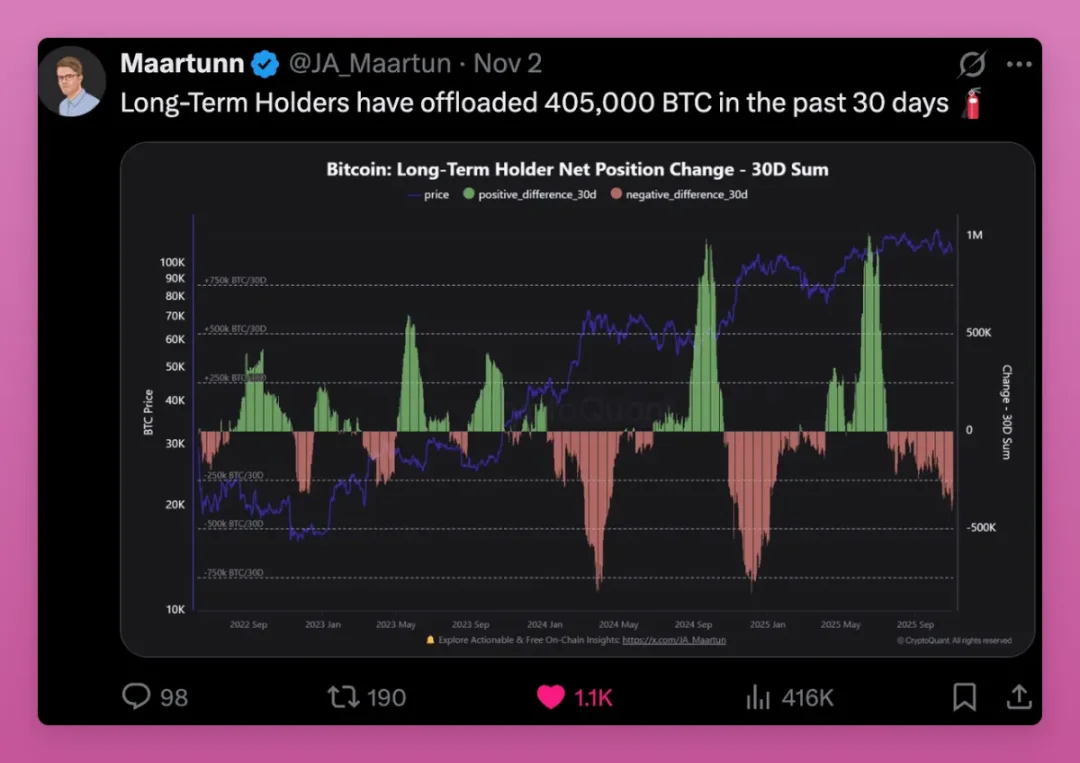

Довгострокові власники за лише 30 днів продали 405 тисяч BTC, що становить 1,9% від загальної пропозиції BTC.

Візьмемо для прикладу Owen Gunden:

Цей ветеран-біткоїн-кит здійснював великі операції на Mt. Gox, накопичив значні запаси та був директором LedgerX. Його пов’язані гаманці містять понад 11 тисяч BTC, що робить його одним із найбільших індивідуальних власників на ланцюгу.

Нещодавно його гаманець почав переводити великі обсяги BTC на Kraken, а поетапне переміщення тисяч токенів зазвичай свідчить про підготовку до продажу. Ончейн-аналітики вважають, що він, ймовірно, готується ліквідувати позицію вартістю понад 1.1 billions доларів.

Хоча його акаунт у Twitter не оновлювався з 2018 року, ця дія ідеально підтверджує теорію «суперротації». Деякі кити переходять до ETF для податкових переваг або диверсифікують активи через продаж.

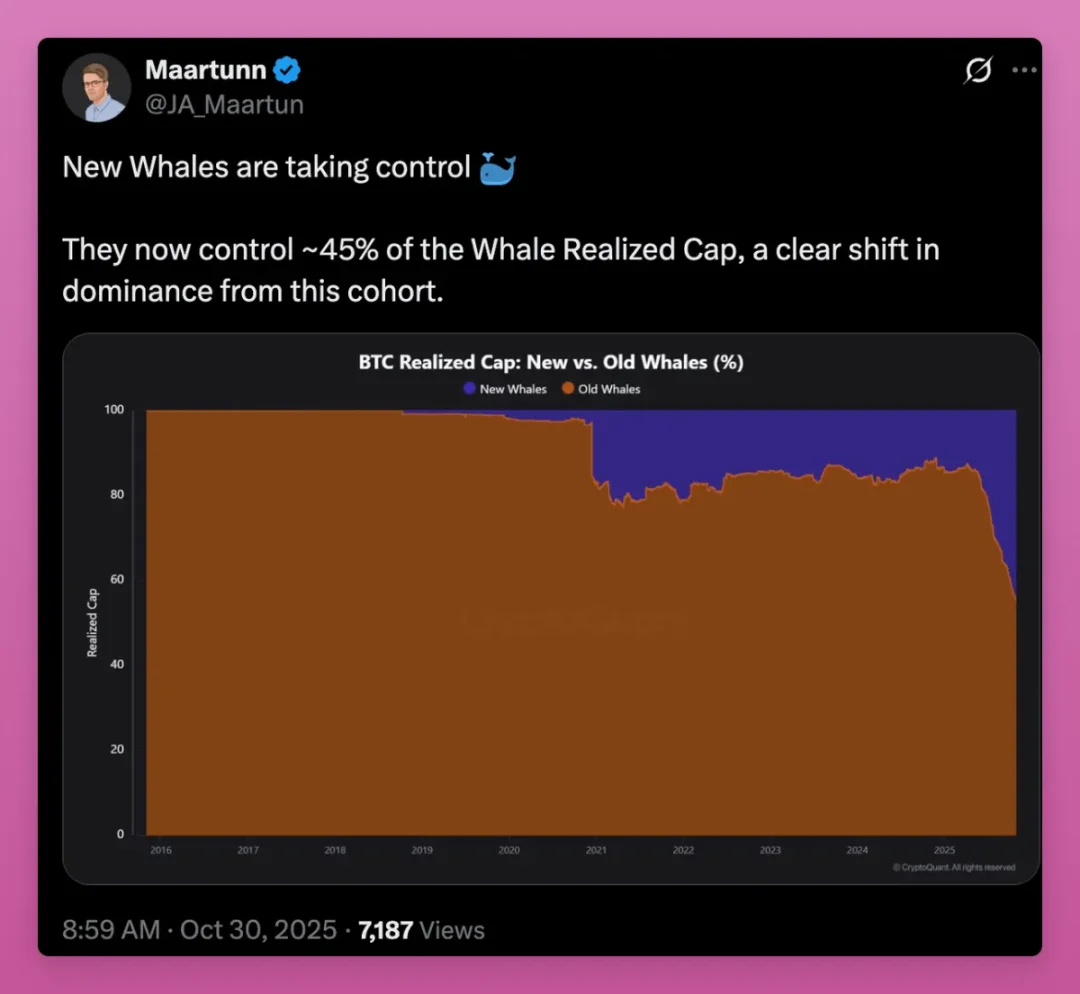

У міру того як токени переходять від старих власників до нових покупців, нереалізований прибуток зростає, і нове покоління китів перебирає ринкове лідерство.

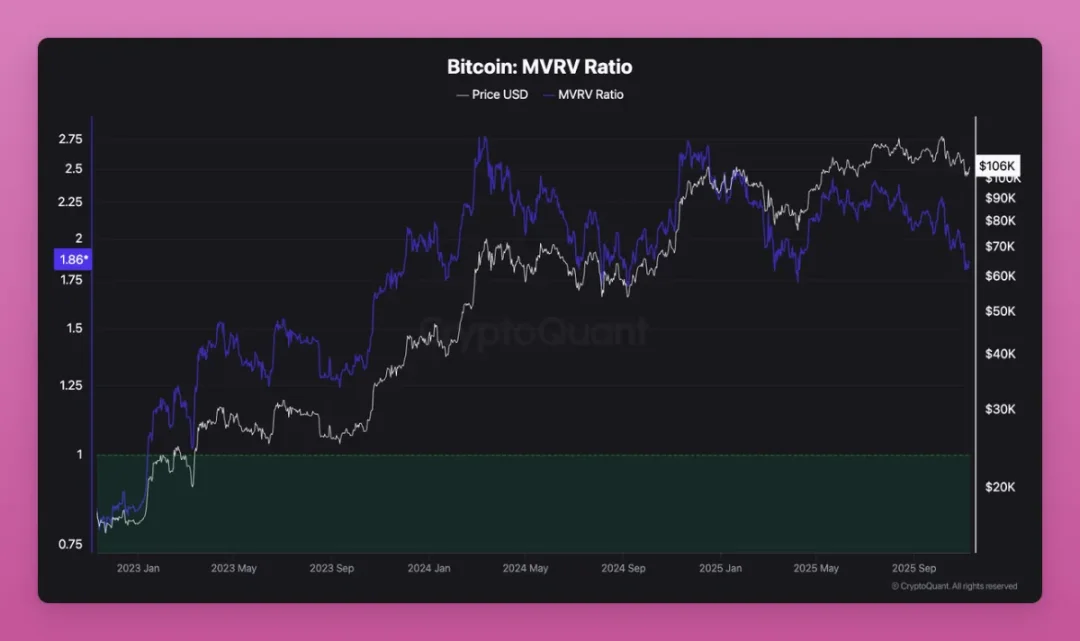

Зростання співвідношення MVRV підтверджує цю тенденцію: середня собівартість переходить від ранніх майнерів до покупців ETF і нових інституційних гравців.

На перший погляд, це може виглядати як ведмежий сигнал: кити довго отримували величезний прибуток, а нові кити зазнають паперових збитків. Поточна середня собівартість становить 108 тисяч доларів; якщо BTC залишиться слабким, нові кити можуть вирішити продавати.

Однак зростання MVRV насправді свідчить про розширення розподілу власності та зрілість ринку. Bitcoin переходить від небагатьох власників із наднизькою собівартістю до більш розподіленого володіння з вищою собівартістю, що по суті є бичачим сигналом.

А що чекає альткоїни?

Гра Ethereum

BTC вже переміг, але що з ETH? Чи можемо ми спостерігати таку ж велику ротацію на ETH?

Хоча відставання ціни ETH частково можна пояснити цим, на перший погляд, ETH також успішний: обидва мають ETF, DAT і інституційну увагу (хоча й різної природи). Дані свідчать, що ETH перебуває на подібному перехідному етапі, просто процес ще раніше і складніший.

Фактично, за одним ключовим показником ETH швидко наближається до BTC: близько 11% ETH належить DAT і ETF…

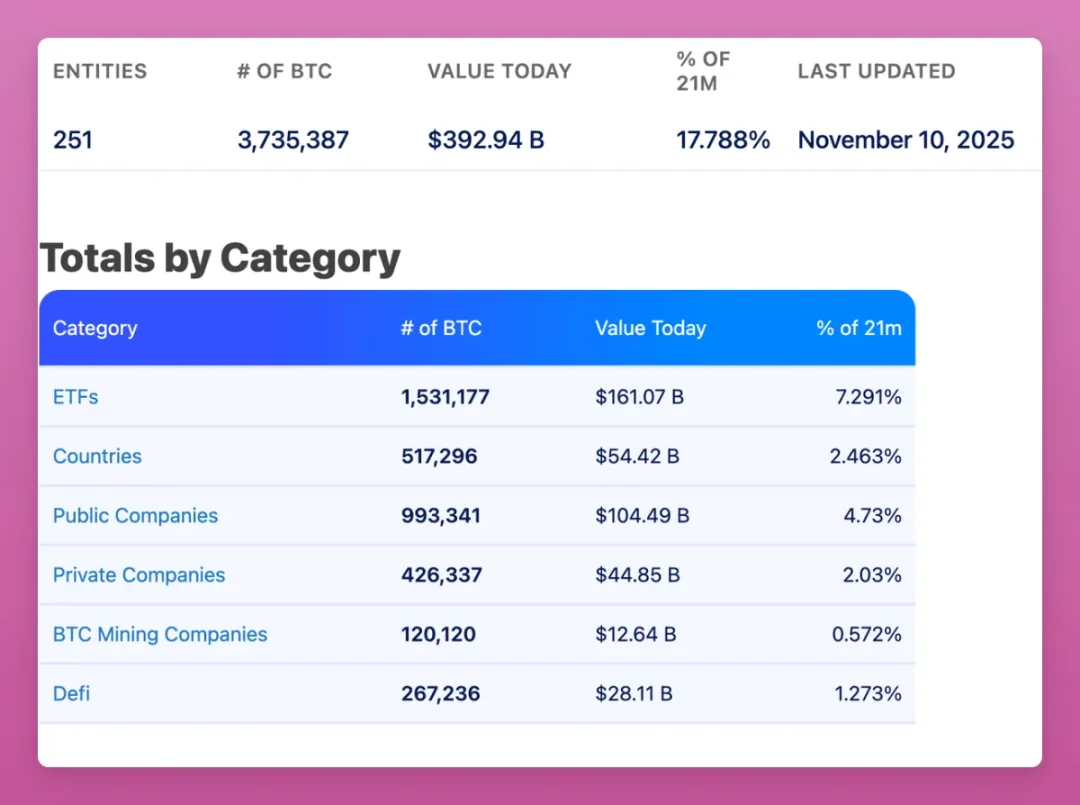

У BTC 17,8% належить спотовим ETF і великим скарбницям. З огляду на постійні покупки Saylor, темпи наздоганяння ETH вражають.

Ми намагалися перевірити, чи відбувається у ETH також передача від старих китів до нових, але через модель обліку ETH (відмінну від UTXO-моделі Bitcoin) отримати ефективні дані складно.

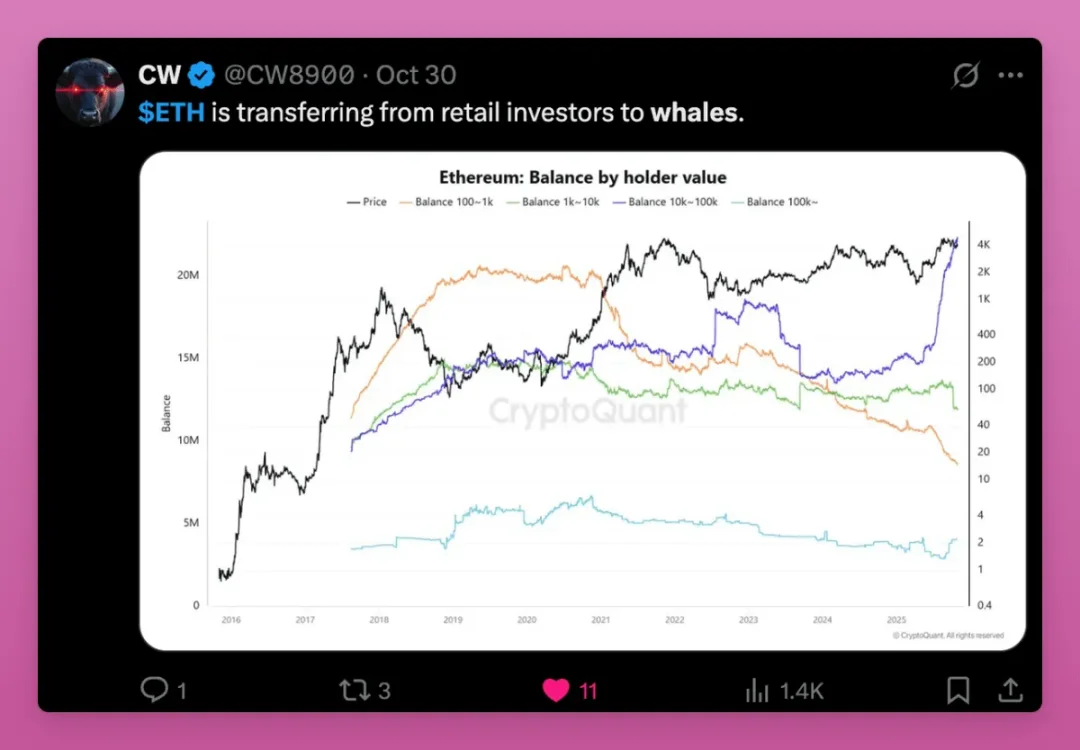

Ключова різниця в тому, що у ETH передача йде від роздрібних інвесторів до китів, а у BTC — від старих китів до нових.

Наступний графік наочно показує тенденцію передачі власності ETH від роздрібних інвесторів до китів.

Реалізована ціна великих гаманців (які мають 100 тисяч+ ETH) різко зростає, що свідчить про те, що нові кити купують за вищою ціною, а роздрібні інвестори продовжують продавати. Криві собівартості різних типів гаманців (помаранчева, зелена, фіолетова) зближуються, що означає, що старі дешеві токени вже перейшли до нових власників.

Таке перезавантаження собівартості зазвичай відбувається наприкінці циклу накопичення і перед ціновим проривом, структурно підтверджуючи, що пропозиція ETH стає більш концентрованою та стійкою.

Перспективи ETH

Логіка цієї ротації базується на:

-

Популяризації стейблкоїнів і токенізації активів

-

Запуску стейкінгових ETF

-

Впровадженні інституційних застосувань

Це стимулює китів і фонди до постійного накопичення, а роздрібні інвестори, які сприймають ETH як «інструмент для оплати газу» і під тиском нових ланцюгів, втрачають віру.

Кити розглядають ETH як дохідний актив і заставу, тримаючи його для довгострокового ончейн-доходу. Коли BTC вже закріпився, а ETH ще перебуває у сірій зоні, кити першими займають інституційні канали входу.

Комбінація ETF+DAT робить структуру володіння ETH більш інституційною, але чи це гарантує довгострокове зростання — питання відкрите. Найбільша загроза — кейс, коли ETHZilla продав ETH для викупу акцій; це не причина для паніки, але вже створено небезпечний прецедент.

Загалом, ETH все ще відповідає теорії ротації, просто через складнішу структуру власників, ширші сценарії використання (наприклад, через ліквідний стейкінг токени концентруються у великих гаманцях), а також більш активну ончейн-діяльність, ротація менш очевидна, ніж у Bitcoin.

Наступ Solana

Аналізувати позицію Solana у цій ротації особливо складно (навіть ідентифікувати командні гаманці важко), але певні тенденції простежуються:

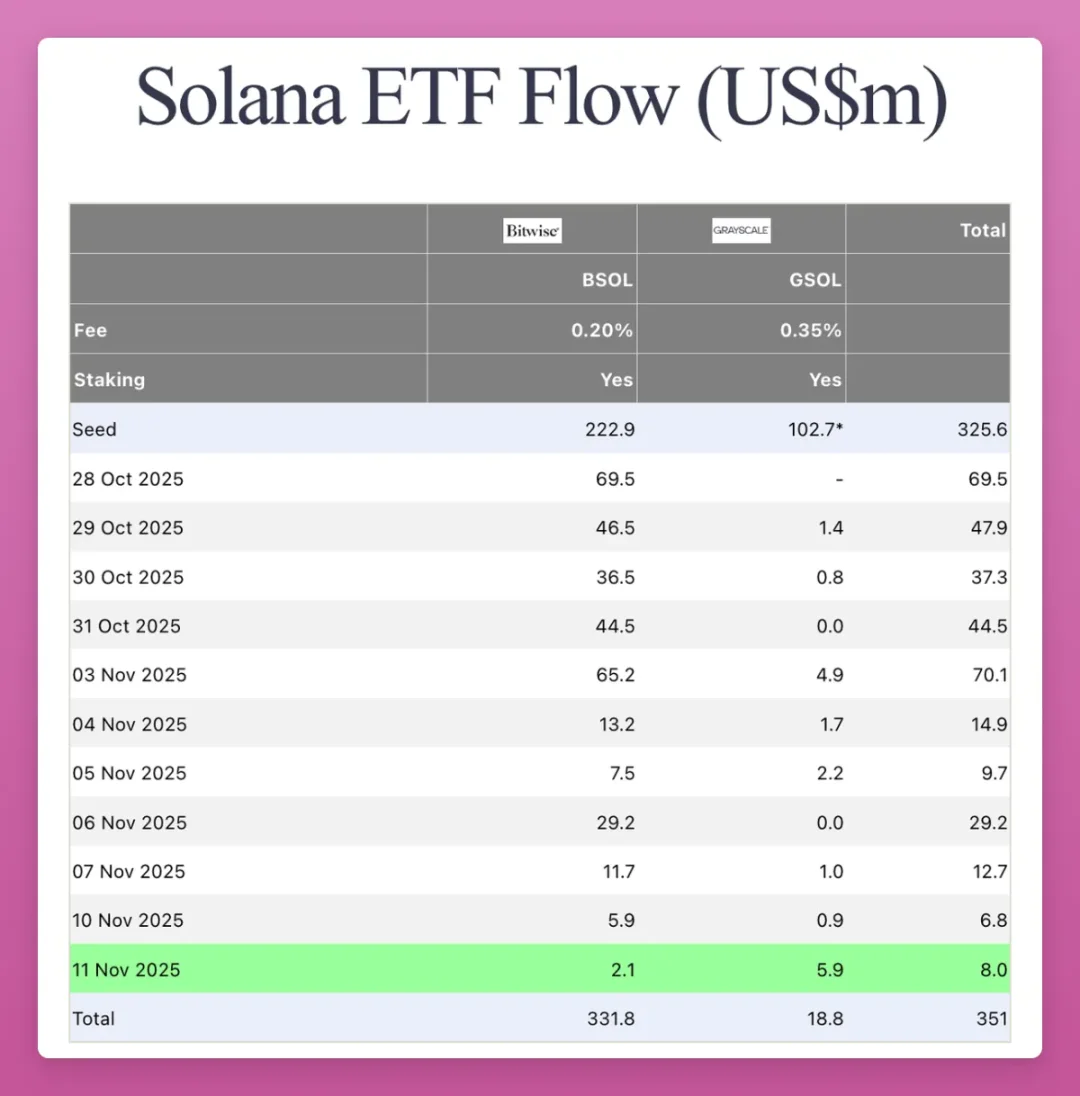

Solana повторює процес інституціоналізації Ethereum. Минулого місяця американський спотовий ETF тихо вийшов на ринок, не викликавши ажіотажу, хоча його загальний обсяг лише 351 мільйон доларів, але він стабільно отримує щоденні чисті притоки.

Ранні інвестиції DAT у SOL також вражають:

2,9% циркулюючого SOL (вартістю 2.5 billions доларів) вже належить DAT. Таким чином, Solana вже створила традиційну фінансову інфраструктуру, подібну до BTC/ETH (регульовані фонди + корпоративні скарбниці), лише масштаби поки менші.

Хоча ончейн-дані хаотичні, а пропозиція все ще зосереджена у ранніх командах і венчурних фондах, через ETF/скарбниці токени стабільно переходять до нових інституційних покупців. Велика ротація вже дісталася до Solana, просто із запізненням на один цикл.

Порівняно з BTC та ETH, де ротація наближається до завершення і ціни ось-ось вибухнуть, прогноз для SOL виглядає навіть більш визначеним.

Майбутній напрямок

Коли BTC першим досягає зрілості, ETH відстає, а SOL ще потребує часу, на якому етапі циклу ми знаходимося?

У попередніх циклах логіка була простою: BTC лідирує → ETH підтягується → ефект багатства поширюється на альткоїни з малою капіталізацією.

Цього разу цикл застряг на стадії BTC: навіть якщо BTC різко зростає, старі кити або переходять у ETF, або виходять у фіат, і ефекту багатства більше немає — лише спадщина FTX і нескінченна консолідація.

Альткоїни вже відмовилися від боротьби з BTC за статус «валюти» і зосередилися на утилітарній цінності, прибутковості та спекулятивному потенціалі, але більшість із них буде знищено.

Сфери, які виживуть, включають:

-

Публічні ланцюги з реальною екосистемою: Ethereum, Solana та кілька перспективних проєктів

-

Продукти, що генерують грошовий потік і повертають цінність

-

Активи з незамінним попитом (наприклад, ZEC)

-

Інфраструктура, що захоплює комісії та трафік

-

Стейблкоїни та напрямок реальних активів

-

Постійні криптонативні інновації

Усі інші проєкти зрештою зникнуть у шумі.

Запуск fee switch на Uniswap є знаковою подією: хоча це не перша така ініціатива, цей крок змушує всі DeFi-протоколи ділитися прибутком із власниками токенів, і вже половина з топ-10 кредитних протоколів впровадила розподіл прибутку.

DAO еволюціонують у ончейн-компанії, а цінність токенів залежатиме від їхньої здатності створювати та перерозподіляти прибуток — це і стане основним полем битви наступної ротації.