Торгові стратегії: детальний аналіз причин краху xUSD

Правило «високий ризик — висока винагорода» завжди діє, але щоб використовувати його, потрібно справді розуміти ризики.

Оригінальний автор: Trading Strategy

Переклад: BlockBeats

Редакційна примітка: крах xUSD став гучним дзвінком для всього світу DeFi. У цій статті детально аналізується, як Stream Finance, використовуючи непрозорі механізми, екстремальні операції з кредитним плечем і пріоритети ліквідації, порушив основний дух DeFi. Також розглядається, як галузь може забезпечити спрямування капіталу до дійсно відповідальних, прозорих і стійких проектів, зокрема шляхом впровадження суворішої системи оцінки технічних ризиків скарбниць.

Фальшива нейтральна стратегія

Stream xUSD — це «токенізований хедж-фонд», замаскований під DeFi-стейблкоїн, який заявляє про свою «дельта-нейтральну» стратегію. Однак нещодавно Stream опинився у стані неплатоспроможності після низки підозрілих операцій.

За останні п’ять років кілька проектів намагалися реалізувати подібну модель — генерувати дохід за допомогою так званих «нейтральних стратегій прибутку» для створення початкової ліквідності для власних токенів. Серед успішних прикладів — MakerDAO, Frax, Ohm, Aave, Ethena тощо.

На відміну від цих відносно «більш справжніх» DeFi-проектів, Stream серйозно бракує прозорості у розкритті стратегій та позицій. З оголошених 500 мільйонів доларів TVL лише близько 150 мільйонів доларів можна було відстежити на ончейн-платформах (наприклад, DeBank). Згодом з’ясувалося, що Stream фактично інвестував частину коштів у позаланцюгові власні торгові стратегії, деякі з яких були ліквідовані, що призвело до втрати близько 100 мільйонів доларів.

За даними @CCNDotComNews, хакерська атака на Balancer DEX на 120 мільйонів доларів цього понеділка не пов’язана з крахом Stream.

За чутками (які неможливо підтвердити, оскільки Stream не розкриває конкретної інформації), частина втрат пов’язана зі стратегією позаланцюгового «продажу волатильності» (selling volatility).

У кількісних фінансах «продаж волатильності» (також відомий як short volatility або short vol) — це стратегія, що приносить прибуток, коли ринкова волатильність знижується або залишається стабільною. Логіка полягає в тому, що коли ціна базового активу мало змінюється, вартість опціонів зменшується або зникає, а продавець зберігає премію як прибуток.

Однак ця стратегія надзвичайно ризикована — якщо на ринку відбувається різкий стрибок волатильності, продавець може зазнати величезних збитків. Цей ризик часто описують як «піднімати монети перед паровим катком».

Системний крах

10 жовтня (UTC+8 — 11 жовтня), у так звану «червону п’ятницю», я став свідком різкого стрибка волатильності.

Системний ризик кредитного плеча накопичувався на крипторинку вже давно, а спусковим гачком стала ринкова істерія навколо Трампа у 2025 році. Коли Трамп у п’ятницю, 10 жовтня, оголосив про нову тарифну політику, всі ринки охопила паніка, яка швидко поширилася і на криптовалютний ринок.

У паніці перемагає той, хто перший — тому всі почали продавати ліквідні активи, що спричинило ланцюгові ліквідації.

Через довготривале накопичення ризику кредитного плеча системний рівень кредитного плеча досяг максимуму, а глибини ринку безстрокових контрактів було недостатньо для плавного закриття всіх позицій. У такій ситуації спрацював механізм автоматичного зниження кредитного плеча (ADL), який почав «соціалізувати» частину збитків, розподіляючи їх серед трейдерів, що залишилися у прибутку.

Це ще більше спотворило вже й так хаотичну ринкову структуру.

Волатильність, викликана цією подією, стала безпрецедентною для крипторинку за останнє десятиліття. Подібне падіння вже траплялося на початку 2016 року, але тоді ринкових даних було мало. Тому більшість сучасних алгоритмічних трейдерів розробляють стратегії, спираючись на дані останніх років зі «стабільною волатильністю».

Через відсутність історичних прикладів такої різкої волатильності навіть легкі позиції з кредитним плечем у 2 рази були повністю ліквідовані під час цієї хвилі.

Після «червоної п’ятниці» першим «трупом», що сплив на поверхню, став Stream.

Визначення «дельта-нейтрального фонду» таке: теоретично він не може втрачати гроші.

Якщо фонд втрачає гроші, за визначенням, це вже не дельта-нейтральний фонд.

Stream постійно заявляв, що він дельта-нейтральний фонд, але насправді таємно інвестував кошти у непрозорі позаланцюгові стратегії.

Звісно, «дельта-нейтральність» — це не абсолютна межа, але, як показав досвід, багато експертів вважають, що ризики стратегії Stream були надто високими, щоб вважатися справжньою нейтральністю — адже у разі невдачі наслідки були б катастрофічними. І це справді сталося.

Коли Stream втратив основний капітал у цих ризикованих угодах, він одразу опинився у стані неплатоспроможності.

У DeFi ризик — це норма, втратити трохи грошей — не страшно.

Якщо ви можете повернути 100% основного капіталу, навіть 10% просідання не є критичним, особливо якщо ваша річна дохідність становить 15%.

Але у випадку Stream проблема в тому, що він не лише використовував ризикові стратегії, а й застосовував «циклічне кредитування» з використанням іншого стейблкоїн-протоколу Elixir, що максимально підвищило ризики.

Хаотична ризикова експозиція

Циклічне кредитування — це стратегія прибуткового фармінгу з кредитним плечем на ринку DeFi. Вона полягає у багаторазовому використанні вже внесеного забезпечення для отримання позик — зазвичай позичені активи використовуються як додаткове забезпечення — щоб збільшити експозицію до ставок, винагород за ліквідність або інших доходів від протоколів (наприклад, Aave, Compound чи Euler). Це створює «цикл», який дозволяє збільшити ефективно вкладений капітал без додаткових зовнішніх коштів, по суті, користувач позичає у себе і знову вносить у протокол.

Гаманець Stream xUSD володіє 60% циркулюючого xUSD, і всі вони використовуються з кредитним плечем.

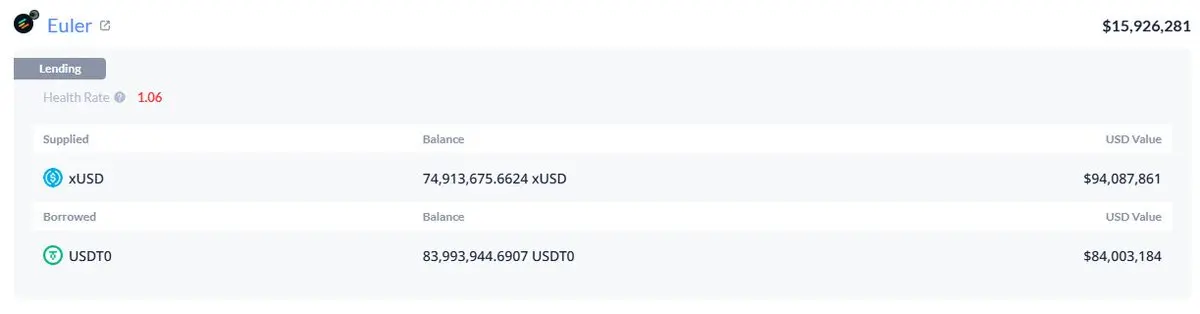

Оскільки кошти різних продуктів Stream змішуються, ми не можемо точно знати, скільки з них отримано шляхом циклічного кредитування. Але відомо, що серед них є позиція на 95 мільйонів доларів у Plasma Euler.

Найбільші ризикові експозиції xUSD включають:

mHYPE (його буфер ліквідності, схоже, порожній).

RLP (цифри на сторінці прозорості не збігаються з даними гаманця, і на Binance відображається від’ємний баланс у 25 мільйонів доларів).

Пояснення ризикової експозиції xUSD

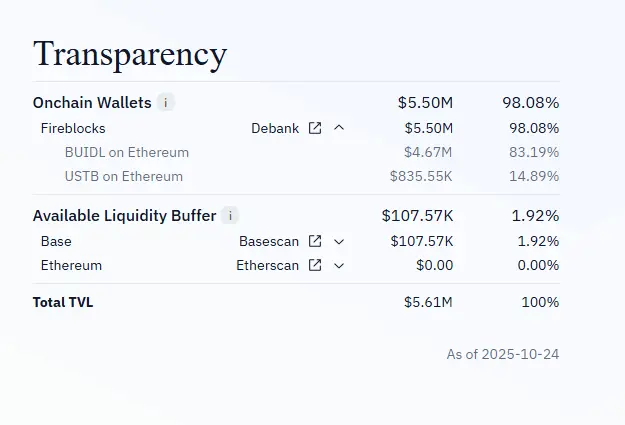

Інші помітні ризикові експозиції — це інвестиції в інші прибуткові токени, наприклад rUSD. Близько 30% забезпечення rUSD — це власний rUSD.

Також є deUSD, у якого 30% забезпечення — це mF-ONE.

Більшість активів mF-ONE знаходяться поза ланцюгом, заявлено про 16 мільйонів доларів «буфера ліквідності», але ці кошти на 100% розміщені у mTBILL.

У mTBILL бракує близько 15 мільйонів доларів, але його «буфер ліквідності» становить лише 100 тисяч доларів, а ще 5 мільйонів доларів знаходяться у BUIDL.

Доказ прозорості xUSD

Ще гірше, що Elixir також заявляє про «пріоритет ліквідації» у позаланцюговому протоколі — тобто, якщо Stream зрештою збанкрутує, Elixir зможе першочергово повернути основний капітал, а інші DeFi-користувачі, які інвестували у Stream, отримають менше або взагалі нічого.

Офіційна заява Elixir

Через крайню непрозорість Stream, поєднання циклічного кредитного плеча та приватних торгових стратегій, ми фактично не знаємо, яких саме втрат зазнали звичайні користувачі. Наразі ціна стейблкоїна Stream xUSD впала до 0,6 долара за 1 долар.

Ще більше обурює те, що про все це інвесторів не попередили заздалегідь. Багато користувачів зараз шалено злі на Stream та Elixir — вони не лише втратили гроші, а й дізналися, що збитки були «соціалізовані», дозволивши багатим з Уолл-стріт, які вийшли раніше, зберегти свої прибутки.

Ця подія також вплинула на інші кредитні протоколи та їхніх керуючих активами:

«Всі, хто думав, що бере позику під заставу на Euler, насправді займалися необезпеченим кредитуванням через посередника». — Rob з InfiniFi

Крім того, оскільки Stream не має публічних ончейн-даних і не розкриває свої позиції та прибутки/збитки, після цієї події користувачі почали підозрювати, що він міг використовувати прибуток користувачів для управління командою чи внутрішніх потреб.

Стейкери Stream xUSD покладаються на дані «оракула», які надає сам проект, для розрахунку прибутку, але ці дані не можуть бути перевірені третьою стороною, і немає жодного способу переконатися, що розрахунки точні та справедливі.

Вихід: технічна оцінка ризиків скарбниць

Як вирішити цю проблему?

Подібних до Stream випадків можна було б повністю уникнути — особливо у такій молодій галузі, як DeFi.

Правило «високий ризик — високий прибуток» завжди діє, але для його застосування потрібно дійсно розуміти ризики.

Не всі ризики однакові, деякі з них абсолютно непотрібні.

Фактично, на ринку існують авторитетні агрегатори прибутку, кредитні або «хедж-фонди у формі стейблкоїнів», які відносно прозорі щодо ризиків, стратегій і позицій.

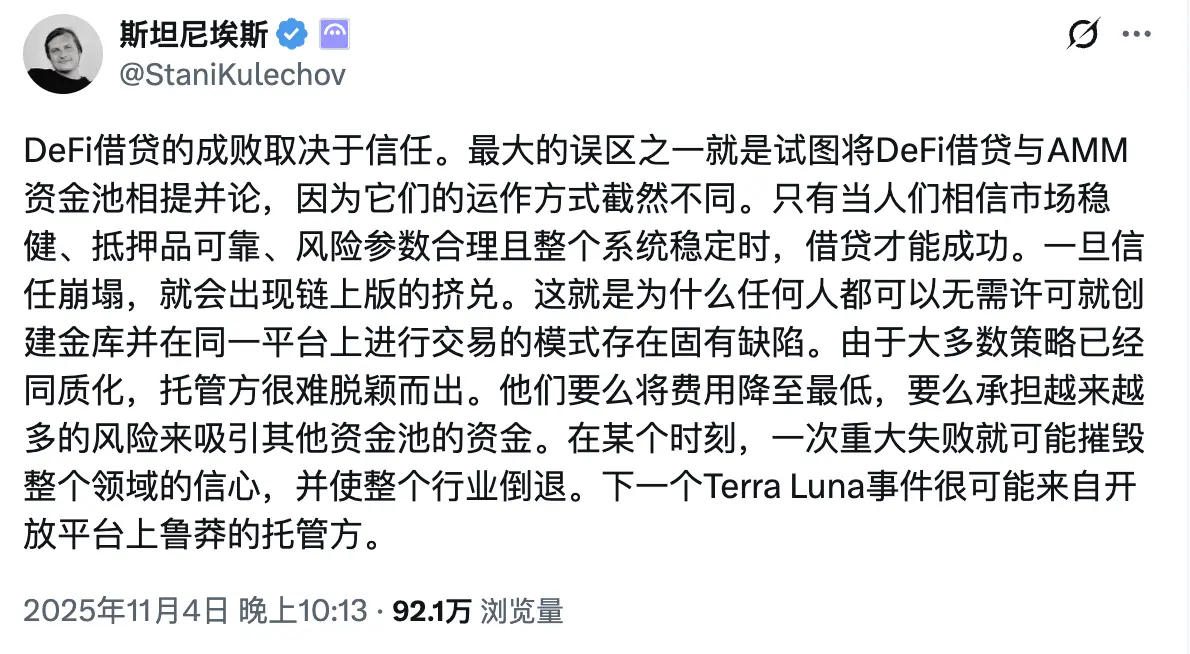

Засновник Aave @StaniKulechov обговорював механізм «кураторів» DeFi-протоколів і моменти, коли виникає надмірний ризик:

Щоб ринок міг чітко розрізняти «хороші скарбниці» і «погані скарбниці», команда Trading Strategy у своєму останньому звіті DeFi Vault запровадила новий показник: технічна оцінка ризиків скарбниці (Vault Technical Risk Score).

Під «технічним ризиком» мається на увазі ймовірність втрати коштів у DeFi-скарбниці через неправильну технічну реалізацію.

Рамка технічної оцінки ризиків скарбниць надає інтуїтивний інструмент для класифікації DeFi-скарбниць на високоризикові та низькоризикові.

Приклад критеріїв оцінки технічних ризиків скарбниці

Ця система оцінювання не усуває ринкові ризики (наприклад, торгові помилки, ризики передачі тощо),

але дозволяє третім сторонам незалежно оцінювати та кількісно визначати ці ризики, даючи користувачам чіткіше уявлення про їхню ризикову експозицію.

Коли користувачі DeFi отримують більш повну та прозору інформацію, капітал природно спрямовується до відповідальних, регульованих і стійких проектів.

Таким чином, подібні до Stream випадки у майбутньому траплятимуться рідше.

« Оригінальне посилання »

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

XRP може стати великим переможцем у міру зміни глобального циклу ліквідності

Аналіз ціни Bitcoin: ключові рівні для спостереження та сигнали ротації альткоїнів

Прогноз ціни Aptos на 2025 рік: чи зможе APT повторити вибухове зростання ICP із зони $3?