Шлях Hyperliquid (друга частина): Проростання

Chainfeeds Вступ:

Активи на HyperEVM досі залишаються каналом реемісії HYPE, і до становлення незалежної екосистеми ще далеко.

Джерело статті:

Автор статті:

佐爷

Думка:

佐爷: Hyperliquid об'єднується з маркет-мейкерами, щоб забезпечити початкову ліквідність для HyperCore, але все це базується на очікуваннях щодо $HYPE — маркет-мейкери обмінюють токени на довгостроковий розподіл прибутку. Розширення вузлів HyperBFT відбувається шляхом обміну активів, тобто фонд поступово передає частки токенів вузлам маркет-мейкерів, щоб пов'язати їхні інтереси з довгостроковими зобов'язаннями. Таким чином, $HYPE стає основним зобов'язанням Hyperliquid, яке має одночасно задовольняти потреби маркет-мейкерів, HLP та власників токенів. Однак ці три сторони мають різні інтереси: якщо ціна $HYPE довго залишається на місці, роздрібні інвестори продаватимуть, що призведе до збитків маркет-мейкерів; якщо ціна різко зросте, це може викликати фіксацію прибутку великими гравцями та системні ризики. Тому команда вирішила утримувати $HYPE у діапазоні близько $50, що зберігає потенціал для зростання, але водночас має низький ризик падіння в умовах ведмежого ринку. Стратегія Hyperliquid полягає не у прямому продажі ліквідності, а у її пакуванні як безпечного активу для здобуття довіри та зобов'язань вузлів. Така логіка продажу, орієнтована на безпеку, стала важливим перехідним етапом перед запуском HyperEVM і заклала основу для майбутньої токеноміки. Після успішного відтворення ліквідності CEX у HyperCore, Hyperliquid почав будувати відкриту архітектуру публічного ланцюга, щоб $HYPE перестав бути лише стимулюючим токеном, а поступово набував реальних сценаріїв використання. Однак, згідно з даними App Capital, потоки капіталу на HyperEVM досі переважно походять від реемісії $HYPE та похідних активів, і екосистема ще не сформувала незалежний внутрішній цикл. LST, кредитування та дохідні протоколи здебільшого обертаються навколо $HYPE, а такі нейтральні базові інфраструктури, як DEX, не можуть набрати обсягу. Наприклад, Kinetiq — це своєрідний ончейн-реемітент, який розвиває бізнес LST, кредитування та стейблкоїнів шляхом обгортання $HYPE, а також бере участь у розподілі доходу протоколу як вузол HyperBFT. Для порівняння, основний DEX HyperEVM — HyperSwap має TVL лише близько 44 мільйонів доларів, що значно поступається рівню ліквідності провідних публічних ланцюгів. Це означає, що HyperEVM наразі все ще є важелем для $HYPE, а не незалежною екосистемою. Щоб Hyperliquid зміг повторити відкритий ріст Ethereum, $HYPE має перейти від підтримки викупу до реального споживання, тобто формувати позитивний цикл через використання протоколу та торгову активність, інакше взаємозв'язок між токеном і ліквідністю залишиться односторонньою залежністю. Пропозиція HIP-3 та CoreWriter System, запущені Hyperliquid, створюють ціннісний міст між HyperEVM і HyperCore. HIP-3 дозволяє користувачам створювати власні ринки контрактів на HyperCore, включаючи ринки прогнозів, форекс і опціони, причому кожен проєкт повинен внести заставу у 500 тисяч $HYPE. Зовні це виглядає як децентралізований аукціонний механізм, але насправді через систему CoreWriter встановлюється циклічний важільний зв'язок між HyperEVM і HyperCore — тобто $HYPE, що генерується в екосистемі, повертається до HyperCore, викликаючи фактичну дефляцію. Краудфандингова модель, ініційована Kinetiq, ще більше підсилює цей цикл: проєкти збирають кошти для участі в аукціоні, після розгортання мають сплачувати комісії у $HYPE і ділитися 50% доходу з Hyperliquid; у разі порушень заставлений $HYPE конфіскується. Таким чином, торгові дії на HyperEVM зрештою перетворюються на підтримку вартості HyperCore. Можна сказати, що Hyperliquid за допомогою відкритого доступу та обов'язкового стейкінгу реалізував замкнуте підсилення вартості токена. HIP-3 не лише переосмислив економічну модель $HYPE, а й ознаменував перехід Hyperliquid від єдиної системи матчінгу до гібриду публічного ланцюга та біржі, закладаючи структурну основу для перетворення на наступну платформу на кшталт Binance.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

OpenSea планує запуск токена SEA у першому кварталі 2026 року, при цьому 50% доходу на старті буде спрямовано на викуп токенів

Генеральний директор OpenSea Девін Фінцер оголосив, що нативний токен платформи SEA буде запущено в першому кварталі 2026 року. 50% пропозиції буде виділено OG-користувачам і учасникам програми винагород OpenSea, а 50% доходу платформи піде на викуп токенів "під час запуску". Торговий хаб NFT нещодавно переосмислив себе як мульти-ланцюговий агрегатор крипто-трейдингу, з планами підтримки торгівлі perpetual futures і запуску мобільного додатку.

1,2 мільярда доларів залишили BTC ETF цього тижня, але не все втрачено для ціни Bitcoin

Понад 1.2 мільярда доларів вийшло з американських Bitcoin ETF цього тижня, коли Bitcoin впав нижче 104 тисяч доларів, але ончейн-дані показують, що довгострокові власники залишаються непохитними.

Азійські керівники об'єднують зусилля для запуску Ethereum Trust Fund на $1 млрд

Група відомих азіатських керівників у сфері криптовалют, зокрема засновник Huobi Лі Лінь, запускає траст для акумулювання Ethereum і планує залучити близько 1 мільярда доларів на фоні поточної слабкості цін.

ETH ненадовго повертає $3,900: «Зона високого ризику» залишається актуальною

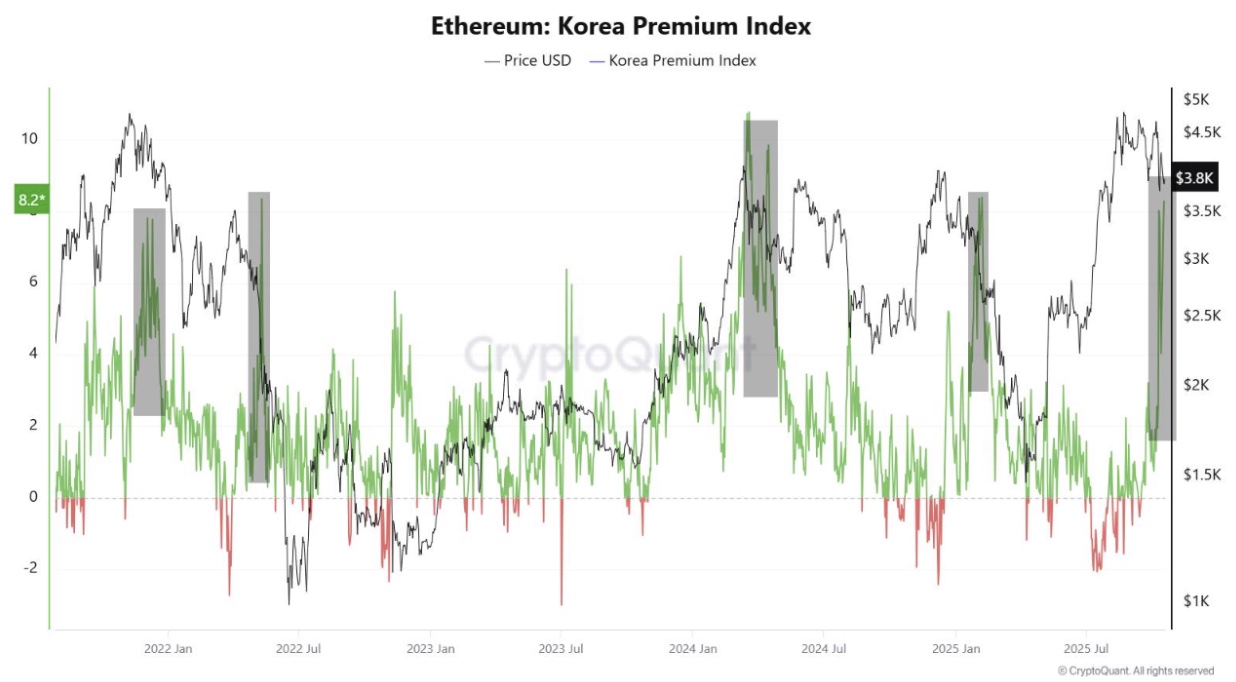

Короткострокове відновлення Ethereum вище $3,900 відбувається на тлі зростаючого попередження від Korea Premium Index.