Позитив від зниження ставок вже враховано, незабаром настане період різких коливань!

Джерело: Web3 Practitioner

Оригінальна назва: Зниження ставки відбулося, чи доречна зараз ринкова ейфорія?

У Східній восьмій зоні 18 вересня 2025 року о півночі Федеральна резервна система США, як і очікувалося, оголосила про зниження ставки на 25 базисних пунктів. Початкова реакція ринку відповідала класичним очікуванням: прибутковість держоблігацій США знизилася, долар ослаб, ризикові активи зросли. Але через годину після цього голова Федеральної резервної системи Джером Пауелл (Jerome Powell) провів прес-конференцію, і ринкова динаміка повністю змінилася — індекс долара показав V-подібне відновлення, золото різко відкотилося від історичних максимумів, акції США розділилися у динаміці, загалом ринок опинився у стані значної плутанини.

Ядро нинішньої ринкової плутанини полягає не у самому зниженні ставки на 25 базисних пунктів. Згідно з даними інструменту CME FedWatch, ймовірність такого рішення ринком оцінювалася раніше у 96%, тобто це було майже вирішено. Справжнім детонатором стала показна, але очевидно надумана "єдність" у процесі прийняття рішень щодо монетарної політики. Зокрема, єдиний голос "проти", поданий "спецпредставником" Білого дому Стівеном Міраном (Stephen Miran), став тріщиною, яка пробила ілюзію "незалежності" Федеральної резервної системи як ключової інституції традиційної фінансової системи, і несподівано надала нову ціннісну підтримку такому децентралізованому активу, як bitcoin.

1. Поворот до "залежності від даних": логіка необхідності зниження ставки

Перш ніж аналізувати особливості цього засідання, слід чітко визначити основний мотив запуску політики пом'якшення Федеральною резервною системою — ринок праці вже подав чіткі сигнали ризику.

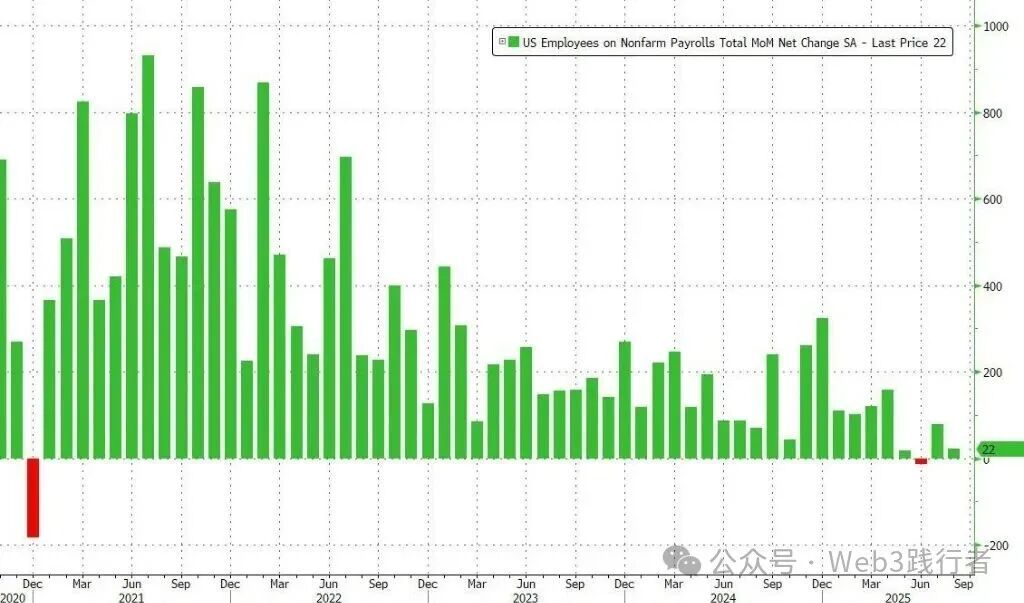

За даними Міністерства праці США, за три місяці до серпня 2025 року середньомісячний приріст робочих місць у несільськогосподарському секторі США становив лише близько 29 тисяч — це найнижчий рівень з 2010 року (за винятком періоду пандемії). Глибші показники ринку праці також під тиском: кількість первинних заявок на допомогу з безробіття зросла до майже чотирирічного максимуму, а кількість довгостроково безробітних (період безробіття понад 26 тижнів) досягла найвищого рівня з листопада 2021 року. Насправді, ще наприкінці серпня 2025 року на щорічній зустрічі центральних банків у Джексон-Хоулі Пауелл вже сигналізував, чітко зазначивши, що "ризики для ринку праці зростають", що означає явний перехід фокусу політики Федеральної резервної системи з "боротьби з інфляцією" на "забезпечення повної зайнятості".

Хоча ринок загалом сприймає це зниження ставки як чіткий крок до "голубиної" політики Федеральної резервної системи, наявність трьох основних невизначеностей робить вплив цього засідання значно більшим за звичайне коригування монетарної політики, штовхаючи ринок у складну ситуацію.

2. Три основні невизначеності: непевність політичного курсу та політичне втручання

(1) Перша невизначеність: розділений Dot Plot і нечіткий шлях зниження ставки

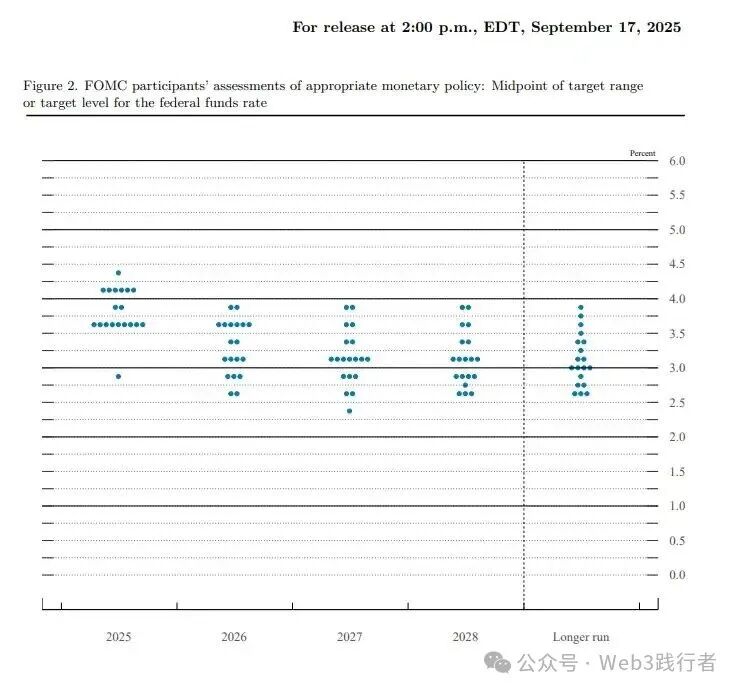

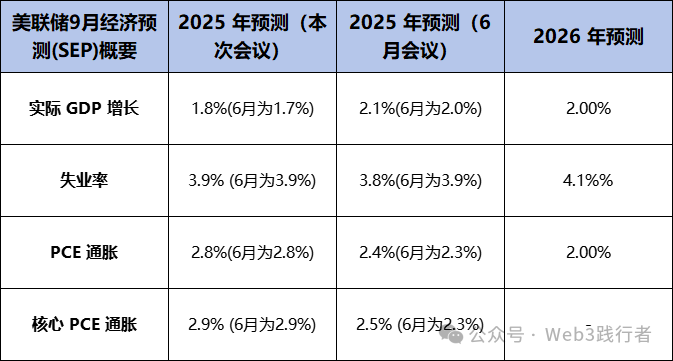

Головна увага ринку зосереджена на питанні: "Скільки разів Федеральна резервна система знизить ставку до кінця року?" Оскільки зниження на 25 базисних пунктів вже повністю враховано ринком, "Dot Plot" (графік прогнозів щодо майбутньої ставки) став ключовим орієнтиром. На перший погляд, медіана Dot Plot показує, що керівники Федеральної резервної системи очікують ще два зниження ставки у 2025 році, загалом на 50 базисних пунктів, що начебто дає чіткий напрямок.

Однак глибший аналіз показує серйозні розбіжності серед керівництва: з 19 членів комітету, 9 підтримують ще два зниження ставки до кінця року, ще 9 вважають, що максимум можливе лише одне зниження, а деякі навіть виступають за підвищення ставки; ще більш радикальний прогноз (ринок вважає, що він належить Мірану) передбачає зниження ставки на 125 базисних пунктів до кінця року. Економісти Goldman Sachs раніше попереджали, що навіть якщо Dot Plot вказує на два зниження, ринкові очікування щодо "незначних розбіжностей у керівництві" є надто оптимістичними. Така явна розбіжність у прогнозах значно знижує ефективність Dot Plot як орієнтира політики.

Офіційна невизначеність політичних сигналів різко контрастує з агресивним ринковим ціноутворенням. За даними ф'ючерсів на ставки CME, після завершення засідання трейдери швидко підвищили ймовірність подальших знижень ставки у жовтні та грудні 2025 року до понад 70%. Це означає, що ринок у майбутньому зіткнеться з двома можливими сценаріями: або Федеральна резервна система дотримуватиметься обережної позиції, що суперечитиме агресивним очікуванням ринку і спричинить нову хвилю волатильності; або Федеральна резервна система під тиском політики та ринку піде на поступки і розпочне несподівано м'який цикл. У будь-якому випадку, "невизначеність" залишатиметься основною темою ринку на найближчі місяці.

(2) Друга невизначеність: "балансування" Пауелла та дилема визначення політики

Зіткнувшись із внутрішніми розбіжностями та зовнішнім тиском, Пауелл визначив це зниження ставки як "операцію з управління ризиками" (risk management). Основна логіка цієї риторики — "балансування обох сторін": внутрішньо, визнаючи слабкість ринку праці, він обґрунтовує необхідність зниження ставки; зовні, наголошуючи на збереженні інфляційних ризиків, натякає на обережність у подальшому пом'якшенні, відповідаючи на агресивний тиск Білого дому.

Однак така "всеохоплююча" стратегія балансу, навпаки, призвела до "розколу у трактуванні політики" на ринку. Як зазначив Пауелл наприкінці прес-конференції, "зараз не існує безризикового шляху політики" — надмірне зниження ставки може посилити інфляцію, недостатнє — викликати невдоволення Білого дому, і ця ключова суперечність так і не була вирішена.

(3) Третя невизначеність: безпрецедентне політичне втручання та криза незалежності Федеральної резервної системи

Найбільший потенційний ризик цього засідання — це пряме втручання виконавчої влади у незалежність центрального банку — ця "слон у кімнаті" (очевидна, але навмисно ігнорована проблема) нарешті вийшла на поверхню.

Головний економічний радник Трампа Стівен Міран офіційно приступив до роботи лише за день до цього засідання FOMC і одразу отримав право голосу. Ринок загалом вважає, що це цілеспрямований крок Білого дому для просування "значного зниження ставки". Тим часом спроба Трампа звільнити члена ради Федеральної резервної системи Лізу Кук (Lisa Cook) була тимчасово заблокована судом, але відповідний судовий процес триває. Ці події не випадкові, а є чітким сигналом прямого втручання виконавчої влади у рішення центрального банку, а єдиний голос "проти" Мірана на цьому засіданні — це кінцевий прояв такого втручання.

Поки Уолл-стріт все ще переймається розбіжностями у Dot Plot та суперечливими економічними прогнозами (з одного боку зниження ставки, з іншого — підвищення прогнозу інфляції), криптовалютний ринок бачить у цьому глибшу макроісторію: 3 січня 2009 року Satoshi Nakamoto залишив у генезис-блоці bitcoin напис "The Times 03/Jan/2009 Chancellor on brink of second bailout for banks", критикуючи саме вразливість і гнучкість правил централізованої фінансової системи під час кризи.

Через шістнадцять років втручання Мірана підняло це питання з економічного на політичний рівень — коли монетарна політика найважливішого центрального банку світу більше не базується виключно на економічних даних, а прямо підпорядковується короткостроковим політичним інтересам, довгострокова кредитна основа фіатних валют підривається. На цьому тлі такі властивості bitcoin, як "код — це закон", "правила понад владу", фіксований ліміт у 21 мільйон монет, передбачуваний ритм емісії та децентралізований характер, що не піддається контролю з боку жодної окремої структури, створюють у нинішньому макрохаосі унікальний "острівець визначеності".

3. Короткострокові ризики: ринкова гра після "падіння черевика"

Хоча макрологіка підтримує довгострокову цінність bitcoin, щоб визначити, "чи варто починати ринкову ейфорію", потрібно чітко розрізняти довгострокову історію та короткострокову торгову логіку. V-подібний розворот ринку після оголошення зниження ставки якраз і підкреслює реальність короткострокових ризиків.

По-перше, це зниження ставки є "надмірно очікуваною подією" — коли ймовірність події оцінюється ринком у 96%, сама подія вже не може стати новим драйвером зростання, а навпаки, стає вікном для фіксації прибутку спекулятивним капіталом, що відповідає класичному ринковому правилу "купи на чутках, продай на новинах" (Buy the rumor, sell the news). По-друге, невизначеність "управлінської" риторики Пауелла та серйозні розбіжності у Dot Plot не дали ринку чіткого сигналу про "початок нового циклу пом'якшення", що розчарувало спекулятивних "биків", які діяли на випередження.

Динаміка ціни bitcoin ще наочніше відображає ринкову невизначеність: о 2 годині ночі 18 вересня 2025 року (UTC+8), коли було оголошено рішення, початкова реакція ринку була скоріше розчаруванням — ціна bitcoin швидко впала до близько 114,700 доларів, що є типовою ситуацією "продай на новинах"; але на відміну від золота та основних американських акцій, які продовжили падіння, у міру просування виступу Пауелла ринок побачив у ньому більш "голубині" сигнали, і bitcoin одразу розпочав V-подібне відновлення, пробивши 117,000 доларів, продемонструвавши відмінну від традиційних ризикових активів динаміку.

Це явище свідчить про те, що у короткостроковій перспективі bitcoin все ще класифікується ринком як "високобета-ризиковий актив", і його цінова волатильність тісно пов'язана з очікуваннями щодо макрорівня ліквідності. Тому у найближчій перспективі ринкова волатильність може ще більше посилитися, і будь-які дані про зайнятість або інфляцію, що суперечать основним очікуванням, можуть спричинити різке коригування ризикових активів, включаючи криптовалюти.

4. Висновок: основні моменти поза Dot Plot

Загалом, на питання "чи означає зниження ставки початок ринкової ейфорії" слід відповідати окремо з точки зору короткострокової торгівлі та довгострокової цінності:

З точки зору короткострокової торгівлі відповідь — негативна. Поточний політичний курс Федеральної резервної системи сповнений невизначеності, а позитивний ефект від першого зниження ставки вже повністю враховано, тому обережність і пильність до волатильності — більш раціональний вибір.

З точки зору довгострокового інвестування та макроісторії, ця подія — лише пролог. Кожне втручання виконавчої влади у незалежність центрального банку, кожна суперечність і боротьба у прийнятті монетарних рішень — це реальна підтримка децентралізованої фінансової системи і накопичення аргументів на користь довгострокової цінності криптоактивів. Порівняно з хаотичними розбіжностями у Dot Plot, більше уваги заслуговує "боротьба за владу" всередині Федеральної резервної системи — її кінцевий результат визначить не лише майбутнє довіри до долара, а й у значній мірі визначить ключову роль криптоактивів у наступному макроциклі.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Hyperliquid додає токен Aster ($ASTER), оскільки конкуренція в DeFi посилюється

Аналітики спільноти прогнозують прорив Shiba Inu з низхідного трикутника

BlackRock купує 1 294 BTC на суму $151,8 млн у своїй останній операції з Bitcoin

Новачок Coinmarketcap XRP Tundra пропонує потенціал прибутку 25x на попередньому продажі XRP