Голосування з управління Polkadot блокує пропозицію DOT: підсилює бичачі очікування

Спільнота Polkadot щойно схвалила встановлення обмеження на обсяг DOT, перетворивши токеноміку на дефляційну модель. Зі зростанням впровадження ця зміна може підсилити наратив про зростання ціни через дефіцит, проте стимули для стейкінгу та ризики ліквідності залишаються важливими чинниками.

Polkadot щойно активував “перемикач дефіциту”, оскільки спільнота проголосувала 81% за обмеження загальної пропозиції DOT на рівні 2.1 мільярда, фактично перетворюючи DOT на справді дефляційний актив.

Це може стати каталізатором абсолютно нової наративи, потенційно створюючи умови для прориву ціни, якщо попит зросте.

Нова токеноміка

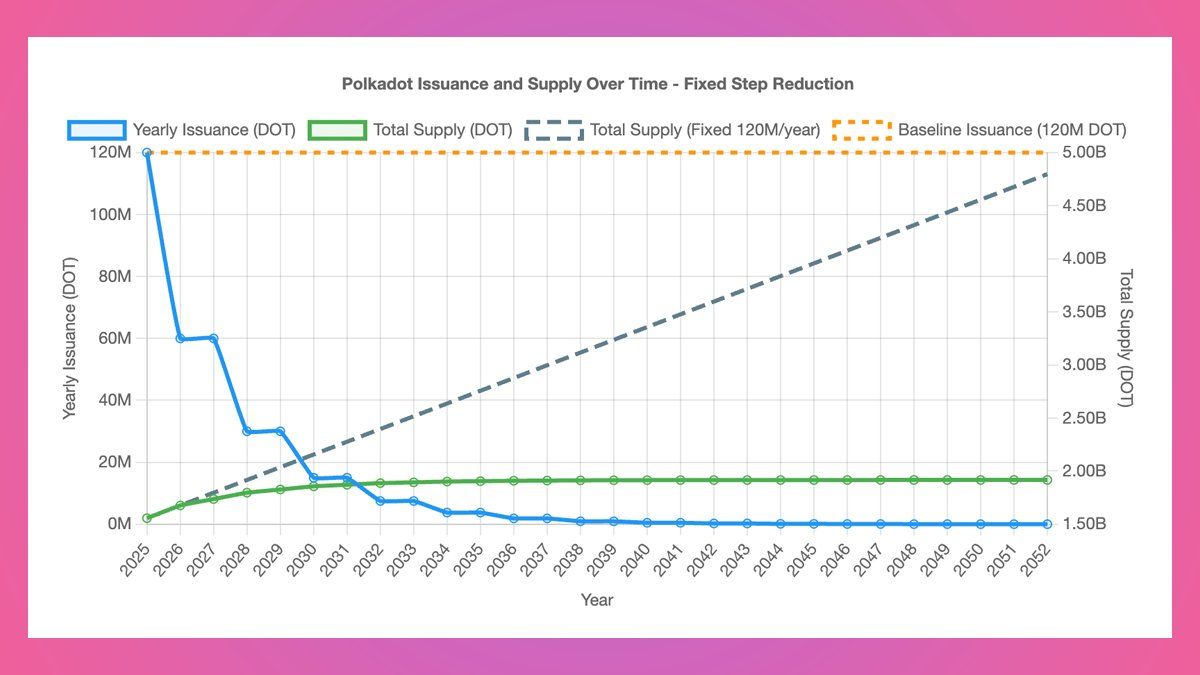

Polkadot закріпив ключову зміну монетарної політики. DAO-спільнота схвалила Референдум 1710 з підтримкою 81%, обмеживши пропозицію DOT на рівні 2.1 мільярда. Ця зміна усуває модель необмеженої емісії у 120 мільйонів DOT на рік і вводить дефляційний графік, за яким нова емісія поступово зменшуватиметься кожні два роки 14 березня.

DOT supply. Source: DOT supply.

DOT supply. Source: DOT supply. Наразі в обігу знаходиться близько 1.6 мільярда DOT, і згідно з новою токеномікою, загальна пропозиція до 2040 року досягне приблизно 1.91 мільярда DOT. Для порівняння, за попереднього темпу емісії ця цифра склала б майже 3.4 мільярда DOT.

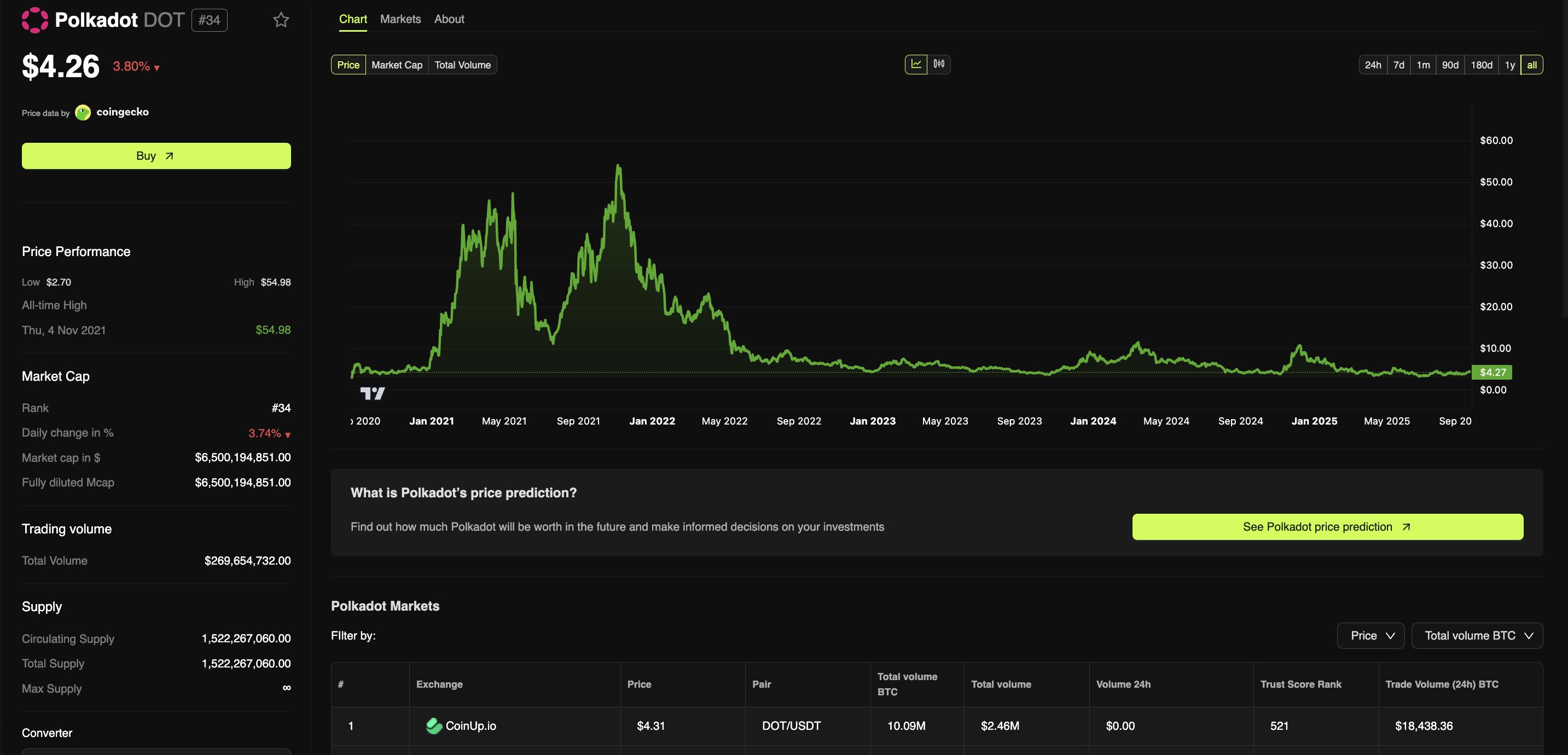

Circulating DOT supply. Source: Circulating DOT supply.

Circulating DOT supply. Source: Circulating DOT supply. Більшість членів спільноти, схоже, оптимістично налаштовані щодо цієї нової моделі токеноміки. По суті, очікується, що дефіцит позитивно вплине на ціну DOT у майбутньому.

“Цікава гра з токеномікою, цікаво подивитися, як це вплине на $DOT,” поділився один із користувачів X.

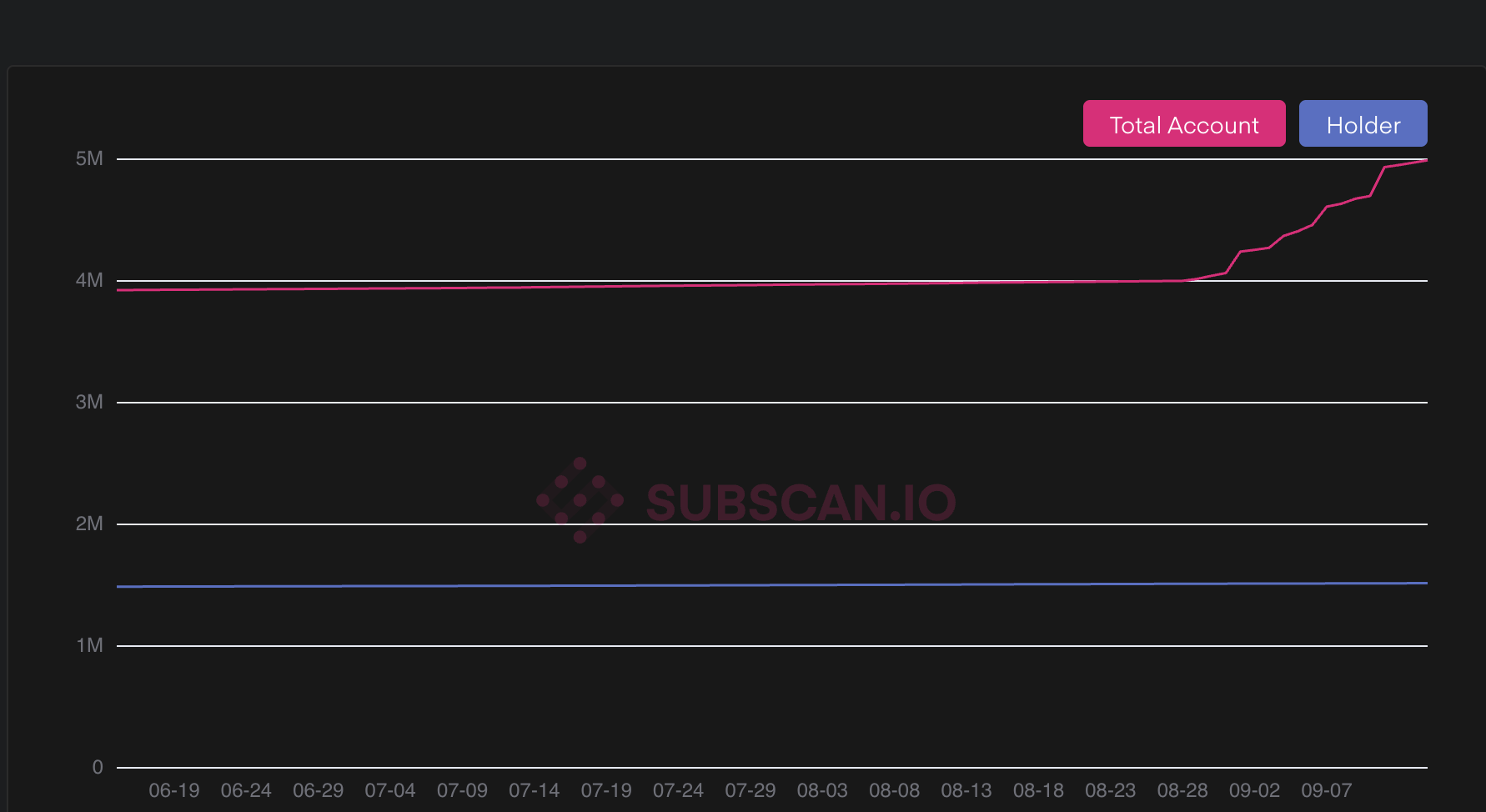

Водночас ончейн-дані показують, що кількість адрес, які тримають DOT, у вересні досягла 5 мільйонів — це найвищий рівень за всю історію. Це підкреслює зростання користувацького прийняття та очікувань, незважаючи на відставання DOT у порівнянні з іншими альткоїнами зі схожою капіталізацією.

Number of DOT-holding addresses. Source: Number of DOT-holding addresses.

Number of DOT-holding addresses. Source: Number of DOT-holding addresses. Нові ціни?

Обмеження загальної пропозиції переводить DOT з “інфляційної валюти” у “валюту з фіксованою пропозицією”. Ця зміна може створити наратив дефіциту, який історично користується попитом на ринку цифрових активів. Дефляційний тиск може посилюватися зі сповільненням зростання пропозиції, якщо попит залишиться стабільним або зростатиме завдяки стейкінгу, парачейнам та інституційному накопиченню. Цей дефляційний тиск може підтримати ціну Polkadot з часом.

Однак реальний вплив залежатиме від кількох факторів: темпу скорочення емісії, поведінки стейкерів/номінаторів, кількості DOT, заблокованих у парачейнах, та ліквідності DOT на біржах.

Одним із ключових факторів є механізм винагороди для валідаторів і номінаторів. Менша емісія означає, що винагороди за стейкінг можуть знизитися, якщо ціна DOT не зростатиме достатньо швидко, щоб компенсувати це, що може призвести до змін у поведінці стейкерів. Спільнота управління повинна ретельно збалансувати стимули для безпеки мережі зі зменшенням емісії. Цей баланс є критично важливим, щоб не послабити безпеку ланцюга Polkadot.

Схвалення нової токеноміки DOT на рівні 81% відображає сильний консенсус у сфері управління та сигналізує про зростаючу зрілість Polkadot як децентралізованої мережі. Збільшення кількості власників до 5 мільйонів підсилює думку, що спільнота залишається оптимістичною щодо екосистеми. Інвесторам слід залишатися обережними, оскільки ефект “стиснення пропозиції” вже може бути частково врахований у ціні. Короткострокова динаміка цін все ще вразлива до умов ліквідності та макроекономічних факторів.

На момент написання DOT торгується на рівні $4.19, що на 92% нижче свого історичного максимуму.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Рішення SEC щодо XRP ETF може визначити майбутнє спотових криптофондів

Рішення SEC щодо XRP ETF буде оголошене сьогодні. Схвалення може підвищити ціну XRP і залучити інституційних інвесторів. Відмова може затримати запуск регульованих крипто ETF, але залишить можливість для майбутніх переглядів. Спотові ETF пропонують простіший і регульований спосіб інвестування в XRP. Сьогодні — крайній термін SEC для схвалення спотового XRP ETF від Grayscale!

Клієнти BlackRock продають Ethereum на суму $146 мільйонів

Клієнти BlackRock продали ETH на суму $146,1 мільйона, що може свідчити про можливе інституційне ребалансування або фіксацію прибутку. Цей крок відбувається на тлі того, як Bitcoin продовжує демонструвати сильніші результати та залучати значні інституційні інвестиції в ETF. Загальний вплив BlackRock на ринок криптовалют залишається переважно зосередженим на їхніх активах у Bitcoin, які перевищують $100 мільярдів. Розпродаж розглядається як короткострокове перерозподілення, що відображає інституційну перевагу Bitcoin під час ринкової невизначеності.

Virtuals запускає новий механізм Unicorn для первинних пропозицій: які фінансові переваги?

Unicorn має на меті вирішити проблеми, що існують у правилах Genesis щодо запуску нових проєктів, і зосереджується на залученні та підтримці видатних AI-проєктів для збереження духу криптоанархізму.

The New York Times: Сім'я Трампа заробляє гроші на криптовалютах ще гірше, ніж у справі Вотергейт

Коли президенти починають випускати токени, політика перестає бути засобом управління країною і перетворюється на гру з підвищення власної ринкової капіталізації.