Ціна SOL зупинилася, незважаючи на те, що DeFi TVL Solana наближається до рекордних максимумів

DeFi-екосистема Solana демонструє вибухове зростання, наближаючись до історичних максимумів, але SOL продовжує відставати.

- DeFi TVL Solana становить $11.725 мільярда, наближаючись до історичного максимуму в січні

- Попри це, ціна SOL відстає, знаходячись далеко від січневого ATH

- DeFi-метрики свідчать, що SOL може й надалі відставати від своєї DeFi-екосистеми

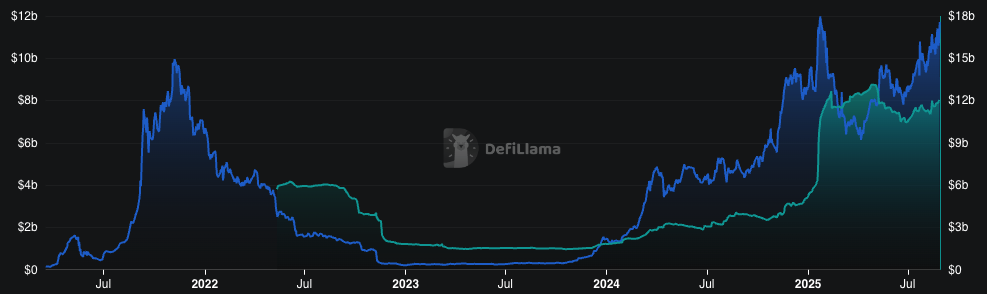

Solana (SOL) приваблює майже рекордні обсяги капіталу, але її ціна продовжує відставати. У четвер, 28 серпня, загальна заблокована вартість у DeFi на Solana досягла $11.725 мільярда, що майже відповідає рекордним показникам у січні. Водночас загальна ринкова капіталізація стейблкоїнів становила $12 мільярдів, а заблокована вартість у бриджах — $42 мільярди.

Капіталізація DeFi TVL та стейблкоїнів Solana | Джерело: DeFiLlama

Капіталізація DeFi TVL та стейблкоїнів Solana | Джерело: DeFiLlama Попри сильні метрики, ціна SOL все ще тримається близько $200, що значно нижче січневого ATH у $294.33. На той момент DeFi TVL Solana була близькою до нинішнього серпневого піку, що свідчить про початок розходження між DeFi TVL та ціною.

Чому ціна SOL відстає від своєї DeFi-екосистеми

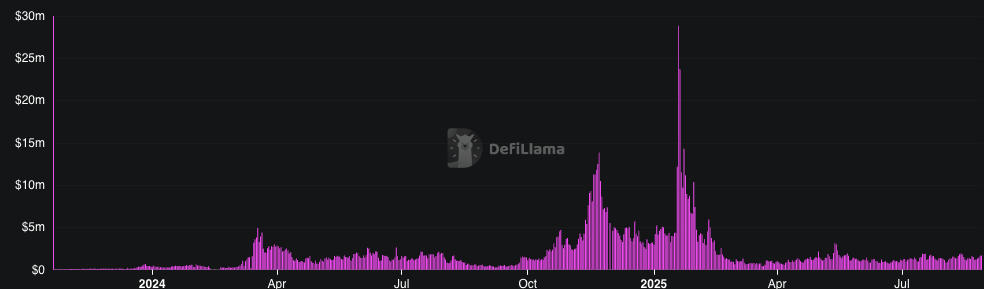

Водночас комісії, що генеруються в мережі Solana, залишаються на відносно скромному рівні — $1.68 мільйона на добу. Це далеко від рекордних $28.89 мільйона у січні. Низький дохід у мережі, ймовірно, є причиною того, чому SOL відстає від зростання своєї DeFi-екосистеми.

Комісії в мережі Solana | Джерело: DeFiLlama

Комісії в мережі Solana | Джерело: DeFiLlama Наразі значна частина активності в екосистемі Solana проходить через платформи, які віддають перевагу низьким витратам. Сюди входять DEX-агрегатори, такі як Jupiter, який забезпечує значну частину торгової активності на Solana. Для цих протоколів високий TVL означає більшу ліквідність і кращі умови для торгівлі.

Однак це не призводить до зростання доходів для мережі Solana, що є одним із ключових показників для ціни SOL. Вищий дохід означає більші винагороди за стейкінг, що робить Solana ціннішою. Завдяки підвищенню ефективності, SOL, ймовірно, й надалі відставатиме від свого DeFi TVL, принаймні до зростання комісій.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Інтерв’ю з інвестиційним менеджером VanEck: з точки зору інституційних інвесторів, чи варто зараз купувати BTC?

Підтримка на рівнях 78,000 та 70,000 доларів є гарною можливістю для входу.

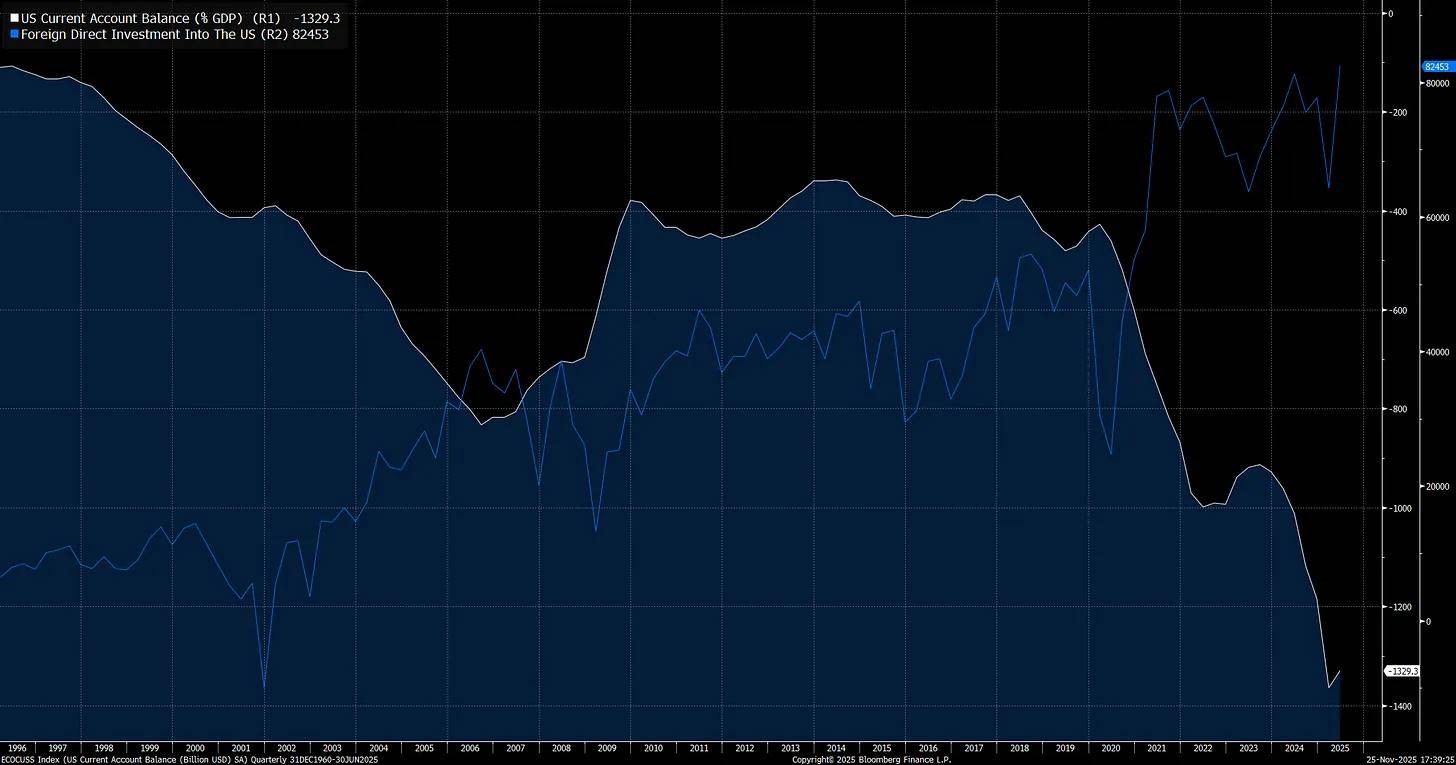

Макроекономічний звіт: як Трамп, Федеральна резервна система та торгівля можуть спричинити найбільшу ринкову волатильність в історії

Навмисна девальвація долара США у поєднанні з екстремальним транскордонним дисбалансом та надмірною оцінкою створює передумови для виникнення волатильної події.

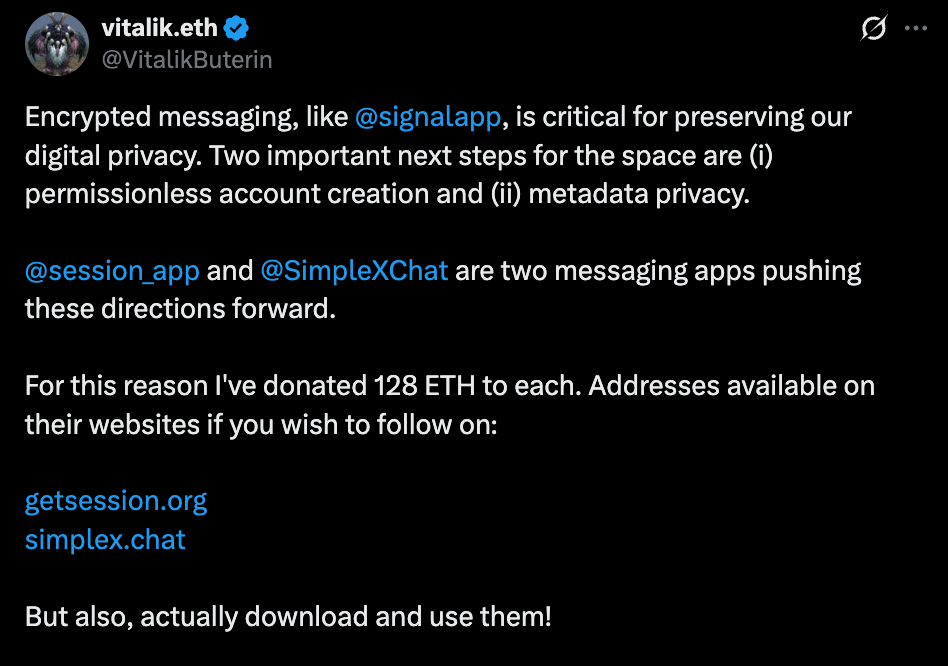

Vitalik пожертвував 256 ETH двом чат-додаткам, про які ви, ймовірно, не чули. На що ж він робить ставку?

Він чітко зазначив: обидва ці застосунки далекі від досконалості, і ще довгий шлях попереду для досягнення справжнього користувацького досвіду та безпеки.

Суперцикл ринку прогнозування