Руководство для начинающих пользователей Bitget. Тейк-профит и стоп-лосс (TP/SL) во фьючерсной торговле: введение

Обзор

● В этой статье подробно рассматриваются понятия TP/SL, когда их следует использовать, а также плюсы и минусы использования последней цены в сравнении с ценой маркировки в настройках.

● Независимо от того, являетесь ли вы новичком или опытным трейдером, TP/SL может повысить эффективность и безопасность вашей торговли.

Что такое TP/SL?

Тейк-профит (TP) относится к распространенной стратегии торговли фьючерсами , при которой пользователи закрывают свои позиции, когда цена растет или падает до заранее определенного уровня, преобразуя нереализованную прибыль в реализованную. Стоп-лосс (SL) — это стратегия, при которой пользователи закрывают свои позиции, когда цена растет или падает до определенного значения, стремясь предотвратить дальнейшие потери.

TP/SL — это базовая стратегия защиты прибыли и управления рисками. Устанавливая цену тейк-профит и стоп-лосс, трейдеры могут гарантировать себе фиксацию прибыли, когда рынок движется в их пользу, и ограничивать убытки, когда он движется против них.

Например, если вы покупаете биткоин по цене 70,000 USDT и устанавливаете TP/SL на основе значений, указанных выше, ордер тейк-профит сработает, когда цена биткоина достигнет 75,000 USDT, а ордер стоп-лосс сработает, если цена упадет до 65,000 USDT.

Читать далее: Как устанавливать ордера TP и SL

Когда использовать TP/SL?

Ордера TP/SL обычно используются, когда трейдеры имеют открытые позиции, но не могут постоянно отслеживать рыночные тенденции . Как правило, TP/SL можно применять в любое время при удержании позиции, в зависимости от ваших торговых потребностей. Обратите внимание, что ордера TP/SL можно использовать только для закрытия позиций, но не для их открытия.

● Достижение целевой прибыли: настройки тейк-профита помогают обеспечить прибыль, когда рынок движется в соответствии с ожиданиями и цена достигает заданной цели по прибыли.

● Ограничение убытков: когда рынок движется вопреки ожиданиям, настройки стоп-лосса ограничивают потенциальные убытки, закрывая позицию, как только цена достигает заданного порога.

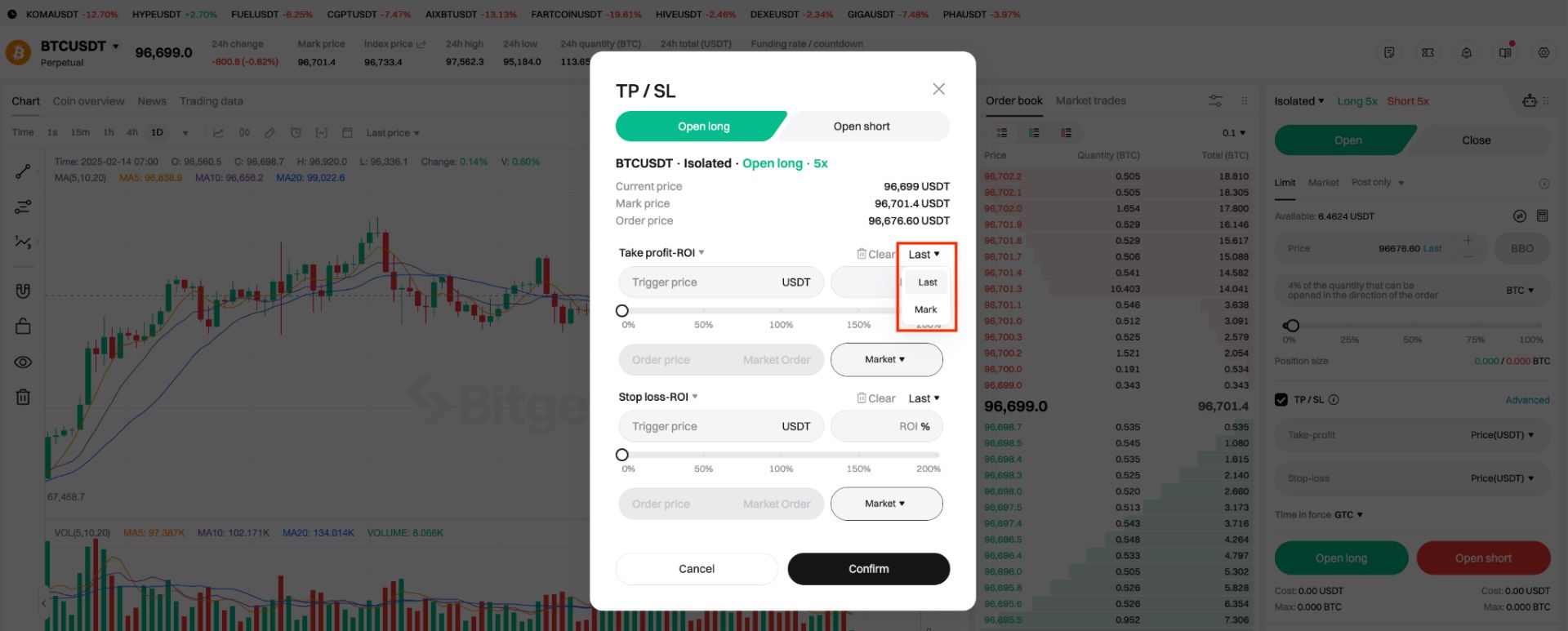

Варианты цены срабатывания: цена маркировки и последняя цена

При установке ордеров тейк-профит и стоп-лосс трейдеры могут выбирать между использованием последней цены или цены маркировки в качестве триггера. У каждого варианта есть свои преимущества и недостатки, в зависимости от вашей торговой стратегии и допустимого риска.

Плюсы и минусы использования последней цены

Последняя цена — это последняя цена сделки на фьючерсном рынке, отражающая рыночную активность в режиме реального времени. Она предоставляет самые актуальные данные, что делает ее идеальным для краткосрочной торговли. В то же время она обеспечивает более точное исполнение на рынках с высокой ликвидностью. Однако последняя цена более уязвима к краткосрочным колебаниям цен, что может привести к непреднамеренным срабатываниям. Кроме того, на неликвидных рынках трейдеры могут столкнуться с проскальзыванием, что скажется на точности исполнения.

Плюсы и минусы использования рыночной цены

Цена маркировки рассчитывается на основе индексной цены и ставки финансирования, которые используются в основном для контроля рисков и справедливых расчетов. Она сводит к минимуму влияние краткосрочных колебаний цен, что делает ее подходящим для средне- и долгосрочной торговли. Цена маркировки также помогает предотвратить недобросовестное исполнение, вызванное манипулированием рынком или низкой ликвидностью. Однако он медленнее реагирует на внезапные изменения рынка, что может быть неидеальным вариантом для краткосрочных трейдеров на высоковолатильных рынках.

Читайте также: Что такое индексная цена, цена маркировки и последняя цена?

Ордера TP/SL: рыночный ордер и лимитный ордер

Во фьючерсах Bitget выбранный вами тип ордера определяет тип ордера, который будет размещен системой после достижения цены тейк-профита или стоп-лосса. Существует два типа ордеров TP/SL: рыночные ордера TP/SL (рыночные ордера) и лимитные ордера TP/SL (лимитные ордера).

|

Аспект |

Рыночные ордера |

Лимитные ордера |

|

Основная логика |

Приоритет отдается исполнению. |

Приоритет отдается цене. |

|

Вероятность исполнения |

Очень высокая, практически гарантированная. |

Не определена. Ордер может быть не исполнен на рынках с высокой волатильностью. |

|

Гарантия цены |

Непредсказуемая. Когда рынок очень волатилен или ликвидность низкая, фактическая цена исполнения может значительно отличаться от ожидаемой (проскальзывание). |

Цена исполнения фиксируется на указанном лимитном уровне без проскальзывания. |

|

Скорость исполнения |

Очень быстро. |

Может быть медленнее, так как рыночная цена должна достичь лимитной. |

|

Ключевые преимущества |

Гарантированное исполнение. |

Контролируемые затраты, без проскальзывания. |

|

Основные недостатки |

Возможно проскальзывание. |

Риск неисполнения. |

Рыночные ордера: приоритет исполнения как главная цель

Рыночный ордер — это распоряжение немедленно исполнить сделку по лучшей доступной рыночной цене после активации. Его основная особенность — мгновенное исполнение.

• Ключевое преимущество: высокая эффективность исполнения, быстрая сделка в большинстве случаев.

• Потенциальный риск: на рынках с высокой волатильностью или низкой ликвидностью быстрые колебания цен могут привести к проскальзыванию, и окончательная цена исполнения может отличаться от ожидаемой рыночной цены на момент активации.

• Рекомендуемые варианты использования:

a. Контроль рисков в экстремальных рыночных условиях: во время резких односторонних ценовых колебаний приоритетная задача — быстро закрыть позиции с целью ограничить убытки или защитить реализованную прибыль.

b. Торговля активами с низкой ликвидностью: у фьючерсов с небольшим количеством ордеров или в неактивные торговые часы рыночные ордера могут повысить вероятность исполнения.

c. Вход при прорыве тренда: когда цена пробивает ключевой технический уровень, вы можете использовать рыночный ордер, чтобы подтвердить тренд и войти вовремя.

Лимитные ордера: главная цель — приоритет на исполнении по указанной цене.

Лимитный ордер — это инструкция на выполнение сделки только в том случае, если рыночная цена достигнет лимитной или станет лучше нее. Его основная особенность — это определенность в отношении цен.

• Основное преимущество: фиксирует цену исполнения на заданном уровне или выше, что позволяет эффективно избежать проскальзывания и точно контролировать транзакционные издержки.

• Потенциальный риск: если рыночная цена не достигнет лимитной или не стабилизируется на ее уровне, ордер может быть не исполнен или исполнен только частично, что приведет к упущению оптимальных торговых возможностей.

• Рекомендуемые варианты использования:

a. Рынки с относительно стабильной волатильностью: на рынках с ограниченным диапазоном колебаний лимитные ордера можно размещать вблизи уровней поддержки или сопротивления, чтобы более точно реализовывать стратегии покупки по низкой цене и продажи по высокой.

b. Стратегии со строгими требованиями к цене: лимитные ордера необходимы для стратегий, основанных на точности, таких как арбитраж или торговля по сетке.

c. Управление позициями для крупного капитала: чтобы уменьшить влияние на рынок и контролировать проскальзывание, для постепенного входа и выхода из крупных позиций часто лучше использовать лимитные ордера.

Дополнительные аспекты

● На фьючерсное количество неисполненных ордеров TP/SL может повлиять закрытие позиций, будь то по соглашению, автоматическое закрытие, ликвидация или ручное закрытие. Если позиция закрыта, соответствующий ордер TP/SL будет отменен.

● Изменение маржи вручную может повлиять на ожидаемую цену ликвидации, что может привести к срыву ордеров TP/SL.

● Одновременно можно установить не более 20 ордеров тейк-профит/стоп-лосс.

● Элитные трейдеры не могут устанавливать TP/SL для общей позиции, но могут управлять ордерами через раздел «Мои сделки».

● В редких случаях ордера TP/SL могут не сработать во время сильной волатильности рынка.

● Фактическая цена исполнения может отличаться от цены, по которой срабатывает ордер TP/SL в периоды крайней волатильности и колебаний цен.

● Существует также вероятность того, что ордера TP/SL не будут исполнены или будут исполнены лишь частично.

Трейлинг-стоп (трейлинг стоп-лосс)

Трейлинг-стоп , также известный как скользящий стоп-лосс, — это еще один тип ордера стоп-лосс, который позволяет пользователям размещать заранее определенный ордер, когда рынок испытывает откат. Трейлинг-стоп ордера помогают ограничить убытки и защитить прибыль во время колебаний рынка. Они работают путем размещения заранее установленного ордера на определенном процентном расстоянии от рыночной цены, позволяя пользователям фиксировать прибыль, если цена движется в благоприятном направлении.

По мере того, как рыночная цена движется в благоприятном направлении, трейлинг-стоп соответствующим образом корректируется, сохраняя заданное расстояние (в процентах или сумме) от рыночной цены. Это позволяет пользователям сохранять свои позиции и продолжать получать прибыль, пока цена движется в их пользу. Однако если цена движется против них на определенный процент, трейлинг-стоп закроет позицию по рыночной цене, помогая ограничить убытки и защитить прибыль.

Если вы купите фьючерсы ETH по цене 100 USDT и установите трейлинг стоп-лосс, как показано на рисунке выше, произойдут следующие события:

Трейлинг стоп-лосс ордер сработает, когда цена ETH поднимется до 200 USDT. Цена стоп-лосса после срабатывания будет рассчитываться как: максимальная цена ETH после срабатывания × (1 − 20%). Когда цена ETH упадет на 20% от своей максимальной точки, система автоматически продаст ETH по лучшей доступной рыночной цене.

Если направление ETH изменится, как показано на изображении выше, произойдут следующие события:

Февраль: цена ETH поднимается до 200 USDT, что приводит к срабатыванию трейлинг стоп-лосса. Цена стоп-лосса рассчитывается как: 200 × (1 − 20%) = 160 USDT.

Март: Хотя цена ETH снижается, она не падает на полные 20%, установленные в трейлинг-стопе, поэтому пользователь продолжает держать ETH.

Апрель: цена ETH вырастает до 300 USDT, цена стоп-лосса составляет: 300 × (1 − 20%) = 240 USDT.

Май: цена резко упала, достигнув 240 USDT, срабатывает ордер на продажу ETH по лучшей рыночной цене. На данный момент рыночная цена составляет 240 USDT, что дает инвестиционную прибыль: 240 – 100 = 140 USDT.

Продавая в мае с целью получения прибыли, вы избегаете потенциальных потерь, если цена упадет ниже 100 USDT в июне. Однако вы упустите возможность дальнейшего роста, если в июле ETH подорожает до 300 USDT.

В заключение

TP/SL и трейлинг стоп-лосс — мощные инструменты для инвесторов и трейдеров, стремящихся к успеху. Они помогают защитить прибыль, контролировать риски и увеличить процент успешных сделок на рынке. TP/SL — это базовая стратегия, которая защищает прибыль и контролирует риск. Устанавливая цену тейк-профит и стоп-лосс, трейдеры могут обеспечить себе прибыль, когда рынок движется в их пользу, и ограничить убытки, когда рынок движется против них. Гибкость и адаптивность этой стратегии делают ее подходящей для широкого спектра рыночных условий и стилей торговли.

С другой стороны, трейлинг стоп-лосс — это более продвинутая стратегия, которая автоматически корректирует цену стоп-лосса по мере движения рынка. Это позволяет трейдерам получать дополнительную прибыль, одновременно защищая уже полученные доходы. Эта стратегия обеспечивает большую гибкость, устраняя необходимость постоянного отслеживания рынка и позволяя трейдерам оставаться в игре, когда тенденции благоприятны, помогая избегать преждевременного исполнения стоп-лоссов.

Поделиться