Убыток в 1,3 миллиарда долларов! Эфирный ва-банк Тома Ли рухнул под давлением рынка

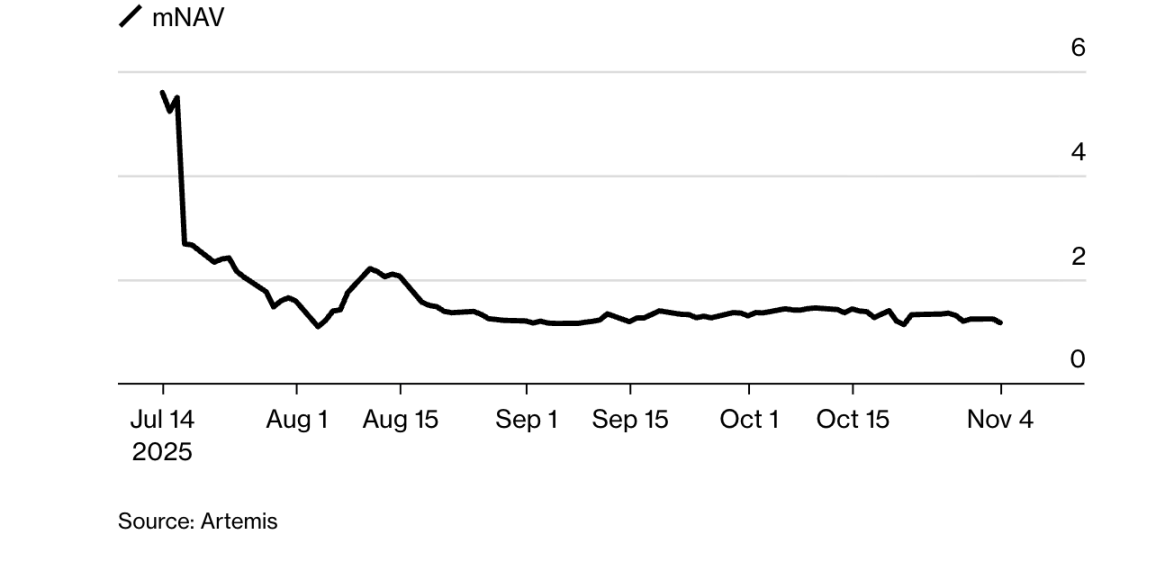

Соотношение рыночной капитализации Bitmine к чистой стоимости активов резко снизилось с 5,6 в июле до 1,2, а цена акций упала на 70% по сравнению с пиковым значением.

Соотношение рыночной капитализации Bitmine к чистой стоимости активов резко упало с 5,6 в июле до 1,2, а цена акций снизилась на 70% от пикового значения.

Автор: Sidhartha Shukla

Перевод: Chopper, Foresight News

Эксперимент с корпоративным казначейством Ethereum в реальном времени идет к краху.

Второй по величине криптовалюте в мире во вторник не удалось удержаться выше отметки 3300 долларов, и она упала вместе с рыночным индикатором bitcoin и технологическими акциями. Это снижение привело к тому, что цена Ethereum откатилась на 30% от августовского пика, достигнув уровня до массовых корпоративных покупок, что еще больше укрепило его статус в медвежьем рынке.

По данным исследовательской компании 10x Research, этот разворот поставил самого агрессивного корпоративного сторонника Ethereum — Bitmine Immersion Technologies Inc. — перед бумажными убытками более чем на 1,3 миллиарда долларов. Эта публичная компания, поддерживаемая миллиардером Peter Thiel и возглавляемая уолл-стритским аналитиком Tom Lee, реализовала стратегию, аналогичную модели казначейства bitcoin от Michael Saylor, приобретя 3,4 миллиона Ethereum по средней цене 3909 долларов. Сейчас все резервы Bitmine полностью инвестированы, и компания сталкивается с растущим давлением.

В отчете 10x говорится: «В течение нескольких месяцев Bitmine доминировала в рыночных нарративах и потоках капитала. Теперь, когда все средства инвестированы, а бумажные убытки превышают 1,3 миллиарда долларов, у компании больше нет доступных средств».

В отчете отмечается, что розничные инвесторы, покупавшие акции Bitmine с премией к чистой стоимости активов (NAV), понесли еще более серьезные потери, а готовность рынка «ловить падающие ножи» ограничена.

Lee не сразу ответил на просьбу прокомментировать ситуацию, представители Bitmine также не предоставили оперативный комментарий.

Ставка Bitmine — это не просто операция с балансом. За наращиванием позиций компании стоит более масштабное видение: цифровые активы могут перейти от спекулятивных инструментов к корпоративной финансовой инфраструктуре, что укрепит позиции Ethereum в традиционных финансах. Сторонники считают, что, интегрируя Ethereum в балансы публичных компаний, бизнес поможет построить совершенно новую децентрализованную экономику, где код заменяет контракты, а токены выполняют функцию активов.

Эта логика и стала драйвером летнего ралли. Цена Ethereum почти достигла 5000 долларов, а только в июле и августе в Ethereum ETF поступило более 9 миллиардов долларов. Однако после обвала крипторынка 10 октября ситуация изменилась: согласно данным Coinglass и Bloomberg, с тех пор из Ethereum ETF было выведено 850 миллионов долларов, а открытый интерес по фьючерсам на Ethereum сократился на 16 миллиардов долларов.

Lee ранее прогнозировал, что Ethereum достигнет 16 000 долларов к концу этого года.

Премия к чистой стоимости активов (mNAV) Bitmine снижается

По данным Artemis, коэффициент рыночной капитализации Bitmine к чистой стоимости активов упал с 5,6 в июле до 1,2, а цена акций снизилась на 70% от максимума. Подобно компаниям, связанным с bitcoin в прошлом, стоимость акций Bitmine теперь ближе к стоимости базовых активов, и рынок пересматривает прежние завышенные оценки крипто-казначейств.

На прошлой неделе другая публичная компания с казначейством Ethereum, ETHZilla, продала активы Ethereum на сумму 40 миллионов долларов для обратного выкупа акций, чтобы вернуть скорректированный коэффициент чистой стоимости активов (mNAV) к нормальному уровню. В пресс-релизе компания заявила: «ETHZilla планирует использовать выручку от оставшихся продаж Ethereum для дальнейшего обратного выкупа акций и намерена продолжать продавать Ethereum для этих целей, пока дисконт к чистой стоимости активов не вернется к норме».

Несмотря на снижение цены, долгосрочные фундаментальные показатели Ethereum, похоже, остаются сильными: обработанная им стоимость на блокчейне по-прежнему превышает все конкурирующие сети смарт-контрактов, а механизм стейкинга придает токену как доходные, так и дефляционные свойства. Однако на фоне роста конкурентов, таких как Solana, оттока средств из ETF и снижения интереса розничных инвесторов, нарратив о том, что «корпорации могут стабилизировать цены на криптовалюты», постепенно теряет силу.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Артур Хейес: подробный анализ государственного долга США, печатания денег и будущих тенденций bitcoin

Падение цены ETH до $3K создает условия для шорт-сквиза на $7 миллиардов, если восстановление крипторынка сохранится

Прогнозы цен на 11/5: BTC, ETH, BNB, XRP, SOL, DOGE, ADA, HYPE, LINK, BCH