Рост накоплений Ethereum: предвестник институционального бычьего ралли?

Институциональное доверие к Ethereum значительно возросло: 23 организации накопили ETH на сумму $2.57 миллиардов и привлекли $1.5 миллиардов в ETF с 2023 года. Обновления, такие как Dencun и Pectra, повысили масштабируемость и эффективность сети, поддерживая 60,000 RWA-кошельков и объем стейблкоинов на $850 миллиардов. Несмотря на задержку цен, накопление китами и заблокированные в стекинге 35 миллионов ETH указывают на возможный рост стоимости до $7,500 к концу года.

Ончейн-активность Ethereum в 2023–2025 годах создала убедительный нарратив институционального доверия. Более 681 103 ETH — на сумму $2,57 миллиарда — были накоплены 23 ключевыми организациями с июля 2023 года по середину 2025 года, что свидетельствует о стратегическом долгосрочном позиционировании [1]. Это накопление совпадает с ростом доли мега-китов на 9,31% с октября 2024 года, при этом крупные переводы между кошельками составили $515 миллионов [1]. Подобные тенденции отражают более широкое институциональное принятие, включая приток средств в ETF на сумму $1,5 миллиарда за тот же период [1]. Только спотовые ETF на Ethereum привлекли $13 миллиардов во втором квартале 2025 года, что почти вдвое превышает показатели Bitcoin [1], подчеркивая смещение капитала в сторону инфраструктуры Ethereum.

Рост накопления обусловлен не только спекуляциями, но и структурными изменениями. Обновление Dencun в марте 2024 года снизило комиссии за газ на 90% и увеличило пропускную способность транзакций до 100 000 в секунду [2], а обновление Pectra в 2025 году внедрило функцию Execution Layer Triggerable Withdrawals, еще больше повысив эффективность [2]. Эти обновления стали катализатором для корпоративного внедрения: на Ethereum функционирует 60 000 активных адресов кошельков для Real World Assets (RWA) и поддерживается 163 различных токена RWA [3]. Кроме того, роль Ethereum как основы инфраструктуры стейблкоинов — обработка объема в $850 миллиардов в начале 2025 года [3] — укрепляет его институциональную полезность.

Несмотря на эти достижения, цена Ethereum отставала от Bitcoin и новых конкурентов первого уровня, таких как Solana [3]. Однако накопление китов и институционалов действует как стабилизирующий фактор, сокращая циркулирующее предложение и влияя на эластичность цены [1]. Технические индикаторы подтверждают этот оптимизм: у Ethereum сформировался бычий флаг на уровне $4 730,05, а индекс денежного потока (MFI) на уровне 83,10 указывает на возможный прорыв к $7 500 к концу года [1].

Критически важно, что институциональное принятие Ethereum подкреплено его дефляционной моделью. По состоянию на 2025 год 35 миллионов ETH заблокированы в стейкинговых протоколах [1], что усиливает безопасность сети и дефицит, создавая эффект маховика для долгосрочного накопления стоимости. Эта динамика контрастирует с нарративом Bitcoin, основанным на предложении, позиционируя Ethereum как гибридный актив, сочетающий полезность и дефицит.

Несмотря на такие вызовы, как волатильность рынка и конкуренция, взаимодействие ончейн-накопления, технологических обновлений и институциональных притоков формирует бычий прогноз. Траектория Ethereum в 2023–2024 годах напоминает бычьи циклы 2020–2021 годов, что указывает на структурный сдвиг в сторону Ethereum как институционального актива [1]. Для инвесторов растущие ончейн-сигналы — накопление китов, притоки в ETF и обновления сети — служат ведущими индикаторами возможного катализатора бычьего рынка.

**Source:[1] Ethereum's Whale Accumulation and Institutional Inflows Signal $7,000 Breakout [2] Ethereum's Institutional Adoption: A New Era of Strategic ... [3] Ethereum at a Crossroads | Institutional Outlook

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

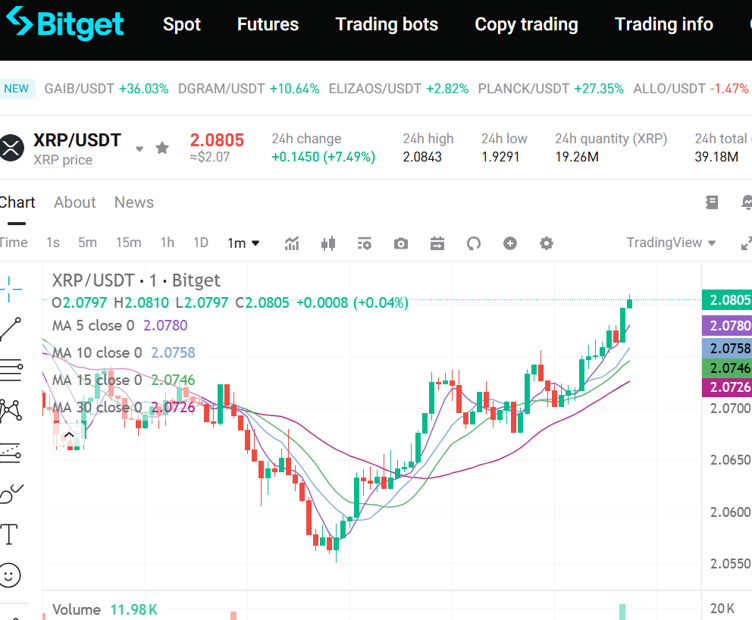

Слабость Ripple (XRP) вызывает переход инвесторов в Mutuum Finance (MUTM), ожидая прибыль в 6 700%

Список жизни и смерти TGE 2025: кто взойдет на пьедестал, а кто упадет в бездну? Полная классификация более 30 новых токенов, AVICI доминирует в категории S+

В статье анализируется TGE-эффективность различных блокчейн-проектов. Оценка проводится по трем показателям: соотношение текущей цены к историческому максимуму, временной промежуток, а также отношение ликвидности к рыночной капитализации. На основе этих критериев проекты распределяются по пяти категориям: S, A, B, C и D. Аннотация сгенерирована Mars AI Данный краткий обзор создан с помощью модели Mars AI. Точность и полнота его содержания находятся на стадии итерационного обновления.

Mars Finance | "Machi" увеличил длинные позиции, прибыль превысила 10 миллионов долларов, кит открыл шорт на 1000 BTC

Российские домохозяйства инвестировали 3,7 миллиарда рублей в рынок криптовалютных деривативов, при этом рынок в основном контролируется несколькими крупными участниками. Интерпол признал мошенничество с криптовалютами глобальной угрозой. Вредоносное расширение Chrome похищает средства Solana. Великобритания предложила новые налоговые правила для DeFi. Bitcoin превысил 91 000 долларов.

Сколько на самом деле стоит ETH? Hashed предложил сразу 10 способов оценки

С учетом взвешенного среднего, справедливая цена ETH превышает 4700 долларов.