Макроэкономический вход блокчейна: как ончейн-данные стимулируют новую волну инноваций в DeFi

- Chainlink сотрудничает с Департаментом торговли США для внедрения данных Бюро экономического анализа (BEA) на блокчейн, соединяя DeFi с институциональными макроэкономическими индикаторами, такими как ВВП и PCE. - Институциональные инвесторы (UBS, Fidelity, JPMorgan) внедряют инфраструктуру Chainlink с сертификатами ISO/SOC 2 для токенизации активов и автоматизации протоколов кредитования с учетом рисков в сетях Ethereum и Layer-2. - Общая заблокированная стоимость DeFi достигла $123.6 миллиардов во втором квартале 2025 года, при этом TVS Chainlink превысил $89 миллиардов, благодаря кейсам использования на основе данных в реальном времени, таким как Aa.

Интеграция макроэкономических данных институционального уровня в блокчейн-экосистемы меняет ландшафт DeFi, создавая мост между традиционными финансами и децентрализованными инновациями. Привязывая ончейн-приложения к реальным экономическим сигналам, такие платформы, как Chainlink, позволяют протоколам реагировать на макроэкономические изменения в реальном времени, открывая новые сценарии использования как для институциональных инвесторов, так и для разработчиков.

Стратегическое внедрение инфраструктуры: новая парадигма

Сотрудничество Министерства торговли США с Chainlink по переносу данных Бюро экономического анализа (BEA) в ончейн знаменует собой ключевой сдвиг в финансовой инфраструктуре. Ключевые индикаторы, такие как реальный ВВП, индекс цен PCE и реальные конечные продажи частным внутренним покупателям, теперь доступны в десяти блокчейн-экосистемах, включая Ethereum, Arbitrum и Optimism [1]. Эта инициатива позволяет DeFi-протоколам автоматизировать принятие решений на основе макроэкономических трендов — например, корректировать ставки по кредитам в ответ на колебания ВВП или создавать продукты, привязанные к инфляции на основе данных PCE [1]. Доступность этих данных в ончейне — это не просто технический прогресс, а стратегический шаг к приведению DeFi в соответствие с институциональными стандартами комплаенса и прозрачности.

Инфраструктура Chainlink, сертифицированная по стандартам ISO 27001 и SOC 2 Type 1, гарантирует, что эти потоки данных соответствуют строгим требованиям финансовых институтов [1]. Это стимулировало внедрение платформы такими крупными игроками, как UBS, Fidelity International и J.P. Morgan, которые используют платформу для токенизации и расчетов с активами между сетями [4]. В результате формируется финансовая экосистема, в которой экономические данные в реальном времени способствуют эффективности капитала и управлению рисками, сокращая разрыв между децентрализованными протоколами и традиционными рынками.

DeFi институционального уровня: от TVL к TVS

Рост институционального DeFi отражается в таких метриках, как Total Value Locked (TVL) и Total Value Secured (TVS). По состоянию на второй квартал 2025 года TVL DeFi достиг 123.6 миллиардов долларов по всему миру, при этом Ethereum доминирует с 78.1 миллиарда (63% от общего объема), а сети второго уровня, такие как Arbitrum и Optimism, вносят вклад в размере 10.4 миллиарда и 5.6 миллиарда соответственно [1]. Тем временем TVS Chainlink превысил 89 миллиардов долларов во втором квартале 2025 года, подчеркивая его роль как критически важного инфраструктурного слоя для приложений институционального уровня [4].

Такие протоколы, как Aave и Lido, уже используют эту инфраструктуру. Платформа Aave Horizon, запущенная в 2025 году, позволяет институциональным заемщикам получать стейблкоины под залог токенизированных реальных активов (RWA), при этом оракулы Chainlink предоставляют оценки активов в реальном времени для обеспечения достаточного залога [3]. Аналогично, стейкинговые сервисы Lido используют защищенную доставку данных Chainlink для масштабирования кроссчейн-операций, демонстрируя, как DeFi институционального уровня может сосуществовать с генерацией ликвидности [1]. Эти примеры подчеркивают зрелость сектора, где рост TVL все больше определяется полезностью и эффективностью капитала, а не спекулятивной активностью.

Дальнейший путь: политика, рынки прогнозов и общественное доверие

Внедрение блокчейна правительством США для распространения макроэкономических данных является частью более широкой стратегии по модернизации финансовой инфраструктуры. Закон Deploying American Blockchains Act обязывает федеральные органы координировать внедрение блокчейна, укрепляя доверие к публичным данным и позиционируя США как лидера в области безопасной, защищенной от подделок экономической отчетности [2]. Это соответствует таким инициативам, как U.S. Strategic Crypto Reserve, которая интегрирует криптовалюты, такие как Bitcoin и Ethereum, в национальную финансовую инфраструктуру [6].

Рынки прогнозов и автоматизированные торговые стратегии также становятся ключевыми сценариями использования. Интегрируя данные по ВВП и PCE в реальном времени, DeFi-платформы могут создавать рынки, которые динамически оценивают экономические исходы, предоставляя инвесторам инструменты для хеджирования макроэкономических рисков [1]. Например, кредитный протокол может алгоритмически корректировать процентные ставки на основе квартальных отчетов по ВВП, снижая риск контрагента во время спадов.

Заключение: основа для будущего

Слияние ончейн-данных и DeFi институционального уровня представляет собой смену парадигмы в финансовой инфраструктуре. Привязывая децентрализованные протоколы к макроэкономическим сигналам, такие платформы, как Chainlink, открывают новую эру прозрачности, эффективности и инноваций. По мере роста показателей TVL и TVS способность сектора привлекать институциональный капитал будет зависеть от его способности поддерживать соответствие требованиям, масштабируемость и актуальность для реального мира. Для инвесторов это не просто технологическая революция — это стратегический путь к будущему финансов.

**Источник:[1] U.S. Department of Commerce and Chainlink Bring..., [2] U.S. Government Blockchain Adoption: A Catalyst for..., [3] Aave Expands Into Institutional DeFi With Horizon, [4] Chainlink Quarterly Review: Q2 2025

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Шорт-сквиз по Bitcoin ликвидировал $43 млн, когда BTC вновь достиг отметки 90K

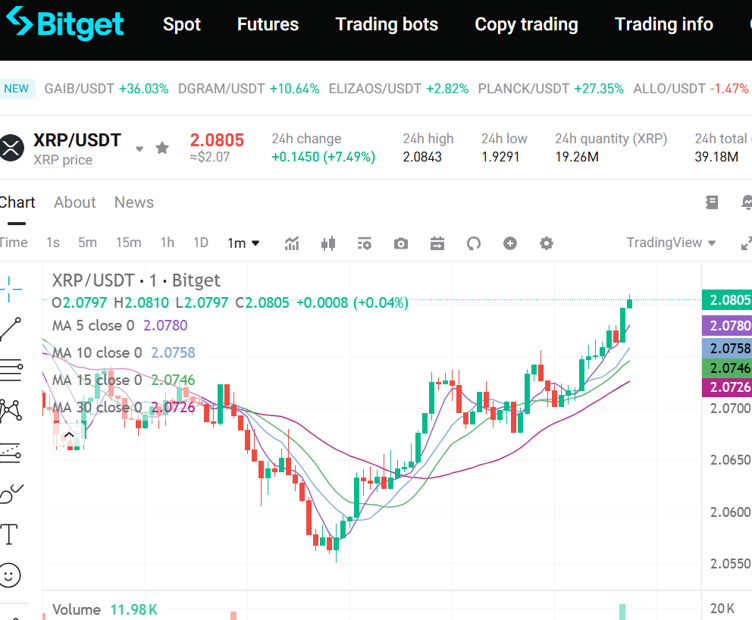

Слабость Ripple (XRP) вызывает переход инвесторов в Mutuum Finance (MUTM), ожидая прибыль в 6 700%

Список жизни и смерти TGE 2025: кто взойдет на пьедестал, а кто упадет в бездну? Полная классификация более 30 новых токенов, AVICI доминирует в категории S+

В статье анализируется TGE-эффективность различных блокчейн-проектов. Оценка проводится по трем показателям: соотношение текущей цены к историческому максимуму, временной промежуток, а также отношение ликвидности к рыночной капитализации. На основе этих критериев проекты распределяются по пяти категориям: S, A, B, C и D. Аннотация сгенерирована Mars AI Данный краткий обзор создан с помощью модели Mars AI. Точность и полнота его содержания находятся на стадии итерационного обновления.

Mars Finance | "Machi" увеличил длинные позиции, прибыль превысила 10 миллионов долларов, кит открыл шорт на 1000 BTC

Российские домохозяйства инвестировали 3,7 миллиарда рублей в рынок криптовалютных деривативов, при этом рынок в основном контролируется несколькими крупными участниками. Интерпол признал мошенничество с криптовалютами глобальной угрозой. Вредоносное расширение Chrome похищает средства Solana. Великобритания предложила новые налоговые правила для DeFi. Bitcoin превысил 91 000 долларов.