Революция AAVE V4: как модульная архитектура меняет рынок DeFi-кредитования?

Автор: Сан, Deep Tide TechFlow

Оригинальное название: Подробный разбор обновления AAVE V4: модульная трансформация кредитования — сможет ли старый токен обрести новую жизнь?

Вечером 25-го числа пост основателя AAVE Stani о скором запуске AAVE V4 быстро привлёк большое внимание и вызвал бурные обсуждения, а недавний спор между AAVE и WLFI по поводу предложения о распределении 7% токенов также вызвал широкий резонанс на рынке.

В одночасье всё внимание рынка сосредоточилось на AAVE — этом старейшем кредитном протоколе.

Хотя спор между AAVE и WLFI пока не получил окончательного решения, за этим «шумным спектаклем» просматривается иная картина — «новые токены приходят и уходят, а AAVE остаётся непоколебимым».

С появлением всё большего числа новых токенов и ростом спроса на кредитование токенов на блокчейне, у AAVE, несомненно, сильные фундаментальные показатели и катализаторы роста.

Возможно, это обновление V4 позволит нам понять, в чём заключается мощная конкурентоспособность AAVE в будущем DeFi и что лежит в основе его растущих объёмов бизнеса.

От кредитного протокола к инфраструктуре DeFi

Когда мы обсуждаем AAVE V4, прежде всего нужно понять ключевой вопрос: почему рынок ждёт этого обновления?

С 2017 года, когда проект назывался ETHLend, до сегодняшнего дня, когда TVL DeFi-гиганта составляет 38,6 миллиардов долларов, AAVE как старейший протокол с каждым обновлением оптимизировал продукт и в разной степени влиял на ликвидность и механики работы активов на блокчейне.

История версий AAVE — это, по сути, история эволюции кредитования в DeFi.

В начале 2020 года, когда запускалась V1, общий объём заблокированных средств в DeFi был менее 1 миллиарда долларов. AAVE заменил модель P2P на пул ликвидности, превратив кредитование из «ожидания совпадения» в «мгновенное исполнение». Это нововведение помогло AAVE быстро завоевать долю рынка.

V2 была запущена в конце 2020 года, её ключевые инновации — флэш-кредиты и токенизация долга. Флэш-кредиты породили арбитражную и ликвидационную экосистему, став важным источником дохода протокола. Токенизация долга позволила передавать позиции, подготовив почву для будущих агрегаторов доходности. В 2022 году V3 сделала ставку на кроссчейн-взаимодействие, позволив большему количеству активов попасть в AAVE и став коннектором мультичейн-ликвидности.

Более того, AAVE уже стал ценовым бенчмарком. При проектировании процентных ставок DeFi-протоколы ориентируются на кривую спроса и предложения AAVE. Новые проекты также используют параметры AAVE при выборе коэффициентов залога.

Однако, несмотря на статус инфраструктуры, архитектурные ограничения V3 становятся всё более очевидными.

Главная проблема — фрагментация ликвидности. Сейчас на Ethereum у AAVE TVL составляет 6 миллиардов долларов, на Arbitrum — всего 4,4 миллиарда, на Base — ещё меньше. Каждая сеть — отдельное «королевство», средства не могут эффективно перемещаться. Это снижает эффективность капитала и ограничивает развитие небольших сетей.

Вторая проблема — барьер для инноваций. Любая новая функция требует полного процесса управления: от предложения до внедрения может пройти несколько месяцев. В условиях быстрого развития DeFi такая скорость явно не соответствует рыночным требованиям.

Третья проблема — невозможность удовлетворить кастомизированные запросы. RWA-проекты требуют KYC, GameFi — залога в NFT, институциональные клиенты — изолированных пулов. Унифицированная архитектура V3 с трудом справляется с такими различиями: либо поддерживать всё, либо ничего — промежуточных вариантов нет.

Вот основная задача, которую должен решить V4: как превратить AAVE из мощного, но негибкого продукта в гибкую и открытую платформу.

Обновление V4

Согласно открытой информации, ключевое улучшение V4 — внедрение «единого слоя ликвидности» (Unified Liquidity Layer) и переход к модели Hub-Spoke, что меняет не только технический дизайн, но и бизнес-модель.

Источник изображения: @Eli5DeFi

Hub-Spoke: решение задачи «и то, и другое»

Проще говоря, Hub аккумулирует всю ликвидность, а Spoke отвечает за конкретные бизнес-процессы. Пользователь всегда взаимодействует через Spoke, и каждый Spoke может иметь свои собственные правила и параметры риска.

Что это значит? AAVE больше не нужно обслуживать всех по одним правилам — разные Spoke могут удовлетворять разные потребности.

Например, Frax Finance может создать отдельный Spoke, принимающий только frxETH и FRAX в качестве залога и устанавливающий более агрессивные параметры; одновременно «институциональный Spoke» может принимать только BTC и ETH, требовать KYC, но предлагать более низкие ставки.

Два Spoke используют ликвидность одного Hub, но риски между ними изолированы.

Гениальность этой архитектуры в том, что она решает проблему «и то, и другое»: глубокая ликвидность и изоляция рисков; централизованное управление и гибкая настройка. Раньше в AAVE это было несовместимо, но модель Hub-Spoke позволяет им сосуществовать.

Механизм динамической премии за риск

Помимо архитектуры Hub-Spoke, V4 внедряет механизм динамической премии за риск, который меняет способ установления процентных ставок по займам.

В отличие от унифицированной модели ставок V3, в V4 процентная ставка динамически корректируется в зависимости от качества залога и рыночной ликвидности. Например, такие высоколиквидные активы, как WETH, получают базовую ставку, а более волатильные активы, как LINK, платят дополнительную премию. Этот механизм реализован на смарт-контрактах, что повышает безопасность протокола и делает стоимость заимствования более справедливой.

Умные аккаунты

Функция умных аккаунтов в V4 делает операции пользователей более эффективными. Раньше пользователям приходилось переключать кошельки между разными сетями или рынками, что усложняло управление позициями. Теперь умные аккаунты позволяют управлять мультичейн-активами и кредитными стратегиями через один кошелёк, сокращая количество операций.

Пользователь может на одном интерфейсе изменить залог WETH в Ethereum и заём на Aptos без ручного кроссчейн-перевода. Такой упрощённый опыт делает участие в DeFi проще как для мелких пользователей, так и для профессиональных трейдеров.

Кроссчейн и RWA: расширение границ DeFi

V4 реализует мгновенное кроссчейн-взаимодействие через Chainlink CCIP, поддерживает Aptos и другие не-EVM-сети, что позволяет большему количеству активов бесшовно подключаться к AAVE. Например, пользователь может заложить активы на Polygon и взять кредит на Arbitrum — всё в одной транзакции. Кроме того, V4 интегрирует реальные активы (RWA), такие как токенизированные гособлигации, открывая новые пути для институциональных инвестиций в DeFi. Это не только расширяет охват активов AAVE, но и делает рынок кредитования более инклюзивным.

Реакция рынка

Хотя на этой неделе AAVE, как и весь крипторынок, пережил резкое падение, его сегодняшнее восстановление оказалось заметно сильнее, чем у других ведущих DeFi-проектов.

Торговый объём токена AAVE за 24 часа после обвала крипторынка на этой неделе достиг 18,72 миллиона долларов, что значительно выше, чем у Uni (7,2 миллиона долларов) и Ldo (3,65 миллиона долларов), отражая позитивную реакцию инвесторов на инновации протокола, а рост торговой активности дополнительно усиливает ликвидность.

TVL ещё нагляднее отражает степень признания рынка: по сравнению с началом августа TVL AAVE в этом месяце вырос на 19% и достиг исторического максимума, приблизившись к отметке 7 миллиардов долларов, заняв первое место по TVL в сети ETH. Этот рост значительно опережает средний уровень рынка DeFi, а увеличение TVL дополнительно подтверждает эффективность стратегии поддержки мультиактивов в AAVE V4 и, возможно, свидетельствует о скрытом притоке институционального капитала.

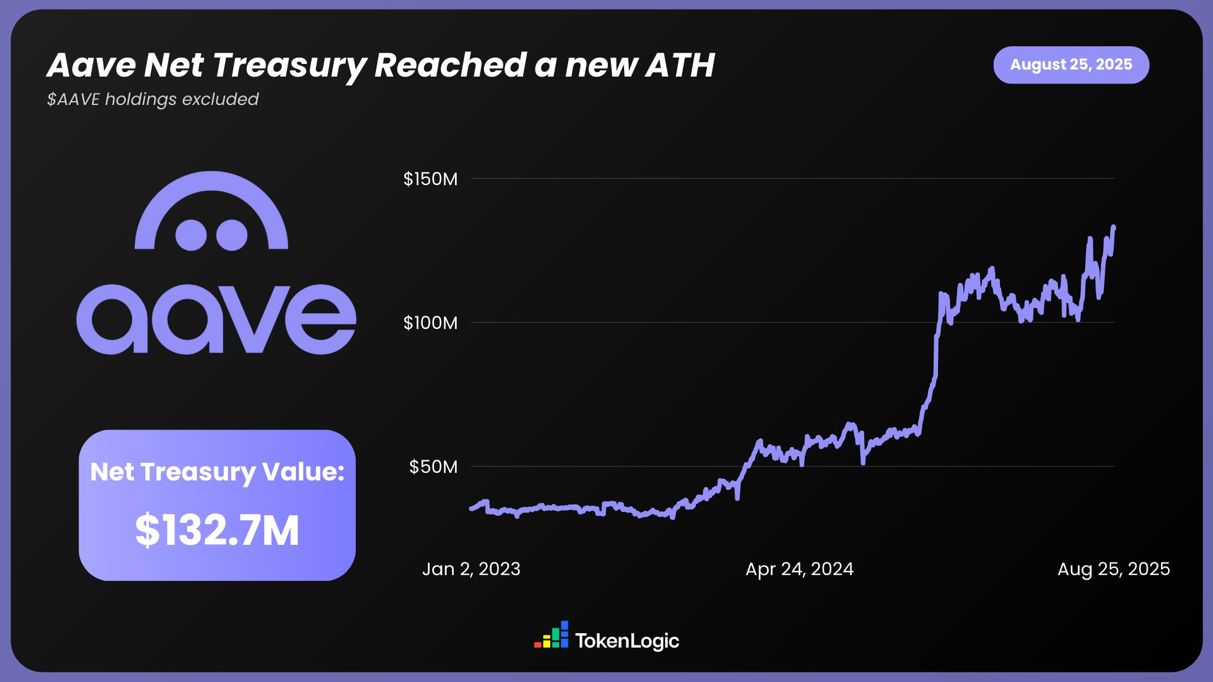

По данным TokenLogic, чистые активы AAVE достигли нового максимума в 132,7 миллиона долларов (без учёта токенов AAVE), увеличившись примерно на 130% за последний год.

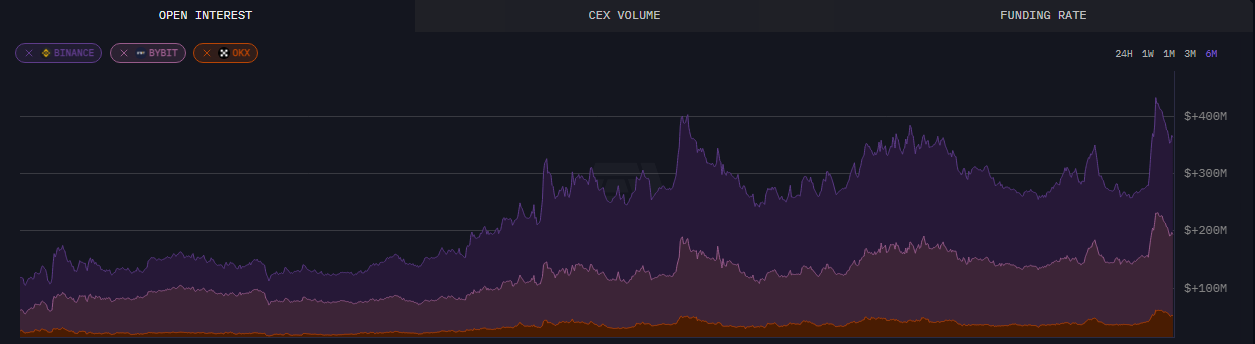

По данным блокчейна, по состоянию на 24 августа открытые позиции на AAVE превышали 430 миллионов долларов, что является максимумом за последние шесть месяцев.

Помимо наглядных данных, это обновление AAVE вызвало широкое обсуждение в сообществе, а предварительная информация о V4 получила большую поддержку и признание, особенно в части эффективности использования средств и компонуемости DeFi, что открывает для рынка новые возможности и потенциал.

Make DeFi great again

Судя по уже раскрытым деталям обновления, это обновление AAVE вполне может вывести рынок DeFi на новый уровень: модульная архитектура, кроссчейн-расширение и интеграция RWA не только разожгли энтузиазм рынка, но и способствовали росту цены и TVL.

Похоже, что и основатель Stani полон уверенности в влиянии обновления V4 на сектор DeFi.

Возможно, в недалёком будущем AAVE, воспользовавшись «попутным ветром» ликвидности нового крипто-бычьего рынка, взлетит к новым вершинам и откроет безграничные возможности.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

200 дней президента bitcoin: второй срок Трампа — повод для праздника или причина для беспокойства?

Вы можете предоставлять услуги в этой "мировой столице криптовалют", но, возможно, сможете увидеть этот мир только из тюрьмы.

Налоги съедают более половины прибыли? 3 легальных стратегии сохранения прибыли для крипто-китов

Богатые инвесторы практически никогда не продают криптовалюту напрямую: они защищают свою прибыль с помощью залоговых кредитов, иммиграционных стратегий и офшорных структур.

Утренний отчет Mars | Сенат США проведет слушания по кандидатуре Милана на пост члена Совета управляющих ФРС на следующей неделе

На следующей неделе Сенат США проведет слушания по кандидатуре Милана на пост члена Совета управляющих Федеральной резервной системы, что станет испытанием поддержки Республиканской партии плана Трампа по реформированию ФРС. Тем временем Министерство торговли США планирует публиковать статистические данные, такие как ВВП, на блокчейне. На рынке криптовалют один крупный держатель продал 3968 BTC и увеличил позиции в ETH, а один инвестор потерял 710 тысяч долларов из-за покупки поддельных токенов. Google Cloud объявил о переходе своей L1-блокчейн-сети GCUL в стадию закрытого тестирования, а Tether заявил, что не будет использовать блокчейн Circle. Резюме подготовлено Mars AI. Точность и полнота сгенерированного контента находятся на стадии итерационного обновления.

Пророчество Larry Fink сбывается: как RWA превосходит стейблкоины?

В статье рассматривается текущее состояние и механизмы токенизации государственных облигаций США, отмечается, что эта технология с помощью блокчейна упрощает традиционные финансовые процессы, но по-прежнему подчиняется требованиям законодательства о ценных бумагах. Аналитическая структура охватывает обзор токенов, регуляторную структуру и применение на блокчейне, выявляя быстрый рост сектора, но также и такие вызовы, как фрагментированное регулирование и ограниченное применение на блокчейне. Институциональные игроки и DeFi-платформы активно развивают токенизацию RWA (реальных активов), однако единая регуляторная база и кроссчейн-решения все еще требуют доработки. Резюме создано Mars AI. Это резюме сгенерировано моделью Mars AI, и его точность и полнота находятся на стадии итеративного обновления.