JPMorgan утверждает, что «торговля обесцениванием» останется, поскольку биткойн и золото приобретают структурное значение

Быстрый обзор: Биткойн и золото структурно становятся ключевыми компонентами инвестиционных портфелей, согласно аналитикам JPMorgan. В результате, торговля на обесценивание, вызванная опасениями по поводу инфляции и девальвации фиатной валюты, останется актуальной, заявили они.

Аналитики JPMorgan заявили, что "торговля обесцениванием" далеко не временное явление, поскольку золото и биткойн приобретают структурное значение в портфелях инвесторов.

"Рост цен на золото за последний год значительно превысил движения, подразумеваемые изменениями доллара и реальной доходности облигаций, и, вероятно, отражает возрождение этой 'торговли обесцениванием'", - написали аналитики JPMorgan под руководством Николаоса Панигирцоглу в отчете в пятницу. Между тем, рекордный приток капитала на крипторынки в 2024 году свидетельствует о том, что биткойн также становится "более важным компонентом" портфелей инвесторов, добавили они.

Торговля обесцениванием относится к стратегии, при которой инвесторы обращаются к активам, таким как золото и биткойн, чтобы защититься от обесценивания фиатных валют, часто вызванного такими факторами, как инфляция, рост государственного долга и геополитическая нестабильность.

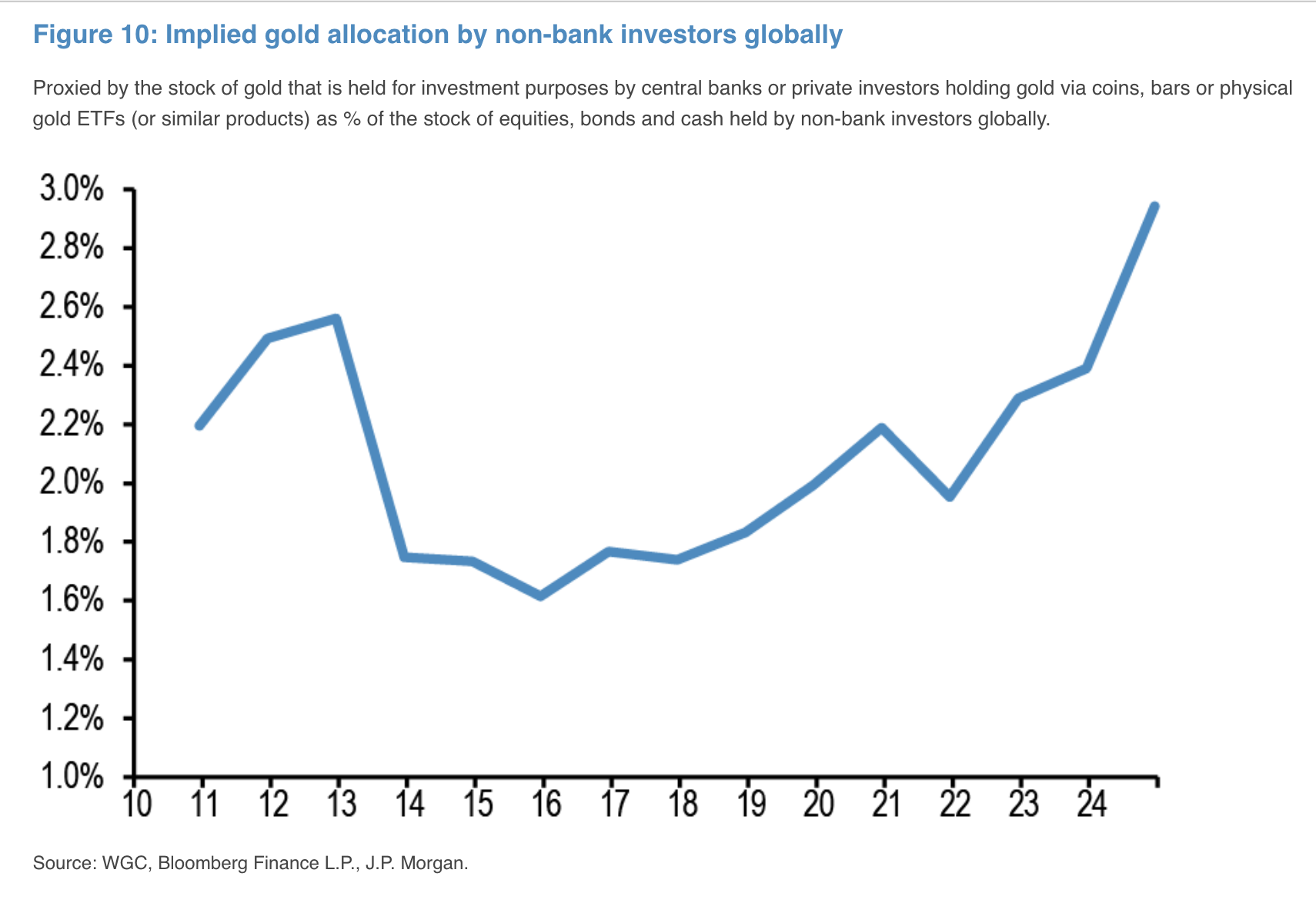

Структурный рост золота в портфелях инвесторов очевиден при изучении объема золота, удерживаемого в инвестиционных целях центральными банками и частными инвесторами, по мнению аналитиков. Это включает физическое золото, золотые ETF и другие инвестиционные инструменты, которые теперь составляют значительный процент от общего объема активов, удерживаемых небанковскими инвесторами по всему миру.

Аналитики отметили, что покупки биткойнов компанией MicroStrategy составили 28% от общего притока капитала на крипторынок в 2024 году.

В целом, с учетом того, что золото и биткойн приобретают структурное значение, торговля обесцениванием остается актуальной, по мнению аналитиков. В прошлом октябре аналитики выразили оптимизм в отношении криптовалюты на 2025 год, ссылаясь на такие факторы, как торговля обесцениванием и растущее институциональное принятие, среди прочего.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

VIPЕженедельные исследовательские инсайты Bitget VIP

Ethereum и его экосистема остаются в центре внимания в 2025 году благодаря ускорению институционального принятия и обновлениям сети. Являясь ведущей в мире платформой для смарт-контрактов, ETH получила выгоду от притока миллиардов долларов в ETF, что способствовало устойчивому росту цен. Потенциальными катализаторами роста являются обновление Pectra для повышения производительности, крупномасштабная токенизация реальных активов (RWA), взрывной рост решений второго уровня, таких как Base, и сокращение оборотного предложения благодаря механизму сжигания. Такие токены экосистемы, как Lido (лидер в области ликвидного стейкинга) и Ethena (новатор в области синтетических стейблкоинов), также готовы получить привилегии. Участие таких крупных институциональных игроков, как BlackRock, еще больше стимулирует спрос на DeFi и продукты для стейкинга. В результате ожидается, что общая рыночная капитализация экосистемы продолжит расти, привлекая все больше средств из традиционного капитала.

VIPЕженедельные исследовательские инсайты Bitget VIP

В последнее время рынок криптовалют переживает период повышенной волатильности, вызванной макроэкономической политикой, напряженностью в мировой торговле и ожиданиями в отношении монетарной политики Федеральной резервной системы США. Несмотря на слабые показатели ряда индикаторов, настроения инвесторов улучшились на фоне резкого роста ожиданий рынка относительно снижения ставок в сентябре. Между тем, замедление темпов изменения тарифов помогло в краткосрочной перспективе смягчить основные торговые трения, и на данный момент признаков возникновения системного риска не наблюдается. Что касается криптовалют, оборот BTC снизился, поскольку многие краткосрочные трейдеры ушли с рынка, что привело к более стабильному движению цен. Сектор альткоинов продолжает демонстрировать слабую динамику из-за отсутствия устойчивых нарративов. Несмотря на рост популярности мемкоинов, качественные проекты по-прежнему остаются редкостью. Большие объемы капитала быстро заходят и выходят с рынка, что затрудняет эффективное инвестирование. В условиях сохраняющейся высокой краткосрочной неопределенности многие инвесторы направляют часть своего портфеля на продукты Earn, где в основе лежат стейблкоины. Наряду с ведущими DeFi-протоколами, такими как Aave и Compound, платформы как Bitget предлагают разнообразные возможности высокодоходных стейблкоинов, предоставляя инвесторам больше возможностей для сохранения и приумножения своих активов.

VIPЕженедельные исследовательские инсайты Bitget VIP

Будучи основой экосистемы Ethereum, инфраструктура ETH играет важную роль в обеспечении стабильности и безопасности основных приложений, таких как масштабирование второго уровня (Layer 2), DeFi и ончейн-интеграция искусственного интеллекта. В связи с тем, что APR по стейкингу ETH стабилизировалась на уровне около 3.5%, усилилась популярность модульных решений и увеличился спрос на вычислительные мощности, связанные с ИИ, инфраструктура стала стратегическим направлением для средне- и долгосрочного позиционирования на рынке.

VIPЕженедельные исследовательские инсайты Bitget VIP

По мере того как рынки начинают учитывать в ценах ожидания снижения ставок, объем ончейн-торговли продолжает расти. Pump.fun готовится выпустить свой токен, а Letsbonk.fun набирает обороты. Впервые на прошлой неделе количество ежедневных запусков токенов и «выпущенных» проектов превысило Pump.fun, положив конец доминированию Pump.fun в сфере лаунчпадов мемкоинов с начала 2024 года. Эффект богатства, созданный экосистемой Letsbonk.fun, также оказался значительным. Между тем, растущая зрелость гибридных продуктов «спот + ончейн» на крупных централизованных биржах (CEX) способствует формированию сильного импульса для активности ончейн-рынка. С момента ажиотажа вокруг мемкоинов, вызванного знаменитостями и политическими деятелями в начале этого года, ликвидность рынка постепенно восстанавливается после почти полного застоя. Предстоящий запуск токена Pump.fun может вызвать новую конкуренцию на уровне экосистемы среди платформ launchpad, что приведет к устойчивому спекулятивному импульсу, который продолжит приносить пользу всей экосистеме Solana.