DTCC-новости вызывают спекуляции о реверсе приток�а в Bitcoin ETF.

Институциональные исследования криптовалют, написанные экспертами.

👇1-11) Депозитарная доверительная компания (DTCC) только что объявила, что с 30 апреля "никакая залоговая стоимость не будет предоставляться для любого ETF или другого инвестиционного средства, которое включает в себя биткойн или любую другую криптовалюту в качестве базового инвестиционного актива, и, следовательно, будет подвергнута 100% снижению стоимости".

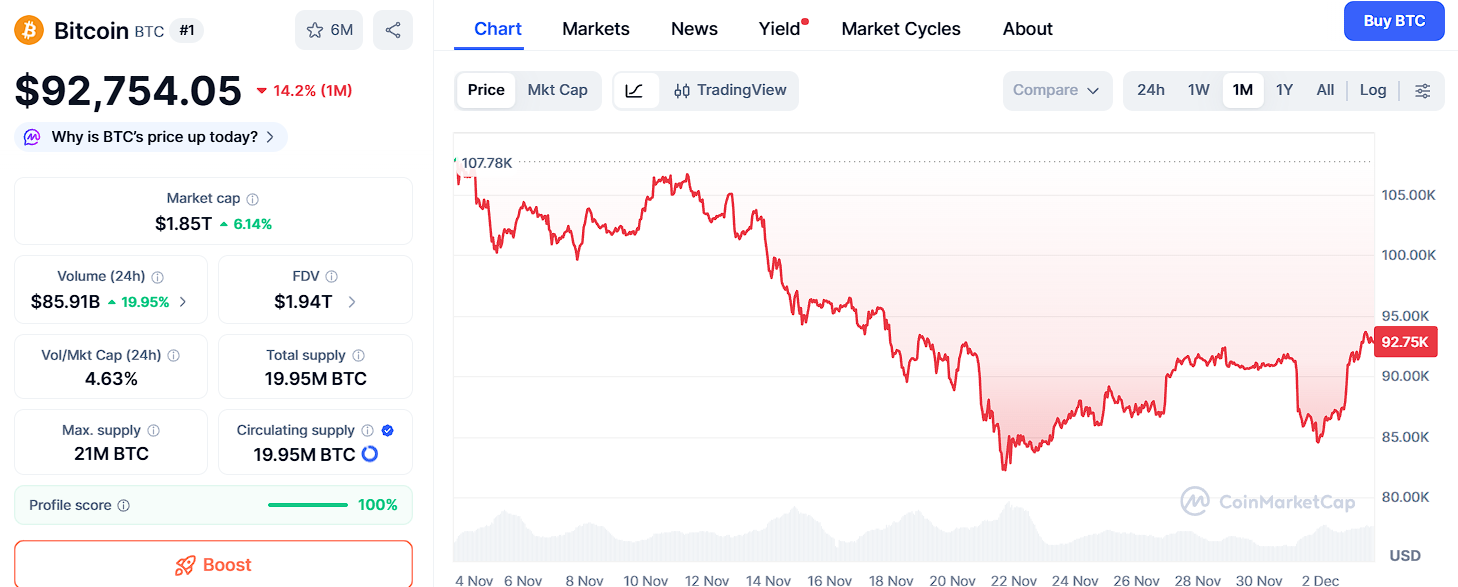

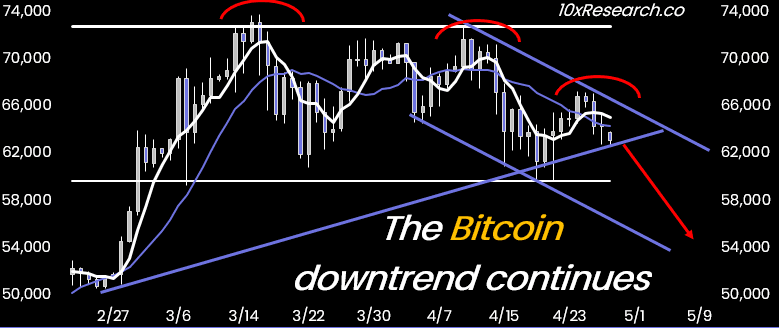

👇2-11) Как мы отметили, биткойн делает нижние максимумы - кажется, что установился новый спад (см. диаграмму ниже). Именно здесь заявление DTCC может оказать влияние. Мы писали о Механизме самоусиливающегося воздействия биткойна 4 апреля, и существует риск того, что притоки могут, в определенной степени, развернуться.

Технический анализ биткойна

👇3-11) Это может стать серьезной проблемой для биткойн-ETF, так как DTCC предоставляет услуги клиринга и расчетов для финансовых рынков в Америке.

👇4-11) Хотя только немногие знают о DTCC, сущность стала известной в конце прошлого года, когда внезапно начала вносить в список биткойн-ETF от различных эмитентов за несколько месяцев до одобрения SEC. Это привело к росту цен на биткойн, поскольку вероятность регулирования увеличилась.

Но почему вам следует обратить внимание?

ETF уже одобрены. Ну а вот почему:

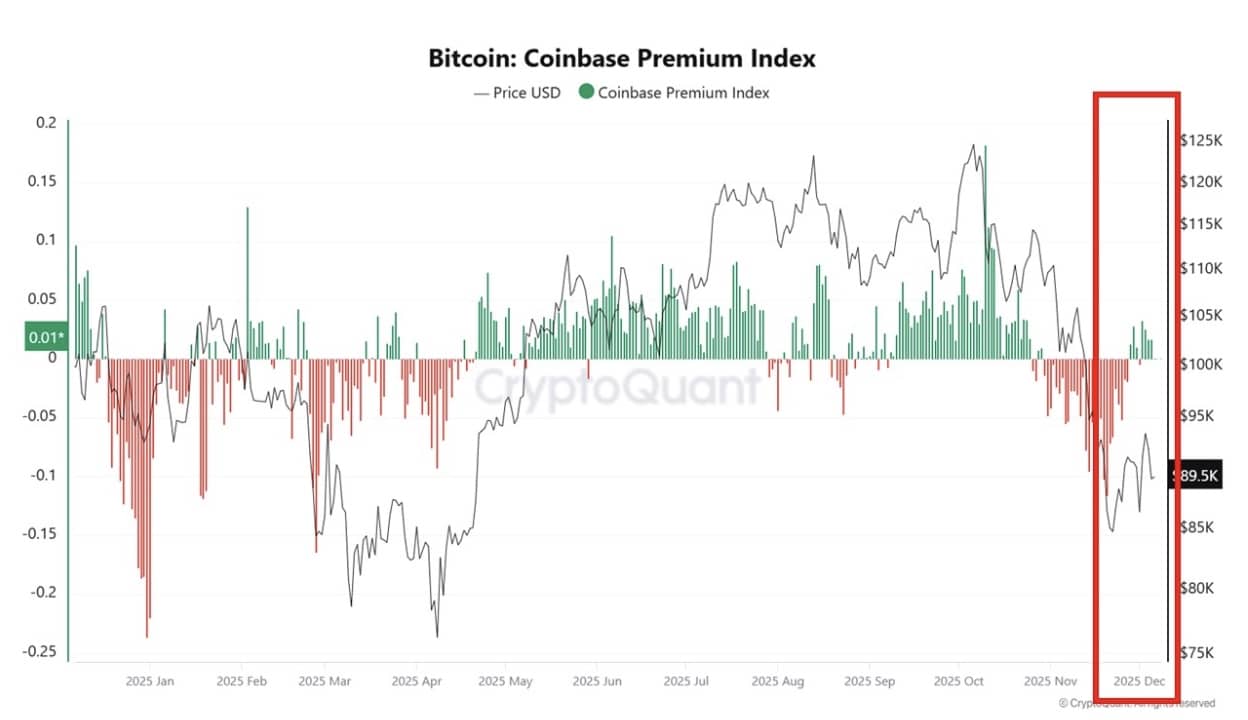

👇5-11) Несколько недель назад мы утверждали, что притоки в ETF, вероятно, прекратятся, поскольку объемы торговли криптовалютой и ставка финансирования значительно сократились. Более низкая ставка финансирования предполагает меньшие притоки в ETF, поскольку мы оценили, что значительная часть покупок биткойн-ETF напрямую происходила от арбитражных хедж-фондов, которые продавали фьючерсы на биткойн CME против своих долей в биткойн-ETF IBIT Blackrock.

👇6-11) Ключевым здесь является то, как могла быть финансирована эта сделка, поскольку продажа фьючерсов на биткойн CME обычно требует обширной залоговой позиции, что делает эту сделку "длинный ETF, короткие фьючерсы" менее капиталоемкой.

👇7-11) Здесь вступает в силу управление залогами. Крупные институты могут получить освобождение маржи, когда они размещают обе ноги (длинную и короткую) у того же первичного брокера, например, с DTCC, потенциально утверждающим сумму залога. Если биткойн-ETF больше не квалифицируются для освобождения маржи, мы можем увидеть удаление этой арбитражной сделки, и ETF могут столкнуться с более заметными оттоками.

Короткие позиции на биткойн CME по категориям трейдеров

👇8-11) Например, короткие позиции на фьючерсы на биткойн CME хедж-фондами увеличились с $2,5 млрд к концу января до $6,9 млрд в начале апреля и оставались относительно стабильными на уровне $6,3 млрд. "Совпадение, с начала апреля притоки в ETF составили -$40 млн - они прекратились - совпадая с тем, когда премия на фьючерсы CME упала практически до нуля.

👇9-11) Новости DTCC определенно не являются благоприятными для инвесторов TradeFi, чтобы увеличить экспозицию к биткойну. Как упоминалось, трейдерам следует контролировать разницу в ставках между различными календарными фьючерсами на биткойн CME.

👇10-11) Поскольку премия на фьючерсы на биткойн CME сократилась, арбитражная сделка (длинный биткойн-ETF против коротких фьючерсов на биткойн) стала менее привлекательной, поскольку снижение торговых объемов предсказывалось за несколько недель. Если новости DTCC будут негативными, мы должны увидеть влияние к следующей неделе - когда неопределенность высока с объявлением о возврате долга США и заявлением FOMC, где председатель ФРС Пауэлл может стать немного более жестким.

👇11-11) Как упоминалось в четверг, для того чтобы биткойн мог вернуться к уровню 67 000 "высокий", нам нужно было проигнорировать медвежьи сигналы последних недель. Поскольку биткойн не смог восстановиться, мы продолжаем ожидать снижения цен. Эти новости DTCC являются еще одним негативным сигналом, что на данный момент TradeFi, вероятно, не будет направлять большие суммы фиата в биткойн. Наша цель 52 000/55 000 остается актуальной.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Черный список Bitcoin от MSCI — это крипто-ужастик или просто плохая идея?

Аналитик утверждает, что коррекция Bitcoin — это нормально: США подтолкнут BTC выше?

Bitcoin держится около $89,000, в то время как аналитики утверждают, что последняя коррекция указывает на охлаждение, а не на полноценный медвежий рынок.

Топ-3 криптовалютных прогноза на 2026 год: Ozak AI, Bitcoin и XRP ожидает значительный рост