Não é só sobre corte de juros? Ex-especialista do Federal Reserve de Nova York: Powell pode anunciar plano de compra de títulos de 4,5 bilhões de dólares

Com a aproximação da reunião de política monetária de dezembro, o foco do mercado mudou da expectativa de corte de juros para a possibilidade de o Federal Reserve retomar compras em larga escala de ativos.

Com a aproximação da reunião de política monetária de dezembro, o foco do mercado mudou do corte de juros para a possibilidade de o Federal Reserve retomar grandes compras de ativos.

Escrito por: Zhang Yaqi

Fonte: Wallstreetcn

Com a reunião de política monetária do Federal Reserve marcada para 10 de dezembro na próxima semana, o mercado não está apenas focado na já esperada medida de corte de juros. Estrategistas experientes de Wall Street apontam que o Federal Reserve pode estar prestes a anunciar um importante plano de expansão do balanço patrimonial.

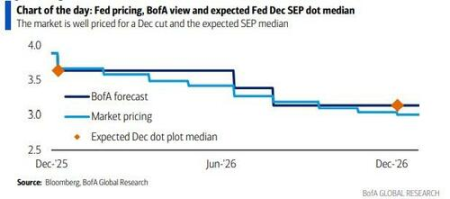

Recentemente, Mark Cabana, ex-especialista em operações de recompra do Federal Reserve de Nova York e estrategista de taxas do Bank of America, previu que, além do amplamente esperado corte de 25 pontos-base, o presidente do Federal Reserve, Jerome Powell, anunciará na próxima quarta-feira um plano para comprar US$ 4,5 bilhões em títulos do Tesouro (T-bills) por mês. Essa operação de compra começará oficialmente em janeiro de 2026, com o objetivo de injetar liquidez no sistema e evitar que as taxas do mercado de recompra subam ainda mais.

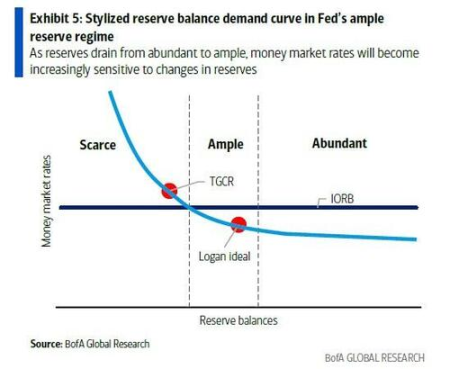

Cabana alertou em seu relatório que, embora o mercado de taxas de juros tenha reagido de forma morna ao corte de juros, os investidores geralmente "subestimam" a força das ações do Federal Reserve no balanço patrimonial. Ele destacou que o nível atual das taxas do mercado monetário indica que as reservas do sistema bancário não são mais "abundantes", e que o Federal Reserve precisa retomar as compras de ativos para preencher a lacuna de liquidez. Ao mesmo tempo, o departamento de trading do UBS também fez uma previsão semelhante, acreditando que o Federal Reserve começará a comprar cerca de US$ 4 bilhões em títulos do Tesouro por mês no início de 2026 para manter a estabilidade do mercado de taxas de curto prazo.

Esse possível ajuste de política ocorre em um momento crucial de transição na liderança do Federal Reserve. Com o mandato de Powell se aproximando do fim e o mercado aumentando as expectativas de que Kevin Hassett possa assumir a presidência do Federal Reserve, a reunião da próxima semana não trata apenas da liquidez de curto prazo, mas também definirá o tom da política monetária para o próximo ano.

Ex-especialista do Fed de Nova York prevê: US$ 4,5 bilhões em compras mensais

Embora o consenso de mercado já esteja consolidado de que o Federal Reserve cortará os juros em 25 pontos-base na próxima semana, Mark Cabana acredita que a verdadeira variável está na política do balanço patrimonial. Em seu relatório semanal intitulado "Hasset-Backed Securities", Cabana aponta que o Federal Reserve pode anunciar um programa de RMP de até US$ 4,5 bilhões por mês, uma previsão muito acima das expectativas atuais do mercado.

Cabana detalhou a composição desse número: o Federal Reserve precisa comprar pelo menos US$ 2 bilhões por mês para lidar com o crescimento natural de seus passivos, além de comprar mais US$ 2,5 bilhões para reverter a perda de reservas causada pelo "excesso de aperto" anterior. Ele prevê que esse ritmo de compras deve durar pelo menos seis meses. Essa declaração deve ser incluída nas instruções operacionais do Federal Reserve e publicada no site do Fed de Nova York, detalhando o tamanho e a frequência das operações, com foco nas compras no mercado de títulos do Tesouro.

De acordo com artigo anterior do Wallstreetcn, desde que o balanço patrimonial do Federal Reserve atingiu o pico de quase US$ 9 trilhões em 2022, a política de aperto quantitativo (QT) já reduziu esse valor em cerca de US$ 2,4 trilhões, retirando efetivamente liquidez do sistema financeiro. No entanto, mesmo com o fim do QT, os sinais de aperto de liquidez ainda são evidentes.

O sinal mais claro vem do mercado de recompra. Como centro de financiamento de curto prazo do sistema financeiro, as taxas de referência overnight do mercado de recompra, como a SOFR (Secured Overnight Financing Rate) e a TGCR (Tri-Party General Collateral Rate), têm frequentemente ultrapassado de forma acentuada o teto do corredor de taxas do Federal Reserve nos últimos meses. Isso indica que o nível de reservas no sistema bancário está passando de "abundante" para "adequado", com risco de se tornar "escasso". Dada a importância sistêmica do mercado de recompra, essa situação é considerada insustentável para o Federal Reserve a longo prazo, pois pode enfraquecer a eficiência da transmissão da política monetária.

Nesse contexto, as declarações recentes de autoridades do Federal Reserve também sugerem urgência em agir. O presidente do Fed de Nova York, John Williams, afirmou que "espera-se que em breve alcancemos um nível abundante de reservas", enquanto a presidente do Fed de Dallas, Lorie Logan, também destacou que "em breve será apropriado retomar o crescimento do balanço patrimonial". Na interpretação de Cabana, "em breve" (will not be long) refere-se à reunião do FOMC de dezembro.

Ferramentas auxiliares para suavizar a volatilidade de fim de ano

Além do plano de compras de longo prazo, para lidar com a volatilidade de liquidez típica do final do ano, o Bank of America espera que o Federal Reserve também anuncie operações de recompra a termo (term repo operations) com duração de 1 a 2 semanas. Cabana acredita que o preço dessas operações pode ser definido igual ou até 5 pontos-base acima da taxa da facilidade permanente de recompra (SRF), com o objetivo de reduzir os riscos extremos do mercado de financiamento no fim do ano.

Sobre a gestão das taxas de juros, embora alguns clientes perguntem se a taxa de remuneração das reservas (IOR) será reduzida, Cabana acredita que simplesmente reduzir a IOR "não resolve nenhum problema", pois, após a falência do Silicon Valley Bank (SVB), os bancos tendem a manter um colchão de caixa maior. Ele considera mais provável que as taxas de IOR e SRF sejam reduzidas simultaneamente em 5 pontos-base, mas isso não é o cenário base.

Outro contexto importante desta reunião é a iminente mudança de liderança no Federal Reserve. O mercado atualmente vê Kevin Hassett como um forte candidato à presidência do Fed. Cabana aponta que, uma vez definido o novo presidente, o mercado passará a precificar a trajetória de política monetária de médio prazo com base nas orientações do novo líder.

O UBS também concorda com a visão de que a expansão do balanço patrimonial deve retornar. O departamento de vendas e trading do UBS aponta que, ao comprar títulos do Tesouro, o Federal Reserve pode reduzir a duração média dos ativos, alinhando melhor com a duração média do mercado de títulos do governo. Independentemente de essa operação ser chamada de RMP ou de afrouxamento quantitativo (QE), o objetivo final é claro: garantir, por meio de injeção direta de liquidez, que o mercado financeiro continue funcionando de forma estável durante um período crítico de mudanças políticas e econômicas.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Resumo matinal | Strategy já acumulou mais de 200 mil bitcoins até agora este ano; Presidente da SEC dos EUA afirma que o mercado financeiro americano pode migrar para blockchain em até dois anos

Resumo dos principais eventos do mercado em 7 de dezembro.

Relatório semanal de ETFs de cripto | Na semana passada, os ETFs de bitcoin à vista dos EUA tiveram um fluxo líquido negativo de 87,7 milhões de dólares; os ETFs de ethereum à vista dos EUA tiveram um fluxo líquido negativo de 65,4 milhões de dólares.

A Mashreq Capital dos Emirados Árabes Unidos incluiu o bitcoin ETF em seu novo fundo de multiativos.

Principais notícias da semana | Federal Reserve anuncia decisão sobre taxa de juros; Stable lança rede principal

Resumo das principais notícias desta semana, de 8 a 14 de dezembro.

Wang Yongli: Por que a China insiste em proibir as stablecoins?

A China está acelerando o desenvolvimento do yuan digital e sua política em relação às criptomoedas virtuais, incluindo as stablecoins, já está totalmente definida para restringi-las de forma rigorosa. Essa decisão é resultado de múltiplos fatores, como a liderança global da China em pagamentos móveis e no yuan digital, a segurança da soberania do renminbi e a estabilidade do sistema financeiro e monetário do país.

Populares

MaisResumo matinal | Strategy já acumulou mais de 200 mil bitcoins até agora este ano; Presidente da SEC dos EUA afirma que o mercado financeiro americano pode migrar para blockchain em até dois anos

Relatório semanal de ETFs de cripto | Na semana passada, os ETFs de bitcoin à vista dos EUA tiveram um fluxo líquido negativo de 87,7 milhões de dólares; os ETFs de ethereum à vista dos EUA tiveram um fluxo líquido negativo de 65,4 milhões de dólares.