Quando o mercado financeiro tradicional falha, o setor de cripto pode se tornar uma “válvula de escape” para a liquidez?

O crepúsculo da financeirização: quando o ciclo da dívida só consegue gerar crescimento nominal.

O crepúsculo da financeirização: quando o ciclo da dívida só gera crescimento nominal.

Autor: arndxt

Tradução: AididiaoJP, Foresight News

A economia dos Estados Unidos já se dividiu em dois mundos: de um lado, os mercados financeiros prosperam; do outro, a economia real entra em uma lenta recessão.

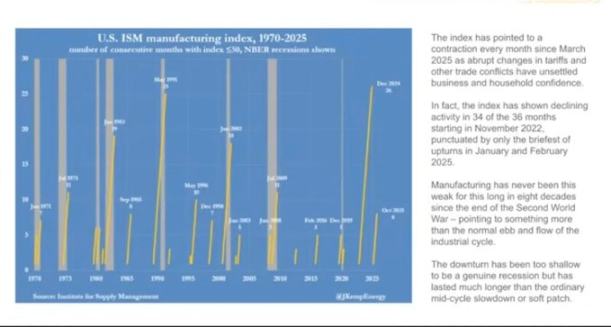

O índice PMI da indústria manufatureira está em contração há mais de 18 meses consecutivos, o período mais longo desde a Segunda Guerra Mundial, mas o mercado de ações continua subindo, pois os lucros estão cada vez mais concentrados nas gigantes de tecnologia e empresas financeiras. (Nota: O “Índice PMI da Indústria Manufatureira” é o “Índice de Gerentes de Compras da Indústria”, um termômetro da saúde do setor manufatureiro.)

Isso é, na verdade, “inflação do balanço patrimonial”.

A liquidez continua elevando os preços dos ativos semelhantes, enquanto o crescimento dos salários, a criação de crédito e o dinamismo das pequenas empresas permanecem estagnados.

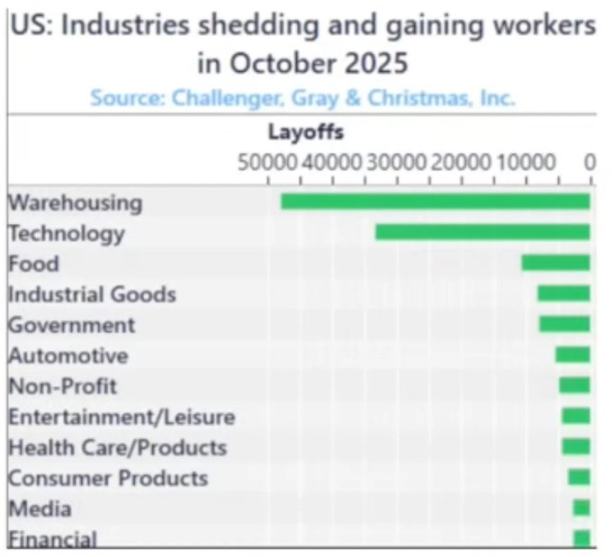

O resultado é uma economia dividida, onde, durante a recuperação ou ciclos econômicos, diferentes setores seguem direções completamente opostas:

De um lado: mercados de capitais, detentores de ativos, setor de tecnologia e grandes corporações em rápida ascensão (lucros, preços das ações, riqueza).

Do outro lado: classe trabalhadora, pequenas empresas, setores operários → queda ou estagnação.

Crescimento e dificuldades coexistem.

Fracasso das políticas

A política monetária já não consegue realmente beneficiar a economia real.

Os cortes de juros pelo Federal Reserve aumentaram os preços de ações e títulos, mas não trouxeram novos empregos nem crescimento salarial. O quantitative easing facilitou o acesso ao crédito para grandes empresas, mas não ajudou o desenvolvimento das pequenas.

A política fiscal também está chegando ao limite.

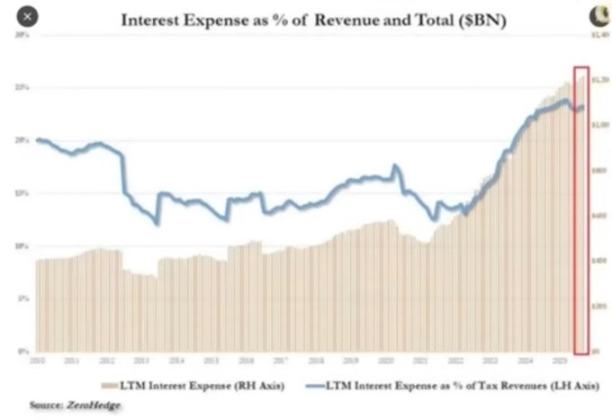

Hoje, quase um quarto da receita do governo é usado apenas para pagar os juros da dívida pública.

Os formuladores de políticas estão em um dilema:

Se apertam a política para combater a inflação, o mercado fica estagnado; se afrouxam para estimular o crescimento, os preços sobem novamente. O sistema já se tornou um ciclo autossustentável: qualquer tentativa de desalavancagem ou redução do balanço atinge o valor dos ativos que sustentam sua estabilidade.

Estrutura de mercado: colheita eficiente

Fluxos de fundos passivos e arbitragem de dados de alta frequência transformaram o mercado aberto em uma máquina de liquidez em circuito fechado.

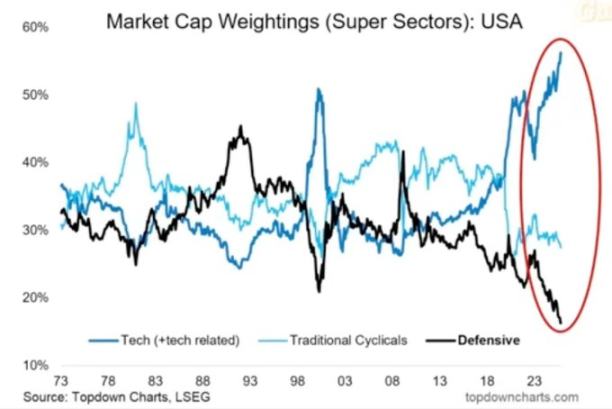

O posicionamento e a oferta de volatilidade são mais importantes que os fundamentos. Os investidores de varejo, na prática, tornaram-se contraparte das instituições. Isso explica por que setores defensivos foram abandonados, ações de tecnologia dispararam e a estrutura do mercado recompensa quem persegue altas, não quem busca valor.

Criamos um mercado com altíssima eficiência de preços, mas baixíssima eficiência de capital.

O mercado aberto tornou-se uma máquina de liquidez autossustentável.

O dinheiro flui automaticamente → via fundos de índice, ETFs e negociações algorítmicas → gerando pressão constante de compra, independentemente dos fundamentos.

As variações de preço são impulsionadas pelo fluxo de capital, não pelo valor.

Negociações de alta frequência e fundos sistemáticos dominam o volume diário, enquanto o investidor de varejo está do outro lado da transação. A alta ou queda das ações depende do posicionamento e dos mecanismos de volatilidade.

Por isso, as ações de tecnologia continuam inflando, enquanto os setores defensivos ficam para trás.

Reação social: o custo político da liquidez

A criação de riqueza neste ciclo está concentrada no topo.

Os 10% mais ricos detêm mais de 90% dos ativos financeiros; quanto mais o mercado de ações sobe, maior a desigualdade. Políticas que elevam os preços dos ativos corroem o poder de compra da maioria.

Sem crescimento real dos salários e sem acesso à casa própria, os eleitores acabarão buscando mudanças, seja por redistribuição de riqueza, seja por turbulência política. Ambos aumentam a pressão fiscal e elevam a inflação.

Para os formuladores de políticas, a estratégia é clara: manter a liquidez abundante, elevar o mercado e declarar recuperação econômica. Substituir reformas reais por prosperidade superficial. A economia continua frágil, mas pelo menos os dados sustentam até a próxima eleição.

Criptomoedas como válvula de escape

As criptomoedas são um dos poucos setores onde é possível deter e transferir valor sem depender de bancos ou governos.

O mercado tradicional tornou-se um sistema fechado, onde o grande capital já captura a maior parte dos lucros antes mesmo do IPO, via investimentos privados. Para a geração mais jovem, o bitcoin não é mais apenas especulação, mas uma oportunidade de participação. Quando todo o sistema parece manipulado, pelo menos aqui ainda há chance.

Embora muitos investidores de varejo tenham sido prejudicados por tokens supervalorizados e vendas de VC, a demanda central permanece forte: as pessoas desejam um sistema financeiro aberto, justo e sob seu próprio controle.

Perspectivas

A economia dos EUA gira em um “reflexo condicionado”: aperto → recessão → pânico de políticas → liquidez → inflação → repetição.

Em 2026, pode vir um novo ciclo de afrouxamento, devido à desaceleração do crescimento e ao aumento do déficit. O mercado de ações pode ter uma breve euforia, mas a economia real não melhorará de fato, a menos que o capital migre do suporte a ativos para investimentos produtivos.

No momento, estamos testemunhando a fase tardia da economia financeirizada:

- Liquidez faz o papel do PIB

- O mercado virou ferramenta de política

- O bitcoin tornou-se válvula de pressão social

Enquanto o sistema continuar transformando o ciclo da dívida em bolhas de ativos, não teremos uma recuperação real, apenas uma estagnação lenta mascarada pelo aumento nominal dos números.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

A US$96 mil, quase 99% dos investidores de BTC que acumularam nos últimos 155 dias estão mantendo prejuízo

SOL cai para o menor nível em 5 meses apesar do sucesso do ETF spot de Solana: US$100 é o próximo?

O Octógono do UFC acaba de ganhar uma repaginada cripto: mercados de previsão invadem a festa

É o fim do jogo, Bitfarms abandona a mineração de Bitcoin