ETFs de Bitcoin dos EUA interrompem sequência de saídas com ganhos de US$ 240 milhões na quinta-feira

Os fundos negociados em bolsa (ETFs) de Bitcoin à vista dos Estados Unidos registraram entradas líquidas de US$ 239,9 milhões na quinta-feira. Isso reverteu uma sequência de seis dias de saídas que drenou quase US$ 1,4 bilhão do mercado. De acordo com a Cointelegraph, a reversão ocorreu após uma semana de realização de lucros impulsionada pela incerteza macroeconômica.

O iShares Bitcoin Trust da BlackRock liderou a recuperação com US$ 112,4 milhões em novos investimentos. O Wise Origin Bitcoin Fund da Fidelity adicionou US$ 61,6 milhões, enquanto o ARK 21Shares Bitcoin ETF contribuiu com US$ 60,4 milhões. O GBTC da Grayscale, que vinha registrando saídas consistentes desde meados de outubro, não apresentou alterações durante a sessão de negociação de quinta-feira. A sequência de seis dias de vendas representou um dos recuos mais acentuados desde que esses veículos de investimento começaram a ser negociados em janeiro de 2024.

Os ETFs de Ether seguiram um padrão semelhante durante o mesmo período. Os produtos de Ethereum à vista tiveram uma sequência de seis dias de saídas totalizando aproximadamente US$ 837 milhões antes de reverterem o curso na quinta-feira, com ganhos de US$ 12,51 milhões. Os ETFs de Solana mantêm um impulso positivo desde o lançamento em 28 de outubro, acumulando US$ 322 milhões em entradas sem registrar um único dia de saídas líquidas.

Demanda Institucional Retorna Durante a Volatilidade do Mercado

O retorno aos fluxos positivos demonstra como os investidores institucionais abordam as correções do Bitcoin. Grandes gestores de ativos normalmente aproveitam quedas de preço para aumentar posições, em vez de sair completamente. As entradas de quinta-feira absorveram a pressão vendedora que começou após o recuo do Bitcoin em relação às máximas recentes. Segundo a FXStreet, os ETFs de Bitcoin atraíram aproximadamente US$ 3,43 bilhões em outubro antes do início do recente período de saídas.

A posição dominante da BlackRock continua a moldar a dinâmica do mercado. O fundo administra cerca de US$ 87 bilhões em participações de Bitcoin, representando mais da metade de todos os ativos de ETFs de Bitcoin dos EUA. A Fidelity mantém a segunda maior posição, com mais de US$ 22 bilhões sob gestão. Já relatamos anteriormente que os ETFs de Bitcoin agora geram de US$ 5 bilhões a US$ 10 bilhões em volume diário de negociação, às vezes superando as principais exchanges de criptomoedas em atividade de negociação.

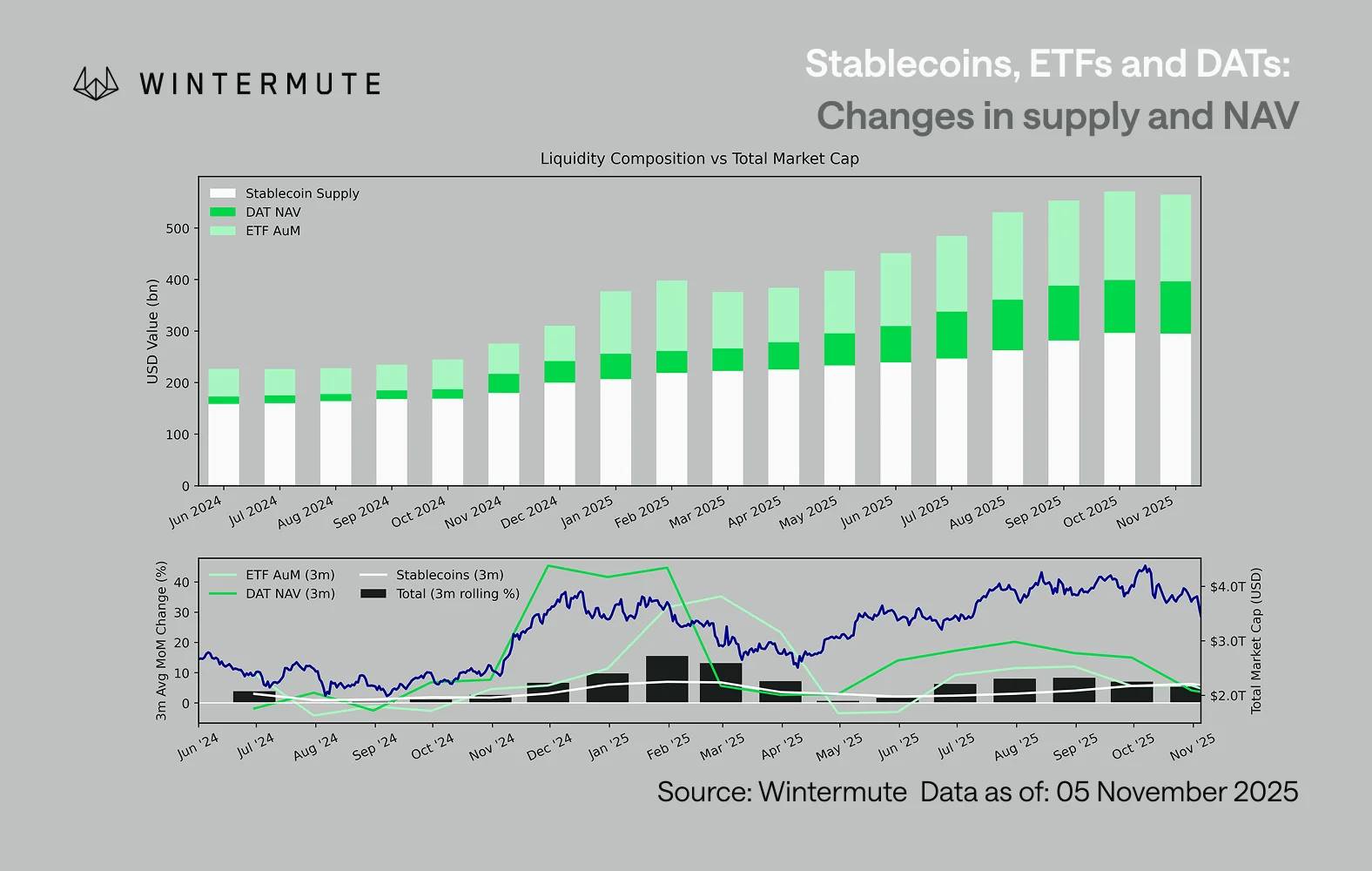

A formadora de mercado Wintermute identificou os ETFs como um dos três pilares-chave para a liquidez do setor de criptomoedas. A empresa afirmou que a liquidez continua sendo a principal força motriz por trás de cada ciclo cripto. Pesquisas recentes da Schwab Asset Management descobriram que 52% dos entrevistados planejam investir em ETFs, enquanto 45% demonstraram interesse especificamente em produtos vinculados a criptoativos.

Mudanças Mais Amplas no Mercado Refletem Integração Institucional

Os fluxos dos ETFs de Bitcoin tornaram-se indicadores primários do sentimento institucional em relação aos ativos digitais. Os produtos agora detêm aproximadamente 1,34 milhão de BTC, representando cerca de 6,5% do fornecimento total de Bitcoin. Essa concentração em veículos regulados transformou o Bitcoin em uma classe de ativo institucional. Fundos de pensão e companhias de seguros que anteriormente evitavam criptomoedas agora podem obter exposição por meio de estruturas de investimento familiares.

O padrão de recuperação difere da volatilidade anterior impulsionada pelos ETFs. Outubro viu os ETFs de Bitcoin experimentarem seu mês mais forte desde o lançamento, antes do início da recente onda de vendas. Somente a BlackRock registrou ganhos de US$ 3,93 bilhões em outubro, segundo a FXStreet. No entanto, o período de seis dias de saídas removeu mais de US$ 1,4 bilhão, demonstrando quão rapidamente o sentimento pode mudar.

Instituições financeiras tradicionais agora tratam o Bitcoin como um componente permanente do portfólio, em vez de uma alocação especulativa. Isso representa uma mudança na dinâmica de longo prazo do mercado para o setor de criptomoedas. A aprovação dos ETFs em janeiro de 2024 removeu barreiras operacionais relacionadas à custódia e incertezas regulatórias. Modelos de custódia especializados de provedores como a Fidelity Digital Assets normalizaram o Bitcoin como uma participação institucional.

O padrão levanta questões sobre o risco de concentração nas estruturas de propriedade do Bitcoin. O tamanho esmagador da BlackRock significa que os fluxos do fundo afetam desproporcionalmente os mecanismos de descoberta de preços. Excluindo as participações da BlackRock, o ecossistema de ETFs de Bitcoin à vista apresentaria métricas de desempenho substancialmente diferentes. Analistas observam que, embora a participação institucional tenha estabilizado os mercados em comparação com ciclos anteriores, a dependência de um único gestor de fundos cria potenciais vulnerabilidades durante períodos de resgates coordenados.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

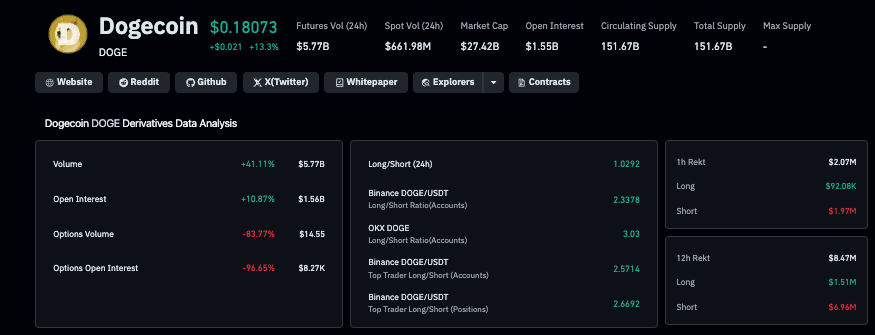

Preço do Dogecoin supera as 10 principais criptomoedas enquanto traders apostam no pagamento de US$1 trilhão de Elon Musk

Dogecoin subiu 6,5% após os acionistas da Tesla aprovarem o pacote de compensação recorde de US$ 1 trilhão para Elon Musk, com o volume de negociação de derivativos de DOGE aumentando 41%.

Análise de Preços de Criptomoedas 11-6: BITCOIN: BTC, ETHEREUM: ETH, SOLANA: SOL, POLKADOT: DOT, OPTIMISM: OP

Wintermute: Liquidez, a linha vital da indústria cripto, está em risco

A liquidez determina cada ciclo das criptomoedas.