Autor: Ponyo

Tradução: Saoirse, Foresight News

Pontos-chave

-

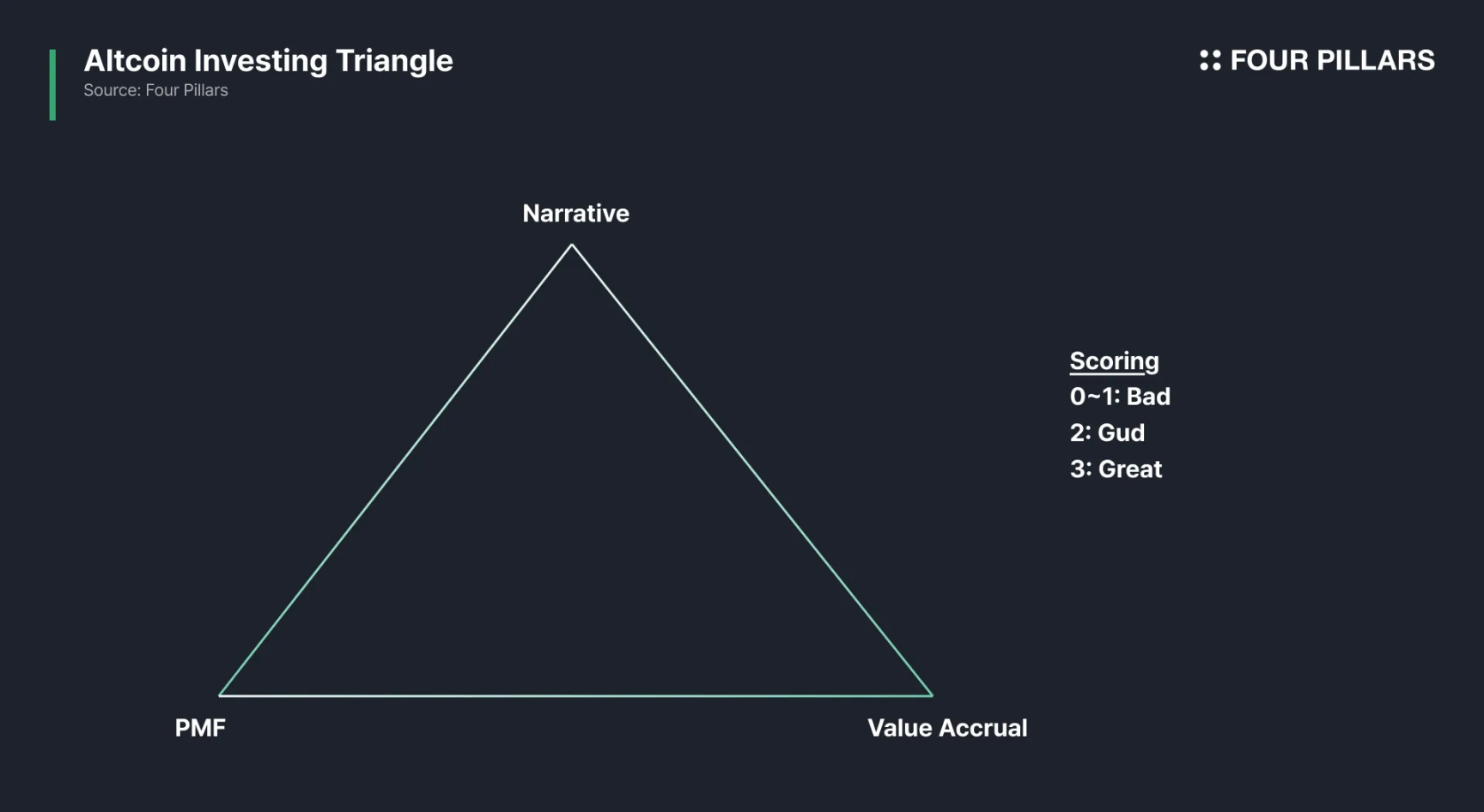

O sucesso de um token depende de três fatores principais: narrativa, Product-Market Fit (PMF) e captura de valor.

-

A maioria dos tokens para no estágio de “dois terços”: a narrativa é fácil de construir, o PMF é extremamente desafiador, mas não é um divisor de águas; já a captura de valor é ainda mais complexa — a dinâmica entre stakeholders, requisitos regulatórios e considerações de listagem tornam o design e o timing do mecanismo de captura de valor especialmente difíceis.

-

Apenas poucos tokens (como HYPE) conseguem atender aos três fatores simultaneamente. Muitos protocolos que se destacam em outros aspectos ainda enfrentam gargalos na captura de valor, limitando o potencial de valorização do token mesmo com fundamentos sólidos; em alguns casos, ocorre o oposto: fundamentos fracos, mas desempenho do token acima do esperado.

-

O modelo do triângulo de investimento é fácil de entender, mas difícil de aplicar na prática. Indicadores podem ser manipulados, documentos do protocolo frequentemente ocultam detalhes críticos, e mecanismos de tokenomics podem ser alterados durante o desenvolvimento do projeto; a narrativa do mercado evolui rapidamente, e tokens que hoje não atendem ou atendem completamente aos três fatores podem ter trajetórias futuras totalmente diferentes.

No início do desenvolvimento das criptomoedas, apenas a narrativa já era suficiente para impulsionar o preço dos tokens, mas essa era já passou. Hoje, o sucesso de um token depende de três dimensões: 1) narrativa forte; 2) Product-Market Fit; 3) mecanismo robusto de captura de valor do token.

Projetos que se destacam nas três dimensões são considerados “excelentes”, atender a duas é “bom”, enquanto atender a apenas uma ou nenhuma é “ruim”.

Esse é o framework central que uso para avaliar tokens.

Análise das três dimensões

1. Narrativa

É a “história” reconhecida pelos participantes do mercado. Sem narrativa, o projeto dificilmente atrai atenção.

2. Product-Market Fit (PMF)

O núcleo está em usuários reais, receita real de taxas e demanda real. Embora os indicadores variem entre produtos, o mais importante é “usuários que pagam continuamente” — receita e retenção de usuários são cruciais. Vale notar que Total Value Locked (TVL), número de carteiras, número de transações e volume bruto de negociação são facilmente manipuláveis, sendo necessário validar múltiplas métricas. Por exemplo, para exchanges descentralizadas de contratos perpétuos, é preciso observar tanto o volume de negociação quanto o valor em aberto: se o valor em aberto é baixo e o volume é alto, geralmente há wash trading.

3. Acúmulo de valor do token

Se o token não captura valor real do protocolo, ele não tem valor. Mecanismos comuns de acúmulo de valor incluem divisão de taxas, recompra de tokens, buyback & burn, e uso obrigatório em determinados cenários. Pessoalmente, considero o buyback a melhor opção (veja mais em “Revenue Sharing is Dead, Long Live Buyback & Burn”). Mas o acúmulo de valor está intrinsecamente ligado à receita do protocolo: mesmo com um mecanismo bem desenhado, se a receita for fraca, o token não terá validação de valor.

Esses conceitos parecem óbvios, e muitos acham que já os dominam, mas ainda caem na armadilha de “narrativa + adoção de usuários = valorização do token”.

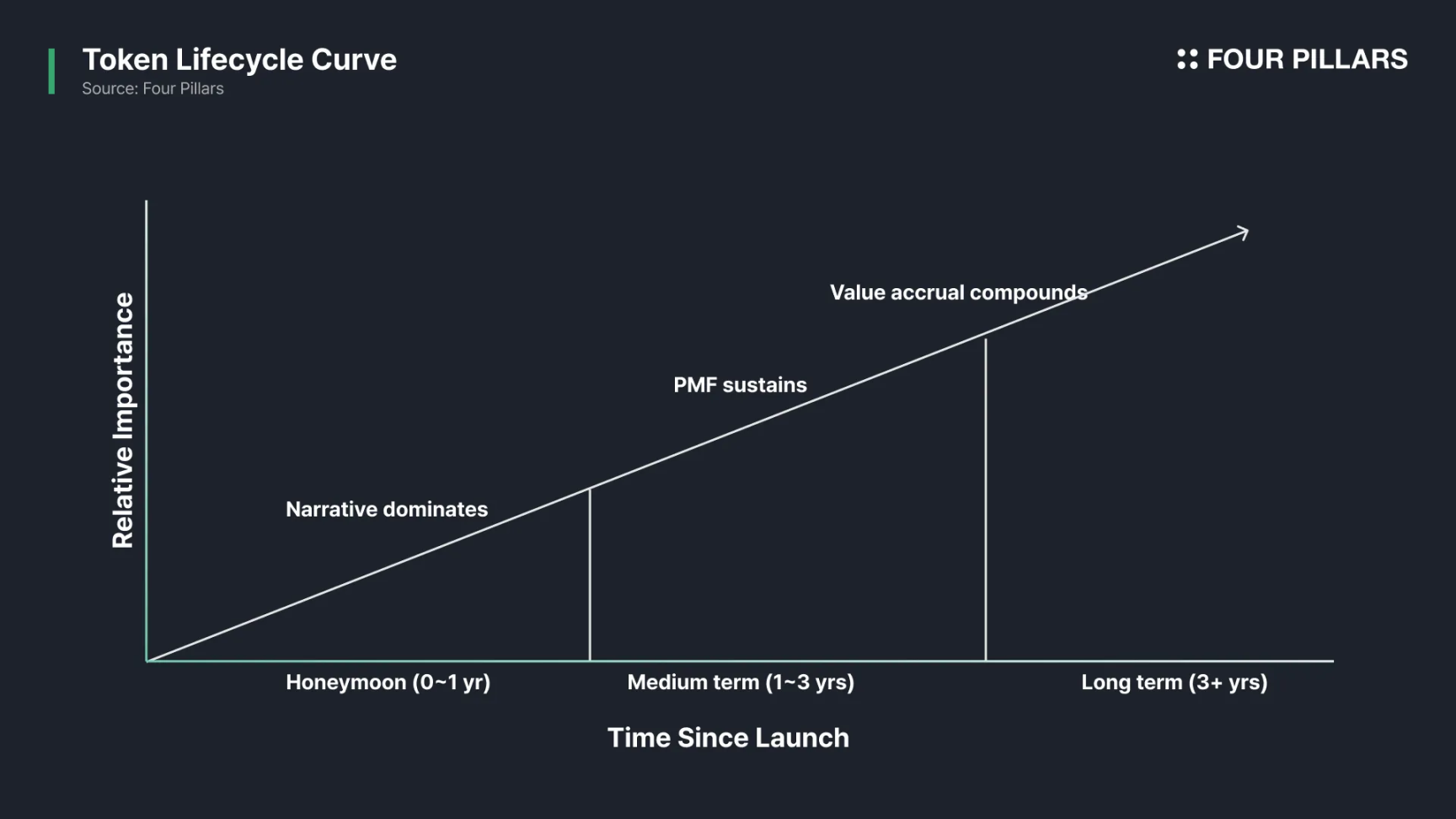

Características do ciclo de vida

O triângulo de investimento não é um modelo estático; as três dimensões têm diferentes graus de influência em diferentes estágios do ciclo de vida do token:

-

Narrativa (curto prazo): no início do projeto, a equipe depende da narrativa para atrair liquidez, atenção e base de usuários.

-

Product-Market Fit (médio e longo prazo): a narrativa compra tempo e recursos, mas não garante retenção de usuários — só produtos que realmente atendem à demanda de mercado conseguem se sustentar no longo prazo.

-

Captura de valor (médio e longo prazo): se o token não está ligado ao fluxo de caixa do protocolo, mesmo com crescimento de usuários, insiders podem vender tokens, causando prejuízo aos holders.

Por que é tão difícil atingir “três de três”?

A maioria dos tokens consegue, no máximo, atender a duas das três dimensões. Construir narrativa é relativamente simples; PMF é desafiador, mas o critério é claro — ou resolve uma dor de mercado, ou não. Já a captura de valor é o aspecto mais subestimado, pois rapidamente se torna um “jogo de interesses” entre todos os stakeholders:

-

Fundadores do projeto: buscam reservas de capital e liquidez;

-

Usuários: querem taxas mais baixas e mais incentivos;

-

Holders do token: focam apenas na valorização do token;

-

Market makers: precisam de mais capital para market making;

-

Exchanges: buscam baixo risco e boa imagem de compliance;

-

Advogados: querem minimizar disputas legais.

Essas demandas frequentemente entram em conflito. Ao tentar equilibrar todos os interesses, o token acaba se tornando “medíocre” — não por falta de competência da equipe, mas como resultado inevitável da dinâmica de incentivos.

Análise de casos

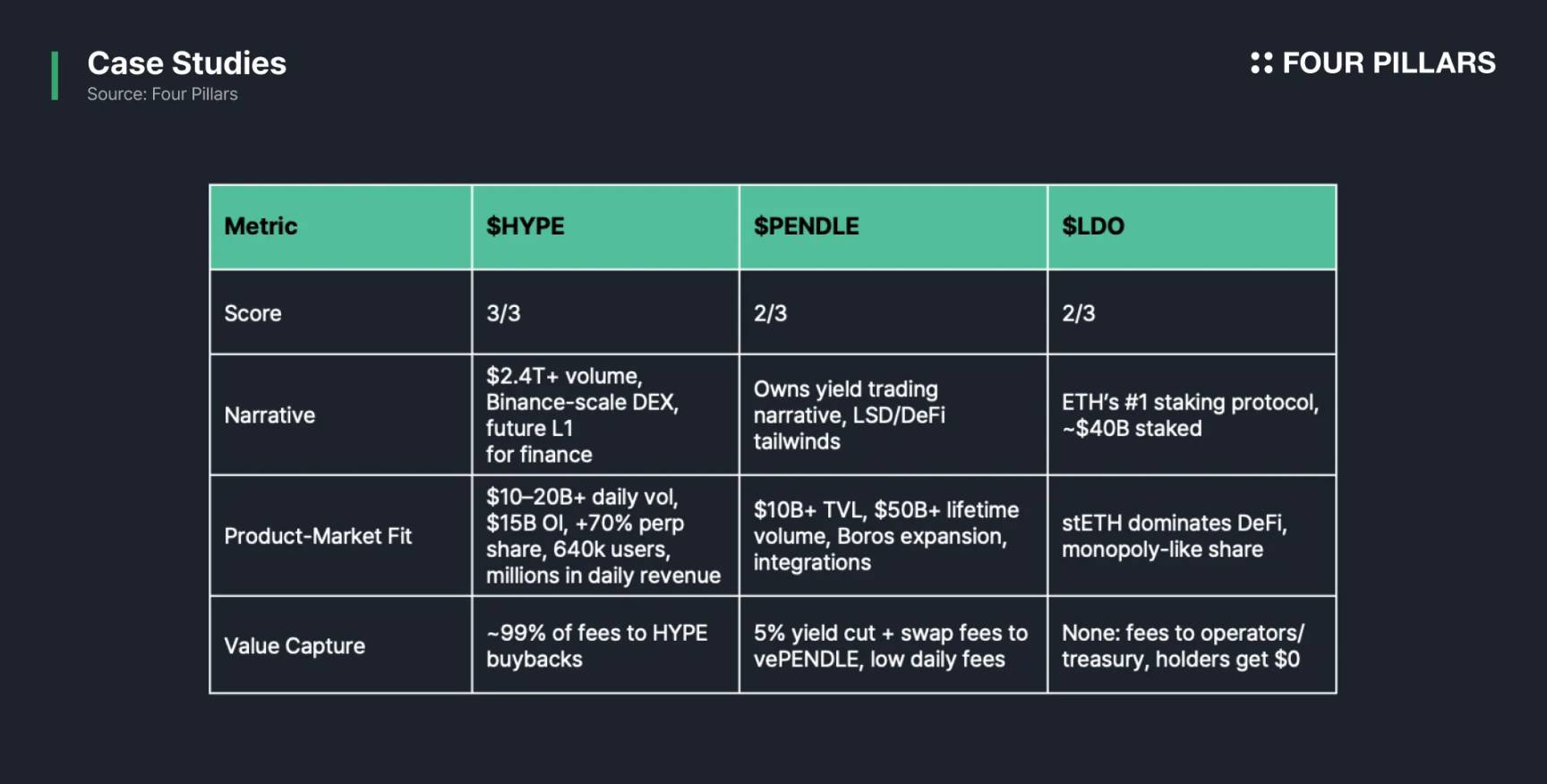

HYPE: três de três

-

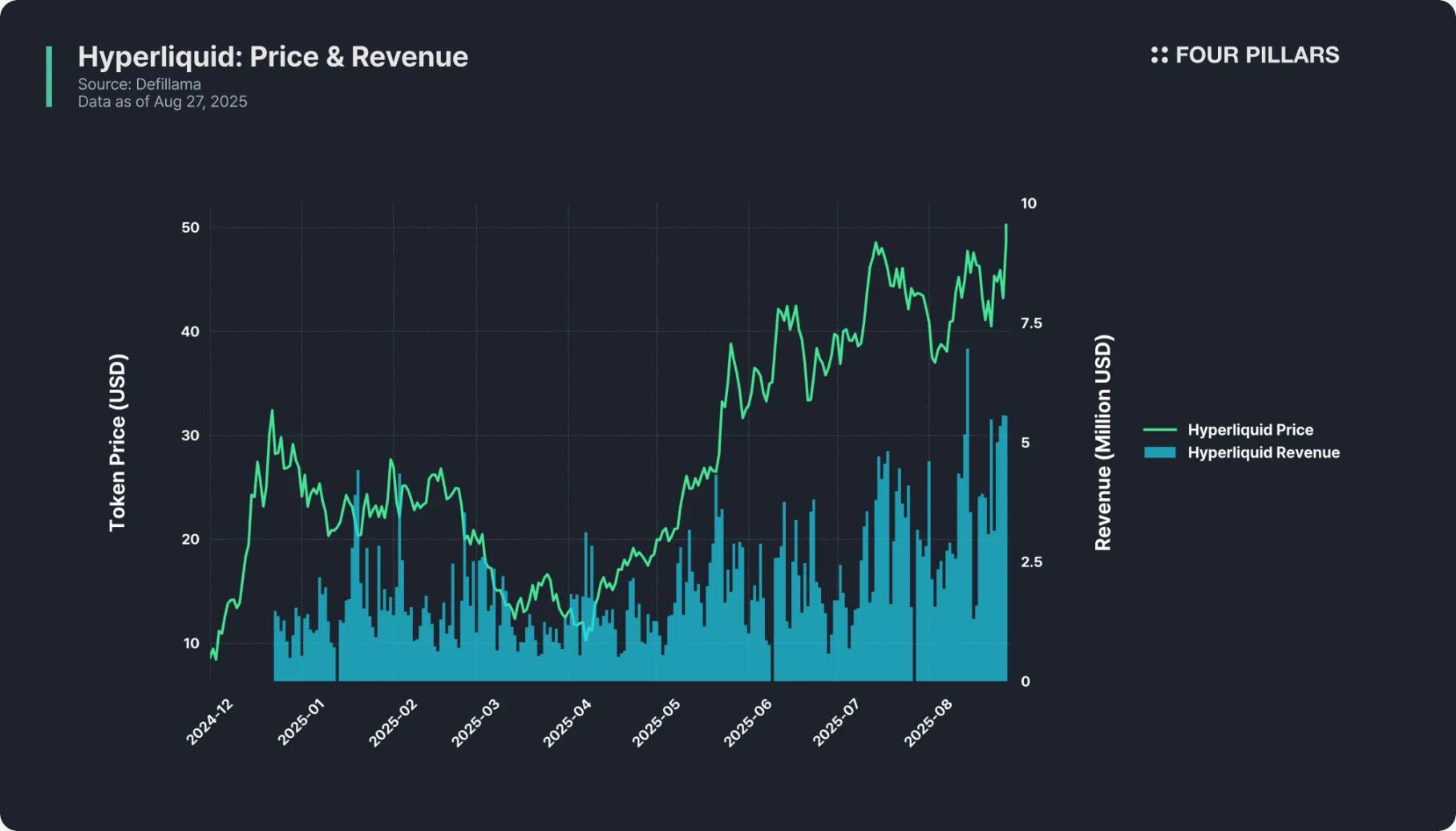

Narrativa: como a única exchange descentralizada de “nível Binance”, já ultrapassou 2.4 trilhões de dólares em volume acumulado, posicionando-se como “Layer 1 capaz de suportar todos os tipos de negócios financeiros no futuro”.

-

Product-Market Fit: liquidação diária de 10 a 20 bilhões de dólares, contratos em aberto de cerca de 15 bilhões de dólares, mais de 60% de market share no mercado de perpétuos descentralizados, 640 mil+ usuários e receita diária de vários milhões de dólares.

-

Captura de valor: 99% das taxas (1% vai para o fundo HLP) são usadas para buyback de HYPE, com cada transação retornando valor ao ecossistema do token.

Hyperliquid (HYPE) é um exemplo de “trindade perfeita”, cobrindo as três dimensões com excelência.

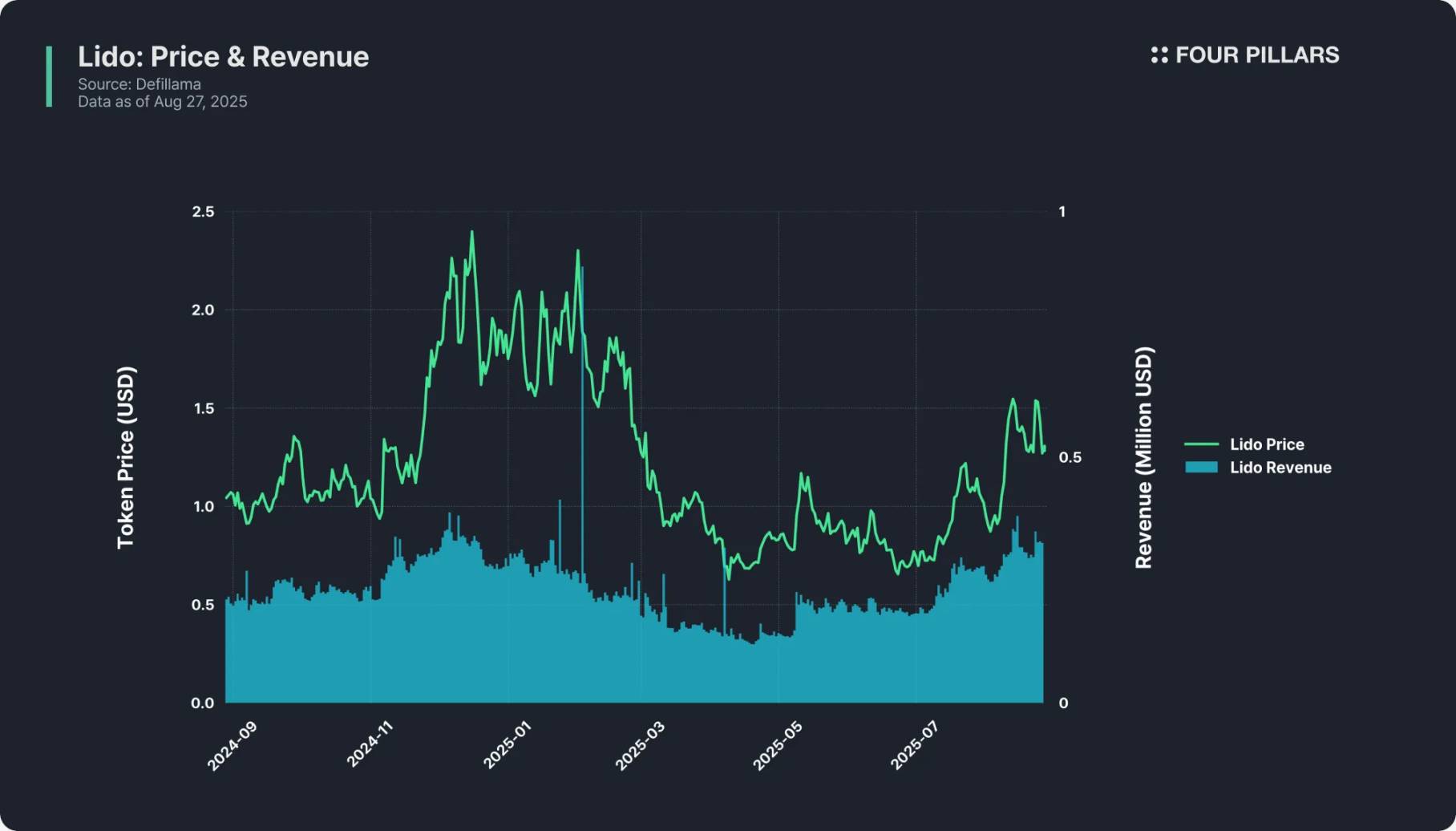

LDO: duas de três

-

Narrativa: como o maior protocolo de staking de Ethereum, com cerca de 40 bilhões de dólares em staking, é sinônimo de “staking líquido”. O staking de Ethereum é uma das narrativas mais fortes do setor, e Lido é o principal player desse movimento.

-

Product-Market Fit: vantagens claras — stETH (token de staking líquido emitido pela Lido) já penetrou todo o ecossistema DeFi, Lido detém quase monopólio de mercado, experiência de produto madura e alta confiança dos usuários.

-

Captura de valor: totalmente ausente. Embora a Lido cobre 10% de taxa sobre os rendimentos de staking, tudo vai para os operadores de nós e para o tesouro do protocolo, sem qualquer retorno para holders de LDO — o token serve apenas para governança. Por exemplo, a receita da Lido superou 100 milhões de dólares no ano passado, mas holders de LDO não receberam nada.

Lido é um protocolo líder do setor, mas seu token virou “espectador”, sendo um caso típico de “duas de três”.

PENDLE: duas de três

-

Narrativa: ocupa posição central no segmento de “negociação de rendimento” — usuários podem dividir ativos geradores de rendimento em PT (Principal Token) e YT (Yield Token), negociando direitos de rendimento na plataforma Pendle. Como pioneira e líder do setor, Pendle se beneficia profundamente da onda “DeFi + staking líquido”.

-

Product-Market Fit: TVL acima de 10 bilhões de dólares, volume acumulado de negociação superior a 50 bilhões de dólares, suporte multichain, e o produto Boros abriu novos mercados, sendo bem aceito por traders de rendimento e provedores de liquidez.

-

Captura de valor: apresenta fragilidades. Pendle cobra 5% de comissão sobre os rendimentos e distribui parte das taxas de negociação para stakers de vePENDLE, mas a natureza da negociação de rendimento resulta em baixa atividade de usuários — a maioria apenas “configura a estratégia e mantém por longo prazo”, levando a taxas diárias de apenas dezenas de milhares de dólares, desproporcionais ao TVL e market cap.

Pendle depende da narrativa e do PMF, mas a limitação de receita restringe sua capacidade de captura de valor. Além disso, o produto tem barreiras para usuários comuns — a lógica de negociação de rendimento é complexa, difícil de entender para não-especialistas em cripto, o que limita seu crescimento no curto prazo.

0-1 dimensão atendida: 99% dos tokens

A esmagadora maioria dos tokens está nesse intervalo: ou só tem narrativa sem usuários reais, ou o produto está no ar mas sem mecanismo de captura de valor, ou é apenas um token de governança ignorado. Exceto por projetos como XRP e Cardano, que desafiam as regras do mercado graças à “fé da comunidade”, quase todas as altcoins seguem a “teoria do maior tolo” — a valorização depende apenas de “quem compra depois”, e não de valor real.

Seis, Perspectivas Futuras

O modelo do triângulo de investimento é fácil de entender, mas difícil de aplicar. Indicadores podem ser manipulados, documentos do protocolo frequentemente ocultam detalhes críticos, mecanismos de tokenomics podem ser alterados de última hora; a narrativa do mercado evolui rapidamente, e tokens que hoje não atendem ou atendem completamente aos três fatores podem ter trajetórias futuras totalmente diferentes.

Além disso, o desafio de investir em altcoins está na “grande diferença entre casos individuais”: a maioria dos tokens dificilmente supera BTC, ETH ou SOL. Mas, ao encontrar um token realmente “três de três”, o retorno pode ser transformador — um investimento bem-sucedido pode tirar o investidor do prejuízo e até mudar sua trajetória de riqueza. Essa é a essência do fascínio dos investimentos em cripto, e o motivo pelo qual, apesar dos desafios, muitos continuam participando. Boa sorte.