ARK Invest:「ステーブルコインガイド:ステーブルコインとは何か、どのように機能するのか?」

執筆者:ARK Invest、レイ・ハディ

編集者: Block unicorn

導入

これは、ステーブルコイン分野の複雑なメカニズムを解説する4部構成のシリーズの第1弾です。ステーブルコインの運用は非常に複雑であり、現在、様々なステーブルコインのメカニズム、リスク、トレードオフを統合した包括的な教育リソースは存在しません。本シリーズは、このギャップを埋めることを目的としています。発行者のドキュメント、オンチェーンダッシュボード、そしてプロジェクトチームによる解説に基づき、本ガイドは投資家にステーブルコインを評価するためのフレームワークを提供します。

このシリーズの記事は4部構成です。第1部では、ステーブルコインについて、その設計と歴史を含めて紹介します。残りの3部では、ステーブルコインの3つの主要なカテゴリーに焦点を当てます。

- 法定通貨のほとんどに裏付けられたステーブルコイン(パート2)

- マルチアセット担保ステーブルコイン(パート3)

- 合成ドルモデル(パート4)

これらの記事では、ステーブルコインの準備金管理、利回りとインセンティブのメカニズム、トークン取得とネイティブ統合の容易さ、そしてガバナンスとコンプライアンスに基づくトークンのレジリエンスがもたらす機会について概説しています。また、各記事では、市場のストレス時にステーブルコインが価値を維持できるかどうかを左右する要因である外部依存関係とペッグメカニズムについても考察しています。

このシリーズのパート2では、現在最も主流かつシンプルな設計である、主に法定通貨に裏付けられたステーブルコインについて紹介します。パート3と4では、複数の資産に裏付けられたステーブルコインや合成ドルモデルなど、より複雑なタイプのステーブルコインを評価します。これらの詳細な分析は、投資家が各ステーブルコインの根底にある前提、トレードオフ、リスクエクスポージャーを理解するための包括的なフレームワークを提供します。

このシリーズの第1部をお楽しみください。

ステーブルコイン:暗号業界におけるChatGPTの瞬間

ステーブルコインの出現は、暗号通貨業界の歴史における転換点となりました。今日、世界中の政府、企業、そして個人ユーザーは、ブロックチェーン技術を活用してグローバル金融システムを簡素化することの利点を認識しています。暗号通貨の発展は、ブロックチェーンが従来の金融システムに代わる現実的な選択肢となり、統一された台帳を通じて、デジタルネイティブでグローバルかつリアルタイムの価値移転を可能にすることを示しています。

この理解と米ドルの世界的な需要が相まって、暗号通貨と伝統的な金融システムの統合を加速させるまたとない機会が生まれました。ステーブルコインは、伝統的な金融機関と政府の両方にとって、この統合の岐路に立っています。ステーブルコインの普及を促進する主な要因には、以下が含まれます。

- 世界的な決済環境が近代化されるにつれ、伝統的な金融機関は重要性を維持すべく努めています。

- 各国政府は財政赤字を補填するために新たな債権者を求めている。

政府や既存の金融機関の動機は様々ですが、金融環境の変化に伴い、ステーブルコインを導入しなければ影響力を失うリスクがあることは誰もが理解しています。最近、ARKのデジタル資産調査責任者であるロレンツォ・ヴァレンテ氏は、このテーマに関する詳細な論文「ステーブルコインは米国政府にとって最も強固な金融同盟の一つとなる可能性がある」を発表しました。

今日、ステーブルコインはもはや暗号資産トレーダーのためのニッチなツールではなく、個人投資家への普及が加速しています。クロスボーダー送金、分散型金融(DeFi)、そして安定した法定通貨が不足している新興市場において、米ドルを調達するための主要な手段となっています。ステーブルコインの有用性と人気は高まっているものの、そのシステムを支える複雑な構造とメカニズムは、多くの投資家にとって依然として未解明です。

ステーブルコインについて学ぶ

ステーブルコインは、ブロックチェーン上で発行されるトークン化された資産であり、保有者に特定の資産の1ドル相当の権利を付与します。この資産はブロックチェーン内外で取引可能です。ステーブルコインは、従来のカストディアンまたは自動化されたオンチェーンメカニズムによって管理される担保付き準備金によって裏付けられており、ペッグ裁定メカニズムによって安定化されています。ステーブルコインは、ボラティリティを吸収し、対象資産(通常は米ドルまたは他の法定通貨)と同等の水準を維持するように設計されています。

ステーブルコインは、ブロックチェーン上で発行されるトークン化された資産であり、保有者に特定の資産の1ドル相当の権利を付与します。この資産はブロックチェーン内外で取引可能です。ステーブルコインは、従来のカストディアンまたは自動化されたオンチェーンメカニズムによって管理される担保付き準備金によって裏付けられており、ペッグ裁定メカニズムによって安定化されています。ステーブルコインは、ボラティリティを吸収し、対象資産(通常は米ドルまたは他の法定通貨)と同等の水準を維持するように設計されています。

ステーブルコインの強いドル建て特性は、ドルが不足している市場において合成ドルエクスポージャーを提供するという市場需要と高い整合性を持つことから、当然の結果です。ドルの安定性とブロックチェーンの費用対効果、そして24時間365日アクセス可能な環境を組み合わせることで、ステーブルコインは非常に魅力的な交換手段となり、信頼できる価値の保存手段となっています。このダイナミクスは、通貨の不安定性と米国銀行口座へのアクセス制限に長らく悩まされてきた市場で特に顕著です。こうした背景から、ステーブルコインはドルエクスポージャーへのデジタルゲートウェイとして効果的に機能しており、2025年にはオンチェーン活動が最も急速に成長する地域としてアジア太平洋地域、ラテンアメリカ、サハラ以南アフリカが挙げられます。

さらに、ステーブルコインは、流動性が高くボラティリティの低い計算単位を導入することで、暗号資産、特に分散型金融(DeFi)の発展に革命をもたらしました。ステーブルコインがなければ、オンチェーン市場はビットコイン(BTC)、イーサリアム(ETH)、ソラナ(SOL)といったボラティリティの高い資産を取引に利用せざるを得なくなり、ユーザーを価格リスクにさらすだけでなく、DeFiの実用的応用価値も低下させてしまうでしょう。

ステーブルコインは、米ドルにペッグされたオンチェーン資産の安定性を提供することで資本効率を向上させ、DeFiプロトコルにおける価格発見とオンチェーン取引決済の効率性を高めます。この安定性と信頼性は、新興金融市場が依存する中核インフラにとって極めて重要です。したがって、これらの特性を維持する特定のペッグメカニズムと準備金構造は、特に市場ストレス時の回復力にとって不可欠です。

資産か債務か?ステーブルコインの設計は大きな違いをもたらします。

ステーブルコインの基盤となるメカニズムと準備金構造は、その経済的および法的行動に直接影響を与えます。異なる構造は、規制遵守、検閲耐性、暗号資産固有の設計の程度、そして管理と安定性の点で、それぞれ異なる長所と短所をもたらします。また、それらはステーブルコインの運用方法、そして保有者が負うべきリスク、行動、そして制限を決定づけます。これらのニュアンスは、ステーブルコインをどのように理解すべきかという重要な疑問を提起します。例えば、特定の種類のステーブルコインは資産と見なすべきか、それとも債務証券と見なすべきか、といった疑問です。

この文脈において、ステーブルコインは、保有者がステーブルコインまたはその裏付けとなる準備金の直接的な法的所有権を有し、発行者が破産した場合でも執行可能な権利を保持する場合、「資産」とみなすことができます。しかし、発行者が準備金の法的所有権を保持し、保有者が契約上の請求権のみを保有し、実質的に無担保債権者として行動する場合、ステーブルコインは「債務証券」に近いものとなります。この区別は、発行者の法的設計と準備金の保管構造によって異なります。

トークンの分類は、主にトークンを裏付ける準備金を誰が管理しているか、そしてその者が償還義務を履行する法的義務を負っているかどうかによって決まります。ほとんどの発行者は、明示的な法的義務やユーザーが管理する準備金がなくても、ストレス下でも償還義務を履行する意図を持っている可能性がありますが、トークンは債務証券のような機能を果たします。この区別によって、最悪のシナリオにおいても保有者が裏付けとなる担保に対する強制執行可能な権利を有するかどうかが決まります。

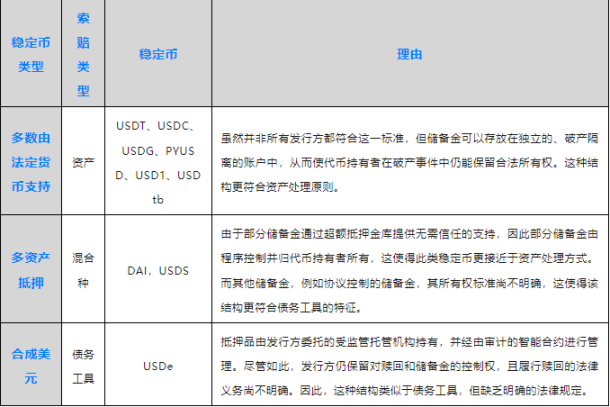

以下の表は、このカテゴリ内のさまざまな種類のステーブルコインの違いを示しています。

このような構造は通常、ステーブルコインが想定される地域、ターゲット市場、または特定の目的に基づいて慎重に設計されます。それでもなお、法的構造の違いが微妙な差異につながり、トークン保有者に大きな影響を与える可能性があります。これは、意図的か否かに関わらず、アーキテクチャの違いがステーブルコインと投資家に重大な影響を及ぼす可能性がある、数多くの興味深い例の一つに過ぎないことを指摘しておく価値があります。

過去のステーブルコインの失敗は設計上の欠陥と密接に関係していた。

過去には、危機時にステーブルコインが特定の法定通貨から分離するという問題が起こりました。これらの事例は、特に市場のストレス時に、設計の違いが具体的な結果をもたらす可能性があることを如実に示しています。実際、あらゆる種類のステーブルコインは、それぞれのアーキテクチャ上の欠陥や設計上の選択を反映して、失敗を経験してきました。以下のセクションでは、3種類のステーブルコインにおける最も顕著な失敗のいくつかを取り上げます。この議論は、本シリーズの第2部、第3部、第4部で「法定通貨に最も裏付けられたモデル」、「複数資産担保型モデル」、「合成ドルモデル」について詳細に分析するための基礎となります。

SVB、シルバーゲート、シグネチャー銀行の破綻

SVB、シルバーゲート、シグネチャー銀行の破綻

2023年3月に起きた、米国の仮想通貨専門銀行3行(シルバーゲート、シリコンバレー銀行(SVB)、シグネチャー銀行)の破綻は、法定通貨に裏付けられたステーブルコインが長年、伝統的な銀行システムに依存してきたことを浮き彫りにしました。シルバーゲートの破綻は、ニューヨーク連邦準備銀行(FHLB)の支援を失ったことに端を発しています。シルバーゲートは以前、多額の長期国債と住宅ローン担保証券を保有していましたが、これらの資産は連邦準備制度理事会(FRB)による前例のないペースの利上げによって既に逼迫していました。高まる預金引き出し要求に対処するため、シルバーゲートは巨額の損失を出して資産を売却せざるを得なくなり、破綻のスピードを加速させ、シリコンバレー銀行とシグネチャー銀行に対する市場の信頼を揺るがし、最終的に両行の破綻につながりました。

CircleがSVBへの33億ドルのエクスポージャーを公表した際、同社のステーブルコインUSDCのSVBへのペッグレートは0.89ドルまで急落し、DeFiと中央集権型市場でパニックを引き起こしました。連邦預金保険公社(FDIC)が介入し、すべての預金を保証しました。数日後、USDCはペッグレートを回復しました。しかし、この衝撃波はDAIを含むすべてのステーブルコインにも影響を及ぼしました。DAIは担保としてUSDCに大きく依存していたため、ペッグレートが切り離されました。Circleはその後、銀行提携先を調整しましたが、この危機は依然としてステーブルコインと銀行の脆弱な関係に対する懸念を引き起こしました。

Terra/Lunaのアルゴリズムクラッシュ

2022年初頭、Terraは主要なレイヤー1エコシステムであり、その中核はアルゴリズムステーブルコインUSTとネイティブトークンLunaでした。Terra上に構築された貸付プロトコルであるAnchorは、預金者に19.5%の保証された利回りを提供し、TerraLunaエコシステムの主要な資金源でした。USTは裁定取引メカニズムを通じてペッグを維持しました。1 USTは1米ドルのLunaと交換でき、USTの発行はLunaを燃やし、償還は新しいLunaを鋳造しました。Terraの経営陣は後にBTC(ビットコイン)やその他の暗号通貨の準備金を増やしましたが、これらの準備金はUST供給量の約20%を超えることはなく、結果として大部分が資金のないシステムとなっていました。ピーク時には、実際の使用例が限られており、真の貸付需要ではなく主にTerraの補助金によって支えられた高い利回りにもかかわらず、TerraLunaは数十億ドルを集めました。

市場が反転し、ルナの価格がUSTの流通供給量を下回ると、償還メカニズムは機能不全に陥りました。2022年5月、USTとビットコインの分離が大規模な資金流出を引き起こしました。Terraは償還を制限し、より多くの資金が二次市場へ流入しました。償還が再開されると、ルナは流出資金を吸収するために発行量を大幅に増加させ、トークン供給量は数億から数兆へと急増し、価格は急落しました。ビットコインの準備金は価格の急騰を防ぐことができませんでした。わずか数日間で、USTとルナの時価総額は500億ドル以上も消失しました。

DAIの「ブラックサーズデー」

2020年3月12日、MakerDAO(現在はSky Protocolに改名)コミュニティは「ブラックサーズデー」と呼ばれる惨事に見舞われました。イーサリアム価格の急落とネットワークの混雑により、DAI清算メカニズムにシステム的な障害が発生しました。イーサリアム価格は40%以上下落し、数百の金庫の担保比率が閾値を下回りました。通常、清算はオンチェーンオークションを通じて行われ、「カストディアン」が担保DAIの購入に入札します。しかし、「ブラックサーズデー」では、ガス料金の高騰とオラクル更新の遅延により、多くの入札が失敗に終わり、投機家や機会主義者がほぼゼロの価格で担保を獲得する機会を得ました。清算の36%以上が100%の割引で完了し、567万DAIの不足が生じ、多くの金庫所有者に甚大な損失をもたらしました。

さらに事態を悪化させたのは、借り手が債務返済のためにDAIを急いで購入したことで、DAIのペッグが外れてしまったことです。通常、裁定取引業者は需要に応じて新たなDAIを発行しますが、今回はネットワークの混雑、価格変動、オラクルの遅延などが障害となりました。清算とごく限られた発行量によって供給ショックが発生し、一方で需要が急増したためペッグ価格が上昇しました。その後、MakerDAOは債務オークションを実施し、プロトコルの資金を補充するために、現在は廃止されたMakerDAOのユーティリティトークンであるMaker(MKR)を発行しました。この危機は、DAIの清算メカニズム設計における脆弱性と、ストレス下におけるステーブルコインの安定性を露呈させ、Makerは清算エンジンと担保モデルに大幅な改革を迫られました。

ステーブルコインの設計は重要

シルバーゲート、SVB、シグネチャーバンクの破綻、テラルーナのアルゴリズムクラッシュ、そしてDAIの「ブラックサーズデー」は、いずれもステーブルコインのアーキテクチャの重要性を強く想起させます。これらの危機は、アーキテクチャ設計の選択がシステムの回復力とリスクにいかに影響するかを浮き彫りにしています。テラルーナの破綻は、純粋にアルゴリズム駆動型のステーブルコインの構造的な脆弱性を露呈させ、十分な担保や真の経済的有用性を欠くシステムは本質的に不安定であり、ストレス下では崩壊しやすいことを示しました。

対照的に、USDCとDAIの分離は懸念材料ではあったものの、一時的なものであり、両方のエコシステムにおいて大きな改革を促しました。シリコンバレーの銀行危機後、Circleは準備金の透明性を高め、銀行との関係を強化しました。一方、MakerDAO(Sky Protocol)は担保ポートフォリオを再構築し、より多くの実世界資産(RWA)を含めるだけでなく、連鎖的なデフォルトを防ぐための清算メカニズムも強化しました。

これらのインシデントに共通するのは、それぞれのステーブルコインの種類の欠陥と、その種類において最も破壊的な特定の状況を露呈したことです。これらのアーキテクチャが障害への対応としてどのように進化してきたかを理解することは、今日のステーブルコインにおける設計上の選択と差異を評価する上で不可欠です。すべてのステーブルコインが同じリスクに直面しているわけではなく、最適化の目標も異なります。どちらの結果も、それぞれの基盤となるアーキテクチャに起因しています。この点を認識することは、ステーブルコインの脆弱性がどこにあるのか、そしてどのように最適に活用するかを理解するために不可欠です。

結論は

この記事では、ステーブルコインを紹介し、その設計の重要性を示します。本ガイドのパート2からパート4では、法定通貨担保型、複数資産担保型、そして合成ドル型の3つの主要なステーブルコインの種類について考察します。各ステーブルコインはそれぞれ、その実用性やユーザーエクスペリエンスと同様に重要な、レジリエンス(回復力)とトレードオフが異なります。各ステーブルコイン(そしてステーブルコイン自体)の独自の設計、担保、ガバナンス機能は、それぞれのリスクと保有者のトークン行動を決定づける重要な要素です。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

Glassnode: ビットコインの実現損失は、FTX の暴落以来最高レベルに達しました。

トランプ政権当局者は就任から1年後に起こりうる内閣改造に備えている。

ベサント米財務長官がワシントンD.C.のビットコインをテーマにしたバーに登場。

Machi Brotherは再び清算され、口座残高は1万ドル未満、レバレッジは25倍を超えています。