FRBの政策「ダブルパンチ」がグローバル市場を揺るがし、ドル、ゴールド、暗号資産、米国株という4大資産の連動構造に深い変化が生じている。

FRBの10月の政策動向は、世界の資本市場の注目の的となっている。一方で、FRBはバランスシート縮小の一時停止を検討している可能性があり、他方で市場は10月の利下げ期待が99%に達している。

この政策転換の背景には、米国経済の成長鈍化、労働市場の弱体化、政府閉鎖など複数の圧力がある。本稿では、これら2つの政策転換がドル、ゴールド、暗号市場、米国株に与える影響を深く分析し、投資家にその関連性と機会を明らかにする。

01 政策の大転換、FRBの二重アクション

東八区時間10月15日未明、FRB議長パウエルはフィラデルフィア全米ビジネス経済協会のイベントで講演し、強い政策転換のシグナルを発した。この講演は市場の利下げ期待を強化しただけでなく、3年以上続いた量的引き締め(QT)がまもなく終焉を迎えることを示唆した。

バランスシート縮小停止:流動性引き締めの緩衝材

● パウエルは明確に「今後数か月でバランスシート縮小の停止に近づく可能性がある」と述べた。2022年6月に縮小を開始して以来、FRBのバランスシート規模はピーク時の約9兆ドルから現在の約6.6兆ドルまで減少している。

この動きは流動性引き締めの兆候に対応するもの。パウエルは、リポ取引金利の上昇とともにマネーマーケットに引き締めの兆しが見られることを認め、FRBは「非常に慎重」なアプローチを取り、2019年9月のマネーマーケットの緊張再発を回避したいと述べた。

利下げ期待:雇用市場が警鐘を鳴らす

● 利下げ期待の強化は、雇用市場の悪化に直接起因している。パウエルは「雇用情勢の下振れリスクが高まっている」と指摘し、FRBのリスクバランス評価が変化した。

CMEの「Fed Watch」ツールによると、パウエルの講演後、FRBが10月に25ベーシスポイント利下げする確率は97.3%、12月までに合計50ベーシスポイント利下げする確率は93.5%となっている。

規制緩和:暗号市場の制度的恩恵

● 2025年は米国暗号規制の「分水嶺」となる。FRBは8月に「新規活動監督プログラム」を終了し、銀行の暗号関連業務を通常の監督プロセスに組み込んだ。

同時に、FDICやOCCなどの機関も一連の制限的なルールを廃止し、伝統的金融機関の参入障壁を取り除いた。これらの政策調整は、規制方針の根本的な転換を示している:「まず防御して様子を見る」から「枠組みに組み入れ、規範的に発展させる」へ。

02 4大資産の連動、全体像を一表で把握

FRBのバランスシート縮小停止と利下げ期待による「政策ダブルパンチ」は、流動性、リスク回避感情、経済見通しという3つのチャネルを通じてグローバル資産構造を再構築している。

下表はこれら資産の連動関係を明確に示している:

資産クラス | 主な影響ロジック | 予想パフォーマンス | 主要根拠 |

ドルインデックス | 利下げでドル金利優位が低下、資金流出 | 弱含み予想 | ドルインデックスが100ドル未満 |

ゴールド | リスク回避需要+緩和政策+中銀の金購入 | 顕著な好材料 | ゴールドが史上最高値を更新、初の時価総額30兆ドル超資産に |

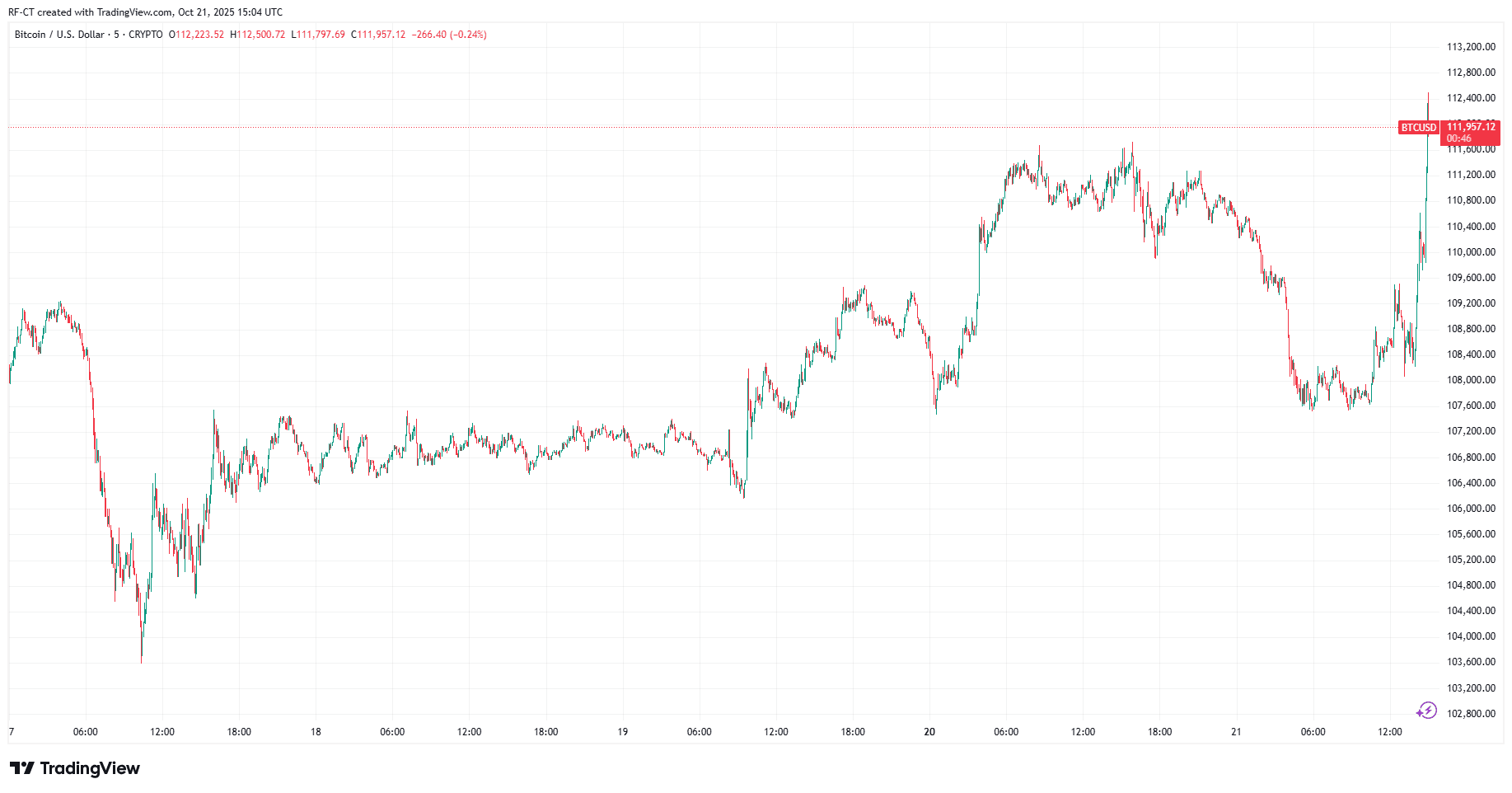

暗号市場 | 規制緩和VS短期リスク回避感情 | 分化・変動 | bitcoinが4か月ぶり安値後反発、ETF資金純流出 |

米国株 | 流動性支援VS経済懸念の圧力 | 構造的分化 | テック株が主導して下落、資金はディフェンシブセクターへ |

表から分かるように、FRBの政策転換は資産ごとに異なる影響経路を持つ——ドルは直接的な打撃を受け、ゴールドは二重の好材料を享受し、リスク資産(米国株と暗号市場)は経済懸念と流動性改善の綱引き状態にある。

03 伝播メカニズムの解析、資産はどう再評価されるか

ドルの下押し:利下げ圧力下の下落トレンド

● FRBの緩和的金融政策は通常、ドルに下落圧力をもたらす。FRBが利下げやバランスシート縮小停止を行うと、ドル資産の利回り優位が弱まり、資金がドル資産から流出する。

ドルインデックスは98.2付近まで下落し、市場のFRB政策転換への強い期待を反映している。経験的に、ドルの動向はFRBの金融政策と高度に連動している。ドルインデックスの弱含み傾向は、10月の利下げ実施とともにさらに強まる可能性がある。

ゴールドの輝き:二重の好材料で史上最高値へ

● FRBの政策転換と地政学的リスクの二重の後押しで、ゴールドは力強い上昇局面を迎えている。FRBのバランスシート縮小停止と利下げ期待が、ゴールド上昇の二重の好材料となっている。一方で、縮小停止は流動性引き締め懸念を和らげ、他方で利下げはゴールド保有の機会コストを下げる。

● 現物ゴールド価格は一時4,300ドル/オンスを突破し、史上最高値を更新、人類史上初の時価総額30兆ドル超資産となった。

ゴールドの強さは、世界中銀による継続的な買い増しという構造変化にも起因している。World Gold Councilのデータによると、2022年以降、世界中銀の金購入規模は急増し、3年連続で1,000トンを超え、2010年~2021年の年平均473トンの2倍に達している。

暗号市場:機会とリスクが共存

FRBの政策転換が暗号市場に与える影響は複雑で、明確な両面性を持つ。

● 政策緩和が好材料をもたらす。規制の明確化は伝統的金融機関の参入障壁を取り除いた。BlackRockのbitcoin ETF規模は200日で400億ドルを突破し、機関投資家資金の流入加速を示している。

● 同時に、FRBの利下げは一部資金をマネーマーケットファンドからリスク投資へと再流入させる可能性がある。歴史的に、FRB政策転換初期には暗号資産が反発する傾向がある。

● 短期的には調整圧力も。政策面で好材料が続くものの、暗号市場は最近調整圧力に直面している。bitcoinは一時104,000ドルを割り込み、約4か月ぶりの安値を記録した。

一部アナリストはbitcoinの短期動向に慎重な見方を示している。LednのチーフインベストメントオフィサーJon Gloverは、bitcoinの強気相場はすでに終了し、今後の弱気相場は少なくとも2026年末まで続くと予想している。

米国株の綱引き:流動性ドライブと業績懸念のせめぎ合い

FRBの政策転換が米国株に与える影響もまた複雑だ。

● 流動性支援。利下げとバランスシート縮小停止は金融システムの流動性改善を意味し、米国株、特に金利に敏感なグロース株にとって好材料となる。

歴史的に、FRB政策転換初期には米国株が上昇する傾向があり、ナスダック指数はパウエル講演後、下落率が2.12%から0.76%に縮小した。

● 経済懸念が抑制要因に。しかし、今回の政策調整は市場に経済下振れの確認と受け止められ、企業収益見通しを抑制する可能性がある。

FRBベージュブックによると、多くの地域で経済活動の成長が鈍化し、小売や不動産などの主要分野が低調、消費者の支出意欲も継続的に低下している。

04 歴史比較、今回サイクルの独自性

現在の市場環境をよりよく理解するために、今回の政策転換を過去の同時期と比較することは非常に有意義だ:

サイクル特性 | 2008年 危機型利下げ | 2019年 保険型利下げ | 2025年 リスク管理型利下げ |

政策背景 | システミック金融危機 | 経済堅調、リスク予防 | 雇用市場悪化、インフレの粘着性 |

利下げ幅 | 積極的利下げ+QE | 小幅調整、3回利下げ | 小刻み、年内2回予想 |

市場反応 | 株式市場は暴落後反発 | 株式市場は緩やかに上昇 | 株式市場は構造分化、暗号市場は変動 |

暗号市場 | bitcoinは未成熟 | bitcoinは年内80%超上昇 | 機関投資家の参入加速、規制緩和 |

主なリスク | 金融システム崩壊 | 貿易戦争の不確実性 | インフレの粘着性、政治による中央銀行の独立性への干渉 |

2025年の利下げは2019年に最も近い:差し迫った危機ではなく、雇用の下振れとインフレ粘着性が重なる不確実性だ。それは2008年のような積極策でも、2001年のような受動策でもなく、「リセッション予防・リスクヘッジ」の小刻みな緩和である。

05 資産の相関性が変化、投資ロジックの再構築

上記分析から分かるように、FRBの政策転換を背景に、伝統的資産の相関性が再構築されている。

● ドルとゴールドの負の相関が強化:ドル安とゴールド高が鮮明に対照

● ゴールドとリスク資産の正の連動:ゴールドと米国株が伝統的なリスク回避-リスク構造を打破

● 暗号市場と伝統資産の関連が複雑化:暗号市場はもはや米国株に完全に追随せず、独立した変動特性を示す

この相関性変化の核心的な原動力は、市場ロジックの転換にある——「悪いニュースは良いニュース」(経済悪化=政策緩和=市場上昇)から「悪いニュースは悪いニュース」(経済悪化=利益減=市場下落)への転換だ。

研究によれば、暗号通貨と伝統金融市場の関連性は深まっている。S&P500のボラティリティと主要暗号市場価格の相関係数は0.7に達している。これは暗号市場がもはや孤立しておらず、主流金融システムとの連動性がますます強まっていることを示している。

FRBの政策転換は現在の資産再評価の核心的な原動力となっている。ドル安、ゴールド高、暗号市場の短期調整、米国株の構造分化という構図は、今後1~2四半期続く可能性がある。

投資家は10月24日(UTC+8)発表のCPIデータや11月2日(UTC+8)のOPEC+生産会合に注目すべきで、これらの要素が今後の市場動向を判断する重要な手がかりとなる。

ドル安サイクル下で資産のローテーションが加速しており、構造的なチャンスを捉えることが全面的な上昇を追うよりも現実的だ。