BASEトークンのグランドビジョン:トークノミクスを慎重に設計し、40億ドルの価値を創出する方法とは?

BASEトークン化は、レイヤー2経済のさらなる成熟を示唆しており、トランザクション手数料への依存を超えて、真にユーティリティ主導の価値捕捉へと進化する可能性があります。

Original Title: BASE Token Design Proposal

Original Author: Achim Struve, Outlier Ventures

Original Translation: AididiaoJP, Foresight News

私たちのポートフォリオ企業のいくつかがBase上で構築しているため、このエコシステムの成功に強い関心を持っています。本提案は、従来のL2モデルのトークン設計に対する課題を示し、コミュニティの構築を目指しています。これは、適応型価格通貨メカニズムを通じて収益と成長の根本的なパラドックスに取り組むものです。BASEトークンは、L2経済学をゼロから再設計する機会を提供します。

BASEトークンの議論:L2トークノミクスの再設計

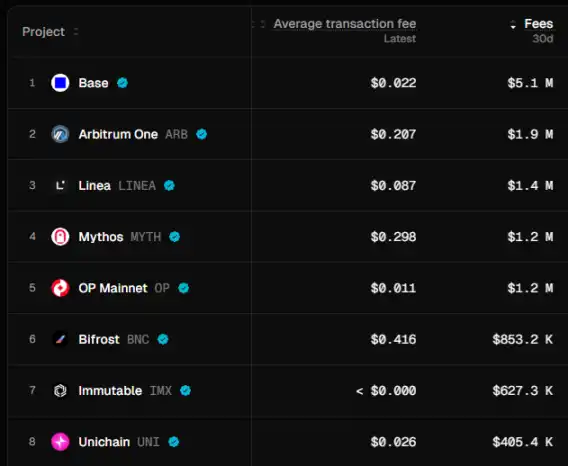

Layer 2は根本的な経済的課題に直面しています。取引手数料を低く保つための競争圧力が、収益の可能性を弱めているのです。Baseは、Coinbaseとのネイティブ統合、1取引あたりわずか$0.02という競争力のある低手数料、広範なEVMベースのエコシステムとの深い統合により、49.5億ドルのTVL、100万人のデイリーアクティブユーザー、月間510万ドルの取引手数料を誇っています。

本提案は、Baseのトークン設計の潜在的な形態を概説しています。これは単なる先行維持ではなく、リーダーシップの確立を目指すものです。主な提案は、手数料収益への依存を主要な収益源とすることを減らすことです。実績のある賄賂メカニズム対応の価格通貨メカニズムと適応型経済学を組み合わせることで、Coinbase、Base、そしてBASEトークンに持続可能な価値捕捉を生み出します。

BASEトークンの機会

従来のL2は取引手数料に焦点を当てており、成功した暗号資産の主な価値ドライバーを見落としています。@mosayeriが指摘したように、暗号コミュニティは長らくL1資産の価値蓄積の物語を誤って判断し、取引手数料が主なドライバーであると仮定してきました。ETHやSOLの価値は主に、AMMプールに価格通貨としてロックされていることから生じており、Gas手数料からではありません。

これは、BASEがホワイトリスト承認されたBaseエコシステムDEX上の主要な価格通貨としての地位を確立する機会を提供します。BASEは減少する手数料収益を争うのではなく、取引ペア全体の実際の流動性ニーズを通じて需要を生み出します。

価格通貨メカニズム

ユーザーはBASEトークンをロックしてveBASE(投票エスクローBASE)を受け取り、手数料配分アルゴリズムに対するガバナンス権を得ます。veBASE保有者は、BASEを価格通貨として使用するAMMプールへの報酬配分を指示し、配分比率はネットワーク健全性指標に基づいて自動的に調整されます。エコシステムの成長は、流動性インセンティブに結びついたロックされたBASEトークンの需要を直接増加させます。

このシステムは、Virtualsに類似した成熟した価格通貨コンセプトを基盤としつつ、Aerodromeに似た投票エスクローメカニズムを追加していますが、プール手数料を投票者に再分配することはありません。シーケンサー収益の一部は、BASE建てプール投票決定のインセンティブを持続的に捕捉するために使用されます。これは初期ブートストラップ段階を超えても有効です。さらに、固定配分モデルとは異なり、動的手数料配分は、微調整された機械学習アルゴリズムを通じてリアルタイムの状況に対応します。これらのアルゴリズムは、ネットワーク利用状況、DEX取引量パターン、エコシステム成長指標を分析し、全体的なインセンティブ発行量を決定します。

このメカニズムは、プロトコルが流動性インセンティブを確保するためにBASEガバナンストークンを蓄積することで、Curve Warsのような流動性戦争を引き起こすでしょう。Baseエコシステムが拡大するにつれて、BASE流動性を必要とするプロトコルが増加し、流通供給が減少し、自然な需要圧力が生まれます。同時に、このアプローチは、すでにBase上に確立された主要プロトコルとの大規模なトークンスワップの機会も提供します。これにより、エコシステム内の分散型所有権がさらに強化されます。Baseは他のエコシステムのトークンを利用して、自身のBASE価格流動性プールをブートストラップできます。プロトコル所有流動性から得られる取引手数料は、持続可能な長期収益源となります。

適応型経済システム

現在のL2トークン設計は、変化する市場状況に対応できない固定配分スケジュールを採用しています。BASEは、EthereumのEIP-1559のような単純な手数料調整を超えた、洗練された適応型システムを導入します。

以前に発表された適応型アトリビューションの原則に基づき、BASEはエコシステムの需要シグナルに応じて2つの戦略的配分プールを通じて動的な発行計画を実装します:

・配分重視配布プール(Coinbase戦略リザーブ、プロトコル財務、コミュニティ&ユーザー):KPIパフォーマンスが強い期間に発行量が増加し、高い採用率時に価値配分を最適化します。

・成長&開発配分プール(エコシステムファンド&ビルダー、バリデーター&インフラ):KPIパフォーマンスが弱い期間にインセンティブが増加し、追加支援が最も必要なときに開発とネットワークセキュリティを刺激します。

成長および開発配分プールには、すべての価格通貨プールインセンティブが含まれ、エコシステムファンドを通じてBASEを主要取引ペアとして使用するプロトコルに分配されます。これにより、適応型発行システムが価格通貨の価値捕捉と直接連動します。

どの配分プールのベスティング期間中も、発行量がゼロになることはなく、市場状況やエコシステムの健全性に基づいて配分プール間の相対的な重みが調整されます。機械学習モデルが複数の要因を分析し、ガバナンスのボトルネックを防ぎつつ、市場サイクル全体でステークホルダーの最適なアライメントを確保します。

BASEトークン配分フレームワーク

BASEトークン配分および最長ベスティング期間の例。実際のベスティング期間は、正確な適応型発行パラメータに基づき変更される場合があります。

主な特徴:

・適応型発行システム:すべての配分は動的スケジュールを使用し、採用が強い期間は配分重視プールが発行量増加、弱い期間は成長&開発配分プールがインセンティブ増加となります。

・COINアライメント:Coinbaseの20%戦略リザーブにより、規制上の複雑さなく直接的な価値アライメントが実現します。

・段階的分散化:バリデーターインセンティブ(20%)が初期段階でネットワークセキュリティを確保し、コミュニティ配分がBASEトークン所有権の持続的な分散化をサポートします。

・バランスの取れた開発:コミュニティ報酬とエコシステム開発の均等な重み付けにより、採用とビルダー維持の両面で成功を確保します。

最終的な配分には、経済的持続可能性、規制遵守、ユーザーアライメントを達成するために、広範なトークノミクス分析、法的レビュー、コミュニティからのフィードバックが必要です。

戦略的価値とCoinbaseへの影響

Baseのトークン化は、収益多様化における根本的な転換を意味します。Baseは現在、競争上の理由から低水準に抑えられた控えめなシーケンサー手数料を生み出していますが、トークン化により戦略的リザーブ保有を通じて即座に400億ドル以上の価値を創出できます。

現行モデルには限界があります。Brian Armstrongは低手数料への重点を強調し、高い手数料はトークンインセンティブを提供する競合他社へユーザーを流出させ、収益と成長のパラドックスを生むことを認識しています。

トークン化は、インセンティブを手数料収益からエコシステム加速と価値蓄積へとシフトさせ、このパラドックスを打破します。20%の戦略リザーブは、Coinbaseの利益をBaseの長期的成功と一致させ、手数料最大化のプレッシャーを緩和します。トークン発行は、バランスシートに影響を与えることなく成長資金を提供し、他のL2インセンティブと整合した競争力のある報酬を可能にします。

戦略的インパクトは、即時のリターンを超え、さまざまな収益多様化の機会をもたらします。トークン化により、CoinbaseはBASE保有者向けの機関カストディサービスを提供し、継続的なカストディ手数料を生み出しつつ、BASEエクスポージャーのための主要な機関ゲートウェイとしての地位を確立します。Coinbase Oneの統合により、BASE報酬、割引、プラットフォーム特典をサブスクライバーに提供し、顧客獲得コストを削減、顧客関係の粘着性とライフタイムバリューを高めます。

配布戦略

配布戦略は、Coinbaseの顧客基盤とBaseエコシステム参加者のバランスを取るべきです。@Architect9000は「Coinbase Oneメンバーのみにエアドロップ」を提案し、アンチクジラ攻撃メカニズムと顧客アライメントを図っていますが、公平な配布にはアクティブなBaseオンチェーンユーザーやDiscordコミュニティから認証されたビルダーも含めるべきです。

BaseコミュニティDiscordサーバーで取得したロールは、ユーザーの一貫性とコミットメントを測る指標として利用でき、個々のBASEエアドロップ配分に紐付けられます。

この二重アプローチにより、CEXユーザーの維持と本物のL2エコシステム関与の両立が実現します。

トークン化により、BASEはTradFiとDeFiをつなぐ機関グレードの担保として位置付けられます。@YTJiaFFが指摘するように、「COINのサポートがあれば、BASEトークンは上場企業と暗号資産をつなぐ安全なブリッジとなるでしょう」。機関投資家はCoinbaseでBASE保有をカストディし、これらの資産をDeFiプロトコルでのオンチェーン担保や、従来の信用市場でのオフチェーン担保として利用できます。この二重担保機能により、企業信用市場向けに設計された初の暗号トークンが誕生し、従来の金融機関が規制遵守を維持しつつ暗号流動性にアクセスできるようになります。

段階的分散化ロードマップ

移行は3段階のアプローチに従い、イノベーションと安定性のバランスを取ります。@SONARが指摘したように、Baseは「3段階のうちの第1段階の分散化」を達成しており、「第2段階に到達すると、手数料はサードパーティのシーケンサーに支払う必要がある」ため、トークン化が戦略的に不可欠となります。

第1段階: Coinbaseがシーケンサーのコントロールを維持しつつ、トークンインセンティブと手数料配分のコミュニティガバナンスを開始します。この管理された環境下で、いくつかの基本的なKPI駆動型インセンティブ配分が価格通貨モデルを検証します。

第2段階: ハイブリッドモードで、BASEステーキングを必要とする分散型バリデーターの初期セットを導入し、Coinbaseが移行安定性のために3つの恒久的なシートを保持します。この段階ではFutarchyガバナンスが導入され、veBASE保有者が成功実装に賭け、市場で証明された提案が迅速に承認されます。

第3段階: 完全分散化、オープンなバリデーター参加、完全なコミュニティコントロール。Coinbaseは通常のネットワーク参加者へと移行し、戦略的トークン保有を維持します。高度なクロスチェーンMEVコーディネーションが稼働し、機関信用市場が従来金融に拡大します。

市場ポジショニングと競争優位性

BASEは、既存のL2トークンがネットワーク価値を捕捉するのに苦戦している状況に参入しました。エコシステムの大幅な成長にもかかわらず、ARB、OP、MATICは依然としてETHに遅れを取っており、従来のL2トークン設計の構造的課題を浮き彫りにしています。これらのプロトコルは、需要に見合わないトークンアンロックによる売り圧力に直面しています。

BASEの価格通貨モデルは、AMM価格流動性デポジットを通じて真のユーティリティ需要を生み出し、これらの構造的課題に対応します。これにより、エコシステムの成長とともに拡大する有機的な買い圧力が生まれ、投機的ユーティリティを超えて本質的なインフラ参加へと進化します。

競争上の差別化はトークン設計を超え、規制の明確性、機関アクセス、エンタープライズグレードのコンプライアンスにまで及びます。Coinbaseの規制専門知識は、分散型競合他社が匹敵できない比類なき優位性を提供し、価格通貨モデルはより明確なユーティリティ定義を確立し、証券分類リスクを低減します。

結論:手数料捕捉と指数的価値の決定的選択

根本的な問いは、Coinbaseがトークンをローンチすべきかどうかではなく、制約された手数料収益を捕捉するか、トークン化によって指数的価値を創出するかということです。

現在の収益構造は、3年間で1億8000万ドル(月間500万ドル×12ヶ月×3年)の収益を示しています。一方、戦略的BASEトークン化は、トークン配布(初期完全希薄化評価額100億ドル×0.2=20億ドル)および

・価格通貨需要

・適応型スマートインセンティブ発行

・プロトコル所有流動性(POL)が現在のシーケンサー手数料に相当する収益を提供

・エコシステム加速

・追加で200億ドルの評価

合計約400億ドルの価値創出となります。

これらは保守的な推定値であり、他のL2と同等の評価を前提とし、現在の手数料およびTVLデータに基づき調整されています。なお、Coinbaseプレミアムは含まれていません。

これはCoinbaseにとって大きな価値創出の機会です。価格通貨モデルは成長-収益パラドックスを解決し、BASEを拡大し続けるBaseエコシステムのインフラとして位置付けます。このL2トークン設計によって生まれる先行者優位は、Baseの市場でのリーディングポジションをさらに強固なものにするでしょう。

より広範な暗号エコシステムにとって、BASEのトークン化はL2経済学のさらなる成熟を示し、取引手数料への依存から真のユーティリティ駆動型価値捕捉への移行を意味するかもしれません。@jack_anorakが指摘するように、「BASEトークンはプロダクトの意思決定であり、Baseにはトークンインセンティブが必要であり、中立的なブロックスペースでなければならない」のです。

Coinbaseが制約された手数料捕捉と指数的トークン化価値のどちらを選択するかは、BASEの開発軌道とCoinbaseの暗号業界での地位を左右する重要な瞬間となるでしょう。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

ビットコインの下落は、過去の傾向が繰り返されれば7日間で最大21%反発する可能性がある:エコノミスト

5,500万ドルのレバレッジサポートはRipple(XRP)を2.50ドル以上に維持できるか?

市場全体での清算が進む中、強気トレーダーが主要なサポートレベルを守る役割を分析

ERC-8004がEthereumを分散型AIエージェントの本拠地にする方法

もしdebasement tradeがBitcoinを急騰させるなら、なぜ市場は下落しているのか?