Metaplanet:ビットコイン戦略が前例のない資金調達危機に直面

世界最大級の企業ビットコイン保有量を誇る日本企業Metaplanetは、株価の暴落によりその蓄積戦略が脅かされています。6月以降54%の下落を記録し、同社は暗号資産への野心を追求するために資金調達メカニズムの再構築を迫られています。

要点

- Metaplanetは6月以降株価が54%下落し、ワラント発行に基づく資金調達メカニズムが麻痺しています。

- 同社はビットコイン取得を継続するため、海外市場を通じて8億8,000万ドルを調達します。

- 株主は月曜日に、日本では非常に珍しい金融構造である5億5,500万株の優先株発行について投票します。

- 18,991 BTCを保有しているにもかかわらず、Metaplanetのビットコイン・プレミアムは8倍から2倍へと減少しています。

Metaplanetのビットコイン戦略、株式市場の崩壊で脅かされる

6月中旬以降、Metaplanetの株価は54%急落した一方、同期間にビットコインは逆に2%上昇しました。この乖離は、同社の資金調達モデルの脆弱性を浮き彫りにしています。

これまで、株価上昇が主投資家Evo Fundに魅力的な水準でワラント行使を促し、新たな資本を注入してビットコイン購入に充てるという好循環がエンジンとなっていました。

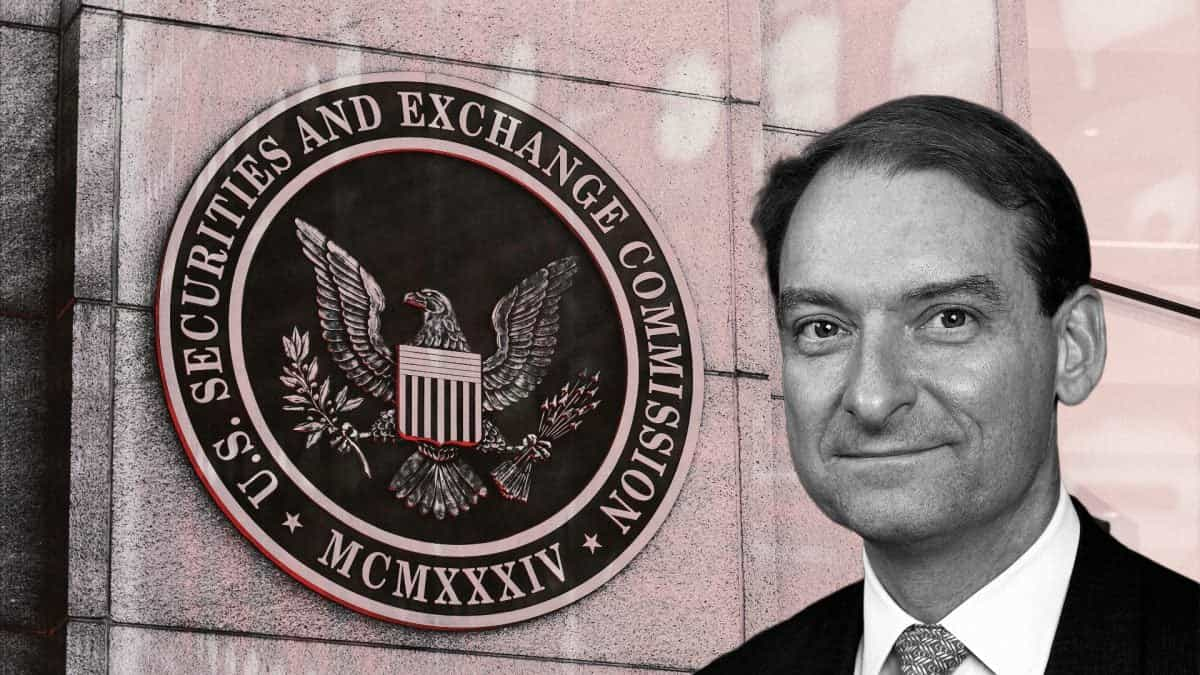

しかし、このメカニズムが機能不全に陥りました。元Goldman Sachsトレーダーで現Metaplanet代表のSimon Gerovich氏は、自身の「フライホイール」が勢いを失っていると見ています。

株価が大幅に下落したことで、Evo Fundのワラント行使は経済的な魅力を失い、この重要な流動性源へのアクセスが断たれました。同社は9月3日から30日までこれらのワラント行使を一時停止せざるを得なかったことも、事態の深刻さを示しています。

それでもMetaplanetは、18,991 BTC(約21億ドル相当)という多額のビットコインを保有しています。この保有量は、BitcoinTreasuries.NETによれば、公開企業の中で世界7位にランクされています。

ビットコイン準備金を保有する上位15社のランキング。出典:BitcoinTreasuries.NET

ビットコイン準備金を保有する上位15社のランキング。出典:BitcoinTreasuries.NET しかし、この印象的なバランスシートの裏には、より懸念すべき現実が潜んでいます。Metaplanetの「ビットコイン・プレミアム」(時価総額とデジタル資産価値の差)が急激に縮小しています。

NatixisのEric Benoit氏が指摘するように、このプレミアムこそが戦略の真の柱です。6月には8倍以上あったものが、現在はわずか2倍にまで落ち込み、株主は希薄化リスクの高まりにさらされています。この過大評価がなければ、Metaplanetが株主基盤を弱めずに資金を調達する能力は直接的に損なわれます。

戦略的転換、海外市場が命綱に

行き詰まりを受け、Metaplanetは水曜日、海外市場での公募増資を通じて1,303億円(8億8,000万ドル)を調達する意向を発表し、国内資金調達モデルからの脱却を図っています。

スケジュールも加速しています。月曜日から株主は、日本では非常に珍しい金融商品である5億5,500万株の優先株発行について投票します。このスキームにより最大5,550億円(37億ドル)の調達が可能となり、ワラント失敗の代替策として現実味を帯びています。

Simon Gerovich氏にとって、これらの優先株は「防御的メカニズム」となります。たとえ株価がさらに下落しても、普通株主の希薄化を防ぎつつ資本注入が可能です。

年最大6%の配当と、同社のビットコイン保有量の25%を上限とするこれらの優先株は、特に歴史的な低金利環境下で利回りを求める日本の投資家をターゲットとしています。

同時に、Metaplanetは機関投資家としての地位も高めています。FTSE Russellの半期レビューで小型株から中型株に格上げされ、FTSE Japan指数に組み入れられたことで、国際ファンドからの注目度が増しています。

21万BTCへの時間との闘い

混乱の中でも、Metaplanetの野心は揺るぎません。同社は2025年末までに10万BTC、2027年までに21万BTCの保有を目指しており、これは流通総量の1%以上に相当します。膨大な資金力と完璧な戦略的規律が求められる、容赦ないレースです。

Simon Gerovich氏にとって、この賭けは強い信念に基づいています。ビットコインこそが円安や構造的インフレに対する最良の防衛策だというものです。

数十年にわたり非伝統的な金融政策が続く日本において、このビジョンは従来のダイナミクスから切り離された希少資産へのエクスポージャーを求める投資家に特に響いています。

この戦略はMicroStrategyモデルに着想を得つつも、日本の状況に合わせてアレンジされています。Metaplanetは単なるビットコイン蓄積にとどまらず、BTC担保のクレジット商品などを通じて、国内の債券需要に応えるデジタル財務エコシステムの構築も計画しています。

この資金調達危機は、成熟度を問う試練となります。Metaplanetは資本調達源の多様化と蓄積の継続能力を証明しなければなりません。この転換の成否は、「日本型」ビットコイン財務モデルが従来型金融市場のリスクに対抗できるかどうかを示すことになるでしょう。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

SEC議長アトキンス、「イノベーション免除」を推進、年末までに暗号資産製品の迅速承認を目指す

火曜日、Fox Businessのインタビューで、SEC会長のPaul Atkinsは、2025年末までにイノベーション免除を導入したいと述べました。Atkinsは以前、企業が迅速にオンチェーンの製品やサービスを市場に投入できるように、「イノベーション免除」を検討するようスタッフに指示したと語っています。

Fnalityが1億3600万ドルのシリーズC資金調達を実施、トークン化市場向けの決済インフラ拡大へ

Fnalityは、主要な銀行や資産運用会社が主導するシリーズCラウンドで1億3,600万ドルを調達し、決済ネットワークの拡大を目指しています。英国のブロックチェーン決済開発企業であるFnalityは、2019年以降、事業資金として総額2億8,000万ドル以上を調達しています。

アーサー・ヘイズは、bitcoinが2028年までに340万ドルに達する可能性があると予測

Smarter Web Companyが55 BTCを購入、現在2,525 Bitcoinを保有