Matrixport Research : Bitcoin entre dans une zone de peur extrême, un rebond à court terme est possible mais la pression à moyen terme continue de s'accumuler

Un sentiment au plus bas conduit souvent à une fenêtre de rebond, mais la véritable direction du marché est toujours déterminée par les flux de capitaux des ETF et les changements de politique macroéconomique.

Récemment, le sentiment autour du bitcoin est tombé dans une zone de peur extrême rarement observée au cours des dix dernières années. En surface, ce pessimisme extrême est souvent considéré comme un signal de creux cyclique, mais des données plus profondes montrent que la structure baissière actuelle n'est pas terminée. En particulier, les variations des positions ETF, la posture hawkish de la Fed, ainsi que le rééquilibrage et la réduction passive, presque mécanisée, des positions par les institutions sous la pression des pertes, sont devenus les principaux facteurs pesant sur le marché. Bien que des conditions de rebond à court terme existent, les risques à moyen terme restent préoccupants.

Des conditions de rebond à court terme se forment, mais des risques profonds persistent

Les modèles de sentiment on-chain et les indicateurs techniques ont tous atteint des niveaux extrêmes. L'indice maison de cupidité et de peur est revenu près de la limite inférieure de la plage de mesure, la moyenne mobile sur 20 jours se situe dans la zone la plus basse des 10 %, et historiquement, de telles lectures sont généralement suivies d'une fenêtre de rebond de quelques jours à quelques semaines.

Cependant, contrairement au rebond précédent, les facteurs déclencheurs de la baisse actuelle sont toujours présents. Les indicateurs clés qui avaient émis des avertissements en octobre dernier n'ont pas réellement inversé leur tendance, et certains signaux divergent même du prix, ce qui indique que les problèmes structurels du marché ne sont pas résolus. Le sentiment peut toucher le fond, mais une inversion de tendance efficace nécessite un soutien macroéconomique plus fort, ce qui n'est pas observé actuellement.

Les ETF sont la principale cause de la baisse actuelle, la posture hawkish de la Fed renforce la pression à moyen terme

Comparé au sentiment, ce sont les variations de positions ETF qui déterminent la tendance récente du marché. Depuis la dernière réunion du FOMC, les ETF bitcoin et ethereum ont respectivement enregistré des sorties d'environ 4,1 milliards de dollars et 2,1 milliards de dollars, et la forte allocation depuis le début de l'année a placé la plupart des institutions en situation de perte. Étant donné que le rééquilibrage de portefeuille de ces investisseurs est hautement "mécanisé", il est prévisible qu'ils continuent de réduire leurs positions tant que la politique reste incertaine, prolongeant ainsi la pression structurelle à la vente sur le marché.

L'environnement macroéconomique est également défavorable. La Fed a exprimé une tendance hawkish plus claire dans le dernier compte rendu de réunion, les attentes de baisse des taux en décembre étant passées brutalement de 90 % à 30 %. Les responsables estiment généralement qu'il n'est pas nécessaire d'assouplir rapidement la politique, et s'inquiètent d'une possible surchauffe du marché alimentée par l'IA. Combiné à la solidité du marché du travail, il n'y a pas de base réelle pour un assouplissement à court terme. Même si une amélioration marginale des politiques devait survenir à l'avenir, elle serait plus probable avant début 2026, et non à l'heure actuelle.

Dans l'ensemble, le bitcoin est entré dans une zone de peur extrême, avec une possibilité de rebond à court terme portée par le sentiment et la technique, mais la pression à moyen terme provient toujours de structures plus profondes : sorties d'ETF, incertitude de la politique de la Fed, et rééquilibrage continu des institutions en situation de perte. Les traders à court terme peuvent chercher des opportunités pendant la fenêtre de rebond, mais une tendance haussière durable nécessitera une amélioration de l'environnement macroéconomique. Les véritables catalyseurs décisifs pourraient n'apparaître progressivement qu'au début de l'année 2026.

Une partie des opinions ci-dessus provient de Matrix on Target, contactez-nous pour obtenir le rapport complet Matrix on Target.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Le cycle de quatre ans du bitcoin est-il devenu obsolète ?

Les anomalies de ce cycle, y compris le recul de l’enthousiasme, la baisse des rendements, le rythme perturbé et la domination des institutions, donnent effectivement l’impression que l’habituelle logique du cycle quadriennal n’est plus aussi efficace.

Lors d'une réunion interne chez Nvidia, Jensen Huang a admis : « C'est très difficile. Si nous faisons bien, c'est une bulle d'IA. Au moindre écart par rapport aux attentes, tout le monde s'effondrera. »

Jensen Huang a rarement admis que Nvidia fait désormais face à une impasse insoluble : si les performances sont excellentes, l'entreprise est accusée d'alimenter une bulle autour de l'IA ; si les résultats sont décevants, cela est perçu comme la preuve de l'éclatement de cette bulle.

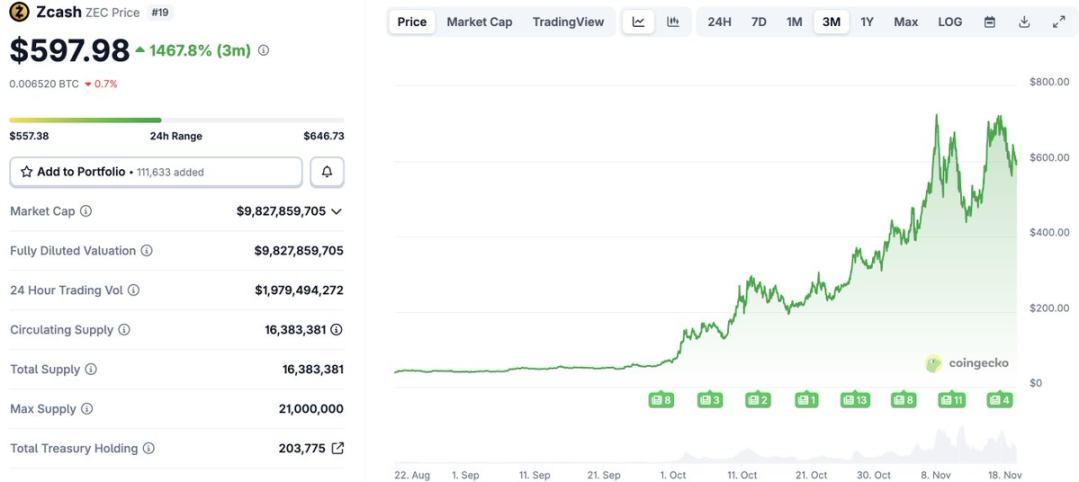

Après une hausse de 1460 % : réévaluer les fondamentaux de la valeur de ZEC

Les récits et les émotions peuvent créer des mythes, mais ce sont les fondamentaux qui déterminent jusqu'où ces mythes peuvent aller.

La faillite d'une entreprise DAT

Le projet Ethereum DAT de 1 milliard de dollars dirigé par Li Lin et d'autres a été mis en suspens et les fonds ont été restitués en raison du marché baissier. Cette décision de « suivre le courant » pourrait refléter une prise en compte du sentiment des investisseurs.