Après plusieurs semaines de fluctuations répétées, le marché des cryptomonnaies a finalement connu cette semaine sa chute la plus violente. Le Bitcoin a été brutalement rejeté de ses sommets proches de 100 000 dollars, enchaînant les bougies rouges sans pitié jusqu’à passer sous les 90 000 dollars, sans même un rebond digne de ce nom.

L’Ethereum n’a pas été épargné, avec une chute encore plus marquée. Le froid du marché s’est propagé en seulement 48 heures, forçant baleines et institutions à accepter de véritables retraits sur leurs positions, tandis que les positions à effet de levier étaient liquidées en cascade, faisant basculer le sentiment de la prudence à la panique.

La question la plus fréquemment posée par les investisseurs ces deux derniers jours est : « Que s’est-il passé ? Pourquoi la chute est-elle si rapide ? Où est le plancher ? »

I. Fragilité du marché sous les nuages macroéconomiques

● La première vague de froid ressentie par le marché provient du contexte macroéconomique. Depuis novembre, les déclarations publiques des membres de la Fed se sont multipliées et contredites, donnant l’impression d’un comité de politique monétaire divisé. Ces prises de position antagonistes ont instantanément rendu incertaine l’attente jusque-là « réconfortante » d’une légère baisse des taux en décembre.

● Ce que le marché craint le plus concernant les taux d’intérêt, ce n’est pas leur niveau élevé, mais l’incertitude.

● Les débats budgétaires s’éternisent, les membres du Congrès se renvoient la balle, et le marché craint un nouveau risque de shutdown gouvernemental.

● Les besoins de dépenses publiques restent élevés : budget de la défense, plans de subventions, investissements dans les infrastructures ne montrent aucun signe de réduction, ce qui signifie que l’émission de bons du Trésor restera sous pression dans les mois à venir.

● Le rendement des obligations américaines à long terme repart à la hausse, l’augmentation du taux sans risque continue d’aspirer la liquidité du marché.

Pour les actifs cryptos, qui dépendent des « histoires + liquidité », c’est un véritable coup de massue.

II. Douleur aiguë pour les baleines et les institutions

Si le macroéconomique n’était que le prélude, c’est la fragilité de la structure du marché qui a réellement provoqué l’effondrement.

● Au cours du mois dernier, les grands comptes de BTC et ETH ont continué d’augmenter leurs positions longues à effet de levier. Le ratio long/short sur les contrats perpétuels Bitcoin a atteint un nouveau sommet, de nombreuses institutions poursuivant les achats au-dessus de 100 000 dollars. Les capitaux se sont accumulés sous l’impulsion de la psychologie de la ruée et de la tendance, formant une immense « antenne de levier ».

Le problème, c’est que le prix n’a pas continué d’atteindre de nouveaux sommets, rendant ces positions à fort effet de levier de plus en plus risquées.

● Lorsque le Bitcoin est passé sous les 95 000, de nombreux stop-loss et liquidations forcées ont été déclenchés instantanément, le prix franchissant alors plusieurs supports pour finalement casser le seuil des 90 000 dollars.

● Les données on-chain montrent que, sur les dernières 24 heures, le volume total des liquidations sur le réseau a dépassé 1 milliard de dollars, la grande majorité provenant des positions longues. Ce scénario reproduit presque à l’identique le schéma typique des précédentes baisses : ce ne sont pas les vendeurs à découvert qui battent les acheteurs, mais les acheteurs qui se piétinent eux-mêmes.

● Les gains latents de certaines baleines se sont évaporés en un instant, et certaines grandes positions ETH sont même passées du profit à la réduction forcée. Les institutions espéraient « renforcer sur repli », mais une fois la chaîne de levier rompue, elles n’ont pu que regarder le risque s’amplifier et choisir de se protéger. Ce type de chute structurelle est rapide, puissante et d’autant plus destructrice.

III. Analyse technique BTC : la tendance de fond reste intacte, la chute intermédiaire touche à sa fin

Période hebdomadaire : survente profonde, seuil de retournement technique en approche

Le signal d’ajustement le plus important pour BTC apparaît sur l’hebdomadaire.

Caractéristiques de l’hebdomadaire :

Le prix casse la bande inférieure de Bollinger → Survente évidente

Le croisement baissier MACD s’accentue, les barres vertes s’allongent → La chute entre dans sa phase d’accélération finale

KDJ passe sous 20 en zone de survente → Entrée dans la « fenêtre de rebond »

RSI proche de la zone 30–35 → Zone typique de chute cyclique

Les backtests historiques montrent :

Lorsque le KDJ hebdomadaire de BTC est < 20, les six dernières fois, il y a toujours eu un rebond de niveau intermédiaire. Le retournement n’est pas dû à la survente de l’indicateur, mais à la résonance entre le croisement haussier et la reprise de la bande inférieure après survente.

Période 3 jours : tendance principale affaiblie, poursuite de la chute après cassure de la médiane de Bollinger

La période 3 jours se situe entre l’hebdomadaire et le journalier, souvent utilisée pour capter les retournements de tendance.

Bollinger Bands (BOLL)

La médiane a été cassée par une grande bougie rouge, c’est la première fois depuis le début du bull market qu’une telle cassure nette se produit.

La bande inférieure n’a pas encore été touchée, ce qui signifie que le prix a encore de la marge pour chercher un plancher plus bas.

Historiquement (septembre 2023, avril 2024), dès que le 3D K de BTC casse la médiane sans toucher la bande inférieure, le marché accélère sa correction.

MA

MA5 et MA10 ont clairement croisé à la baisse et divergent vers le bas.

La pente de MA20 passe de haussière à plate, signal important de plafonnement de tendance.

Si le 3D K reste sous MA20, la tendance passera de « correction » à « retournement intermédiaire ».

MACD

DIF a accéléré sa cassure à la baisse sous DEA, l’énergie des barres s’intensifie, aucun signe de convergence pour l’instant.

Comme lors des sommets du bull market (2021, début 2024), le MACD est actuellement en « phase de baisse unilatérale », il n’y aura généralement pas de rebond en V, mais une divergence haussière devra se construire près de la ligne zéro.

Période journalière : la chute touche à sa fin, rebond possible à tout moment

Le journalier est actuellement dans la dernière phase de la tendance baissière. Un rebond à court terme peut survenir à tout moment, mais son ampleur dépendra de la résonance avec l’hebdomadaire.

Concrètement :

Le croisement baissier MACD se poursuit, mais les barres vertes tentent de raccourcir

KDJ stagne en zone de survente depuis plusieurs jours → probabilité accrue de divergence haussière

RSI < 35 → phase typique de survente

Le prix a dessiné à plusieurs reprises des « doji étoile » près de la bande inférieure de Bollinger, signe d’épuisement de la pression vendeuse

IV. Analyse technique ETH : structure faible mais support clé intact

Comparé au BTC, la structure de l’Ethereum ressemble davantage à une combinaison de « lessivage intermédiaire + contraction de liquidité ». L’ETH n’a pas détruit sa structure haussière de long terme, il est simplement entré plus tôt dans une correction intermédiaire plus profonde que le BTC.

Période hebdomadaire : survente évidente, support clé 3150–3200 bientôt testé

Plusieurs institutions estiment que le support technique de l’ETH se situe autour de 3150 dollars. Cette correction est profonde mais contrôlable, sans inversion de tendance.

Les indicateurs hebdomadaires pointent tous vers un espace de baisse limité :

RSI ≈ 30, atteint la survente typique

MACD montre une accélération baissière, mais comme pour le BTC, si les barres vertes commencent à raccourcir, cela signifiera une « amélioration marginale de la tendance »

KDJ stagne sous 20 → confirme à nouveau que la « fenêtre de rebond » approche

La bande inférieure de Bollinger hebdomadaire a été cassée → le marché est entré dans une phase de chute profonde à court terme

Période 3 jours : structure plus faible que BTC après cassure de la médiane

Le 3D K de l’ETH montre une structure de cassure encore plus nette :

Bollinger Bands

Après avoir cassé la médiane, l’ETH accélère sa chute, la bande inférieure continue de s’ouvrir.

Sur le graphique, les bougies de l’ETH longent la bande inférieure, signe qu’un « canal de faiblesse » s’est formé.

Système de moyennes mobiles

MA5, MA10, MA20 sont toutes alignées à la baisse.

Toutes les pentes sont descendantes, signal typique de retournement intermédiaire baissier.

MA30 reste la principale résistance au-dessus ; tant que le prix reste sous la MA30, il est difficile de parler de stabilisation.

MACD

Similaire au BTC, mais les barres baissières sont plus profondes.

DIF et DEA sont totalement séparés, ce qui indique qu’aucun signal de rebond n’est encore présent sur l’ETH.

Période journalière : épuisement de la pression vendeuse, retournement possible avant le BTC

C’est un point très intéressant actuellement pour l’ETH : le signal de divergence haussière sur le journalier est plus clair que pour le BTC.

RSI < 35 stagne depuis deux jours

KDJ stagne en bas et tend à croiser à la hausse en avance

La pente de la baisse ralentit → forme typique de « chute épuisée »

Plusieurs longues mèches basses → suggèrent que l’achat commence à absorber

V. Quand le marché va-t-il se stabiliser ?

À chaque véritable plancher, il a toujours fallu au moins trois signaux simultanés. Le marché actuel n’a pas encore totalement rempli ces trois conditions.

Signal 1 : Stabilisation des attentes macroéconomiques

● La trajectoire de la politique de la Fed redevient cohérente

● Les rendements des bons du Trésor reculent

● Les anticipations de liquidité s’améliorent à nouveau

Pour l’instant, ces conditions ne sont pas réunies, mais le sentiment du marché est passé de « l’optimisme » à « la réalité », première étape de la formation d’un plancher.

Signal 2 : Retournement technique clé

Pour le BTC, cela signifie :

● Stabiliser la zone 90 000–92 000

● Et repasser au-dessus de 95 000

● Enfin, franchir avec volume la zone 98 000–100 000

Ce n’est qu’ainsi que le marché pourra retrouver une structure haussière.

Signal 3 : Nettoyage complet de l’effet de levier

Lorsque l’open interest revient dans la moyenne, que le ratio de levier long baisse et que le volume des liquidations diminue, la pression du marché sera réellement relâchée.

VI. Risques et perspectives

La question la plus cruciale actuellement n’est pas « est-ce que ça va encore baisser », mais « le marché est-il déjà en phase terminale de correction ».

Les risques persistent, notamment :

● Les divergences de politique macroéconomique pourraient à nouveau provoquer de la volatilité

● La faiblesse structurelle de l’ETH pourrait peser sur l’ensemble du marché

● La chaîne de levier n’a pas encore été totalement nettoyée

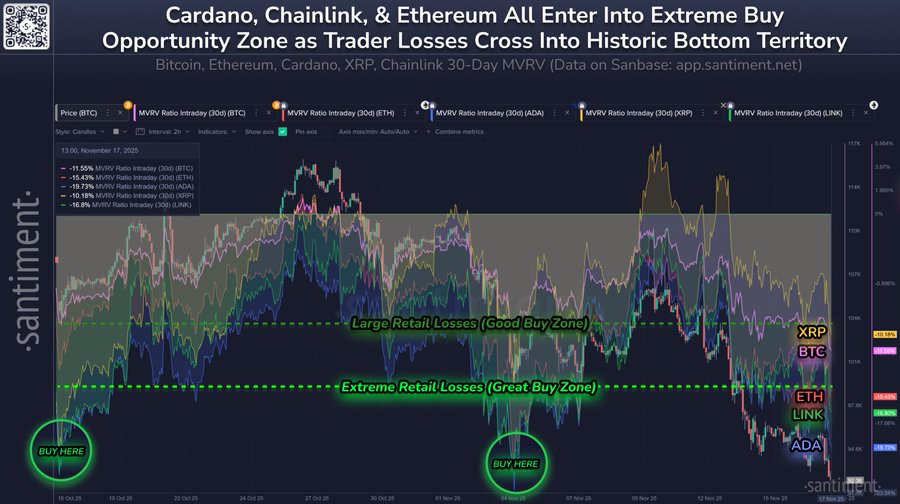

Mais d’un autre côté, le marché approche rapidement d’un point critique émotionnel. Cette vague de panique n’est pas comparable à l’effondrement systémique de l’an dernier, mais ressemble plutôt à un profond renouvellement des positions à des niveaux élevés. L’effet de levier excessif est purgé, les acheteurs impulsifs quittent le marché, et les capitaux de moyen terme réévaluent le risque – tout cela fait en réalité partie du cycle sain du marché.

La situation actuelle ressemble davantage à « la correction la plus importante de ce cycle haussier », plutôt qu’à la fin de la tendance. Le véritable point de stabilisation dépendra toujours de la capacité du BTC à défendre la zone 90 000–92 000 et à reconquérir les 95 000 lors de la bataille clé.

Dès que ces deux conditions seront remplies, le marché retrouvera un élan haussier ; sinon, il faudra patienter, voire tester des supports plus bas pour finaliser le renouvellement des positions.