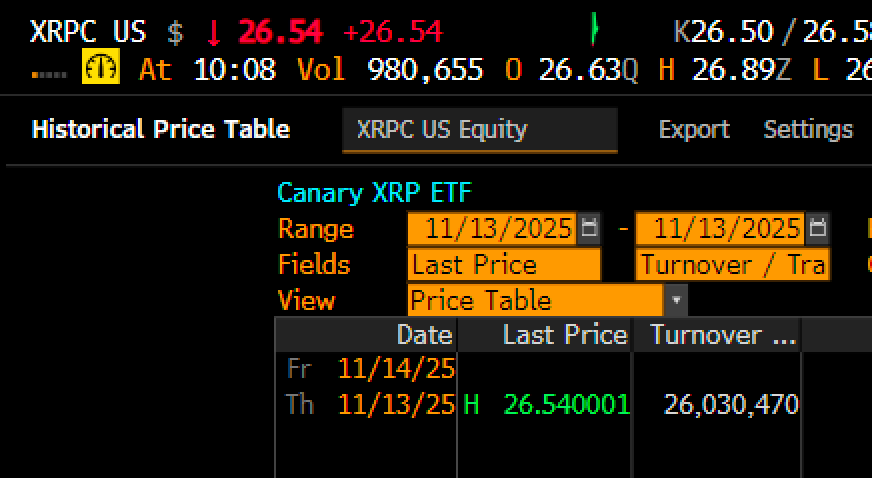

- Un attaquant a retiré 3 millions de dollars d’USDC d’OKX et les a répartis sur 19 portefeuilles.

- Ils ont ouvert 26 millions de dollars de positions longues à effet de levier sur les perpétuels POPCAT.

- Un mur d’achat de 20 millions de dollars a été placé pour signaler faussement la vigueur du marché.

Une séquence de transactions précise et délibérément exécutée a mis en évidence une grave vulnérabilité dans l’infrastructure financière décentralisée.

Hyperliquid, une plateforme de produits dérivés connue pour ses contrats à terme perpétuels libellés en POPCAT, a enregistré une perte de 4,9 millions de dollars après qu’une entité a manipulé les liquidités internes pour déclencher une cascade de liquidations.

Il ne s’agissait pas d’un exploit conventionnel à but lucratif, mais d’un test calculé de la quantité de stress qu’un fournisseur de liquidité automatisé peut endurer avant de tomber en panne.

Tout a commencé avec le mouvement de 3 millions de dollars en USDC, retirés de la exchange crypto OKX. Les fonds ont été répartis uniformément sur 19 nouveaux portefeuilles, chacun acheminant des actifs vers Hyperliquid.

Là, le trader a ouvert plus de 26 millions de dollars de positions longues à effet de levier liées à HYPE, le contrat perpétuel dont le prix est fixé en POPCAT.

Ce positionnement agressif a ensuite été renforcé par un mur d’achat synthétique d’une valeur d’environ 20 millions de dollars, placé près du niveau de prix de 0,21 $.

Ce mur fonctionnait comme une illusion temporaire de la force de la demande. Le prix a réagi au signal, augmentant alors que les participants ont interprété le mur d’achat comme un support structurel.

Cependant, une fois le mur disparu, ce soutien a disparu et la liquidité s’est raréfiée.

En l’absence d’offres pour absorber les mouvements du marché, les positions fortement endettées ont commencé à se liquider en masse. Le coffre-fort du fournisseur d’hyperliquidité du protocole, conçu pour absorber de tels événements, a pleinement subi l’impact.

Un test de résistance de l’architecture délibéré avec des pertes réelles

Ce qui distingue cet incident de la manipulation typique des prix, c’est que l’initiateur n’a fait aucun profit.

Les 3 millions de dollars de capital initial ont été entièrement consommés dans le processus. Cela suggère fortement que l’objectif n’était pas le gain financier, mais la perturbation architecturale.

En introduisant de faux signaux de liquidité, en les supprimant à un point précis et en déclenchant des seuils de liquidation, l’attaquant a pu manipuler la logique interne du système de coffre-fort.

Le coffre-fort, conçu pour équilibrer les risques entre les positions et fournir des liquidités dans les moments de volatilité, a été entraîné dans une cascade de liquidations qu’il n’a pas pu contenir complètement.

Cela a soulevé des questions sur la façon dont les mécanismes de liquidité automatisés gèrent les événements de volatilité synthétique, en particulier lorsqu’ils sont confrontés à des participants malveillants mais structurellement informés.

L’ensemble de la séquence s’est déroulée onchain et a été signalée par Lookonchain , qui a retracé les transactions jusqu’à leur source et identifié les phases distinctes de l’attaque.

Le gel des retraits suscite des questions sur la stabilité de la plateforme

Peu de temps après l’impact du coffre-fort, le pont de retrait d’Hyperliquid a été temporairement désactivé.

Un développeur associé au protocole a déclaré que la plate-forme avait été mise en pause à l’aide d’une fonction appelée « verrouillage d’urgence des votes ».

Ce mécanisme permet aux administrateurs de contrats d’interrompre certaines opérations en cas de suspicion d’événements de manipulation ou de risques d’infrastructure.

La fonction de retrait a été réactivée en l’espace d’environ une heure. Hyperliquid n’a publié aucune communication officielle liant directement le gel à l’événement de trading POPCAT.

Toutefois, le moment choisi laissait penser à une mesure de précaution visant à prévenir d’autres sorties de capitaux ou manipulations pendant une période d’instabilité de la plateforme.

Il s’agit de l’une des plus grandes pertes subies par Hyperliquid à la suite d’un seul événement coordonné, soulignant que même en l’absence d’exploits de code externe, les systèmes internes peuvent être compromis par des attaques de liquidité précises.

La réaction de la communauté souligne la volatilité de la DeFi

Les réactions de la communauté variaient de l’analyse technique à la satire. Un observateur l’a décrite comme « la recherche la plus coûteuse de tous les temps », tandis qu’un autre a suggéré que la totalité des 3 millions de dollars brûlés était de « l’art de la performance ».

D’autres se sont concentrés sur ce que l’attaque a révélé sur les marchés à terme perpétuels avec de minces coussins de liquidité, notant à quel point ils peuvent facilement être poussés vers une faillite auto-renforcée.

Un utilisateur a décrit l’événement comme une « guerre de dégénérescence maximale », faisant référence à la stratégie à haut risque utilisée pour exploiter les réactions prévisibles du coffre-fort.

Bien qu’il n’y ait pas de vol direct, le résultat a été fonctionnellement équivalent à une attaque ciblée par déni de liquidité.

L’attaquant n’a eu aucun gain, mais le protocole a subi un coup financier mesurable, et son architecture a montré des signes évidents de stress sous pression.

Cet incident est devenu une étude de cas sur la façon dont les systèmes décentralisés peuvent être mis à rude épreuve de l’intérieur en utilisant uniquement des outils et des capitaux accessibles au public.

Dans ce cas, aucune vulnérabilité n’a été détectée dans la base de code. Au lieu de cela, la vulnérabilité résidait dans les hypothèses qui sous-tendaient la structure du marché et la limitation des risques.

Hyperliquid n’a annoncé aucun changement dans ses mécaniques de coffre-fort à la suite de l’attaque.

Cependant, l’écosystème DeFi au sens large est susceptible de prendre note de la stratégie et d’examiner comment les coffres-forts absorbent ou reflètent le risque sous une pression synthétique coordonnée.