Le rallye du prix de Solana fait face à un risque critique alors que tous les groupes de détenteurs deviennent vendeurs

Le prix de Solana a augmenté de 37 % en un mois, mais la pression de vente et les signaux graphiques mettent en garde contre des risques. Les groupes de détenteurs réduisent l'offre, les profits restent élevés et les modèles techniques suggèrent que le rallye pourrait ne pas durer.

Le prix de Solana a connu une forte progression le mois dernier, gagnant environ 37 %. Mais sous ce rallye, des signes d’alerte commencent à apparaître.

Certains groupes clés de détenteurs réduisent discrètement leur offre, tandis que les signaux graphiques suggèrent que la hausse pourrait ne pas être aussi solide qu’elle n’y paraît. Que Solana parvienne à franchir la résistance ou entame une correction dépend désormais de quelques niveaux critiques.

Les détenteurs prennent des profits tandis qu’une pression de vente cachée s’accumule

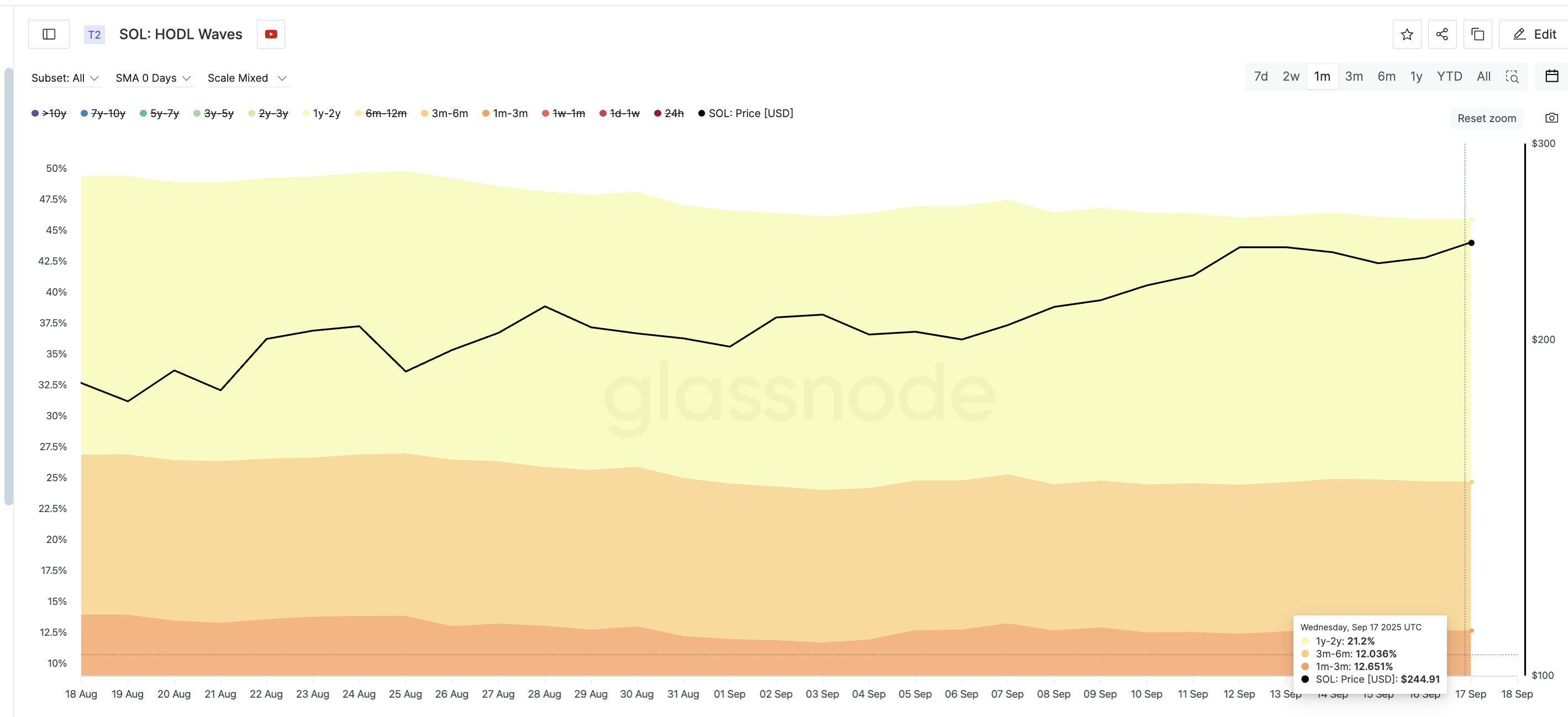

Une façon de suivre le comportement de vente ou de conservation est d’utiliser les HODL Waves, qui montrent quelle part de l’offre est détenue par différentes catégories d’ancienneté de portefeuilles. Si le pourcentage de tokens détenus par un groupe diminue, cela signifie généralement que ce groupe vend.

Dans le cas de Solana, presque tous les groupes clés ont réduit leurs avoirs au cours du mois dernier. Le groupe des 1 à 3 mois est passé de 13,93 % de l’offre le 18 août à 12,65 % aujourd’hui. Le groupe des 3 à 6 mois est passé de 12,92 % à 12,03 %. Même les détenteurs de long terme (1 à 2 ans) sont passés de 22,51 % à 21,20 %.

Solana Sellers Grow Stronger: Glassnode

Solana Sellers Grow Stronger: Glassnode Cette vague de ventes n’est pas surprenante après un rallye de 37 %.

Vous souhaitez plus d’analyses sur les tokens ? Inscrivez-vous à la Daily Crypto Newsletter de l’éditeur Harsh Notariya ici.

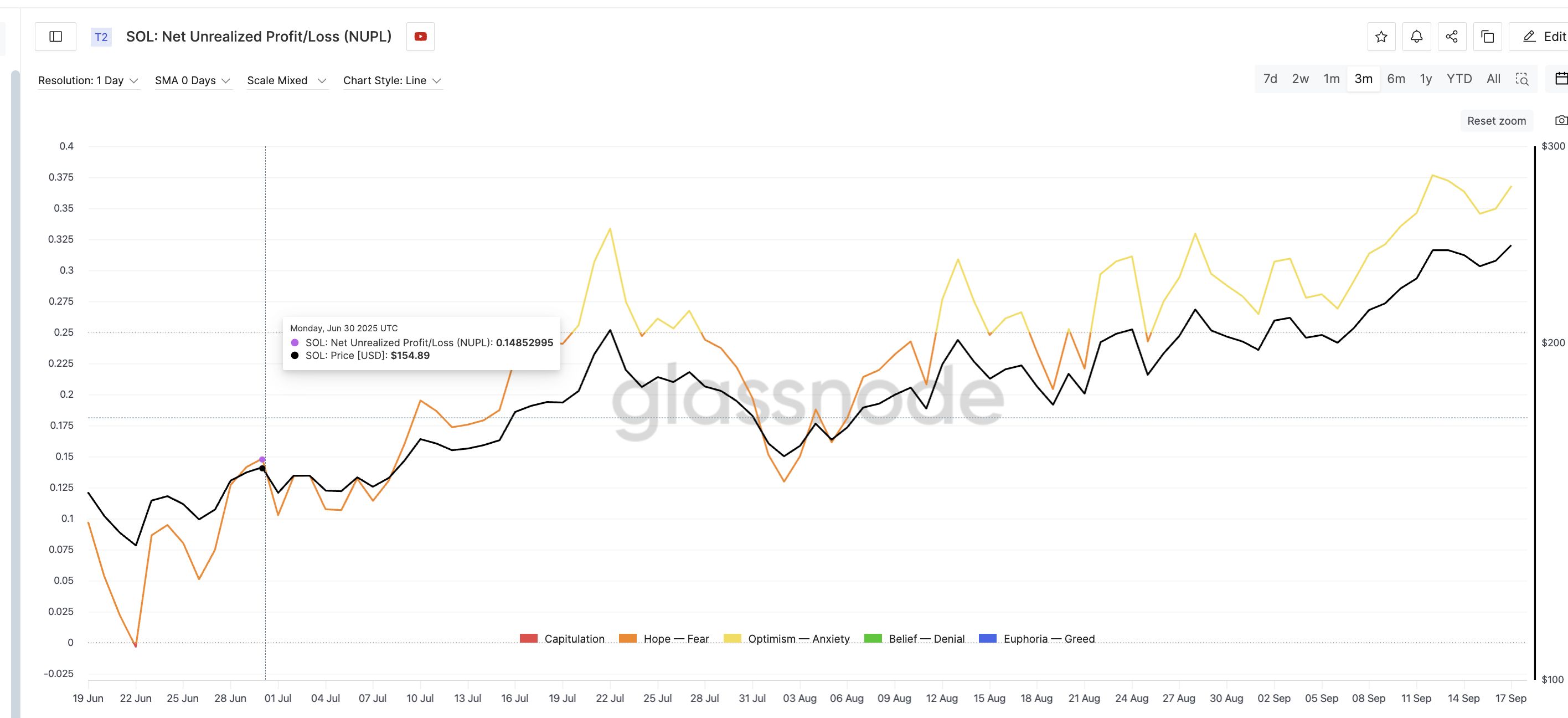

Mais ce qui est inhabituel, c’est que le NUPL, ou Net Unrealized Profit and Loss, reste élevé. Le NUPL mesure combien de portefeuilles sont en profits latents. Lorsqu’il est élevé, cela signifie que de nombreux détenteurs sont encore en profit et pourraient vouloir encaisser.

Le 12 septembre, lorsque le NUPL a atteint un sommet de trois mois à 0,37, le prix de Solana a corrigé de plus de 3 %.

Solana Traders Sitting On Profit Despite Selling: Glassnode

Solana Traders Sitting On Profit Despite Selling: Glassnode Cela nous ramène également au 22 juillet, lorsque le NUPL a atteint 0,33. Ce sommet a coïncidé avec une chute beaucoup plus marquée de 22,9 % du prix de Solana, passant de 205 $ à 158 $.

Actuellement, le NUPL est proche de 0,36 — des niveaux similaires à ceux qui présentent un risque.

Ensemble, ces signaux suggèrent que, bien que différents groupes de détenteurs aient déjà vendu, beaucoup de profits subsistent dans le système. Si la pression de vente s’intensifie à nouveau, les mains faibles pourraient être rapides à vendre.

Des niveaux clés décideront si le rallye du prix de Solana se poursuit ou corrige

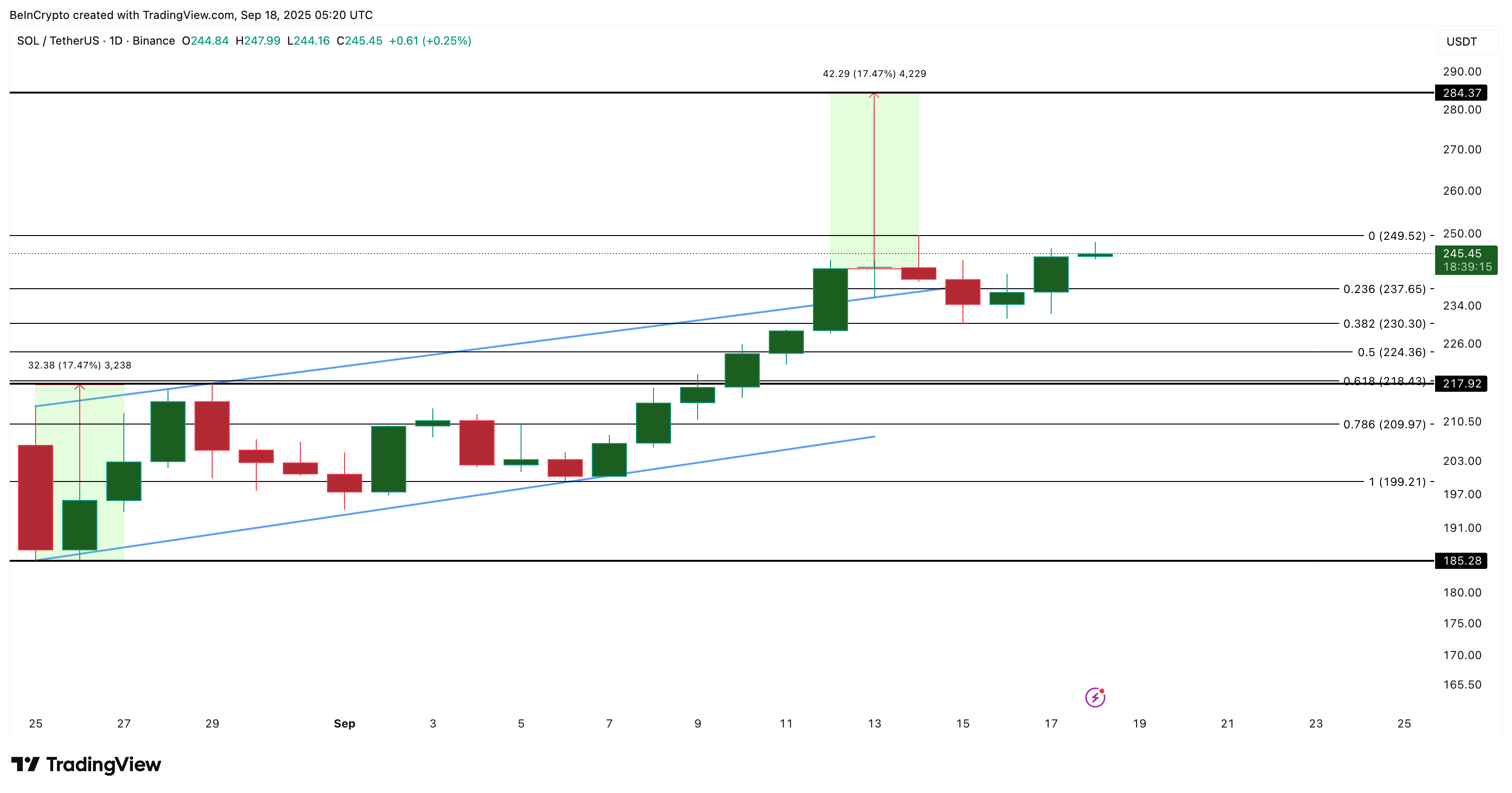

Sur le graphique journalier, la sortie de Solana d’un canal ascendant pointe toujours vers un objectif proche de 284 $. Mais le test immédiat se situe à 249 $. Une clôture journalière au-dessus de cette résistance maintiendrait les haussiers aux commandes.

Solana Daily Price Chart: TradingView

Solana Daily Price Chart: TradingView Le plus grand risque provient du graphique sur deux jours. Ici, Solana évolue dans un wedge ascendant, une configuration qui annonce souvent une correction.

Solana Price Analysis: TradingView

Solana Price Analysis: TradingView En même temps, le Relative Strength Index (RSI) montre un essoufflement de la dynamique — les prix ont atteint des sommets plus élevés, mais le RSI a marqué des sommets plus bas. Cette “divergence baissière” est souvent un signe précoce qu’un rallye s’essouffle.

Si le prix de Solana dépasse 249 $ sur une clôture de deux jours, la configuration baissière pourrait être invalidée.

Mais en cas d’échec, le prix pourrait évoluer dans une fourchette et faire face à une pression à 227 $. Une cassure plus profonde sous ce niveau pourrait pousser Solana vers 202 $ voire plus bas.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Virtuals introduit un tout nouveau mécanisme d’IDO appelé Unicorn, comment cela profite-t-il à la richesse des participants ?

Unicorn vise à résoudre les problèmes présents dans la Genesis Whale Protection Rule et se concentre particulièrement sur l’attraction et le soutien de projets d’IA d’excellence afin de défendre l’éthique cypherpunk.

La décision de la SEC concernant le XRP ETF pourrait façonner l'avenir des fonds crypto au comptant

La décision de la SEC concernant l’ETF XRP est attendue aujourd’hui. Une approbation pourrait stimuler le prix du XRP et attirer des investisseurs institutionnels. Un refus pourrait retarder l’arrivée d’ETF crypto régulés, tout en laissant la porte ouverte à de futures révisions. Les ETF spot offrent une manière plus simple et réglementée d’investir dans le XRP. Aujourd’hui marque la date limite pour que la SEC approuve l’ETF spot XRP de Grayscale.

Les clients de BlackRock vendent pour 146 millions de dollars de leurs avoirs en Ethereum

Résumé rapide : Les clients de BlackRock ont vendu pour 146,1 millions de dollars d’ETH, suggérant un possible rééquilibrage institutionnel ou une prise de bénéfices. Cette décision intervient alors que Bitcoin continue d’afficher de meilleures performances et d’attirer d’importants flux institutionnels via les ETF. L’exposition globale de BlackRock aux cryptomonnaies reste largement dominée par ses avoirs en Bitcoin, qui dépassent 100 billions de dollars. Cette vente est perçue comme une réallocation à court terme, reflétant la préférence institutionnelle pour Bitcoin en période d’incertitude du marché.

Virtuals lance un nouveau mécanisme de lancement Unicorn, quels sont les bénéfices financiers ?

Unicorn vise à résoudre les problèmes présents dans les règles de lancement initial de Genesis, en mettant particulièrement l’accent sur l’attraction et le soutien aux projets d’IA de qualité, afin de préserver l’esprit cypherpunk.