La demanda institucional por Bitcoin y Ethereum muestra claros signos de fatiga, con nuevos datos de Glassnode y SoSoValue que indican que los flujos de entrada en los ETF se han mantenido negativos durante más de seis semanas.

Esta tendencia refleja una contracción de liquidez más amplia en los mercados cripto, ya que el apetito por el riesgo disminuye y los asignadores adoptan una postura más cautelosa de cara al cierre del año.

Los flujos de ETF se vuelven negativos tanto en BTC como en ETH

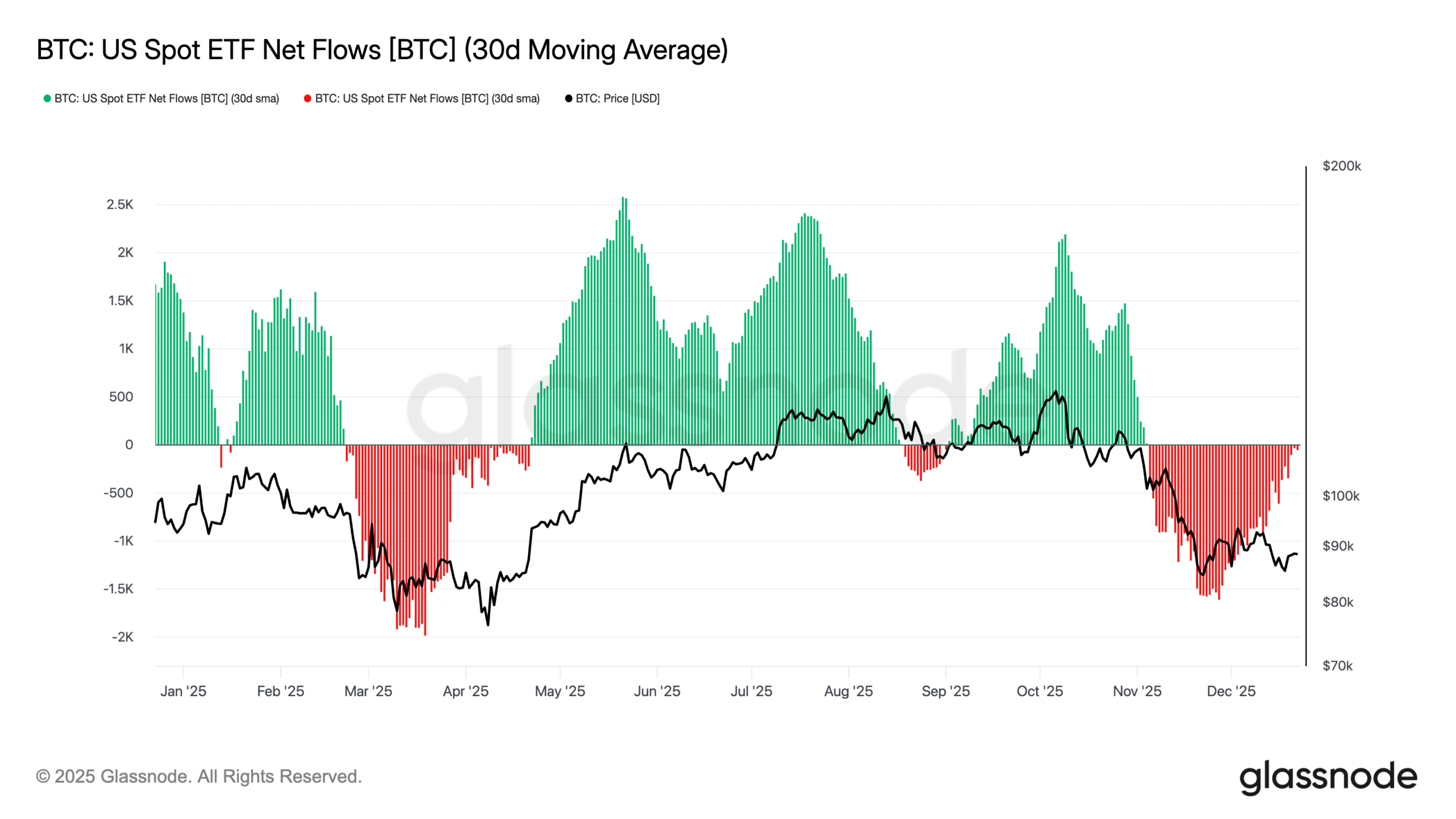

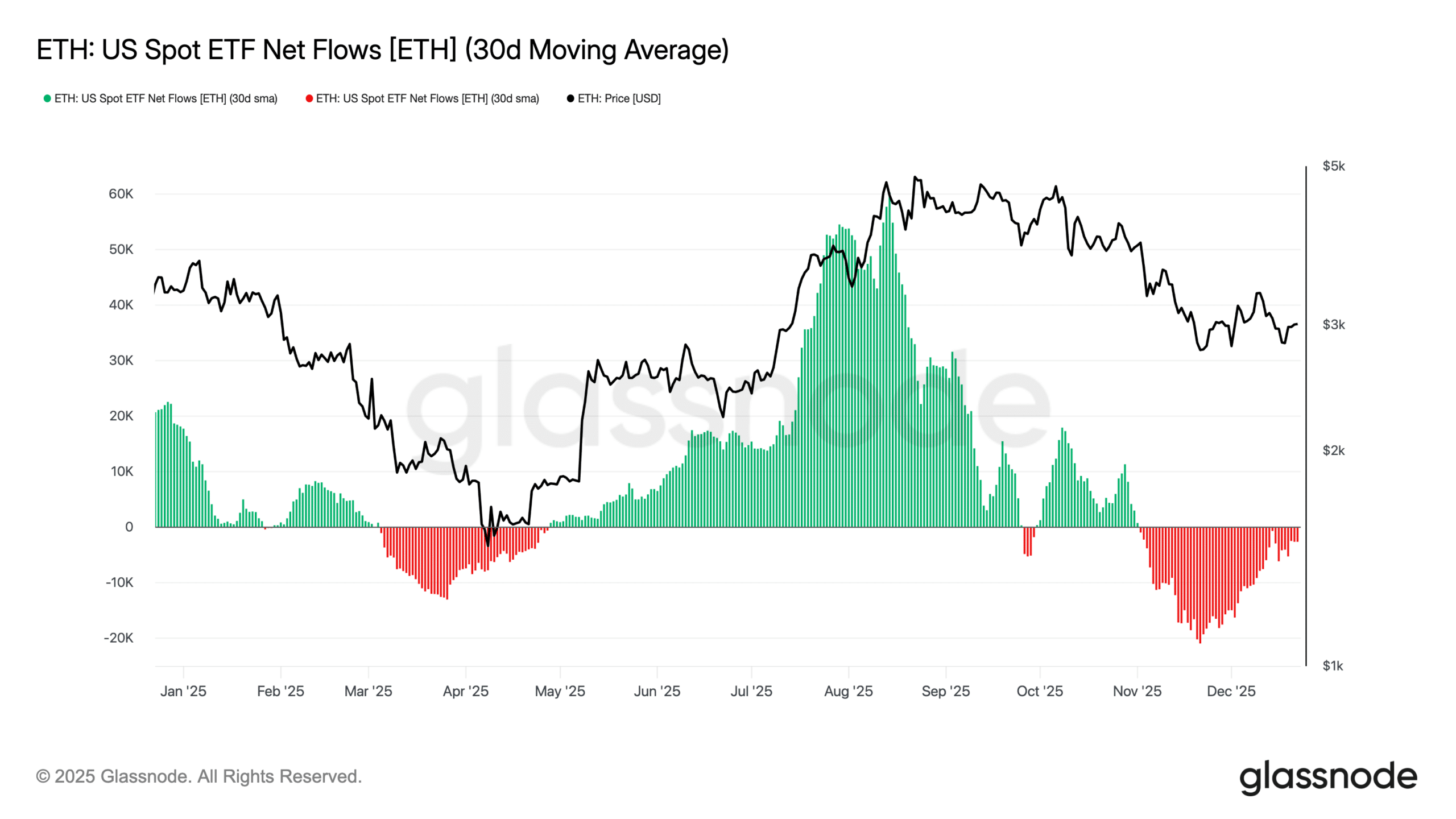

Las últimas mediciones de Glassnode muestran que el promedio móvil de 30 días de los flujos netos para los ETF de Bitcoin y Ethereum se volvió negativo a principios de noviembre y no se ha recuperado desde entonces.

Durante la mayor parte de 2025, la actividad de los ETF fue una fuente importante de liquidez—especialmente durante el período de julio a septiembre, cuando los flujos de entrada se dispararon y ayudaron a que BTC superara los $110k y ETH los $4,500.

Pero desde noviembre, el impulso se ha revertido drásticamente. Los flujos diarios han estado dominados por barras rojas constantes, lo que indica salidas sostenidas y una menor participación de los grandes asignadores.

Los ETF de Bitcoin enfrentan algunas de las mayores salidas

Los datos diarios de SoSoValue muestran que los productos ETF de Bitcoin registraron una salida neta de –$142.19 millones hoy, extendiendo un patrón de retiros observado durante noviembre y diciembre.

Fuente: Glassnode

El total de activos netos de los ETF de BTC también ha caído a $114.99 mil millones, una baja significativa respecto a su pico en el verano.

La caída refleja la baja en los precios spot, con Bitcoin cotizando actualmente alrededor de $88,351, sin poder recuperar el nivel de $90k a pesar de múltiples intentos.

La última ola significativa de entradas ocurrió a mediados de octubre, pero desde entonces, las salidas han superado ampliamente los picos verdes intermitentes.

Los ETF de Ethereum muestran flujos mixtos a corto plazo pero una tendencia debilitada

Los ETF de Ethereum registraron hoy entradas por $84.59 millones, pero ese dato puntual contrasta con un contexto mucho más amplio de salidas.

Fuente: Glassnode

La media móvil de 30 días para los flujos de ETF de ETH sigue siendo firmemente negativa, lo que confirma que las compras recientes no han sido lo suficientemente fuertes como para revertir la tendencia general.

El AUM del ETF de ETH se sitúa en $18.20 mil millones, por debajo del máximo alcanzado durante el auge de entradas en agosto.

El precio de ETH, ahora alrededor de $2,976, continúa bajando a medida que la demanda de ETF se debilita y la liquidez se reduce.

Contracción de liquidez y reducción de riesgos de fin de año

Las métricas on-chain y de ETF coinciden en mostrar un patrón consistente:

- Los asignadores han reducido su exposición.

- El apetito por el riesgo sigue siendo bajo.

- El fuerte ciclo de entradas del verano se ha deshecho por completo.

Gran parte de este enfriamiento puede atribuirse al rebalanceo de fin de año por parte de los fondos, a una liquidez macroeconómica más débil y al desvanecimiento de la euforia posterior a la aprobación de los ETF que impulsó las entradas a principios de año.

El entorno actual se asemeja a fases anteriores en las que los inversores institucionales se retiraron temporalmente antes de reposicionarse una vez que la volatilidad se estabilizó.

Qué significa esto para BTC y ETH ahora

Ambos activos siguen siendo altamente sensibles a los flujos de ETF. Con salidas sostenidas y un AUM decreciente en ambos productos:

- El impulso alcista sigue siendo limitado

- Los precios pueden moverse lateralmente hasta que regrese la demanda

- Cualquier catalizador positivo futuro, ya sea macroeconómico o regulatorio, podría desencadenar nuevas entradas

Por ahora, los datos señalan un período de enfriamiento más que un rechazo estructural.

Sin embargo, dado que los flujos de ETF actúan como el principal motor de liquidez cripto en 2025, un regreso a territorio positivo será esencial para cualquier recuperación fuerte a principios de 2026.

Reflexiones finales

- Las salidas de ETF sugieren que las instituciones están reduciendo riesgos en lugar de abandonar el mercado, lo que indica una contracción de liquidez temporal.

- Puede ser necesario un retorno sostenido de flujos positivos antes de que BTC y ETH puedan recuperar un fuerte impulso alcista.