Perspectiva del mercado institucional para el cuarto trimestre de 2025: Fasanara Digital y Glassnode

Bitcoin lideró el mercado en este ciclo, atrayendo más de 73.2 billions de dólares en nuevo capital. La participación institucional y la estructura del mercado se han fortalecido notablemente, mientras que los activos tokenizados y los derivados descentralizados están remodelando rápidamente el ecosistema de la industria.

Bitcoin domina el mercado en este ciclo, atrayendo más de 73.2 mil millones de dólares en nuevo capital, con una participación institucional y una estructura de mercado significativamente fortalecidas, mientras que los activos tokenizados y los derivados descentralizados están remodelando rápidamente el ecosistema de la industria.

Autor: Glassnode

Traducción: AididiaoJP, Foresight News

En el contexto de la reciente corrección del mercado y la presión macroeconómica, junto a Fasanara Digital publicamos un informe colaborativo que analiza la infraestructura central del ecosistema, incluyendo la liquidez spot, los flujos de fondos de ETF, las stablecoins, los activos tokenizados y los contratos perpetuos descentralizados, así como sus tendencias evolutivas durante el cuarto trimestre.

Los activos digitales se encuentran en una de las etapas estructurales más importantes de este ciclo. Impulsado por una profunda liquidez spot, entradas históricas de capital y la demanda de ETF regulados, Bitcoin ha superado la fase de expansión de los últimos tres años. El enfoque del mercado está cambiando: los flujos de capital se concentran, los exchanges se vuelven más sofisticados y la infraestructura de derivados muestra mayor resiliencia ante shocks.

Basándonos en los insights de datos de Glassnode y la perspectiva de trading de Fasanara, este informe revisa la evolución de la estructura del mercado hacia 2025. Analizamos especialmente la reconfiguración de la liquidez en los mercados spot, ETF y futuros, los cambios en la escala de los ciclos de apalancamiento, y cómo las stablecoins, la tokenización y la liquidación off-chain están remodelando los flujos de capital. Estas tendencias delinean una arquitectura de mercado que difiere significativamente de ciclos anteriores y que sigue evolucionando. A continuación, un resumen de los puntos clave:

Puntos clave

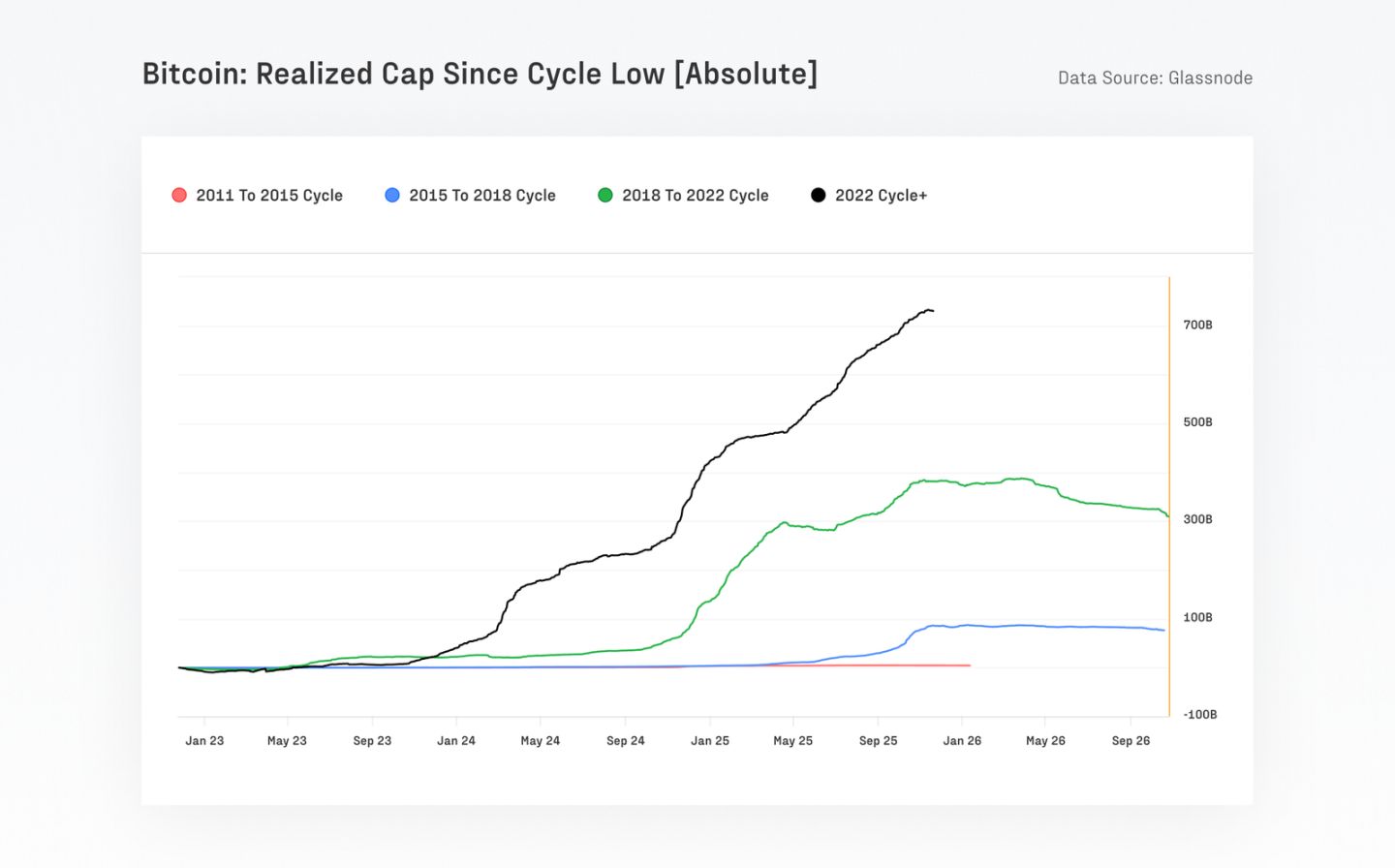

- Bitcoin ha atraído más de 73.2 mil millones de dólares en nuevo capital, superando la suma de todos los ciclos anteriores, llevando su capitalización realizada a aproximadamente 1.1 billones de dólares, con un aumento de precio superior al 690% durante el periodo.

- La volatilidad a largo plazo de Bitcoin se ha reducido casi a la mitad, pasando del 84% al 43%, reflejando una mayor profundidad de mercado y participación institucional.

- En los últimos 90 días, el valor total liquidado de Bitcoin fue de aproximadamente 6.9 billones de dólares, igualando o superando el volumen trimestral de redes de pago tradicionales como Visa y Mastercard. A medida que la actividad de trading migra hacia ETF y brokers, la actividad on-chain ha disminuido, pero Bitcoin y las stablecoins siguen dominando las liquidaciones en cadena.

- El volumen diario de trading de ETF ha crecido de menos de 1 mil millones de dólares a más de 5 mil millones de dólares, alcanzando picos diarios de más de 9 mil millones de dólares (por ejemplo, tras el evento de desapalancamiento del 10 de octubre).

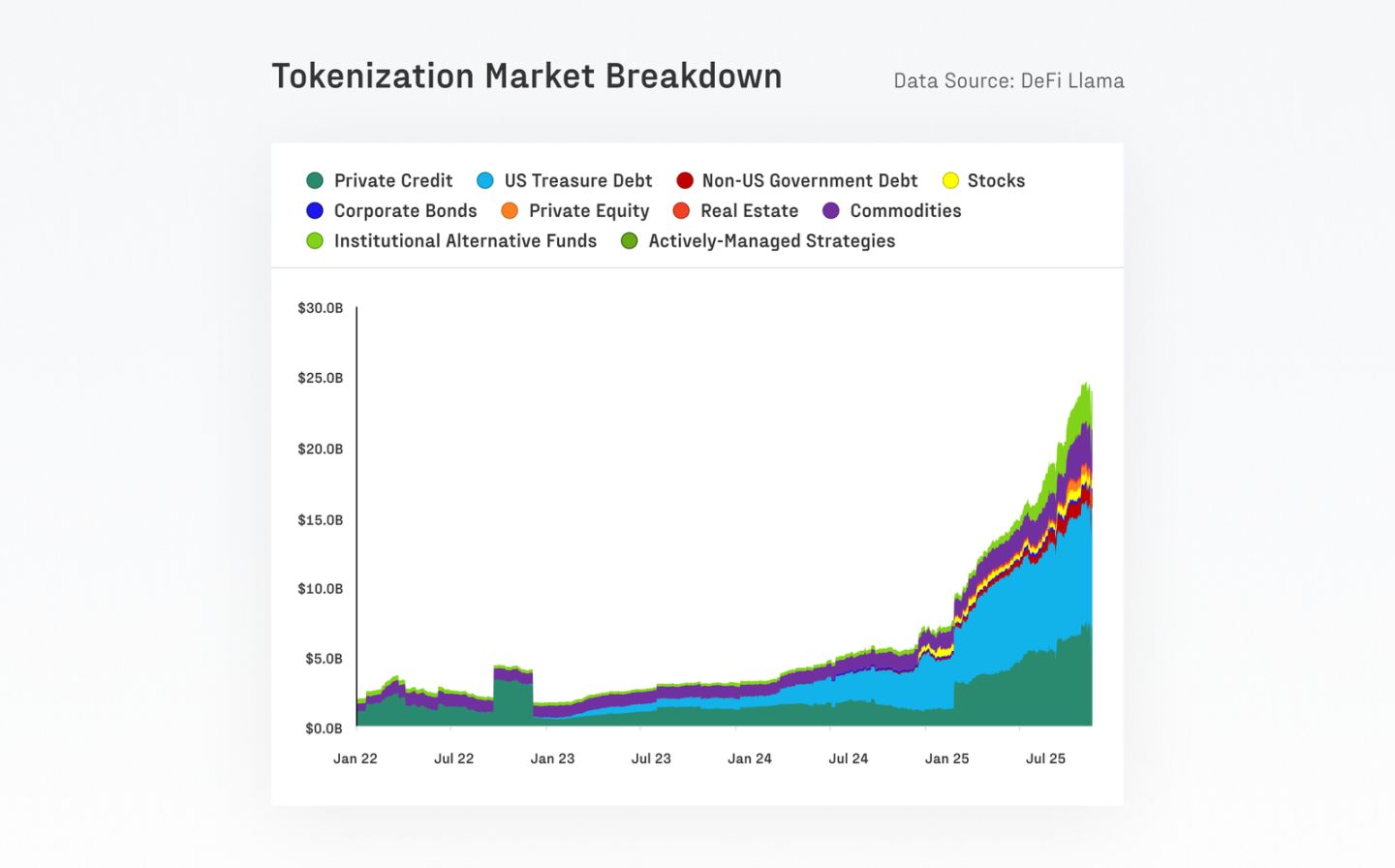

- El tamaño de los activos del mundo real tokenizados (RWA) creció de 7 mil millones de dólares a 24 mil millones de dólares en un año, con baja correlación con los criptoactivos tradicionales, contribuyendo a la estabilidad y eficiencia de capital en DeFi.

- El mercado de contratos perpetuos descentralizados ha experimentado un crecimiento explosivo y sostenido: la cuota de mercado de los DEX de perpetuos aumentó del 10% al 16–20%, con volúmenes mensuales que superan el billón de dólares.

- La actividad de capital de riesgo sigue estando estrechamente relacionada con el ciclo de altcoins, concentrándose principalmente en exchanges, infraestructura central y soluciones de escalabilidad, sectores maduros y de alto interés.

Este ciclo está liderado por Bitcoin, impulsado por el mercado spot y respaldado por capital institucional

La cuota de mercado de Bitcoin se acerca al 60%, mostrando un retorno de capital hacia activos principales de alta liquidez, mientras que las altcoins retroceden. Desde noviembre de 2022, la cuota de Bitcoin subió del 38.7% al 58.3%, mientras que la de Ethereum cayó al 12.1%, continuando la tendencia de bajo rendimiento frente a Bitcoin desde la fusión de 2022.

Desde el punto más bajo hasta el más alto del ciclo, Bitcoin ha atraído 73.2 mil millones de dólares en nuevo capital, superando la suma de todos los ciclos anteriores. Ethereum y otras altcoins también han mostrado un fuerte desempeño, con subidas de hasta más del 350%, aunque no han superado a Bitcoin como en ciclos previos.

Mayor liquidez, menor volatilidad a largo plazo, pero persisten shocks de apalancamiento

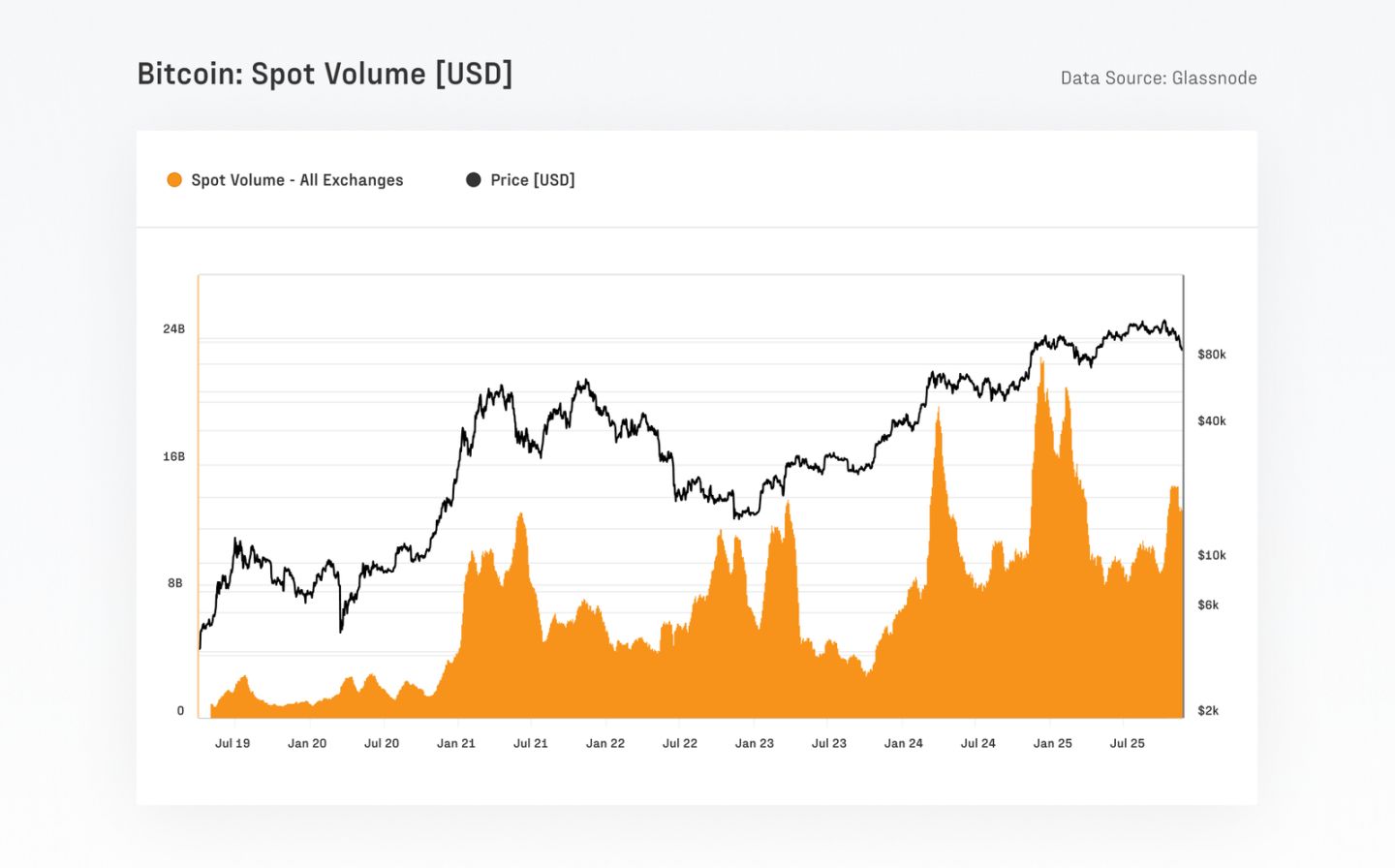

La estructura del mercado de Bitcoin se ha fortalecido notablemente, con el volumen diario spot aumentando de 4–13 mil millones de dólares en el ciclo anterior a 8–22 mil millones de dólares actualmente. La volatilidad realizada a un año sigue descendiendo, del 84.4% al 43.0%. Al mismo tiempo, el interés abierto en futuros alcanzó un récord histórico de 67.9 mil millones de dólares, con CME representando aproximadamente el 30%, lo que evidencia una fuerte presencia institucional.

La actividad on-chain migra off-chain, pero Bitcoin y las stablecoins siguen dominando las liquidaciones en cadena

Tras la aprobación de los ETF spot en EE.UU., el número de entidades activas diarias en la red de Bitcoin cayó de unas 240,000 a 170,000, reflejando principalmente una migración de la actividad hacia brokers y plataformas de ETF, más que una disminución en el uso de la red. A pesar de esta migración, Bitcoin liquidó aproximadamente 6.9 billones de dólares en los últimos 90 días, equivalente al volumen trimestral de redes de pago como Visa y Mastercard. Tras el ajuste de entidades de Glassnode, el volumen económico real liquidado sigue siendo de unos 870 mil millones de dólares por trimestre, o 7.8 mil millones de dólares diarios.

Al mismo tiempo, las stablecoins continúan proporcionando soporte de liquidez a todo el ecosistema de activos digitales. La oferta total de las cinco principales stablecoins alcanzó un máximo histórico de 263 mil millones de dólares. El volumen diario combinado de transferencias de USDT y USDC es de aproximadamente 225 mil millones de dólares, siendo la velocidad de circulación de USDC notablemente mayor, lo que refleja su uso más frecuente en flujos de capital institucionales y DeFi.

Los activos tokenizados están expandiendo la infraestructura financiera del mercado

En el último año, el tamaño de los activos del mundo real tokenizados (RWA) creció de 7 mil millones de dólares a 24 mil millones de dólares. Ethereum sigue siendo la principal capa de liquidación para estos activos, actualmente albergando unos 11.5 mil millones de dólares. El mayor producto individual, BUIDL de BlackRock, ya alcanzó los 2.3 mil millones de dólares, cuadruplicando su tamaño en el año.

Con la entrada continua de capital, los fondos tokenizados se han convertido en una de las clases de activos de mayor crecimiento, abriendo nuevos canales de distribución para los gestores de activos. Esto refleja la expansión del alcance de la tokenización y la creciente aceptación institucional de la tokenización como canal de distribución y liquidez.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

La posibilidad de un mercado alcista feroz con el nuevo presidente de la Reserva Federal

¿Aceleración de la baja de tasas y reanudación de la QE?

Después de una caída del 30% en bitcoin, Grayscale afirma: no es una corrección cíclica y podría alcanzar nuevos máximos el próximo año.

Grayscale considera que la teoría de los ciclos de cuatro años ya no es válida y que el precio de bitcoin podría alcanzar un nuevo máximo histórico el próximo año.

¿Con la salida de fondos de los ETF cripto, siguen siendo rentables emisores como BlackRock?

Los ingresos por comisiones de los ETF cripto de BlackRock cayeron un 38%, mostrando que el negocio de los ETF no puede escapar a los ciclos del mercado.

¿Podrá la preventa de Clanker desencadenar una nueva ola de furor en la red Base?

¿Qué nuevas formas de preventa hay en Clanker?