Atravesando tres ciclos de mercado, resurgiendo de manera espectacular y generando ganancias constantes: la verdadera razón por la que Curve se convirtió en el “centro de liquidez” de DeFi

Curve Finance ha evolucionado de una plataforma de intercambio de stablecoins a un pilar de liquidez en DeFi gracias a su modelo StableSwap AMM, la tokenomía veTokenomics y la resiliencia de su fuerte comunidad, demostrando así un camino de desarrollo sostenible. Resumen generado por Mars AI Este resumen ha sido generado por el modelo Mars AI, cuya precisión y exhaustividad todavía se encuentra en proceso de mejora continua.

Curve no sobrevivió a cada bear market por pura suerte.

Su supervivencia se debe a que fue diseñada para una sola cosa: la sostenibilidad.

Desde un experimento matemático en 2019 hasta convertirse en un pilar global de liquidez en 2025, la evolución de Curve es una historia de rendimientos reales, incentivos alineados y resiliencia comunitaria.

Repasemos año a año:

2019: El nacimiento de StableSwap (un nuevo concepto de AMM)

En ese momento, DeFi todavía estaba en pañales. Stablecoins como DAI, USDC y USDT eran populares, pero los traders enfrentaban altos slippage y los proveedores de liquidez (LP) obtenían bajos rendimientos.

Michael Egorov detectó esta falla y lanzó StableSwap, un nuevo modelo de AMM que combinaba la función suma constante (constant-sum) y la función producto constante (constant-product), logrando que el slippage entre activos estables fuera casi nulo.

No era solo otro concepto de DEX.

Fue un avance matemático que trajo liquidez profunda y rendimientos reales para los LP.

StableSwap se convirtió en el ADN de Curve Finance: el primer AMM realmente optimizado para la eficiencia de stablecoins.

2020: El amanecer de Curve Finance y veTokenomics

A principios de 2020, Curve Finance se lanzó oficialmente con una misión clara:

Ofrecer rendimientos estables mediante liquidez eficiente de stablecoins. Pero la verdadera innovación llegó en agosto de 2020, con el lanzamiento de CurveDAO y el modelo veCRV (mecanismo de bloqueo de tokens para votación), un diseño tokenómico que redefinió la gobernanza en DeFi.

Curve dejó de recompensar a los participantes de corto plazo y empezó a incentivar la cooperación a largo plazo:

- Bloqueá CRV --> obtené veCRV

- Votá para decidir qué pools reciben recompensas

- Obtené mayores rendimientos

Esta estructura creó un círculo virtuoso, transformando a los LP en stakeholders y dando inicio a la legendaria “Curve War”, donde DAOs como Convex, StakeDAO y Yearn compitieron ferozmente por el poder de veCRV.

Al final del año, el TVL de Curve superaba los 1.1billions de dólares, consolidando su posición como pilar de liquidez en DeFi.

2021: Expansión de liquidez y profundización comunitaria

En 2021, Curve demostró su escalabilidad.

- Su volumen diario de trading alcanzó los 1.1billions de dólares, generando 400 mil dólares diarios en comisiones, todas distribuidas a los holders de veCRV.

- El lanzamiento de Tricrypto (USDT/WBTC/WETH) permitió que Curve fuera más allá de las stablecoins.

Mientras otros proyectos perseguían rendimientos insostenibles, Curve se enfocó en rendimientos reales y profundidad de liquidez.

Cada operación generaba valor y cada LP recibía beneficios genuinos.

Al mismo tiempo, la comunidad maduró: aumentaron las votaciones de gobernanza, se intensificaron los “bribes” y la “Curve War” transformó la gobernanza en una obra maestra de economía y teoría de juegos.

Curve dejó de ser solo un protocolo para convertirse en un ecosistema económico.

2022: Prueba de estrés en bear market

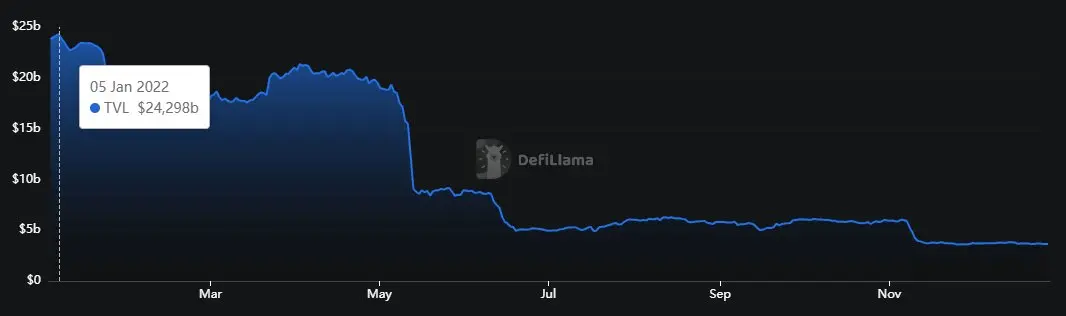

Con el bear market de 2022 golpeando fuerte a la “DeFi 2.0”, los fundamentos de Curve fueron puestos a prueba, pero se mantuvo firme.

Aunque la liquidez en DeFi se agotó en general, el sistema inmutable de StableSwap y la estructura de veCRV mantuvieron los incentivos alineados:

- En enero de 2022, el TVL superó los 24billions de dólares y, a mediados de año, Curve aún mantenía más de 5.7billions de dólares en TVL

- Los LP siguieron obteniendo comisiones estables gracias al volumen de trading

- La presión de venta de CRV se mantuvo baja debido a los bloqueos a largo plazo

Curve también expandió su presencia cross-chain a través de Aurora, Arbitrum y Optimism, consolidando su posición como estándar de liquidez multichain.

Mientras otros proyectos desaparecían, Curve demostró resiliencia económica en la práctica.

2023: Crisis y resiliencia comunitaria

En agosto de 2023, Curve Finance fue atacado debido a una vulnerabilidad en el compilador Vyper, perdiendo alrededor de 73 millones de dólares y afectando varios pools de stablecoins. Para la mayoría de los protocolos, esto habría sido un golpe mortal.

Pero Curve resistió.

En pocas semanas, white hats, partners y holders de veCRV actuaron rápidamente. Gracias a la coordinación y negociación comunitaria, se recuperó el 73% de los fondos robados, un hecho poco común en la historia de DeFi.

Al mismo tiempo, Curve lanzó crvUSD, una stablecoin descentralizada y sobrecolateralizada, que trajo utilidad real y nuevas fuentes de ingresos para los holders de veCRV.

La comunidad de Curve demostró que no solo está activa, sino también curtida en batalla.

2024: Expansión del flywheel del ecosistema

Curve evolucionó de ser un market maker automático (AMM) a un ecosistema DeFi completo:

- LlamaLend: servicio de préstamos sin permisos, soportando ETH y WBTC como colateral.

- Savings crvUSD (scrvUSD): una stablecoin que genera rendimientos, conectando DeFi y TradFi.

- La tasa de inflación de CRV bajó al 6,35%, consolidando el valor a largo plazo del token.

- Alianza con el fondo BUIDL respaldado por BlackRock, conectando la liquidez de Curve con capital institucional.

El sistema veCRV sigue impulsando este crecimiento: integrando usuarios, DAOs e incluso instituciones alrededor del motor de liquidez de Curve.

2025: Liquidez, rendimientos y legado

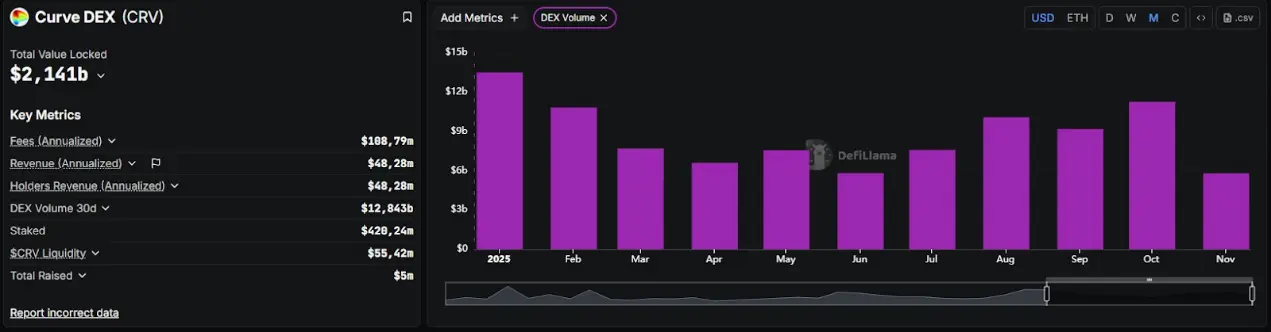

Para 2025, Curve ya no es solo un DEX, sino el pilar de la liquidez en DeFi.

En el primer trimestre, el volumen de trading alcanzó los 34.6billions de dólares (un aumento interanual del 13%), con más de 5.5 millones de transacciones y un volumen diario promedio de 100 millones de dólares. El protocolo sigue generando 19.4 millones de dólares anuales en comisiones para los holders de veCRV.

crvUSD alcanzó un máximo histórico de capitalización de mercado de 178 millones de dólares, y Curve ocupa el segundo lugar entre los DEX globales, con un TVL de 1.9billions de dólares.

Lo que comenzó como un AMM de stablecoins, ahora es una red de liquidez autosuficiente basada en matemáticas (StableSwap), economía (veTokenomics) y la convicción de la comunidad.

El secreto para resistir los ciclos

Los tres pilares de Curve son: la profundidad de liquidez de StableSwap; los incentivos de veTokenomics; y la resiliencia comunitaria.

Mientras los proyectos de moda van y vienen, Curve se mantiene firme en su ventaja central: convertir la liquidez en infraestructura y los rendimientos en valor duradero.

Curve no fue creada para brillar fugazmente, sino para perdurar en el tiempo.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Resumen de Coinpedia: Lo más destacado de las noticias cripto de esta semana | 15 de noviembre de 2025

ARK Invest de Cathie Wood compra acciones de Circle, BitMine y Bullish en medio de la caída del mercado