El verdadero protagonista de la FOMC de anoche: no fue la baja de tasas, sino la detención del QT

La Reserva Federal anunció una baja de tasas de 25 puntos básicos y la detención del ajuste cuantitativo (QT), pero el mercado entró en pánico a corto plazo debido a los comentarios agresivos de Powell sobre la incertidumbre de un recorte de tasas en diciembre, lo que provocó una caída en los precios de bitcoin y ethereum. Resumen generado por Mars AI. Este resumen fue generado por el modelo Mars AI, cuya precisión y exhaustividad aún se encuentran en proceso de mejora.

Anoche y esta mañana, el mercado global de criptomonedas protagonizó a la perfección un episodio de malinterpretación macroeconómica.

Los traders solo escucharon la “BGM” de tono hawkish de Powell, pero ignoraron que realmente soltó la “mano que cerraba la canilla”.

La Reserva Federal entregó un doble regalo dovish: “baja de tasas de 25 puntos básicos + fin del ajuste cuantitativo (QT)”, y el mercado debería haber festejado. Sin embargo, solo por unas advertencias verbales de Powell sobre la “incertidumbre en diciembre”, el mercado votó con los pies: bitcoin cayó brevemente por debajo de 110 mil dólares y ethereum perdió el soporte de 3820 dólares.

¿Por qué el mercado ignoró el beneficio estructural de “soltar la válvula”, y en cambio salió corriendo solo por unas advertencias verbales?

“Niebla”: Caja negra de datos y la división entre hawks y doves

Repasemos esta malinterpretación del mercado. Hubo dos detonantes: primero, admitir divisiones internas; segundo, enfatizar la niebla de datos.

Powell, en un giro poco habitual, transmitió de manera directa la división del comité. Remarcó que la baja de tasas en diciembre está lejos de ser un hecho, e incluso “guiando” al mercado de forma inusual: “El mercado no debería dar por hecho un recorte en diciembre; la realidad es que no es así”.

Esta división es real. Anoche, la votación mostró una triple polarización: la gobernadora Miran pidió una baja agresiva de 50 puntos básicos, mientras que la presidenta de la Reserva Federal de Kansas, Schmid, se opuso a cualquier baja. Esta batalla entre hawks y doves tiene su raíz en que la Fed está tironeada por riesgos en direcciones opuestas.

El comunicado del FOMC y las declaraciones de Powell apuntan al mismo nudo: es un dilema entre inflación al alza y empleo a la baja.

- Riesgo al alza: La inflación sigue alta.

- Riesgo a la baja: El riesgo de caída en el empleo está aumentando.

Peor aún, el cierre del gobierno llevó a la falta de datos de empleo de septiembre, dejando a la Fed a ciegas. El propio Powell usó una metáfora: “Si manejás en medio de una niebla densa, vas a reducir la velocidad”.

El mercado cripto detesta la incertidumbre. Cuando Powell rompió el consenso de relajación para diciembre y admitió estar manejando en la niebla, los traders de corto plazo reaccionaron instintivamente con un “Sell the news”.

Sin embargo, esto es un típico reflejo de rodilla. El mercado quedó cegado por el suspenso de corto plazo, ignorando al verdadero protagonista: la Fed anunció el fin del QT.

El verdadero protagonista: ¿Por qué hay que soltar la “mano que cierra la canilla”?

Bajar la tasa 25 puntos básicos es rutina; terminar el QT es un giro estructural de gran alcance.

¿Qué es el QT? Es cerrar la canilla. En los últimos tres años y medio, la Fed estuvo cerrando la canilla, retirando 2.2 trillones de dólares de liquidez del sistema financiero, uno de los factores clave en la fuerte corrección del mercado cripto.

Ahora, Powell soltó personalmente esa válvula que venía apretando.

¿Por qué soltar ahora? No es para estimular la economía. Es una decisión defensiva, no una relajación ofensiva.

Powell explicó: el nivel de reservas del sistema bancario ya tocó el piso “abundante” que ellos mismos fijaron.

En otras palabras: las cañerías del sistema financiero ya empezaron a chirriar.

Esta evaluación no es infundada, sino que fue confirmada por Wall Street. Los analistas de BofA, Mark Cabana y Katie Craig, publicaron recientemente un informe aún más agresivo: creen que la Fed no solo detendrá el QT, sino que incluso podría tener que “expandir el balance” de inmediato.

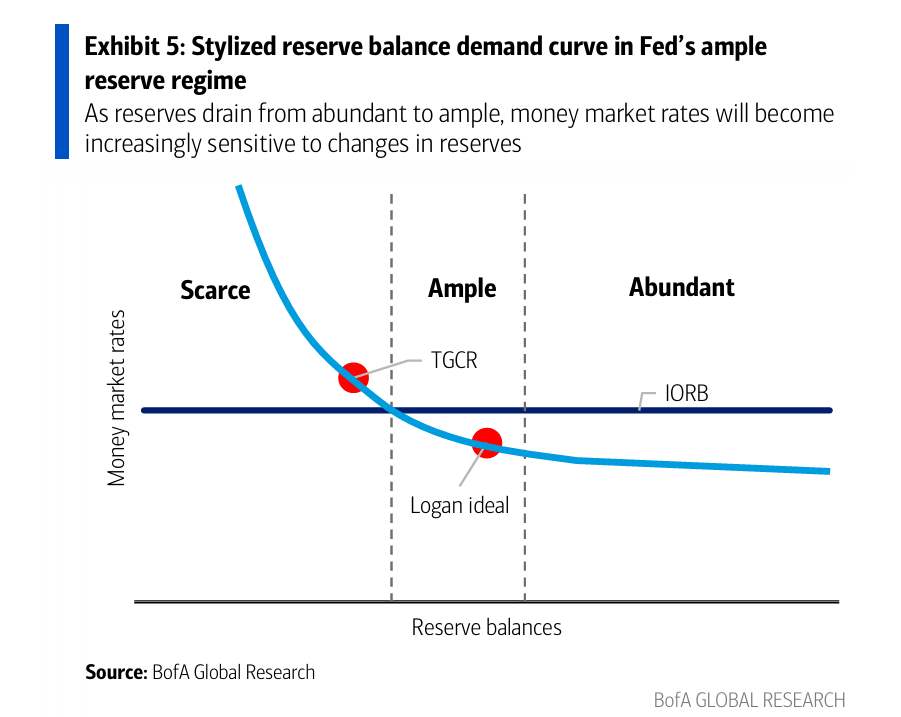

Este gráfico de BofA (arriba) explica a la perfección el “giro defensivo” de Powell:

- La “curva de demanda de reservas” muestra que, cuando las reservas están en la zona “Abundant”, la tasa del mercado monetario (eje Y) es plana, anclada cerca de la IORB (tasa de interés sobre reservas en exceso).

- Pero a medida que avanza el QT, el saldo de reservas (eje X) se mueve a la izquierda, entrando en la zona “Ample”. Allí, la curva se empina: la tasa se vuelve “cada vez más sensible” a la reducción de reservas.

- La “señal de alerta” que mencionó Powell (como TGCR, punto rojo en el gráfico) es la luz roja que se enciende en la zona “Ample”. Advierte a la Fed que, si no suelta la válvula, el sistema caerá en la zona “Scarce”, la parte más empinada de la curva, lo que podría desatar una crisis de liquidez como en 2019.

Las tres señales de alerta que mencionó Powell son la manifestación concreta de las “luces rojas” en este gráfico:

- Suba en la tasa de recompra (TGCR)

- Aumento en el uso del SRF (Standing Repo Facility)

- Suba en la tasa efectiva de fondos federales (EFFR)

Para el inversor común, estos términos suenan lejanos. Pero para el banco central, son las luces de advertencia del motor. Significa que pedir dinero entre bancos se está volviendo difícil y el “aceite” del sistema (las reservas) ya no alcanza. Powell incluso señaló que la tensión de las últimas tres semanas se intensificó notablemente.

Esto recuerda a la crisis del mercado de repos en septiembre de 2019. En ese entonces, la Fed también estaba cerrando la canilla (QT), ignoró las señales de alerta y provocó una crisis de liquidez, viéndose obligada a dar marcha atrás (pasando a QE).

Anoche, Powell aprendió la lección. Eligió soltar la válvula antes de que explote la cañería: detuvo la reducción mensual de 5 mil millones de dólares en bonos del Tesoro y 35 mil millones en MBS. Como dice el informe de BofA, la Fed busca “evitar repetir la volatilidad extrema del mercado de repos de 2019”.

¿Por qué actuar como dove pero hablar como hawk?

La mayor contradicción es: si ya cedió en los hechos (soltando la válvula), ¿por qué mantener un discurso tan duro?

Porque no le queda otra. Powell está atrapado en un callejón sin salida de política monetaria.

Pensá: si anoche hubiera sido doblemente dovish (fin del QT y promesa de baja en diciembre), el mercado habría despegado al instante, las condiciones financieras se relajarían demasiado y los esfuerzos antiinflacionarios de los últimos dos años se perderían.

Por eso, Powell eligió una estrategia dividida:

- En los hechos (fin del QT): Prioriza la estabilidad financiera, evitando repetir 2019. Esto es la realidad puertas adentro.

- En el discurso (Q&A hawkish): Ataca las expectativas de inflación, enfriando el mercado al enfatizar la incertidumbre. Esto es la imagen hacia afuera.

Powell intenta compensar la acción dovish con palabras hawkish. Se anima porque cree que la inflación está bajo control. Reveló un dato clave: excluyendo el impacto de aranceles, el PCE núcleo está solo en torno al 2.3%-2.4%, no tan lejos del objetivo del 2%.

Desafortunadamente, el mercado cripto, altamente emocional y apalancado, solo entendió el discurso hawkish y malinterpretó el profundo significado de la acción dovish.

De hecho, el informe de BofA incluso predice que la Fed podría ir más allá de lo anunciado anoche (“fin del QT”). Esperan que la Fed pronto active las “Operaciones de Mercado Abierto a Plazo” (TOMO) usadas en 2019, inyectando hasta 500 mil millones de dólares de liquidez vía repos.

Si esta predicción se cumple, ya no sería solo “soltar la válvula”, sino “abrir la canilla a medias”.

Primero baja, después sube: el tira y afloja entre ruido y señal

La caída de anoche y esta mañana fue una reacción de corto plazo impulsada por el “ruido” (el discurso hawkish). Pero como analizamos, la verdadera “señal” (fin del QT) apunta a una dirección opuesta en el largo plazo.

Este tira y afloja entre ruido y señal dibuja claramente el camino de “primero baja, después sube” del mercado cripto.

- Primero baja (corto plazo): Impulsado por el ruido. Powell rompió la complacencia del mercado sobre una baja segura en diciembre. Hasta que se disipe la niebla de datos, la volatilidad aumentará. El mercado cripto, como activo de alta beta, se ve forzado a refugiarse y ajustar primas en el corto plazo. Esto explica la caída de esta mañana.

- Después sube (mediano y largo plazo): Impulsado por la señal. El fin del QT es la señal más clara del fin del ciclo de ajuste.

Ya sea lo que Powell anunció (“fin del QT”) o lo que predice BofA (“inicio del TOMO”), el hecho central es claro: El nivel de liquidez deja de caer, lo que para todos los activos dependientes de liquidez (especialmente bitcoin) es un soporte estructural de mediano y largo plazo.

El prólogo del final: de la “defensa” a la “relajación”

El giro defensivo de Powell es solo el entretiempo. Ahora es un “cuidador”: previene tanto el rebrote inflacionario como el colapso sistémico (admitió estar atento a los defaults en crédito subprime), intentando un aterrizaje suave en la niebla de datos.

Pero el mercado siempre mira hacia adelante. El equilibrio de Powell no satisface el apetito de una economía impulsada por la deuda. La verdadera súper relajación —la próxima etapa que mencionás— no vendrá de este Powell asustado por el fantasma inflacionario.

El mercado ya empieza a mirar al próximo presidente de la Fed. Sea quien sea el sucesor, su tarea central probablemente pase de combatir la inflación a servir a las finanzas públicas.

Cuando la independencia de la política monetaria se desvanezca y se convierta en una máquina de imprimir para la voluntad política y el déficit fiscal, ahí sí será el escenario principal para la narrativa cripto. Bitcoin, como el oro, existe justamente para cubrirse ante ese destino inevitable del sistema fiat.

Para los inversores cripto, lo importante es distinguir la señal en medio del ruido.

“¿Baja de tasas en diciembre?” es ruido; “fin del QT el 1 de diciembre” es la señal.

La niebla hawkish de Powell es solo una táctica para cubrir su acción dovish. Cuando el mercado supere el pánico de corto plazo, finalmente se dará cuenta: esa válvula que estuvo cerrada y reprimiendo los activos de riesgo durante casi tres años, realmente ya fue soltada.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

NEO está liderando el camino en el campo de la robótica. ¿Qué proyectos tiene Robotic que valen la pena seguir de cerca?

Ver todos los proyectos relacionados con la pista de robótica.

Forbes: Los cinco momentos más controvertidos de las criptomonedas en 2025

En 2025, para el ámbito de las criptomonedas, fue un año lleno de complejos enredos de política y poder, marcado tanto por la inquietud como por importantes aprendizajes.

Edge & Node presenta ‘Ampersend’ para potenciar los pagos entre agentes

NEO impulsa la tendencia de los robots, ¿qué proyectos de Robotic valen la pena seguir de cerca?

Resumen de los proyectos relacionados con el sector de Robotics.