Entrevista | Por qué Upexi eligió Solana en lugar de Ethereum para su tesorería

Brian Rudick, Director de Estrategia en Upexi, explicó por qué las empresas de tesorería aún mantienen sus posiciones después del último desplome del mercado cripto.

- Upexi no vendió ni un solo token tras el desplome: su posición de más de 2 millones de SOL sigue intacta

- Upexi afirma que la volatilidad aumenta el valor de los bonos convertibles que emiten, permitiendo mejores rondas de financiación

- Solana fue elegida por sobre Ethereum debido a su capacidad de procesamiento, composabilidad y arquitectura monolítica

Cuando el mercado cripto perdió más de 1 billón de dólares en cuestión de horas, muchos inversores entraron en pánico. Sin embargo, las empresas de tesorería cripto, que mantienen grandes cantidades de tokens spot en sus balances, no se inmutaron.

Una de ellas es Upexi, firma de tesorería centrada en Solana. En esta entrevista exclusiva, Brian Rudick, Director de Estrategia de Upexi, explica por qué la volatilidad reciente no afectó su negocio. También detalla cómo la empresa decide cuándo comprar más SOL, las tendencias actuales entre las firmas de tesorería y su visión general sobre el token.

Crypto.news: El reciente desplome cripto eliminó un billón de dólares en capitalización de mercado en horas y golpeó fuerte a Solana. Aunque SOL se recuperó, ¿cómo afectó esto a empresas de tesorería como Upexi?

Brian Rudick: Honestamente, para nosotros el impacto fue prácticamente nulo, y creo que eso aplica para la mayoría de las empresas de tesorería. Seguimos una estrategia de comprar y mantener (HODL). No hacemos trading agresivo en cadena ni usamos apalancamiento para buscar rendimientos. Mantenemos Solana spot y lo hacemos staking. Así que cuando hay un desplome, lo que realmente sucede es que tu valor neto de activos (NAV) baja temporalmente, y en este caso, en su mayoría se recuperó.

A menos que estés muy apalancado, no afecta mucho tu estrategia ni tu perfil de riesgo. De hecho, puede ser un punto de entrada muy atractivo. Si tenés liquidez disponible, podés comprar la caída. Pero fuera de eso, nada cambia para nosotros.

El verdadero riesgo es el apalancamiento excesivo: si estás tomando mucha deuda y el token que tenés se desploma y se mantiene bajo, ahí empiezan los problemas. Nosotros somos muy conservadores. Solo tenemos unos 40 millones de dólares en deuda pendiente, contra aproximadamente 400 millones en Solana. Eso es un apalancamiento de un solo dígito. Y esa línea de crédito puede ser saldada en cualquier momento.

Así que para las empresas de tesorería, la única forma de que te veas obligado a vender es si estás muy apalancado y los precios de los tokens caen y se mantienen bajos durante un periodo prolongado. La mayoría de estas empresas escalonan los vencimientos de su deuda a lo largo de varios años. Así que el riesgo solo se materializa si quedamos atrapados en un mercado bajista profundo durante años, no semanas.

CN: ¿Este tipo de volatilidad afecta la demanda de inversores institucionales o minoristas? Realmente puso en evidencia cuán volátil sigue siendo el cripto.

BR: No creo que cambie la demanda de los inversores en absoluto. La mayoría de los inversores que entran en una empresa de tesorería como la nuestra no buscan operar en el corto plazo.

No persiguen movimientos de corto plazo. Están acá porque entienden la acumulación de valor a largo plazo —y eso viene de mecanismos como la emisión de capital, el rendimiento del staking y el interés compuesto de SOL por acción. Aceptan que el cripto es volátil. Es parte del juego. Pero con el tiempo, si el valor por acción aumenta, eso es lo que les importa.

Además, las empresas de tesorería pueden monetizar la volatilidad de formas que otros no pueden. Por ejemplo, cuando nosotros, o una empresa como MicroStrategy, emitimos notas convertibles, hay una opción implícita en esos instrumentos. Y cuanto más volátil es el activo subyacente, en este caso nuestra acción, más valiosa se vuelve esa opción para el comprador.

Así que la volatilidad en realidad nos ayuda a recaudar capital de manera más eficiente en algunos casos. Los inversores pagarán más por esa prima de volatilidad implícita. Así que, en lugar de ser un riesgo, puede ser un activo si sabés cómo estructurarlo.

CN: ¿Cuáles son las ventajas de invertir en una empresa de tesorería como Upexi, en vez de simplemente comprar el activo subyacente como SOL?

BR: Primero, una estrategia de tesorería puede crear valor real para los accionistas. Una forma es mediante la emisión inteligente de capital: si cotizamos por encima del valor libro, entonces emitir acciones a ese nivel nos permite aumentar nuestro SOL por acción. Eso, a su vez, debería respaldar el precio de nuestra acción si el mercado mantiene el múltiplo.

Segundo, nuestra tesorería es un activo productivo. Hacemos staking de nuestro Solana, obteniendo un rendimiento anual de alrededor del 8%. Y en algunos casos, podemos comprar SOL bloqueado con un descuento de entre el 10 y 20%. Cuando convertís ese descuento en un rendimiento equivalente, efectivamente duplica nuestros retornos de staking.

Estos son mecanismos reales de acumulación de valor, que se componen con el tiempo, y son centrales en nuestra tesis.

CN: ¿Cómo deciden cuándo comprar Solana?

BR: Cuando recaudamos liquidez adicional, compramos más Solana. No intentamos hacer timing de mercado. Nuestra estrategia está atada a la formación de capital. Podemos recaudar capital de varias maneras: notas convertibles, colocaciones privadas de acciones o programas ATM —que son programas de emisión de acciones “en el mercado”.

En abril hicimos una colocación privada de acciones por 100 millones de dólares, y en julio completamos una oferta concurrente de 200 millones —parte en acciones, parte en deuda convertible. Una vez que tuvimos esa liquidez, la destinamos a Solana.

CN: ¿Y cómo deciden cuándo buscar inversión? ¿Depende de si pueden aumentar el SOL por acción?

BR: Exactamente. Mucho depende de las condiciones de mercado. ¿Hay apetito inversor fuerte por acciones de empresas de tesorería? ¿Estamos cotizando a un múltiplo que hace que la emisión de acciones sea acumulativa?

Hay una tensión ahí. Por ejemplo, si cotizamos a 5 veces NAV, entonces vender 100 millones en acciones es altamente acumulativo: estaríamos creando valor de inmediato. Pero también es más difícil recaudar tanto a una valuación tan alta.

Así que hay que equilibrar cuán acumulativa es la ronda versus cuán alcanzable es. Hemos presentado una línea de acciones ante la SEC, que es esencialmente un cuasi-ATM. Una vez que sea efectiva, podremos vender un pequeño porcentaje de nuestro volumen diario de operaciones en el mercado para recaudar fondos gradualmente.

Pero hay que tener cuidado. No querés golpear el precio de tu propia acción. Así que normalmente buscamos emitir entre el 1 y el 4% del volumen diario —lo justo para recaudar capital sin perturbar el mercado, y que siga siendo acumulativo para el SOL por acción.

CN: ¿Por qué Solana?

BR: Solana nos llamó la atención como la blockchain de contratos inteligentes de alto rendimiento líder. Hay tres razones:

En cuanto a su tecnología, Solana procesa transacciones en paralelo, como lo hacen los procesadores modernos. Es la primera cadena de contratos inteligentes de segunda generación, lanzada en 2020, así que se beneficia de una arquitectura y principios de diseño más nuevos, pero también tiene efectos de red significativos.

También está su ecosistema, que es increíblemente versátil. Desde DeFi, DePIN, social, gaming, tokenización, stablecoins, meme coins, agentes de IA, etc. Podés construir cualquier cosa en Solana.

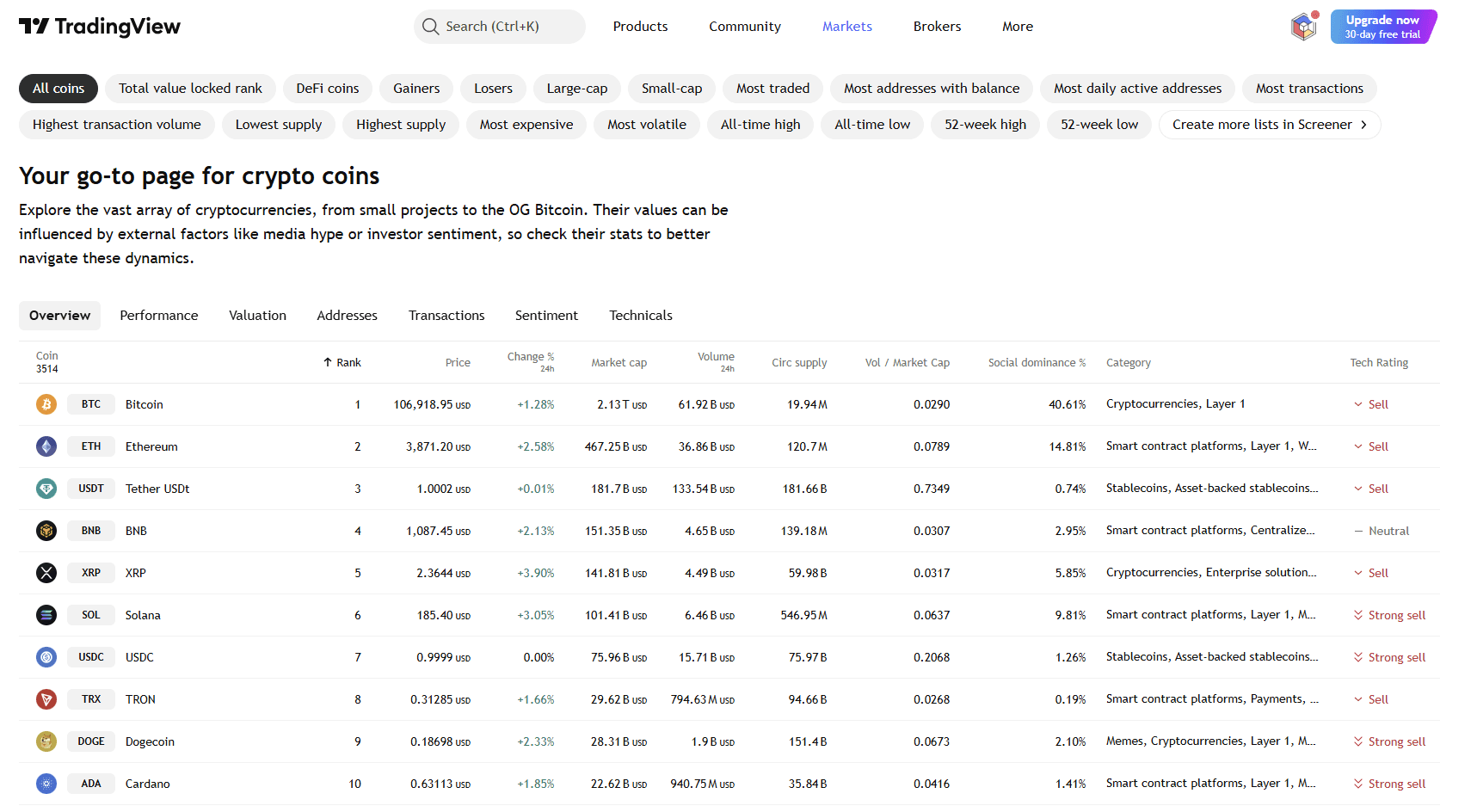

Su tracción también es fuerte. Si mirás métricas en plataformas como Artemis.xyz, Solana ya lidera en áreas clave: usuarios activos diarios, volúmenes en DEX y ingresos de dApps.

Ethereum es la cadena más grande y la más conocida, sin dudas. Pero Solana está avanzando mucho, y queremos posicionarnos donde va el mercado.

CN: ¿Cómo ves el panorama competitivo de Solana? ¿Cómo se compara con otras cadenas similares?

BR: Ethereum es definitivamente la cadena más grande y descentralizada, y tiene una marca fuerte. Pero también está limitada por sus decisiones de diseño iniciales.

Ethereum priorizó la descentralización y la seguridad por encima de todo, lo que hizo que el rendimiento sufriera. Por eso gran parte de la ejecución se trasladó a las layer 2 —que básicamente son blockchains separadas. Capturan mucho valor que de otro modo podría haber ido a Ethereum mismo.

Solana tomó un enfoque diferente. Se enfocó en el rendimiento y la seguridad desde el principio —y ha podido crecer en descentralización con el tiempo, gracias a cosas como la Ley de Moore y mejoras en hardware y ancho de banda. Creemos que es la primera cadena que es segura, descentralizada y de alto rendimiento al mismo tiempo.

Desde nuestro punto de vista, Solana está diseñada para un objetivo: convertirse en la infraestructura para mercados de capital a escala de internet —acceso global, 24/7, sin permisos. Esa visión es muy atractiva, y creemos que es hacia donde va el futuro de las finanzas.

CN: ¿Cómo se compara Solana con las L2 de Ethereum desde la perspectiva del usuario?

BR: La experiencia de usuario en Solana es mucho más simple y unificada. Eso es porque Solana es monolítica —hace todo (disponibilidad de datos, ejecución, consenso y liquidación) en una sola capa. No necesitás saltar entre rollups ni preocuparte por bridges.

Con Ethereum, el valor está fragmentado entre L2s, y la mayoría aún tiene secuenciadores centralizados, lo que genera dudas sobre la descentralización y el riesgo regulatorio. Estás confiando en el operador del secuenciador, y eso no es un sistema realmente sin permisos. Solana evita mucha de esa complejidad.

CN: ¿Qué tendencias estás observando últimamente que el resto del mercado podría estar pasando por alto?

BR: Voy a ser honesto. Upexi fue una de las primeras en hacer una colocación privada de acciones a gran escala para construir una tesorería de altcoins, específicamente en Solana. Y como fuimos pioneros —y exitosos— surgieron muchos imitadores.

Ahora, el espacio se está saturando. Hay un montón de empresas intentando hacer lo mismo. Como resultado, las valuaciones y los múltiplos NAV han bajado. Ese es el cambio. Ahora todos intentan descifrar: ¿cuál es el modelo “Digital Asset Treasury 2.0”? ¿Qué sigue?

Una idea que circula es si se puede comprar un negocio operativo rentable y usar su flujo de caja para acumular activos digitales —esencialmente financiar tu tesorería con ganancias reales. Es una idea interesante, pero no me convence. El éxito de MicroStrategy, en parte, viene de que no tiene un modelo de negocio que distraiga.

La mayoría ni siquiera podría decirte a qué se dedica MicroStrategy más allá de tener Bitcoin, y esa simpleza le ha jugado a favor. Así que no estoy seguro de que sumar complejidad operativa agregue valor a este modelo.

Otra idea es ir más a fondo en on-chain y tratar de potenciar los rendimientos —usando estrategias de staking más agresivas, quizás apalancando DeFi u otros protocolos de liquidez. Eso no es algo que estemos haciendo. Creemos que introduce toda una gama de riesgos —legales, regulatorios, de smart contracts, liquidación— y aun así, esos rendimientos probablemente no se mantendrán a medida que más capital los persiga.

Ya estamos obteniendo retornos equivalentes al 10-15% anual con estrategias más conservadoras, como comprar Solana bloqueado con descuento. No sentimos la necesidad de asumir riesgos adicionales solo para perseguir unos puntos extra de rendimiento.

Y después están las fusiones y adquisiciones, que se están volviendo un tema candente. Tengo sentimientos encontrados al respecto. Si sos una empresa que cotiza por debajo de NAV, ¿por qué venderte a otra firma por menos que el valor de tus tokens cuando podés liquidar directamente a NAV? Por otro lado, si sos el comprador, ¿por qué pagar una prima por los activos de otra empresa cuando podés comprar esos mismos tokens en el mercado abierto?

Además, las MA traen riesgo de transacción, banqueros, abogados, meses de proceso, y siempre está la duda de cómo reaccionará el mercado. Ya vimos un ejemplo donde al mercado no le gustó. Strive anunció la adquisición de Semler. El acuerdo fue acumulativo por Bitcoin, pero la acción de Strive cayó cerca de un 40% inmediatamente después. Ese es el tipo de riesgo que asumís.

Dicho esto, hay razones por las que las MA podrían seguir ocurriendo. Si un comprador no puede recaudar efectivo por sí mismo pero puede ofrecer acciones, y si un vendedor está dispuesto a aceptar ese equity, puede tener sentido, especialmente si la empresa combinada logra mejor visibilidad o mayor volumen de operaciones. Eso ayuda con futuras emisiones de acciones.

Así que, veremos. Creo que aprenderemos mucho de los próximos acuerdos de MA. Si son bien recibidos, podrías ver una ola de consolidación. Si no, probablemente siga todo tranquilo. Para nosotros, el enfoque sigue siendo el mismo: ser disciplinados, recaudar capital de manera acumulativa, hacer staking responsablemente y componer SOL por acción con el tiempo. Eso sigue funcionando, y funciona sin riesgos innecesarios.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Grandes salidas de capital en los ETF de Bitcoin y Ethereum, pero el mercado se mantiene firme.

A pesar de una salida de fondos de los ETF por 598 millones de dólares, bitcoin se mantiene por encima de los 107,000 dólares y ethereum sube un 2%. Los expertos tienen opiniones divididas sobre la fortaleza del mercado en medio de advertencias sobre la seguridad de las wallets.

Deng Jianpeng: Sobre los desafíos de las stablecoins en dólares, la competencia regulatoria y la propuesta china

Este estudio, basado en la perspectiva de la seguridad financiera nacional y la competencia por la soberanía monetaria, analiza las tendencias de competencia en la regulación de las stablecoins.

Bitcoin cae por debajo de los 110 mil dólares, ¿el mercado se está volviendo bajista?

Incluso Tom Lee ha señalado que la burbuja de las criptomonedas podría haberse roto.

¿Puede Bitcoin recuperarse mientras el oro cae desde máximos históricos? Los analistas opinan