El gran repunte de BNB parece inestable: ¿se están alineando los vendedores rápidos?

El rally de BNB podría estar perdiendo fuerza mientras los tenedores a corto plazo buscan obtener ganancias. Una caída por debajo de los $1,136 podría aumentar las pérdidas, mientras que un repunte por encima de los $1,308 podría reactivar el impulso alcista.

BNB se ha mantenido como una de las pocas criptomonedas principales en alcanzar un nuevo máximo histórico (ATH) incluso cuando el mercado en general ha tenido dificultades.

Sin embargo, tras una fuerte subida, el token del ecosistema Binance podría enfrentar turbulencias. Un número creciente de holders a corto plazo parece estar listo para tomar ganancias, lo que señala una posible volatilidad en el futuro cercano.

Holders de BNB susceptibles a vender

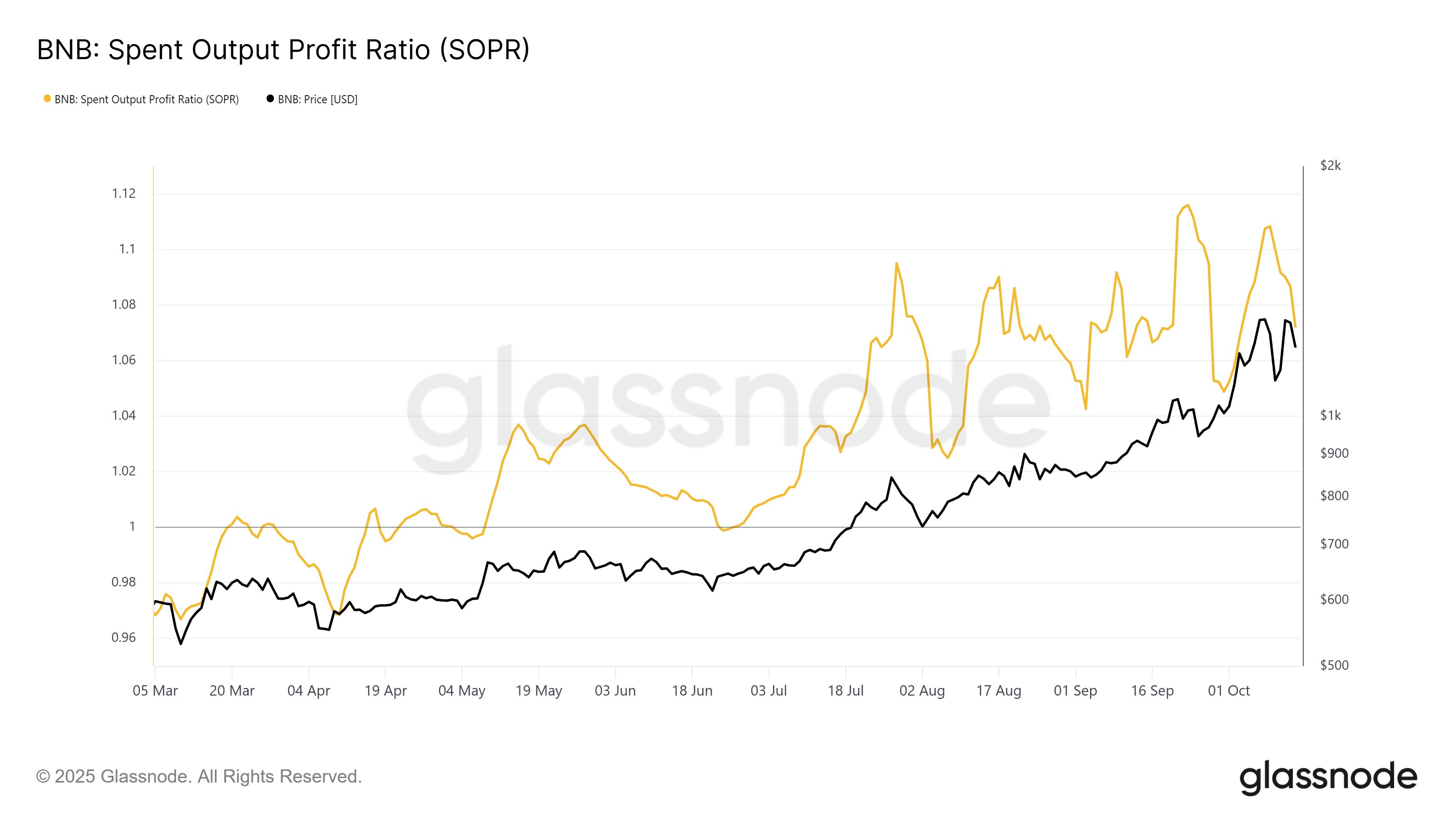

El Spent Output Profit Ratio (SOPR) está reflejando señales tempranas de una rentabilidad menguante entre los inversores de BNB. Las lecturas más recientes rondan el nivel neutral de 1.0, lo que indica que los holders están realizando ganancias mínimas. Si bien esto aún no implica pérdidas, resalta que los márgenes de ganancia de BNB se están reduciendo.

Si el SOPR cae por debajo de 1.0, señalaría que los inversores están vendiendo con pérdidas. Históricamente, esto suele desencadenar fatiga de venta, lo que a menudo permite que los precios se estabilicen y se recuperen. Sin embargo, la posición actual de BNB por encima de este nivel sugiere que la toma de ganancias sigue activa, dejando al altcoin vulnerable a una presión bajista continua.

BNB SOPR. Fuente: Glassnode

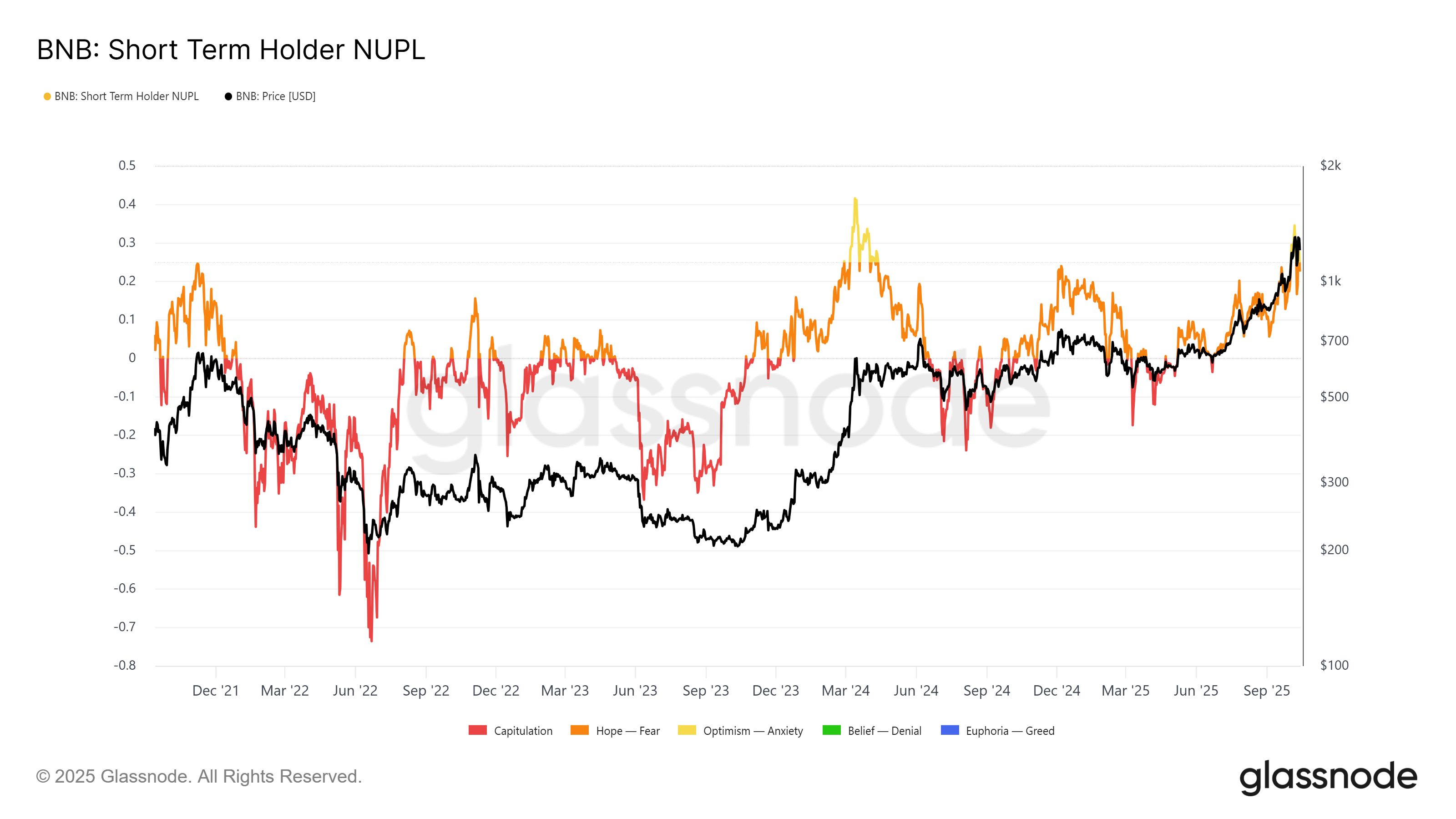

BNB SOPR. Fuente: Glassnode El Net Unrealized Profit/Loss (STH NUPL) de los holders a corto plazo de BNB ha superado recientemente el umbral de 0.25, lo que históricamente es una señal de advertencia. Superar este nivel a menudo ha precedido una saturación de ganancias entre los inversores a corto plazo, lo que lleva a olas de ventas y posteriores reversiones de precio.

Los datos actuales de NUPL sugieren que muchos holders a corto plazo están sentados sobre ganancias considerables, aumentando la probabilidad de ventas en el corto plazo. Sin indicadores alcistas claros en el panorama macro, BNB podría estar entrando en una fase de enfriamiento, donde la consolidación o una corrección se vuelven cada vez más probables.

BNB STH NUPL. Fuente: Glassnode

BNB STH NUPL. Fuente: Glassnode El precio de BNB podría seguir cayendo

Al momento de escribir, BNB cotiza a $1,181, manteniendo una posición frágil por encima de su nivel clave de soporte de $1,136. Dado el debilitamiento del sentimiento y el aumento de la presión de venta por parte de holders a corto plazo, este soporte podría ser puesto a prueba pronto.

Si el impulso bajista se intensifica, BNB podría caer hacia los $1,046. Perder este nivel crítico podría abrir la puerta a una corrección más profunda, potencialmente llevando el precio a la zona de soporte psicológico de $1,000. Una caída así podría borrar gran parte de las ganancias recientes del token.

Análisis de precio de BNB. Fuente: TradingView

Análisis de precio de BNB. Fuente: TradingView Por el contrario, si BNB logra mantenerse por encima de $1,136 y atraer un renovado interés de compra, es posible un rebote hacia los $1,308. Una ruptura decisiva por encima de esta resistencia podría reavivar el impulso alcista y acercar al token a volver a probar su máximo histórico de $1,375.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Los ETFs de Ethereum registran salidas récord mientras el precio lucha por mantenerse por debajo de los $4,000

Benchmark ve más potencial alcista para CompoSecure a medida que Arculus evoluciona hacia una plataforma completa de trading cripto

La recuperación de CompoSecure bajo Resolute Holdings y su renovado enfoque en los activos digitales han ayudado a que sus acciones suban más de un 60% este año.

La empresa de tesorería de Ethereum, ETHZilla, realizará un split inverso de acciones de 1 por 10 para ayudar a aumentar el precio de las acciones de ETHZ.

ETHZilla está llevando a cabo una división inversa de acciones de 1 por 10 con el objetivo de reducir la cantidad de acciones en circulación de ETHZ. Esta medida también busca aumentar el precio de las acciones que cotizan en Nasdaq por encima de los $10 para atraer a grandes fondos mutuos que tienen “limitaciones de umbral mínimo de precio por acción”.

El Pico Prism de Brevis logra una cobertura récord del 99,6% en pruebas zk para bloques de Ethereum