Arthur Hayes descompone la deuda, la recompra y la impresión de dinero: el ciclo definitivo de la liquidez del dólar

Si el balance de la Reserva Federal crece, esto favorece la liquidez del dólar, lo que finalmente impulsará el precio de bitcoin y otras criptomonedas.

Título original: Hallelujah

Autor original: Arthur Hayes, cofundador de BitMEX

Traducción original: BitpushNews

Introducción: Incentivos políticos y la inevitabilidad de la deuda

Alabado sea Satoshi Nakamoto, la existencia del tiempo y la ley del interés compuesto, independientes de la identidad individual.

Incluso para los gobiernos, solo hay dos formas de pagar los gastos: usar ahorros (impuestos) o emitir deuda. Para los gobiernos, los ahorros equivalen a los impuestos. Es bien sabido que los impuestos no son populares entre la población, pero gastar dinero sí lo es. Por lo tanto, cuando se trata de otorgar beneficios tanto a los ciudadanos como a la élite, los políticos prefieren emitir deuda. Los políticos siempre tienden a endeudarse con el futuro para asegurar su reelección en el presente, porque cuando llegue la factura, probablemente ya no estarán en el cargo.

Si, debido a los incentivos de los funcionarios, todos los gobiernos están "programados" para preferir emitir deuda en lugar de aumentar impuestos para distribuir beneficios, la siguiente pregunta clave es: ¿cómo financian los compradores de bonos del Tesoro de EE. UU. estas compras? ¿Utilizan sus propios ahorros/capital, o financian las compras mediante préstamos?

Responder a estas preguntas, especialmente en el contexto de la "Pax Americana", es crucial para predecir la futura creación de dólares. Si los compradores marginales de bonos del Tesoro de EE. UU. financian sus compras mediante préstamos, entonces podemos observar quién les está prestando. Una vez que sepamos quiénes son los financiadores de esta deuda, podemos determinar si están creando dinero de la nada (ex nihilo) para prestar, o si están usando su propio capital. Si, después de responder a todas las preguntas, descubrimos que los financiadores de la deuda están creando dinero durante el proceso de préstamo, entonces podemos concluir lo siguiente:

La deuda emitida por el gobierno aumentará la oferta monetaria.

Si esta afirmación es cierta, entonces podemos estimar el límite máximo de crédito que los financiadores pueden emitir (suponiendo que exista un límite).

Estas preguntas son importantes porque mi argumento es: si el endeudamiento gubernamental continúa creciendo como predicen los grandes bancos (TBTF Banks), el Departamento del Tesoro de EE. UU. y la Oficina de Presupuesto del Congreso, entonces el balance de la Reserva Federal también crecerá. Si el balance de la Reserva Federal crece, eso es positivo para la liquidez del dólar, lo que finalmente impulsará los precios de bitcoin y otras criptomonedas.

A continuación, responderemos a estas preguntas una por una y evaluaremos este rompecabezas lógico.

Sesión de preguntas

¿El presidente de EE. UU., Trump, financiará el déficit mediante recortes de impuestos?

No. Él y los republicanos del "bloque rojo" recientemente extendieron las reducciones de impuestos de 2017.

¿El Departamento del Tesoro de EE. UU. está pidiendo dinero prestado para cubrir el déficit federal y continuará haciéndolo en el futuro?

Sí.

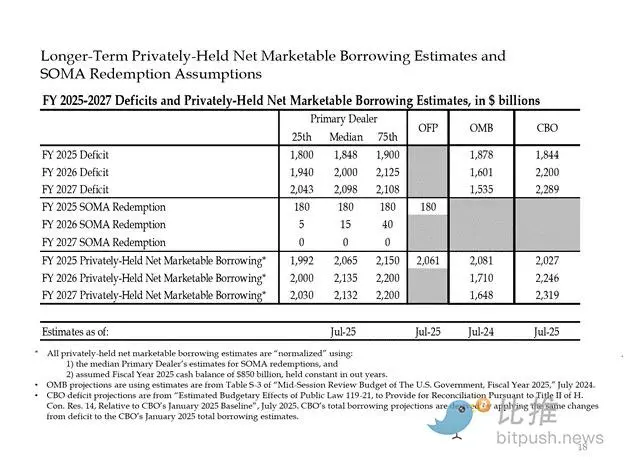

A continuación se muestran las estimaciones de los grandes banqueros y agencias gubernamentales de EE. UU. Como se puede ver, predicen un déficit de aproximadamente 2 billones de dólares, financiado mediante préstamos por el mismo monto.

Dado que las respuestas a las dos primeras preguntas son "sí", entonces:

Déficit federal anual = Emisión anual de bonos del Tesoro

A continuación, analizamos paso a paso los principales compradores de bonos del Tesoro y cómo financian sus compras.

Los "residuos" que devoran la deuda

Bancos centrales extranjeros

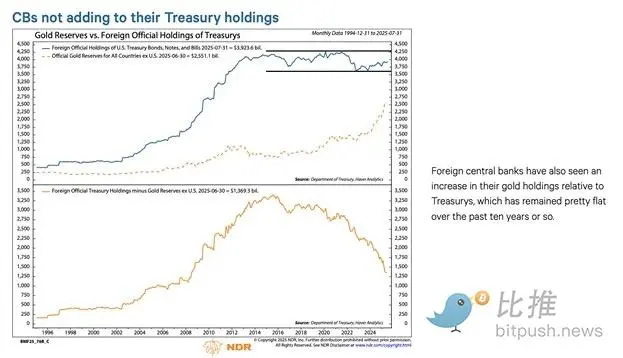

Si la "Pax Americana" está dispuesta a confiscar los fondos de Rusia (una potencia nuclear y el mayor exportador de materias primas del mundo), entonces ningún tenedor extranjero de bonos del Tesoro puede sentirse seguro. Los gestores de reservas de los bancos centrales extranjeros son conscientes del riesgo de expropiación y prefieren comprar oro en lugar de bonos del Tesoro. Por eso, desde la invasión rusa a Ucrania en febrero de 2022, el precio del oro ha subido considerablemente.

2. Sector privado estadounidense

Según la Oficina de Estadísticas Laborales de EE. UU., la tasa de ahorro personal en 2024 es del 4,6%. Ese mismo año, el déficit federal representa el 6% del PIB. Dado que el déficit es mayor que la tasa de ahorro, el sector privado no puede ser el comprador marginal de bonos del Tesoro.

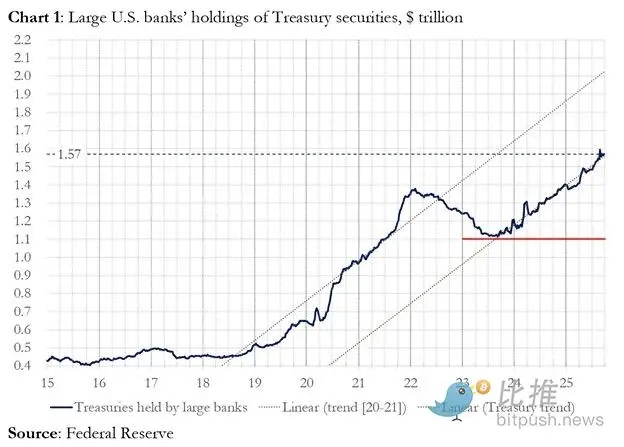

3. Bancos comerciales

¿Están los cuatro principales bancos comerciales de los centros monetarios comprando grandes cantidades de bonos del Tesoro? La respuesta es no.

En el año fiscal 2025, estos cuatro bancos compraron bonos del Tesoro por un valor de aproximadamente 300 mil millones de dólares. En el mismo año fiscal, el Departamento del Tesoro emitió 1.992 billones de dólares en bonos. Aunque estos compradores son importantes, no son los compradores marginales finales.

4. Fondos de cobertura de valor relativo (RV)

Los fondos RV son los compradores marginales de bonos del Tesoro, como lo reconoce un reciente documento de la Reserva Federal.

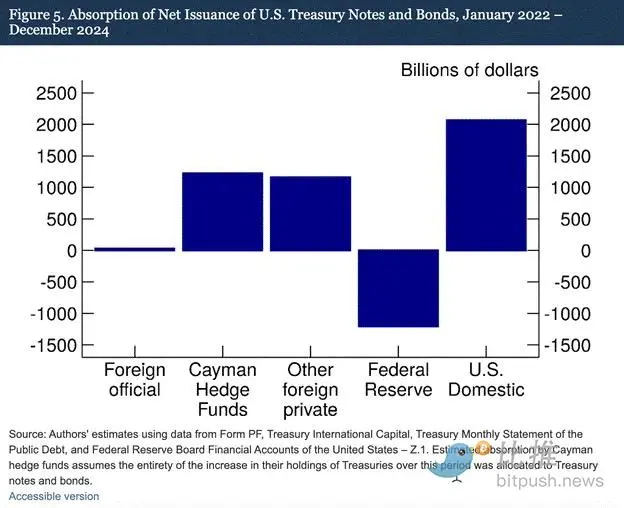

Nuestros hallazgos muestran que los fondos de cobertura de las Islas Caimán se están convirtiendo cada vez más en los compradores extranjeros marginales de bonos y bonos del Tesoro de EE. UU. Como se muestra en la Figura 5, entre enero de 2022 y diciembre de 2024 —período durante el cual la Reserva Federal redujo su balance permitiendo que los bonos del Tesoro vencieran y salieran de su cartera— los fondos de cobertura de las Islas Caimán compraron netamente 1.2 billones de dólares en bonos del Tesoro. Suponiendo que estas compras fueran exclusivamente de bonos y bonos del Tesoro, absorbieron el 37% de la emisión neta, casi igualando la suma de todas las compras de otros inversores extranjeros.

El modelo de operación de los fondos RV:

- · Comprar bonos del Tesoro al contado

- · Vender contratos de futuros de bonos del Tesoro equivalentes

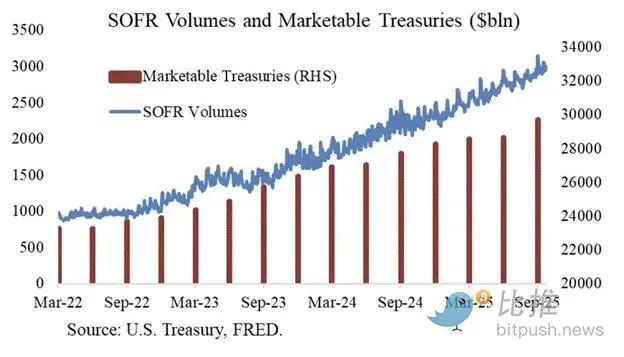

Gracias a Joseph Wang por el gráfico. El volumen de operaciones SOFR es un indicador del tamaño de la participación de los fondos RV en el mercado de bonos del Tesoro. Como se puede ver, el aumento de la carga de la deuda corresponde al aumento del volumen de operaciones SOFR. Esto indica que los fondos RV son los compradores marginales de bonos del Tesoro.

Los fondos RV realizan estas operaciones para obtener pequeñas diferencias de precio entre los dos instrumentos. Dado que estas diferencias son mínimas (medidas en puntos básicos; 1 punto básico = 0,01%), la única forma de ganar dinero es financiar la compra de bonos del Tesoro.

Esto nos lleva a la parte más importante de este artículo: comprender el próximo movimiento de la Reserva Federal: ¿cómo financian los fondos RV la compra de bonos del Tesoro?

Parte IV: Mercado de repos, QE encubierto y creación de dólares

Los fondos RV financian sus compras de bonos del Tesoro a través de acuerdos de recompra (repo). En una operación sin fisuras, los fondos RV utilizan los bonos del Tesoro adquiridos como garantía, piden prestado efectivo a un día y luego liquidan la compra de los bonos con ese efectivo. Si hay suficiente liquidez, la tasa repo se negocia a un nivel igual o inferior al límite superior de la tasa de fondos federales de la Reserva Federal. ¿Por qué?

Cómo manipula la Reserva Federal las tasas de interés a corto plazo

La Reserva Federal tiene dos tasas de política: el límite superior (Upper Fed Funds) y el límite inferior (Lower Fed Funds) de la tasa de fondos federales; actualmente son 4,00% y 3,75%, respectivamente. Para mantener la tasa de interés a corto plazo real (SOFR, la tasa garantizada de financiación a un día) dentro de este rango, la Reserva Federal utiliza las siguientes herramientas (ordenadas de menor a mayor tasa):

- · Herramienta de recompra inversa a un día (RRP): Los fondos del mercado monetario (MMF) y los bancos comerciales depositan efectivo aquí durante la noche y ganan intereses pagados por la Reserva Federal. Tasa de recompensa: límite inferior de la tasa de fondos federales.

- · Intereses sobre saldos de reservas (IORB): Los bancos comerciales ganan intereses sobre el exceso de reservas depositadas en la Reserva Federal. Tasa de recompensa: entre el límite inferior y superior.

- · Herramienta de repo permanente (SRF): Cuando hay escasez de efectivo, permite a los bancos comerciales y otras instituciones financieras pignorar valores elegibles (principalmente bonos del Tesoro) y obtener efectivo de la Reserva Federal. En esencia, la Reserva Federal imprime dinero a cambio de valores en garantía. Tasa de recompensa: límite superior de la tasa de fondos federales.

Relación entre los tres:

Límite inferior de la tasa de fondos federales = RRP < IORB < SRF = Límite superior de la tasa de fondos federales

SOFR (tasa garantizada de financiación a un día) es la tasa objetivo de la Reserva Federal y representa la tasa compuesta de varias operaciones repo. Si SOFR cotiza por encima del límite superior de la tasa de fondos federales, significa que hay escasez de efectivo en el sistema, lo que puede causar grandes problemas. Cuando hay escasez de efectivo, SOFR se dispara y el sistema financiero fiduciario, altamente apalancado, deja de funcionar. Esto se debe a que, si los compradores y vendedores marginales de liquidez no pueden renovar sus pasivos cerca de la tasa de fondos federales prevista, sufrirán grandes pérdidas y dejarán de proporcionar liquidez al sistema. Nadie comprará bonos del Tesoro porque no pueden obtener apalancamiento barato, lo que hace que el gobierno de EE. UU. no pueda financiarse a un costo asequible.

La retirada de los proveedores marginales de efectivo

¿Qué hace que SOFR cotice por encima del límite superior? Debemos examinar a los proveedores marginales de efectivo en el mercado repo: los fondos del mercado monetario (MMF) y los bancos comerciales.

- · Retirada de los fondos del mercado monetario (MMF): El objetivo de los MMF es ganar intereses a corto plazo con el menor riesgo de crédito posible. Antes, los MMF retiraban fondos del RRP y los destinaban al mercado repo porque RRP < SOFR. Pero ahora, debido a que los rendimientos de los T-bills a corto plazo son muy atractivos, los MMF están retirando fondos del RRP para prestarlos al gobierno de EE. UU. El saldo del RRP ha caído a cero y los MMF básicamente han salido como proveedores de efectivo del mercado repo.

- · Restricciones de los bancos comerciales: Los bancos están dispuestos a proporcionar reservas al mercado repo porque IORB < SOFR. Sin embargo, la capacidad de los bancos para proporcionar efectivo depende de si tienen suficientes reservas. Desde que la Reserva Federal inició el ajuste cuantitativo (QT) a principios de 2022, las reservas de los bancos han disminuido en cientos de miles de millones de dólares. Una vez que la capacidad del balance se reduce, los bancos se ven obligados a exigir tasas más altas para proporcionar efectivo.

Desde 2022, tanto los MMF como los bancos, los dos proveedores marginales de efectivo, disponen de menos efectivo para suministrar al mercado repo. En algún momento, ambos dejarán de estar dispuestos o serán incapaces de proporcionar efectivo a tasas iguales o inferiores al límite superior de la tasa de fondos federales.

Mientras tanto, la demanda de efectivo está aumentando. Esto se debe a que el expresidente Biden y el actual Trump siguen gastando a lo grande, exigiendo la emisión de más bonos del Tesoro. Los compradores marginales de bonos del Tesoro, los fondos RV, deben financiar estas compras en el mercado repo. Si no pueden obtener financiación diaria a tasas iguales o inferiores al límite superior de la tasa de fondos federales, dejarán de comprar bonos del Tesoro y el gobierno de EE. UU. no podrá financiarse a tasas asequibles.

Activación del SRF y QE encubierto (Stealth QE)

Debido a que ocurrió una situación similar en 2019, la Reserva Federal estableció el SRF (herramienta de repo permanente). Siempre que se proporcione garantía aceptable, la Reserva Federal puede proporcionar cantidades ilimitadas de efectivo a la tasa SRF (es decir, el límite superior de la tasa de fondos federales). Por lo tanto, los fondos RV pueden estar seguros de que, sin importar cuán escasa sea la liquidez, siempre podrán obtener financiación, en el peor de los casos, al límite superior de la tasa de fondos federales.

Si el saldo del SRF es superior a cero, sabemos que la Reserva Federal está pagando los cheques emitidos por los políticos con dinero recién impreso.

Emisión de bonos del Tesoro = Aumento de la oferta de dólares

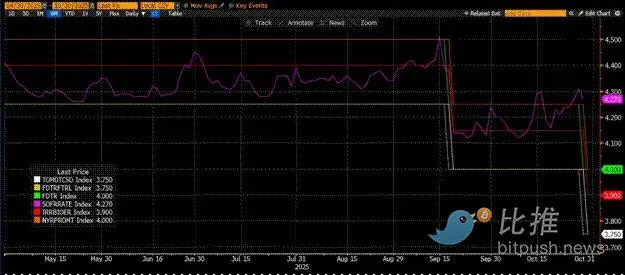

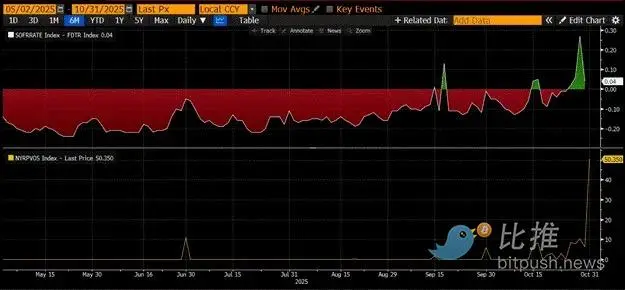

El gráfico anterior (panel superior) muestra la diferencia entre (SOFR – límite superior de la tasa de fondos federales). Cuando esta diferencia se acerca a cero o es positiva, la liquidez es escasa. En estos períodos, el SRF (panel inferior, en miles de millones de dólares) se utiliza de manera significativa. El uso del SRF permite a los prestatarios evitar pagar tasas SOFR más altas y menos manipuladas.

QE encubierto (Stealth QE): La Reserva Federal tiene dos formas de garantizar suficiente liquidez en el sistema: la primera es crear reservas bancarias comprando valores bancarios, es decir, flexibilización cuantitativa (QE). La segunda es prestar libremente al mercado repo a través del SRF.

QE ahora es una "mala palabra", y el público generalmente la asocia con impresión de dinero e inflación. Para evitar ser acusado de causar inflación, la Reserva Federal intentará afirmar que su política no es QE. Esto significa que el SRF se convertirá en el principal canal para la entrada de dinero recién impreso en el sistema financiero global, en lugar de crear más reservas bancarias a través de QE.

Esto solo puede ganar algo de tiempo. Pero, al final, la expansión exponencial de la emisión de bonos del Tesoro obligará a utilizar el SRF repetidamente. Recuerda, la secretaria del Tesoro Buffalo Bill Bessent no solo necesita emitir 2 billones de dólares al año para financiar el gobierno, sino también varios billones más para refinanciar la deuda que vence.

El QE encubierto está a punto de comenzar. Aunque no sé la fecha exacta, si las condiciones actuales del mercado monetario persisten y los bonos del Tesoro se acumulan, el saldo del SRF, como prestamista de última instancia, tendrá que crecer. A medida que crece el saldo del SRF, también lo hace la cantidad de dólares fiduciarios en todo el mundo. Este fenómeno reavivará el mercado alcista de bitcoin.

Parte V: Estancamiento actual del mercado y oportunidades

Antes de que comience el QE encubierto, debemos controlar el capital. Se espera que el mercado siga siendo volátil, especialmente antes de que termine el cierre del gobierno de EE. UU.

Actualmente, el Departamento del Tesoro está pidiendo dinero prestado mediante subastas de deuda (negativo para la liquidez del dólar), pero aún no ha gastado ese dinero (positivo para la liquidez del dólar). El saldo de la cuenta general del Tesoro (TGA) es aproximadamente 150 mil millones de dólares por encima del objetivo de 850 mil millones, y esta liquidez adicional solo se liberará al mercado cuando el gobierno vuelva a abrir. Este efecto de absorción de liquidez es una de las razones de la debilidad actual del mercado cripto.

Dado que se acerca el aniversario de cuatro años del máximo histórico de bitcoin en 2021, muchos interpretarán erróneamente este período de debilidad y fatiga del mercado como un techo y venderán sus posiciones. Por supuesto, siempre que no hayan sido "eliminados" (deaded) en el reciente colapso de las altcoins hace unas semanas.

Pero esto es un error. La lógica de funcionamiento del mercado monetario en dólares no miente. Este rincón del mercado está envuelto en jerga oscura, pero una vez que traduces esa jerga como "imprimir dinero" o "destruir dinero", es fácil saber cómo seguir la tendencia.

Enlace al original

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

El ganador del primer hackathon de Pi Network, WorkforcePool, está a la venta y genera preocupación entre los desarrolladores

WorkforcePool, el primer ganador del Hackathon de Pi Network y mercado independiente insignia, está a la venta debido al aumento de los costos y el estancamiento del ecosistema.

El precio de Bitcoin cae por debajo de $100,000, las pérdidas alcanzan el nivel más alto en 9 meses

Las pérdidas de Bitcoin alcanzan máximos de nueve meses tras caer por debajo de $100,000, aunque los indicadores on-chain sugieren que la presión de venta podría estar llegando a su punto máximo, lo que ofrece un posible escenario de recuperación.

Cómo el plan de euro digital de la UE podría entregar el poder a EE. UU.

Las ambiciones de Europa respecto al dinero digital están enfrentando resistencia por parte de bancos y legisladores, quienes temen que el euro digital del BCE y las estrictas regulaciones sobre criptomonedas puedan debilitar la innovación y, de manera involuntaria, transferir el poder económico a Estados Unidos.

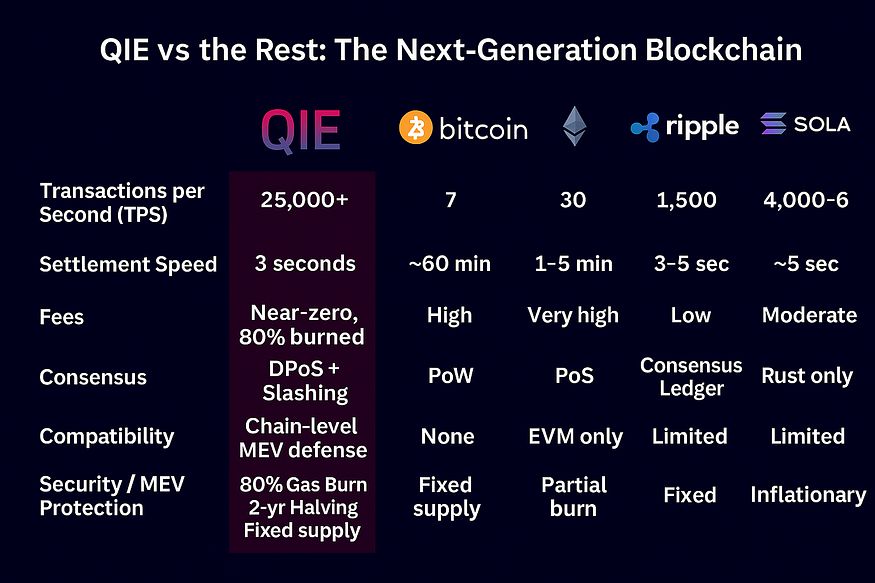

Por qué QIE es la blockchain que el mundo ha estado esperando